COMPLEJO FRUTA DE PEPITA

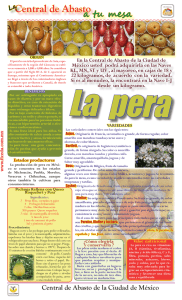

Anuncio