339 KB - Banco de España

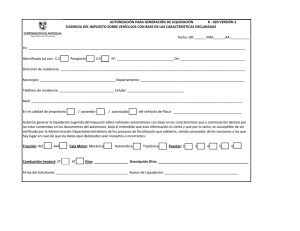

Anuncio