Document

Anuncio

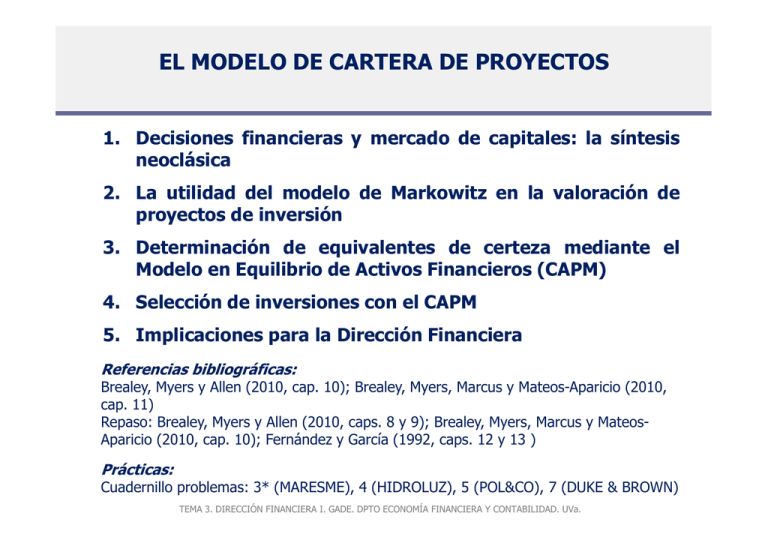

EL MODELO DE CARTERA DE PROYECTOS 1. Decisiones financieras y mercado de capitales: p la síntesis neoclásica 2. La utilidad del modelo de Markowitz en la valoración de proyectos t de d inversión i ió 3. Determinación de equivalentes de certeza mediante el Modelo en Equilibrio de Activos Financieros (CAPM) 4. Selección de inversiones con el CAPM 5 Implicaciones para la Dirección Financiera 5. Referencias bibliográficas: Brealey, y, Myers y y Allen (2010, ( , cap. p 10); ); Brealey, y, Myers, y , Marcus y Mateos-Aparicio p (2010, ( , cap. 11) Repaso: Brealey, Myers y Allen (2010, caps. 8 y 9); Brealey, Myers, Marcus y MateosAparicio (2010, cap. 10); Fernández y García (1992, caps. 12 y 13 ) Prácticas: Cuadernillo problemas: 3* (MARESME), 4 (HIDROLUZ), 5 (POL&CO), 7 (DUKE & BROWN) TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. La síntesis neoclásica El enfoque micronormativo de las Escuelas de Negocio El enfoque macronormativo de los Dptos. de Economía Decisiones Financieras Mundo de microoptimizadores Mercado de Capitales Directivos Inversores Tomadores de decisiones Optimizar Có Cómo se forman f l precios los i en ell mercado Precios dados FUNCIÓN OBJETIVO SÍNTESIS NEOCLÁSICA Mercado de Capitales Finanzas Mercado Individuales y Finanzas Corporativas Empresariales p Decisiones Financieras TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. La cartera de proyectos y los mercados de capitales CARTERA DE PROYECTOS DIRECTOR FINANCIERO ESTRUCTURA DE INVERSIÓN MERCADO DE CAPITALES ESTRUCTURA DE CAPITAL VALORACIÓN Ó VA(PI) S VA(OC) D V V MODELO DEL BALANCE TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. EL MODELO DE CARTERA DE PROYECTOS 1. Decisiones financieras y mercado de capitales: la síntesis neoclásica 2. La utilidad del modelo de Markowitz en la valoración ó de proyectos de inversión 3 Determinación de equivalentes de certeza mediante el Modelo en 3. Equilibrio de Activos Financieros (CAPM) 4. Selección de inversiones con el CAPM 5. Implicaciones para la Dirección Financiera TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. El concepto de diversificación eficiente de Markowitz • Cartera de Proyectos de Inversión (del análisis individual al análisis á conjunto). Proyectos de inversión ó no independientes. A B desv tip 0,4 0,2 Coef. Corr f covar var cartera d desv típ í var 0,16 0,04 1 0,08 0,09 0,3 0,5 0,04 0,07 0,2646 • Reducción educc ó de del riesgo esgo de manera a eae eficiente c e te (diversificación eficiente) no simple acumulación. 0 0 0,05 0,2236 ‐0,5 ‐0,04 0,03 0,1732 ‐1 ‐0,08 0,01 0,1000 E(Rp) (Rp) TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. Traslación del modelo de carteras a la empresa R r PI CPI R r n RCPI xi Ri 2 CPI i1 n n xi i xixjijij 2 i1 CPI 2 i , j 1 eficientes CPI ó óptima PI,CPI Nuevo proyecto Cartera de Proyectos (RCPI, 2CPI) TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. Principales implicaciones del modelo de Markowitz • El modelo de Markowitz proporcionó a los profesionales de las finanzas una precisa definición del binomio rentabilidad-riesgo a través de la media (valor esperado o medio ponderado más probable de los rendimientos posibles) y la varianza (cuadrado de las desviaciones de los rendimientos posibles en torno al valor l esperado). d ) • La identificación del binomio rentabilidad-riesgo con la media y la varianza, sentó las bases además para la aplicación del álgebra de la estadística matemática a la selección de carteras. carteras • La fórmula de la varianza de una suma de variables aleatorias, muestra que la unidad de análisis para el inversor no es cada uno de los títulos individualmente considerados, sino la cartera de valores en su conjunto. • El riesgo de un título individual no puede definirse sin tener en cuenta su relación con el conjunto de la cartera y, en particular, su covarianza con los demás activos q que la forman. • Las covarianzas –y no sólo el número de títulos combinados en las carterasexplican los beneficios derivados de la diversificación del riesgo. TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. Limitaciones del modelo de Markowitz • El modelo de Markowitz se demostró, sin embargo, poco operativo para la selección l ió de d la l cartera t ó ti óptima d títulos de tít l por parte t de d un inversor i i di id l individual: Necesidad de conocer las correlaciones entre los rendimientos de todos los títulos a fin de determinar la frontera de carteras eficientes. N Necesidad id d de d iintroducir t d i las l f funciones i d utilidad de tilid d de d los l i inversores para determinar su respectivas carteras óptimas. La optimización del modelo de programación cuadrático-paramétrico de Markowitz suele conducir a la identificación de carteras “corners” corners , poco corrientes en el mundo de la inversión bursátil. • Tales dificultades se acrecientan cuando el modelo de Markowitz se aplica a la selección de proyectos de inversión, inversión debido a que: Es un modelo uniperiodo mientras que el presupuesto de capital de la empresa suele asignarse a lo largo de varios periodos. LLos proyectos t de d inversión i ió de d las l empresas no suelen l ser divisibles di i ibl como los títulos o activos financieros. La dificultad adicional en el cálculo de los coeficientes de correlación entre los proyectos de inversión que constituyen la cartera de activos reales. reales TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. EL MODELO DE CARTERA DE PROYECTOS 1. Decisiones financieras y mercado de capitales: la síntesis neoclásica 2. La utilidad del modelo de Markowitz en la valoración ó de proyectos de inversión 3 Determinación de equivalentes de certeza mediante el 3. Modelo en Equilibrio de Activos Financieros (CAPM). 4. Selección de inversiones con el CAPM 5. Implicaciones para la Dirección Financiera TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. El Modelo de Equilibrio de Activos Financieros (CAPM) Modelo de equilibrio general: Proceso de fijación de precios y pautas de actuación de todos los inversores. Relación entre rentabilidad y riesgo: La rentabilidad esperada es función del activo libre de riesgo y de una prima por riesgo (sistemático). El modelo de equilibrio de activos financieros o CAPM (Capital Asset Pricing Model): ~ ~ ~ E(R j )EQ R F EM R F β j R F λ cov(R j , R M ) expresa la relación de intercambio entre la rentabilidad esperada y el riesgo de un activo financiero “i” en un mercado en equilibrio. ~ E(R i )EQ es la rentabilidad esperada del activo en equilibrio R F es el tipo de interés (rentabilidad) del activo libre de riesgo (F) ~ R M es la rentabilidad de la cartera de mercado (M) ~ ~ cov(R i , R M ) j es el riesgo “sistemático” del activo M2 es el precio que se paga en ese mercado en equilibrio por unidad de riesgo “sistemático” TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. Equivalentes de certeza Valor actual de un activo “i” que genera un único flujo neto de tesorería “Yi”: ~ ~ ~ ~ ~ ~ ~ Yi Yi Yi E(Yi ) Vi ~ 1 R i V R i V 1 E(R i ) V 1 i i 1 Ri i en equilibrio: ~ ~ ~ E(R i )EQ R F cov(R i , R M ) Luego: ~ ~ ~ ~ ~ ~ E(Yi ) cov(Yi , R M ) E(Yi ) cov(Yi , R M ) 1 RF 1 RF Vi Vi Vi ~ ~ ~ E(Yi ) cov(Yi , R M ) Vi 1 RF TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. Equivalentes de certeza y ajuste de la tasa de descuento Reducción del flujo neto de tesorería a condiciones de certeza: ~ ~ ~ ~ ~ E(F N T) cov(F N T, R M ) E(F N T) FNT E(R M ) R F VA(FNT ) 1 RF 1 RF Ajuste de la tasa de descuento: ~ FNT ~ FNT VA(FNT) ~ ~ ~ 1 R F cov(R i , R M ) 1 R F i E(R M ) R F Generaliza y precisa las conclusiones de Markowitz: el riesgo de una cartera bien diversificada es proporcional al riesgo sistemático de la cartera, es decir, a la media ponderada de las betas de los títulos de la cartera. cartera Valoración de los PI en función del riesgo sistemático: En búsqueda del activo gemelo. TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. EL MODELO DE CARTERA DE PROYECTOS 1. Decisiones financieras y mercado de capitales: la síntesis neoclásica 2. La utilidad del modelo de Markowitz en la valoración ó de proyectos de inversión 3 Determinación de equivalentes de certeza mediante el Modelo en 3. Equilibrio de Activos Financieros (CAPM) 4. Selección de inversiones con el CAPM 5. Implicaciones para la Dirección Financiera TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. Condición de efectuabilidad con el CAPM • Cuando el CAPM se aplica a la selección de inversiones, inversiones la rentabilidad del proyecto de inversión “j” debe cumplir la siguiente condición de efectuabilidad: ~ E Rj EF ~ ~ R F λcov( R j , R M ) R F EM R F β j TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. Condición de efectuabilidad con el CAPM • Cuando el CAPM se aplica a la selección de inversiones, inversiones la rentabilidad del proyecto de inversión “j” debe cumplir la siguiente condición de efectuabilidad: ~ E Rj EF ~ ~ R F λcov( R j , R M ) R F EM R F β j TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. Principales ideas ~ EF ~ ~ E(R j ) R F λcov(R j , R M ) R F EM R F β j • Análoga a la condición de selección clásica: r > k • Coste de oportunidad. Prima de riesgo. Tasa de descuento ajustada al riesgo (sistemático) • Si no hay riesgo (certeza) la tasa es RF (k) • Mayor riesgo, mayor prima, mayor tasa • ¿Beta del proyecto? Búsqueda del activo gemelo • Valoración de proyectos ¿Cuál es la tasa de descuento adecuada? TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. Selección de inversiones con el CAPM Vs. Coste de capital p de la empresa p Condición d aceptación de t ió A CAPM C E(Rj) >R RF+[E [EM-R RF] j TRADICIONAL E(R ( j) > k k RB B D kB B K A D C TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. Críticas a la utilización del CAPM en la selección de inversiones 1. Estabilidad de las BETAS y evidencia empírica sobre la variabilidad de la prima de mercado y del activo libre de riesgo [ EM y RF ] 2 2. Omisión de otros ingredientes de valor valor. Las cualidades no monetarias de los proyectos de inversión • Flexibilidad • Oportunidades de crecimiento (potencia) TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. EL MODELO DE CARTERA DE PROYECTOS 1. Decisiones financieras y mercado de capitales: la síntesis neoclásica 2. La utilidad del modelo de Markowitz en la valoración ó de proyectos de inversión 3 Determinación de equivalentes de certeza mediante el Modelo en 3. Equilibrio de Activos Financieros (CAPM) 4. Selección de inversiones con el CAPM 5. Implicaciones para la Dirección Financiera TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. Implicaciones para la Dirección Financiera (i) ¿Qué puede el director financiero aprender de los mercados de capitales? ¿Cómo valoran? ¿Cómo se mide el riesgo? ¿Qué relación existe entre riesgo y rentabilidad? Concebir la empresa como una cartera de proyectos de inversión, resaltando no sólo el análisis individual de los proyectos sino el análisis conjunto (relativo) de los proyectos de inversión. Reducción del riesgo de manera eficiente (diversificación eficiente). La simple acumulación de proyectos de inversión no tiene porqué conducir a una diversificación eficiente. La diversificación eficiente sólo es p posible atendiendo a la correlación de los flujos j de tesorería q que g generan los proyectos de inversión. Sólo una parte del riesgo es relevante: aquella que no es posible eliminar diversificando (riesgo sistemático). El mercado sólo remunera el riesgo sistemático. Al igual que los inversores, los directores financieros podrían valorar sus proyectos de inversión en función de su riesgo sistemático (el único riesgo recompensado por el mercado y valorado por los inversores). inversores) Tan sólo tendrían que encontrar un activo financiero (activo gemelo) de riesgo sistemático similar al proyecto de inversión. El riesgo de una cartera bien diversificada es proporcional al riesgo sistemático de la cartera es decir, cartera, decir al riesgo sistemático medio ponderado de los proyectos de inversión que forman parte de la cartera. TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa. Implicaciones para la Dirección Financiera (y ii) Ante la resbaladiza noción de riesgo, el CAPM aporta al directivo una herramienta a la que agarrarse. El empleo del CAPM en la empresa proporciona una estimación más precisa del riesgo de los proyectos de inversión. El CAPM cuantifica ese riesgo y proporciona una estimación más precisa de la tasa de descuento ajustada al riesgo de los proyectos con la que descontar los flujos de tesorería. El CAPM proporciona una condición de aceptación de proyectos de inversión. Un proyecto será aceptable p si y sólo si la rentabilidad esperada p del p proyecto y es superior p a la rentabilidad que proporcionaría la inversión en un activo financiero de igual riesgo sistemático que el proyecto de inversión (activo gemelo). La relación de intercambio entre rentabilidad y riesgo sistemático es una relación de equilibrio, equilibrio válida para todos los títulos en un mercado. Dado que el CAPM valora todos los títulos -títulos que son utilizados para calcular el riesgo de los proyectos-, todas las empresas de una economía utilizarán el CAPM como referencia para evaluar sus proyectos Todo el trabajo realizado sobre el CAPM proporciona un camino para pensar sobre el coste del capital y, por tanto, sobre la decisión de inversión. TEMA 3. DIRECCIÓN FINANCIERA I. GADE. DPTO ECONOMÍA FINANCIERA Y CONTABILIDAD. UVa.