Presentación de PowerPoint

Anuncio

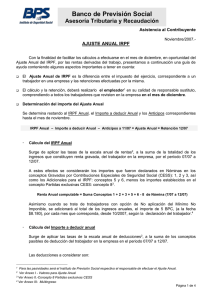

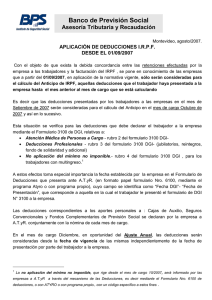

Ajuste Anual I.R.P.F. Asesoría Tributaria y Recaudación Diciembre/2007 Contenido Ajuste Anual I.R.P.F. Vigencia de Deducciones y Multingreso – No aplicaciòn del MNI Partidas exclusivas CESS Valores BPC Cálculo Casos Otras consideraciones Liquidación del mes 12/07 Modificaciones posteriores al Ajuste Vigencia de las deducciones Deducciones Declaradas por trabajador Atención Médica personas a cargo Deducciones profesionales Para Anticipos desde el 1/9/07 Se aplican a partir del mes de cargo siguiente a la fecha de presentación del Form. 3100 por parte del trabajador a la empresa. Para altas y bajas Para Ajuste Anual Se aplican desde la fecha de vigencia de las mismas Independiente de la fecha de presentación del formulario DGI 3100 Ejemplo Deducciones Declaradas por trabajador Trabajador le presentó a la empresa el Form. DGI 3100 el 15/09/07, declarando un hijo menor a cargo, con vigencia desde 07/2007. Esta deducción será considerada para el cálculo del anticipo, a partir del mes de cargo 10/07, sin embargo para el ajuste aplicará desde 07/07 Resumen: Anticipos desde 10/07 Ajuste anual desde 07/07 Vigencia de las deducciones Deducciones Declaradas por trabajador Algunas consideraciones: Situaciones donde el trabajador declara una deducción con fecha de vigencia anterior a su ingreso a la empresa. Ejemplo: ingresa el 28/10/07, presenta deducción de 1 hijo menor a cargo con vigencia 07/07, siendo ésta su primera actividad laboral. Para anticipos desde 11/07 Para ajuste desde 07/07 Egresos – A la fecha, las bajas de las deducciones de los trabajadores egresados, no se producen en forma automática. Vigencia de las deducciones Deducciones Declaradas por empresa y Automáticas Aportes a Cajas de auxilio o Seguros Convencionales Aportes a los Fondos Complementarios de Previsión Social Aportes personales: jubilatorios (montepío), seguro por enfermedad y fondo de reconversión laboral Para Anticipos y Ajuste Anual Se aplican para el mismo mes de cargo en el cual fueron retenidos los aportes al trabajador Vigencia de las deducciones Deducciones Automáticas Aportes personales (jubilatorio, SE y FRL) Algunas consideraciones Deberán ser tenidos en cuenta todos los importes que fueron descontados al trabajador por las partidas gravadas por CESS del período de liquidación. Independientemente que las mismas no constituyan renta computable a los efectos del IRPF Ejemplo: Aguinaldo de 12/07, si bien la cuota parte que corresponde al mes de junio/07 no es gravado por el IRPF, son deducibles los aportes personales sobre la totalidad del aguinaldo. Multingreso – No aplicación del MNI Quienes perciban simultáneamente rentas de trabajo de más de un empleador y/o pasividad y sus ingresos superen el importe del Mínimo No Imponible (MNI): Sólo podrán deducir el MNI en una de las fuentes pagadoras. En las restantes deberán optar por la No aplicación del MNI Rige a partir del 1° de octubre de 2007. Vigencia opción No aplicación del MNI Para Anticipos y Ajuste Anual Anticipos Aplica para el mes de cargo siguiente a la fecha de presentación del formulario DGI 3100, por parte del trabajador a la empresa. Para altas y bajas Ajuste Aplica para aquellos meses en los cuales fue tenido en cuenta para los anticipos Ejemplo Vigencia opción No aplicación del MNI Trabajador le presentó a la empresa el Form. DGI 3100 el 20/10/07, realizando la opción de No aplicación del MNI, con vigencia desde 10/07. Esta opción será considerada tanto para los Anticipos como para el Ajuste Anual desde el mes de cargo siguiente a la fecha de presentación del Form. DGI 3100, o sea desde 11/07. En resumen: Anticipos desde 11/07 Ajuste anual desde 11/07 Tabla Aplicación de deducciones Anticipos Declaradas – trabajador •Atención Médica Personas a cargo •Aportes profesionales (jubilatorios Ajuste Anual Mes cargo CJP, Reintegros y Fondo de solidaridad) siguiente a fecha Mes de vigencia Form. DGI 3100 a partir de 07/07 (a partir de 1.9.07) Declaradas – empresa •Aportes Caja de Auxilio o Seg. Convencionales •Aportes a Fondos compl. de Previsión Social Calculadas automáticamente Mes cargo del aporte Idem Anticipos •Aportes jubilatorios (montepío), seguro por enfermedad y fondo de reconversión laboral. No Aplicación del MNI • Trabajadores con multingreso que hicieron la opción en el Form. 3100 Mes cargo siguiente a fecha Form. DGI 3100 a partir de 10/07 Idem Anticipos Partidas exclusivas CESS Concepto 8 en Nómina - considera aquellas partidas gravadas por CESS y no gravadas por IRPF Se crea a partir de diciembre/2007 En mes cargo 12/2007 - se deberán incluir las partidas del período: 07/07 a 12/07 A partir de mes cargo 01/2008 - las correspondientes a cada mes Opera restando para determinar la base imponible del IRPF, no obstante se declara positivo La base de IRPF siempre deberá ser mayor o igual que 0, siendo la única excepción posible 12/07 Partidas exclusivas CESS Incluye : Aguinaldo, licencia y similares, devengados antes del 1/7/2007 Otras partidas que por reglamentación son No gravadas por IRPF y sí por CESS. Ejemplo: alojamiento y vivienda de rurales que pernocten en el establecimiento.. Excluye Salario vacacional Licencia no gozada Otras partidas no gravadas por CESS Ejemplo Partidas exclusivas CESS Mes: 12/07- Dependiente con sueldo mensual de $ 30.000. Sueldo 06/07 - $24.000 y tomó en 08/07 licencia del 2006 por $10.000.- Declaración Nomina de 12/07 Concepto 1 Sueldo - $30.000 Concepto 2 Aguinaldo - $14.500 Concepto 8 Partidas exclusivas CESS - $12.000 $2.000 aguinaldo y $10.000 por licencia Total Monto Imponible CESS - $44.500 Total Monto Imponible IRPF - $32.500 Tabla valores BPC Anticipos Ajuste Anual BPC = Monto establecido por PE al inicio del ejercicio Promedio BPC vigentes en el ejercicio Importe en $ a valor Importe en $ a valor BPC vigente a enero/12 X cantidad meses Deducciones por •Atención Médica Personas a cargo •Atención Médica Pasivos Mínimo No Imponible Tabla escala renta Tabla escala deducciones Fondo de Solidaridad BPC vigente a enero/12 Cálculo Ajuste Anual + IRPF Anual - Importe a deducir Anual - Anticipos (hasta noviembre07) AJUSTE ANUAL Cálculo Ajuste Anual IRPF Anual Suma de ingresos – 07/07 al 12/07 Conceptos 1 + 2 + 3 + 5 + 6 - 8 Los importes de los MNI por cada mes que corresponda Escala de rentas ej. 2007 0 a 49.080 Aplicar escala de rentas Anual dividido 2 % 0% 49.081 a 98.160 10% 98.161 a 147.240 15% 147.241 a 490,.800 20% 490.801 a 981.600 22% 981.601 en adelante 25% Cálculo Ajuste Anual Importe a deducir anual Suma de conceptos pasibles de deducción – 07/07 al 12/07 – Aplicar escala deducciones Anual dividido 2 Escala de deducciones ej. 2007 0 a 49.080 49.081 a 98.160 98.161 a 441.720 441.721 a 932.520 932.521 % 10% 15% 20% 22% 25% Cálculo Ajuste Anual Anticipos hasta 11/07 Suma de retenciones que correspondan al período 07/07 a 11/07 Resultado de Ajuste: Positivo => dicho importe será la retención de 12/07 Cero => no se le realizará retención 12/07 Negativo => el trabajador canceló su obligación anual por los ingresos en dicha empresa tiene un saldo a su favor que deberá gestionar ante la DGI. no se le realizará retención en el mes de diciembre CALCULO DE AJUSTE ANUAL CASOS PRACTICOS Casos de Ajuste Anual Caso 1- Dependiente de una empresa de industria y comercio: Presentó a la empresa formulario 3100 en 06/07, declarando: 2 hijos menores a cargo con vigencia 07/07 y marcó la opción de No aplicación del MNI. Sueldo de 06/07a 12/07 = $ 20.000 Casos de Ajuste Anual Caso 2- Dependiente de una empresa de industria y comercio: Presentó a la empresa formulario 3100 el 15/10/07, declarando deducciones por aportes jubilatorios a CJP Cat. 8, con vigencia 07/07 Sueldo de 06/07 a 12/07= $ 18.000 En el período 07/07 a 09/07 percibió además $1.500 de ticket alimentación Tomó licencia generada en 2006, en 11/07, monto de licencia= $ 9.000 Casos de Ajuste Anual Caso 3 – Idem al caso 2 pero con un monto mayor en el concepto 8 – Partidas exclusivas CESS, del mes de diciembre. Casos de Ajuste Anual Caso 4 – Dependiente nuevo régimen , con ingreso el 1/9/207, que presentó Form. 3100 en 9/07, declarando: 5 hijos menores a cargo con vigencia 07/07 Sueldo de 09/07 a 12/07= $ 80.000 Otras consideraciones Liquidación de sueldos del mes 12/07 - Opción Aguinaldo - efectuar retención de anticipo a cuenta del Ajuste Sueldo – hacer el Ajuste Anual Ejemplo sobre el Caso 4 Aguinaldo de 20.000………… Retención $ 559.- Ajuste: IRPF anual……………… $ 50.822 Importe a deducir…....…$ 7.677 Anticipos hasta 11/07.... $ 35.108 Ajuste Anual …………….$ 8.036 Retención en Sueldo = 8.036 -559 = 7.477 Otras consideraciones Modificaciones posteriores al Ajuste Rectificativas en nómina Modificaciones modificaciones) en deducciones (altas, bajas, Corresponde reliquidar el mes del anticipo y el ajuste Hasta el 30/4/2008 el B.P.S. emitirá las facturas correspondientes al ejercicio 2007 A partir de 05/2008 se gestionará ante D.G.I. Ejemplo : Caso 1 rectifico mes 09/07, con $5.000. Aspectos importantes Que es de suma importancia que exista concordancia entre retenciones realizadas y las calculadas por el BPS. Que la facturación del ajuste estará operativa en el mes de enero, por lo que se instrumentará un procedimiento para las situaciones de pagos anticipados Que tienen a su disposición Asistencia en cálculos IRPF, donde pueden retirar un reporte detallado de los cálculos por persona. Que la totalidad de los comunicados emitidos por el BPS se encuentran disponibles en la página www.bps.gub.uy en el sitio Reforma Tributaria/ Novedades IRPF Muchas gracias Asistencia al Contribuyente