1. El efecto de fijar un precio máximo efectivo es el mismo que

Anuncio

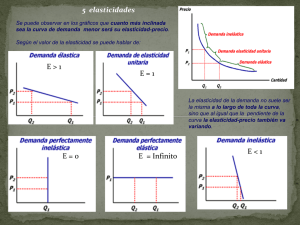

1. El efecto de fijar un precio máximo efectivo es el mismo que produciría: a) Obligar al mercado a vender por debajo del precio de equilibrio b) Obligar al mercado a vender por encima del precio de equilibrio c) Fijar un precio mínimo por debajo del precio de equilibrio d) Fijar un precio mínimo por encima del precio de equilibrio 2. La imposición de un precio mínimo efectivo en un mercado tendrá como efecto: a) Un movimiento a lo largo de las curvas de oferta y demanda b) Escasez del bien c) Un desplazamiento de las curvas de oferta y demanda hasta alcanzar un nuevo equilibrio d) Un desplazamiento de las curvas de oferta y demanda hasta una situación con exceso de oferta 3. Un mercado se encuentra en equilibrio en el tramo elástico de la curva de demanda. Si el gobierno introduce un precio mínimo efectivo, ¿Qué ocurrirá con los ingresos totales de los productores? a) Los ingresos totales disminuyen b) Los ingresos totales no varían c) Los ingresos totales aumentan porque hay exceso de oferta d) Los ingresos totales aumentan porque hay exceso de demanda 4. Un impuesto sobre la producción de automóviles provocará: a) Un aumento tanto del precio de los automóviles como del de la gasolina al ser bienes complementarios b) Un desplazamiento de la curva de demanda de gasolina y un movimiento a lo largo de la curva de demanda de automóviles c) Un desplazamiento de la curva de demanda de automóviles y un desplazamiento de la curva de oferta de gasolina d) Un desplazamiento de las curvas de demanda de automóviles y de gasolina 5. Si se establece un impuesto de “t” unidades monetarias por cada unidad vendida: a) El impuesto recaerá más sobre los consumidores si la oferta es más elástica que la demanda b) El impuesto recaerá más sobre los consumidores si la demanda es más elástica que la oferta c) El impuesto recaerá más sobre los vendedores si la demanda es más elástica que la oferta d) El impuesto recaerá menos sobre los consumidores si la demanda es menos elástica que la oferta 6. Si en un mercado se introduce un impuesto de “t” unidades monetarias por cada unidad producida, siendo es la elasticidad de la oferta y ed la elasticidad de la demanda, señale la afirmación correcta: a) Cuando ed=0, el precio pagado por los consumidores no cambia por la introducción del impuesto b) Cuando ed=es la cantidad total recaudada por el gobierno es la máxima posible c) Cuando es=0 y ed=∞, el gobierno recauda la misma cantidad que si es=∞ y ed=0 d) Los consumidores soportan una menor proporción del impuesto que los productores si ed < es 7. Si un gobierno introduce un impuesto de “t” u.m. por unidad producida, entonces: a) El gobierno recaudará más cuanto mayor sea la elasticidad de la demanda b) El gobierno recaudará menos cuanto menor sea la elasticidad de la demanda c) El gobierno recaudará más cuanto menor sea la elasticidad de la demanda d) El gobierno recaudará siempre lo mismo independientemente de la elasticidad de la demanda 8. Si se establece un impuesto de “t” u.m. por cada unidad vendida de un producto, el precio del nuevo equilibrio será igual al que existía antes de la introducción del impuesto si: a) El gobierno decide que el impuesto recaiga sobre la oferta b) Si la curva de demanda es perfectamente elástica y la curva de oferta tiene pendiente positiva c) Si la curva de demanda es perfectamente inelástica y la curva de oferta tiene pendiente positiva d) Si la curva de demanda tiene pendiente negativa y la curva de oferta es perfectamente elástica 9. Suponga que el Gobierno introduce un impuesto unitario de cuantía “t” por unidad producida. Sabiendo que en el equilibrio inicial la elasticidad de la demanda es 0,5 y la elasticidad de la oferta es 0,3 a) El impuesto beneficiará a los productores, ya que hace aumentar el precio en el tramo elástico de la demanda y, por tanto, aumentarán sus ingresos totales b) El impuesto beneficiará a los productores, ya que hace aumentar el precio en el tramo inelástico de la función de demanda y, por tanto, aumentará sus ingresos totales c) El impuesto beneficiará más a los consumidores al ser la demanda más inelástica que la oferta d) Ninguna de las otras opciones es correcta 10. Si la elasticidad de la demanda de papas es 2,5 y el Gobierno establece un precio mínimo efectivo conseguirá: a) Perjudicar a los productores de papas b) Favorecer a los productores de papas c) Beneficiar a los consumidores, ya que pueden comprar las papas más baratas d) Beneficiar a los consumidores, pues podrán adquirir más cantidad de papas 11. ¿Cuál de las siguientes medidas provocaría una reducción del precio de venta de un bien? a) La introducción de un precio máximo efectivo b) Una subvención a los compradores del bien por unidad comprada del bien c) La introducción de un impuesto por unidad fabricada a los productores del bien d) La introducción de un precio mínimo efectivo 12. Para un mercado en el que la elasticidad-precio de la demanda es infinito en todos sus puntos y la curva de oferta es creciente, señale la respuesta correcta: a) La introducción de un impuesto por unidad a la producción no modificará el precio de equilibrio b) Una subvención por unidad comprada a los consumidores aumentará el precio de equilibrio c) La carga del impuesto unitario a la producción recaerá exclusivamente sobre los productores d) Todas las respuestas son ciertas 1. Justifique en términos teóricos y gráficos precisos si las siguientes afirmaciones son ciertas o falsas: a) “Un impuesto por unidad producida que se introduzca en un mercado en el que la demanda es perfectamente elástica no recauda absolutamente nada”. b) “Un precio máximo no efectivo podría llegar a serlo si las condiciones del mercado cambian”. c) “Si en un mercado se introduce un impuesto de “t” unidades monetarias por unidad producida, siendo la elasticidad de la oferta 1, entonces la cantidad total recaudada por el gobierno es mayor cuanto menor sea la elasticidad de la demanda”. SOLUCIÓN: a) Falso: sí se recauda, pero el impuesto lo soportarán totalmente los productores. Recaudación del Gobierno. El impuesto lo pagan totalmente los productores. b) Cierto: Un Precio máximo no efectivo está situado por encima del precio de equilibrio. Si las condiciones del mercado cambian y se desplaza la S (a la izquierda) y/o la demanda (a la derecha) de forma que el nuevo precio de equilibrio esté ahora situado por encima del precio máximo, éste pasaría a ser efectivo. c) Cierto: La recaudación total será mayor mientras más inelástica sea la demanda, ya que mientras más inelástica sea la demanda, menor será la reducción de la cantidad demandada debido a la subida del precio provocada por el impuesto. a) b) 2. Comente la siguiente afirmación: “para hacer máximo el beneficio, la empresa deseará que la diferencia entre el ingreso marginal y el coste marginal sea lo más grande posible”. El coste marginal es el coste de producir una unidad más de producto, y el ingreso marginal el ingreso de vender una unidad adicional. La diferencia entre estos dos sería el beneficio marginal, es decir, la cuantía de beneficio (ingresos-costes) que obtendríamos al producir (y vender) esa unidad adicional. Por lo tanto, el punto donde la diferencia en ingresos y costes marginales es mayor es el punto donde el beneficio por unidad es mayor. La afirmación es falsa porque donde la empresa se situará, dado el supuesto optimizador, es donde el beneficio TOTAL es máximo y no donde el beneficio marginal es máximo. 3. Comente la siguiente afirmación: “decimos que una empresa tiene beneficios normales cuando sus ingresos totales son iguales a sus costes totales, lo cual significa que el empresario no recibe ninguna remuneración”. Esta afirmación no es cierta. Cuando calculamos el Beneficio, los Costes que se tienen en cuenta incluyen los costes implícitos o de oportunidad de la opción. Si la empresa obtiene beneficios normales, quiere decir que el coste de oportunidad de operar en dicha opción se cubre, o lo que es lo mismo, que está en la mejor opción posible de producción. Por lo tanto, más que dejar de recibir remuneración, podemos decir que el empresario está obteniendo su remuneración óptima al estar produciendo en la mejor de las opciones posibles. 4.- Hiro trabaja en una pequeña empresa de su propiedad que se dedica a proporcionar servicios de consultoría. Durante el año ha gastado 55.000€ en visitas a clientes y otros gastos y, además, el ordenador de su empresa, del cual es propietario, se ha depreciado en 2.000€. Si no utilizara su ordenador podría venderlo y obtener un interés anual del dinero de la venta igual a 100€. El ingreso total de Hiro durante el año ha sido de 100.000€. En lugar de trabajar como consultor en una empresa durante el año, podría dar clases de Economía en la universidad local y obtener un salario de 50.000€. a) ¡Cuál es el beneficio contable de Hiro? b) ¿Cúal es el beneficio económico de Hiro? c) ¿Debería Hiro continuar trabajando como consultor o debería enseñar Economía en la universidad? SOLUCIÓN: Gastos: Visitas a clientes y otros gastos: 55.000 € Ordenador (propietario): 2.000 € Ingresos por venta del ordenador: 100 € IT: 100.000 € Sueldo si trabajara en la universidad: 50.000 € a) Bº Contable= IT- G constables = 100.000 – 55.000 – 2.000 = 43.000 € b) Bº Económico= IT- Gcontables- G económicos= 100.000 -55.000 -2.000 – 100 – 50.000 = - 7.100 € c) Debería dedicarse a la universidad 5.- Imagine que usted es el propietario de la tienda de bicicletas en la cual trabaja. Cada año, recibe unos ingresos de 200.000€ por la venta de sus bicicletas, las cuales le cuestan 100.000€. Además, paga 20.000€ por gastos en electricidad, impuestos y otros costes al año. En lugar de llevar su negocio de bicicletas, podría convertirse en contable y recibir un salario de 40.000€. Una gran cadena de tiendas de ropa quiere expandirse y le ofrece alquilarle su tienda por 50.000€ al año. ¿Cómo explica a sus amigos que a pesar de que tiene beneficios es demasiado costoso para usted continuar con la tienda? SOLUCIÓN: IT= 200.000 € COSTES EXPLÍCITOS: Coste bicicletas: 100.000€ Gastos electricidad, impuestos y otros: 20.000 € COSTES IMPLÍCITOS: Si fuera contable obtendrías: 40.000 € Alquiler del local: 50.000 € BENEFICO CONTABLE = IT- C contables = 200.000 – 100.000 – 20.000= 80.000 € COSTES ECONÓMICOS= 40.000 + 50.000 = 90.000 € BENEFICIO ECONÓMICO= IT-Ccontables –Ceconómicos = 80.000 – 90.000 = -10.000 € LO EXPLICARÍA DICIENDO QUE SU COSTE DE OPORTUNIDAD ES DECIR LO QUE DEJA DE OBTENER ES SUPERIOR A LO QUE OBTIENE