nuevos desafíos para el crecimiento y la estabilidad

Anuncio

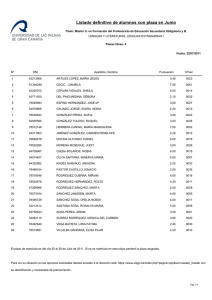

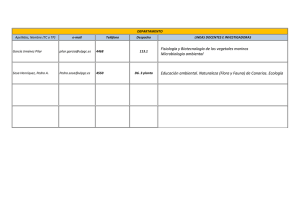

extracto AMÉRICA LATINA NUEVOS DESAFÍOS PARA EL CRECIMIENTO Y LA ESTABILIDAD Editors Dora Iakova, Luis M. Cubeddu, Gustavo Adler, and Sebastián Sosa extracto: AMÉRICA LATINA NUEVOS DESAFÍOS PARA EL CRECIMIENTO Y LA ESTABILIDAD LAPCGDSAEX I N T E R N A T I O N A L M O N E T A R Y F U N D Aviso a los lectores El presente es un extracto de la publicación América Latina: Nuevos desafíos para el crecimiento y la estabilidad. El desempeño económico de América Latina durante el periodo 2003–12 fue notable. La región creció a tasas elevadas, mejoraron los fundamentos macroeconómicos y se redujo la pobreza y la desigualdad del ingreso. Sin embargo, las favorables condiciones externas que estimularon el crecimiento en la última década empezaron a deteriorarse recientemente, y el ritmo de crecimiento se ha desacelerado rápidamente. Este libro aborda las cuestiones centrales del debate actual de política económica en América Latina. ¿Puede la región mantener altas tasas de crecimiento económico a mediano plazo? ¿Cuán vulnerable es a un debilitamiento de los precios de las materias primas? ¿Cuál será el impacto de la normalización de la política monetaria de Estados Unidos en América Latina? ¿Está la región bien preparada para enfrentar nuevos shocks financieros globales y un aumento de la volatilidad de los flujos de capitales? Los autores argumentan que la región puede estar a la altura de estos desafíos y retomar un crecimiento robusto, en la medida que se implementen reformas para mejorar los resultados educativos, reducir las deficiencias de infraestructura y aumentar la productividad. Este extracto comprende el índice, la introducción y el capítulo 1 del libro. La fuente de este extracto proviene de la versión del libro que aún no ha sido corregida, por lo tanto, para verificar las citas y las atribuciones, sírvase consultar el volumen publicado. América Latina: Nuevos desafíos para el crecimiento y la estabilidad Editores: Dora Iakova, Luis M. Cubeddu, Gustavo Adler y Sebastián Sosa ISBN: 978-1-498832-812-6 Fecha de publicación: Diciembre de 2014 Formato: Tapa blanda, 6x9 in., Aproximadamente 250 págs. Precio: US$25,00 Para obtener más información sobre este libro, diríjase a: International Monetary Fund, IMF Publications P.O. Box 92780, Washington, DC 20090, EstadosUnidos Teléfono: (202) 623-7430 • Fax: (202) 623-7201 Correo electrónico: [email protected] www.imfbookstore.org © 2015 Fondo Monetario Internacional Índice Agradecimientos......................................................................................................................... v Introducción................................................................................................................................. vi. Dora Iakova PARTE I PERSPECTIVAS DE CRECIMIENTO EN AMÉRICA LATINA.................. 1 1 América Latina: Enfrentando nuevos desafíos.................................................... 3 Dora Iakova, Sebastián Sosa y Alejandro Werner 2 Crecimiento potencial en América Latina Sebastián Sosa, Evridiki Tsounta y Hye Sun Kim 3 Después del boom: Los precios de las materias primas y el crecimiento económico en América Latina y el Caribe Bertrand Gruss PARTE II MANEJANDO EL CICLO DE PRECIOS DE LAS MATERIAS PRIMAS: ¿HAN MEJORADO LAS POLÍTICAS? 4 Ciclos de precios de las materias primas: Los peligros de una mala gestión del boom Gustavo Adler y Sebastián Sosa 5 Booms de términos de intercambio: Patrones de ahorro-inversión y una nueva métrica de ingresos extraordinarios Gustavo Adler y Nicolás E. Magud 6 Condiciones externas y sostenibilidad de la deuda en América Latina Gustavo Adler y Sebastián Sosa 7 ¿Se ha vuelto menos procíclica la política fiscal en América Latina? Alexander Klemm PARTE III ¿ES VULNERABLE AMÉRICA LATINA A UN AUMENTO DE VOLATILIDAD DE LOS FLUJOS DE CAPITAL? 8 Navegando la ola global: El impacto de shocks financieros externos en las economías de mercados emergentes Gustavo Adler y Camilo E. Tovar iii iv Índice 9 Shocks financieros globales y flujos brutos de capital en América Latina Gustavo Adler, M. L. Djigbenou y Sebastián Sosa 10 Efectos derrame en América Latina de la normalización de la política monetaria de Estados Unidos Alexander Klemm, Andre Meier y Sebastián Sosa 11 El mercado inmobiliario en América Latina: ¿Debería preocuparnos una burbuja? Luis Cubeddu, Camilo E. Tovar y Evridiki Tsounta Índice analítico Agradecimientos Este libro se basa en investigaciones realizadas por el equipo de la División de Estudios Regionales del Departamento del Hemisferio Occidental del Fondo Monetario Internacional (FMI). Versiones previas de algunos de estos trabajos aparecieron en ediciones del informe del FMI Perspectivas económicas: Las Américas, publicadas entre 2012 y 2014. Los autores desean agradecer los comentarios y consejos proporcionados por colegas del FMI, en particular Alejandro Werner, Nicolás Eyzaguirre, Miguel Savastano, Rodrigo Valdés, Charles Kramer y Gian Maria Milesi-Ferretti. Los capítulos también se enriquecieron con comentarios de participantes de seminarios en el FMI y varios bancos centrales de América Latina, instituciones académicas, la Asociación de Economía de América Latina y el Caribe y el Centro de Estudios Monetarios Latinoamericanos. Bennett Sutton, Alejandro Carrión, Marola Castillo, Andresa Lagerborg, Hye Sun Kim, Anayochukwu Osueke y Carlos Rondón brindaron una excelente asistencia en la investigación. Patricia Delgado Pino colaboró en la producción de este libro. Joanne Johnson, del Departamento de Comunicaciones, coordinó la redacción y producción. v Introducción Dora Iakova El desempeño económico de América Latina en la primera década del siglo XXI fue notable. El producto real creció a un ritmo fuerte, la inflación fue baja y relativamente estable, la deuda pública se redujo considerablemente y las reservas internacionales experimentaron aumentos importantes. Los beneficios de la prosperidad económica fueron amplios: la desigualdad del ingreso disminuyó en muchos países y se registró una drástica reducción de las tasas de pobreza. En la mayoría de los países, políticas prudentes y gestiones económicas acertadas contribuyeron a estos logros, pero las condiciones externas excepcionalmente favorables también cumplieron un papel clave al catalizar el crecimiento. La fuerte demanda de las materias primas que exporta la región propició una ola de inversión y un aumento extraordinario del nivel de ingresos, al tiempo que las favorables condiciones financieras globales redujeron los costos de financiamiento a mínimos históricos. La recesión mundial de 2009 incidió tan solo temporalmente en el ascenso de la región. En los dos años posteriores a la crisis, muchos países registraron tasas de crecimiento sin precedentes. No obstante, más recientemente América Latina ha enfrentado desafíos económicos crecientes. Los vientos externos favorables que ayudaron a propulsar el crecimiento están menguando. Los precios de las materias primas, que si bien permanecen relativamente altos, han cedido debido en parte a inquietudes acerca de la capacidad de China para sustentar tasas altas de crecimiento basadas en la inversión. En los meses siguientes al anuncio efectuado por la Reserva Federal en mayo de 2013 respecto a la normalización gradual de la política monetaria, las condiciones financieras se tornaron algo más restrictivas y aumentó la volatilidad en los mercados financieros. Al mismo tiempo, los cuellos de botella internos restringieron el ritmo de crecimiento en muchos países de América Latina. Como consecuencia, la actividad económica se desaceleró en toda la región, y se prevé que el crecimiento del producto real será de apenas 1¼% en 2014, en comparación con el 6% registrado en 2010. Los diferentes capítulos de este libro abordan cuestiones sobre la política económica en América Latina que en la actualidad están en el centro del debate. ¿Puede la región mantener altas tasas de crecimiento económico a mediano plazo? ¿Cuán vulnerable es América Latina a un giro de los precios de las materias primas? ¿Han ahorrado los países lo suficiente del ingreso extraordinario generado por el auge de precios de las materias primas? ¿Son los fundamentos económicos fiscales suficientemente sólidos como para soportar un deterioro de las condiciones externas? ¿Generará efectos de contagio importantes la normalización de la política monetaria de Estados Unidos? ¿Está la región bien preparada para enfrentar nuevos shocks financieros mundiales y un aumento de la volatilidad de los flujos de capitales? Las ideas extraídas de estos estudios han sentado las bases para un diálogo continuo y prospectivo con las autoridades de los diferentes países de América Latina. vii viii Introducción En la parte I de este volumen se analizan las perspectivas de América Latina a mediano plazo. En el primer capítulo, Dora Iakova, Sebastián Sosa y Alejandro Werner presentan un panorama general de los desafíos económicos de la región y analizan las políticas para abordarlos. La principal recomendación es que, para lograr un crecimiento sostenible en el futuro, las autoridades tienen que dar prioridad a las reformas microeconómicas para ayudar a mejorar los resultados educativos, cerrar las brechas de infraestructura y fomentar el crecimiento de la productividad. En el capítulo 2, Marie Kim, Sebastián Sosa y Evridiki Tsounta analizan los factores que impulsaron el crecimiento de América Latina durante el período 1970–2012 desde el punto de vista de la oferta. El vigoroso crecimiento registrado en la primera década del siglo XXI fue posible gracias a un marcado aumento en la utilización de los factores, especialmente la mano de obra. Sin embargo, en los próximos años el ritmo de la actividad económica tendrá que depender cada vez más de una sólida productividad total de los factores, dado que la participación en la fuerza laboral ya es alta y la inversión probablemente se verá afectada por el endurecimiento previsto de las condiciones financieras y la estabilización de los precios de las materias primas. En lo que se refiere al efecto de las condiciones externas en el crecimiento, en el capítulo 3 Bertrand Gruss presenta un innovador análisis empírico sobre las repercusiones del fin del auge de los precios de las materias primas en las perspectivas económicas para América Latina y el Caribe. Sus conclusiones indican que el crecimiento de la región a mediano plazo sería considerablemente inferior al registrado durante los años del auge, aun si los precios de las materias primas permanecieran estables en sus actuales niveles altos. En la parte II se extraen enseñanzas de política económica a partir de episodios pasados de shocks de términos de intercambio y se evalúa si la región ha constituido reservas adecuadas durante los años de auge para hacer frente a un deterioro de las condiciones externas. En el capítulo 4, Gustavo Adler y Sebastián Sosa evalúan la vulnerabilidad de América Latina a una caída brusca en los precios de las materias primas. Documentan que la región sigue dependiendo mucho de las exportaciones de materias primas, y llegan a la conclusión de que la vulnerabilidad de un país a los vaivenes de los precios de las materias primas está determinada por la solidez de sus fundamentos económicos y su marco de política macroeconómica. En particular, la falta de flexibilidad del tipo de cambio, los altos déficits subyacentes en cuenta corriente y una posición fiscal débil tienden a amplificar los efectos de los shocks adversos de términos de intercambio sobre el producto interno. La dolarización financiera también parece actuar como un amplificador de estos shocks. Con fundamentos económicos más sólidos en muchas de estas dimensiones, la región parece estar mejor preparada hoy que en el pasado para hacer frente a la volatilidad de los precios de las materias primas. En el capítulo 5, Gustavo Adler y Nicolás Magud presentan una amplia base de datos sobre episodios de auge de términos de intercambio a escala mundial en los últimos 40 años, y elaboran un indicador de los ingresos extraordinarios asociados a estos shocks. Sus resultados indican que si bien los shocks de términos de intercambio en la década de 2000 fueron de una magnitud similar a los registrados durante los años setenta, los ingresos extraordinarios asociados han sido mucho más sustanciales Iakova en la década reciente, producto de la mayor apertura comercial de la región. En algunos países, como Venezuela, Bolivia y Chile, se estima que el ingreso adicional derivado del auge de precios de las materias primas en la década de 2000 ha superado el 150% del PIB. Según el capítulo, el ahorro agregado durante el reciente auge en América Latina aumentó más que en episodios de auge anteriores, pero la proporción ahorrada de estos ingresos extraordinarios (tasa marginal de ahorro) fue más baja que en el pasado. Los autores concluyen que la notable mejora de los fundamentos económicos en la región se debe más a la magnitud del shock positivo de ingresos, que al resultado de un mayor esfuerzo por ahorrar dichos ingresos. Los marcos de política fiscal sólidos son esenciales para gestionar la volatilidad macroeconómica provocada por shocks externos. En el capítulo 6, Gustavo Adler y Sebastián Sosa abordan el tema de si la región ha acumulado un nivel suficiente de ‘defensas’ fiscales para mitigar los efectos de una coyuntura externa menos favorable. Los autores examinan empíricamente el vínculo entre factores externos (como el precio de las materias primas, el crecimiento mundial y las condiciones del mercado financiero internacional) y variables internas clave (crecimiento del PIB, balanza comercial, tipo de cambio real y diferenciales soberanos) que determinan la dinámica de la deuda pública y externa. Los resultados indican que varios países de la región (como Bolivia, Chile, Paraguay, Perú) cuentan con posiciones fiscales y externas lo suficientemente sólidas como para soportar shocks externos que van de moderados a severos, mientras que a la mayoría de los otros países les convendría reducir sus niveles de deuda pública para poder afrontar estos posibles shocks. En el capítulo 7, Alexander Klemm muestra que la prociclicidad de la política fiscal sigue siendo un problema para la región en términos más generales, a pesar de que varios países afianzaron sus marcos de política y adoptaron una orientación menos procíclica a lo largo de la última década. La parte III se enfoca en la capacidad de América Latina para hacer frente a un recrudecimiento de la volatilidad de los flujos de capitales, y se presentan recomendaciones de política económica basadas en las experiencias de las economías de mercados emergentes durante episodios anteriores de turbulencia financiera. En el capítulo 8, Gustavo Adler y Camilo Tovar estudian la incidencia de la integración financiera y los fundamentos macroeconómicos en la mitigación o amplificación del impacto que tienen los shocks financieros globales sobre el producto en América Latina y otras economías de mercados emergentes. Establecen que los mejores fundamentos, como la flexibilidad del tipo de cambio y una posición externa sólida, refuerzan la capacidad de recuperación de una economía ante los shocks. Además, mientras que una mayor integración financiera tiende a amplificar el efecto de los shocks financieros externos en países con regímenes de tipo de cambio fijo, en países con regímenes cambiarios más flexibles tiende a mitigarlos. Cuando los inversores extranjeros retiraron capital de América Latina durante la crisis mundial de 2009, los inversores domésticos aportaron estabilidad al repatriar capitales. Sin embargo, aún está por verse si los inversores locales seguirán desempeñando este papel estabilizador en futuros períodos de volatilidad de flujos de capitales. En el capítulo 9, Gustavo Adler, Marie L. Djigbenou y Sebastián Sosa estudian este comportamiento y observan que los residentes tienden a repatriar capital a sus países de origen cuando se enfrentan a shocks globales de incertidumbre (quizá debido a ix x Introducción que la asimetría en la información genera un sesgo a favor del país de origen), pero que la tendencia es menos marcada si la volatilidad surge en respuesta a un posible aumento de las tasas de interés en Estados Unidos. En el capítulo 10, Alexander Klemm, Andre Meier y Sebastián Sosa analizan los potenciales efectos de contagio que sufriría América Latina a raíz del proceso de normalización de la política monetaria en Estados Unidos. Su conclusión es que los efectos probablemente serían limitados en un escenario de normalización paulatina, gracias a la mejora de las perspectivas de crecimiento en Estados Unidos. No obstante, aumentos en las primas de riesgo de los mercados emergentes podrían generar presiones más fuertes de salida, y los países con debilidades internas o externas se verían especialmente afectados. Los colapsos de los mercados inmobiliarios han sido un factor desencadenante o un importante canal de propagación de las crisis financieras en las economías avanzadas. En el capítulo final, Luis Cubeddu, Camilo Tovar y Evridiki Tsounta examinan si el mercado inmobiliario es una fuente potencial de vulnerabilidad en América Latina. Sus resultados apuntan a que los precios inmobiliarios no parecen estar significativamente sobrevaluados, aunque el rápido crecimiento del crédito hipotecario en años recientes (concedido en parte por bancos públicos) es una potencial fuente de preocupación, en el contexto de un menor crecimiento y un endurecimiento de las condiciones de financiamiento. PARTE I Perspectivas de crecimiento en América Latina CAPÍTULO 1 América Latina: Enfrentando nuevos desafíos Dora Iakova, Sebastián Sosa y Alejandro Werner En los últimos 15 años los países de América Latina han registrado enormes avances en el fortalecimiento de sus economías y la mejora de las condiciones de vida. Una creciente y dinámica clase media ha surgido en la región. La participación de la región en el producto económico mundial aumentó desde alrededor de 6% en los años noventa a 8% en 2012. También se han obtenido importantes logros en términos de estabilidad macroeconómica y financiera. El crecimiento del producto real ha sido elevado y sostenido, la inflación se ha mantenido baja en los países y las reservas internacionales han aumentado significativamente. La deuda pública ha disminuido, y la mayoría de los países ya no sufren el lastre del “pecado original” —la imposibilidad de contraer crédito en los mercados internacionales denominado en moneda local— y emiten ahora la mayor parte de su deuda pública en moneda local. La adopción de regímenes de tipo de cambio flexible ha dotado a los países de mayor capacidad de resistencia ante los shocks externos. La profundización financiera ha proseguido a un ritmo sostenido en un marco de sistemas financieros sólidos y resistentes en términos generales. Estos logros han permitido a la región superar la crisis financiera mundial y salir de ella relativamente indemne. Si bien el producto cayó temporalmente, la mayoría de los países registraron una rápida recuperación respaldada por políticas anticíclicas. Este éxito se debe en gran medida a la adopción de políticas acertadas. La implementación de importantes reformas estructurales y la liberalización del comercio exterior en los años noventa, junto con el establecimiento de instituciones más sólidas y marcos creíbles de políticas públicas, sentaron las bases del resurgimiento económico. Pero la afortunada circunstancia de disfrutar de condiciones externas extremadamente favorables también jugó un papel importante. Los precios de las materias primas registraron un drástico aumento entre 2003 y 2011, generando un flujo sin precedentes de ingresos extraordinarios para los países exportadores de materias primas de América Latina. Al mismo tiempo, las condiciones financieras mundiales se relajaron progresivamente (excepto durante la crisis financiera mundial de 2009, cuando fueron objeto de un endurecimiento transitorio), reduciéndose el costo de endeudamiento para los gobiernos y las empresas. Estos dos factores favorables contribuyeron así a impulsar el crecimiento económico y a fortalecer las finanzas públicas. Recientemente, sin embargo, América Latina comenzó a enfrentar crecientes desafíos, tanto internos como externos. En el frente externo, los vientos favorables que estimularon el crecimiento en los últimos años están virando, convirtiéndose en vientos en contra. Los precios de las materias primas se han moderado respecto de sus máximos de 2011 y se prevé que permanezcan relativamente estables o continúen moderándose 3 4 América Latina: Enfrentando nuevos desafíos a mediano plazo. Las condiciones financieras mundiales se han vuelto más rigurosas desde mediados de 2013, cuando empezaron a aumentar las tasas de interés a largo plazo en Estados Unidos desde niveles históricamente bajos. En el plano interno, el ritmo de crecimiento de América Latina se ha visto cada vez más limitado por restricciones de oferta, asociadas a bajas tasas de inversión, una infraestructura inadecuada, un crecimiento más lento de la fuerza de trabajo e incompatibilidad entre las habilidades y calificaciones laborales y los requerimientos del mercado. Varios años de fuerte crecimiento del crédito bancario y de emisión de bonos han provocado cierto aumento del apalancamiento del sector privado, que genera mayor vulnerabilidad a una desaceleración del ritmo de crecimiento o un endurecimiento de las condiciones financieras. Al mismo tiempo, en un contexto de mejores condiciones de vida y expansión de la clase media, aumenta la demanda de servicios públicos de mayor calidad. Los estudiantes reclaman una mejor educación pública, las empresas esperan una modernización y un mejoramiento de la infraestructura y un entorno más favorable para hacer negocios, y crece la presión social para reducir la pobreza e incrementar las oportunidades de movilidad social. A pesar de una disminución marginal de la desigualdad del ingreso en los últimos años, las sociedades de América Latina siguen ubicándose entre las más desiguales del mundo. La evolución demográfica constituirá un obstáculo adicional a las perspectivas económicas en el futuro. Actualmente, América Latina está aprovechando un dividendo demográfico, con índices de dependencia muy bajos y un nivel relativamente bajo de gasto en pensiones y prestaciones de salud. Sin embargo, se prevé que esa tendencia se revierta de aquí a 2020, y que a partir de entonces haya un rápido incremento de los coeficientes de dependencia. Esto hará más difícil introducir nuevas mejoras de los niveles de vida a menos que se eleve sustancialmente la productividad. En este capítulo se analiza cómo América Latina puede aprovechar sus logros para responder a esos nuevos desafíos. Mediante un renovado compromiso con reformas estructurales que fomenten el crecimiento, la región puede alcanzar prosperidad y estabilidad duraderas. BONANZA EXCEPCIONAL Los años 2003–12 fueron un período de mejoras excepcionales en las condiciones de vida de América Latina. El crecimiento del PIB real alcanzó un promedio anual de 4,8%, casi el doble de las tasas registradas en los años ochenta y noventa (gráfico 1.1). El elevado crecimiento estuvo acompañado de un impresionante fortalecimiento de los fundamentos macroeconómicos y los marcos de política. Los balances del sector público mejoraron sustancialmente, y los niveles de deuda externa disminuyeron. La inflación se mantuvo baja y relativamente estable en la mayoría de los países, en marcado contraste con las altas tasas de inflación características de la región en décadas anteriores (gráfico 1.2). La mayoría de los países aprovecharon las condiciones económicas favorables para mejorar sus saldos fiscales en los años previos a la crisis financiera mundial. En el capítulo 6 de este volumen se documentan los sustanciales superávits primarios que registraron varios países, los que dieron lugar a una marcada reducción de la deuda Iakova, Sosa y Werner 8 Promedio 2003–13 = 4,8 Promedio 1980–89 = 1,8 4 0 Promedio 1990–2002 = 2,7 −4 1980 1983 1986 1989 1992 1995 1998 2001 2004 2007 2010 2013 Gráfico 1.1 América Latina: Crecimiento del PIB real1 (porcentaje) Fuente: FMI, Perspectivas de la economía mundial (informe WEO), abril de 2014. 1 Promedio simple de Argentina, Bolivia, Brasil, Chile, Colombia, Ecuador, México, Paraguay, Perú, Uruguay y Venezuela. 1.000 750 2012 2010 2008 2006 2002 2004 2000 1998 1996 1992 1994 1990 1988 1986 1982 1984 0 1980 350 Gráfico 1.2 América Latina: Inflación anual1 (porcentaje) Fuente: FMI, Perspectivas de la economía mundial (informe WEO), abril de 2014. 1 Promedio simple de Argentina, Bolivia, Brasil, Chile, Colombia, Ecuador, México, Paraguay, Perú, Uruguay y Venezuela. 5 6 América Latina: Enfrentando nuevos desafíos Deuda pública bruta y saldo primario 80 Deuda pública bruta Saldo primario (escala derecha) 5 Deuda pública a corto plazo y proporción de deuda en moneda extranjera 15 80 Proporción de deuda en moneda extranjera Deuda a corto plazo (escala derecha)2 4 3 60 2 14 13 12 60 11 10 1 0 40 9 40 8 −1 7 −2 20 2002 2005 2008 2011 −3 6 20 2002 2005 2008 2011 5 Gráfico 1.3 América Latina: Principales indicadores fiscales1 (porcentaje del PIB, salvo indicación en contrario) Fuentes: FMI, Internacional Financial Statistics (Estadísticas financieras internacionales); y oficinas del FMI a cargo de países. 1 Promedio simple de Argentina, Bolivia, Brasil, Chile, Colombia, Ecuador, México, Paraguay, Perú, Uruguay y Venezuela. 2 Según vencimiento residual. Excluye Bolivia y Paraguay. pública (de aproximadamente 30 puntos porcentuales del PIB durante 2003–08, en promedio). Al mismo tiempo, el perfil de la deuda mejoró de manera significativa (gráfico 1.3). La proporción de la deuda total denominada en moneda extranjera disminuyó desde un promedio de 65% a principios de los años 2000 a 45% en 2012. Además, el vencimiento promedio de la deuda aumentó, por lo que el porcentaje de deuda a corto plazo cayó desde más de 10% del PIB a principios de la década de 2000 a alrededor de 6% en 2012. Los balances externos también se fortalecieron en casi toda América Latina. A diferencia de lo ocurrido en períodos anteriores de rápido crecimiento de la región, el período previo a la crisis financiera mundial estuvo acompañado de un mejoramiento significativo de los saldos en cuenta corriente. Las economías de la región con un mayor grado de integración financiera pasaron de tener un déficit promedio en cuenta corriente de 2½% del PIB durante 1997–2002 a registrar un superávit de ½% del PIB en 2004–07 (gráfico 1.4)1. Los niveles de deuda externa bruta disminuyeron en promedio más de 30 puntos porcentuales del PIB entre 2003 y 2008 (aunque parte de la caída se debió a una apreciación tendencial de las monedas locales). Asimismo, la composición de los flujos de capital mejoró en los años 2000, con una proporción de inversión extranjera directa mucho mayor que en la década previa. Además, los países también utilizaron en mayor medida el ingreso de capitales para acumular reservas internacionales y activos externos del sector privado. Esta acumulación de reservas externas, junto al mecanismo de amortiguación que implicó la mayor flexibilidad cambiaria, permitió una notable reducción de las vulnerabilidades de la región a shocks externos negativos. 1 Como se indica en el gráfico 1.4, los países de América Latina más integrados financieramente se definen aquí como Brasil, Chile, Colombia, México, Perú y Uruguay. Iakova, Sosa y Werner 2 1 0 −1 −2 −3 −4 −5 1995 1998 2001 2004 2007 2010 2013 Gráfico 1.4 América Latina: Saldo de la cuenta corriente externa1 (Porcentaje del PIB) Fuentes: FMI, Perspectivas de la economía mundial (informe WEO), abril de 2014; y cálculos del personal técnico del FMI. 1 Promedio simple de Brasil, Chile, Colombia, México, Perú y Uruguay. Los indicadores de solidez bancaria también mejoraron en general durante el período, a pesar del crecimiento relativamente fuerte del crédito durante varios años. Después de un historial de sucesivas crisis bancarias en décadas anteriores, los bancos de la región exhibieron un comportamiento relativamente conservador en los años 2000, manteniendo una alta relación entre depósitos y préstamos y elevados coeficientes de capital y liquidez. La mejora de la supervisión y regulación también contribuyó a aumentar la solidez del sistema financiero. El aumento de la prosperidad económica ha sido ampliamente compartido, alcanzando a una gran parte de la población. Las tasas de empleo tanto masculino como femenino aumentaron en la mayoría de los países y hubo una fuerte reducción de la pobreza. Las tasas de pobreza absoluta cayeron más de 10 puntos porcentuales entre 2002 y 2010, lo que permitió que más de 55 millones de personas salieran de la pobreza2. A diferencia de las tendencias registradas en otras economías emergentes y avanzadas, la distribución del ingreso también mejoró en la última década. El fuerte crecimiento del producto y el empleo, y el éxito de las medidas empleadas para bajar la inflación, cumplieron un papel decisivo en la reducción de la pobreza y la desigualdad en la región. Otros factores que contribuyeron fueron el aumento de las transferencias públicas a los pobres (especialmente mediante programas focalizados como el de Bolsa Familia de Brasil, Ingreso Ético Familiar de Chile y Oportunidades de México), y una menor brecha salarial entre los trabajadores calificados y los de baja calificación (López-Calva y Lustig, 2010; Tsounta y Osueke, 2014). Este éxito extraordinario se ha sustentado en un mayor consenso social acerca de la importancia de la estabilidad macroeconómica. En la mayor parte de la región siguieron aplicándose políticas macroeconómicas prudentes, a pesar de los sucesivos traspasos de poder entre gobiernos electos de diferentes orientaciones políticas. Muchos países reforzaron las instituciones responsables de las políticas públicas y establecieron 2 Banco Mundial, base de datos Poverty and Equity Databank y PovcalNet. http://povertydata.worldbank.org/poverty/region/LAC. 7 8 América Latina: Enfrentando nuevos desafíos marcos creíbles de política monetaria y fiscal. Algunos países adoptaron reglas fiscales formales y crearon fondos de estabilización, incorporando la disciplina fiscal en las normas legales y reduciendo la tendencia a aplicar políticas fiscales procíclicas, que había sido muy común en el pasado (véase el capítulo 7). La adopción de regímenes creíbles de metas de inflación, acompañada de una mayor flexibilidad del tipo de cambio, fue un mecanismo clave para anclar las expectativas inflacionarias y reducir la vulnerabilidad a los shocks externos. La mejora significativa de las políticas y los fundamentos económicos fue recompensada por los mercados, lo que fue mejorando sucesivamente las calificaciones crediticias de los países durante la década. En 2012, seis de los ocho países más grandes de América Latina tenían calificación de grado inversión, en comparación con solo dos en 2003. Los diferenciales de rendimiento de los bonos se contrajeron fuertemente y el acceso a los mercados mejoró en forma generalizada. La mejor gestión macroeconómica y la mayor fortaleza de los fundamentos económicos también permitieron a América Latina atravesar la crisis financiera mundial de 2008–09 de manera relativamente indemne3. El fortalecimiento de las finanzas públicas, la caída del nivel de deuda externa, el aumento de las reservas internacionales, la mayor flexibilidad cambiaria y el fortalecimiento de la regulación y supervisión financiera fueron factores que contribuyeron a limitar el impacto de la crisis en la región. En contraste con lo ocurrido en crisis anteriores (como las de 1982, 1998 y 2001), la región se encontraba en buenas condiciones para mitigar el impacto del shock externo implementando estímulos anticíclicos. Prácticamente por primera vez desde que se tenga memoria, los gobiernos y los bancos centrales de muchos países expandieron el gasto público y redujeron las tasas de interés ante la recesión mundial. Mientras tanto, la depreciación de las monedas locales permitió a los países de América Latina sobrellevar la caída de la demanda externa sin que al mismo tiempo ello provocara un fuerte aumento de la inflación o perturbaciones en el sistema financiero. Si bien las políticas prudentes explican parte del éxito de América Latina durante la última década, las condiciones externas excepcionalmente favorables también desempeñaron un papel importante. Los precios de las materias primas casi se triplicaron en dólares de Estados Unidos entre 2003 y 2012, provocando un aumento inédito en los términos de intercambio para los países de la región exportadores de materias primas. Como se documenta en el capítulo 5, los ingresos extraordinarios asociados con ese auge de las materias primas fueron mucho más elevados que en episodios anteriores. El aumento anual promedio de los ingresos para los países exportadores de materias primas fue de 15%, siendo el beneficio extraordinario promedio en términos acumulados durante el episodio igual a 100% del PIB. Las mayores ganancias correspondieron a Bolivia, Chile y, especialmente, Venezuela (cuyos ingresos extraordinarios estimados en términos acumulados ascendieron a 300% del PIB). El auge de los términos de intercambio generó un estímulo significativo a la demanda interna y al crecimiento del producto. De hecho, el crecimiento registrado en la última década fue mucho más fuerte entre los países de América del Sur que son exportadores netos de materias primas que en el resto de América Latina (México y América Central) (gráfico 1.5). 3 Véase un análisis más detallado en De Gregorio (2014). Iakova, Sosa y Werner Términos de intercambio (2005 = 100; índice) Crecimiento del PIB real (1990 = 100; índice) 180 Países exportadores de materias primas 170 150 Países no exportadores de materias primas 140 160 130 150 140 120 130 110 120 110 100 100 90 90 80 2002 80 2007 2012 2002 2007 2012 Gráfico 1.5 América Latina: Países exportadores y no exportadores de materias primas1 Fuentes: FMI, Perspectivas de la economía mundial (informe WEO), abril de 2014; y cálculos del personal técnico del FMI. 1 Promedio simple de datos anuales. Los países exportadores de materias primas incluyen a Bolivia, Brasil, Chile, Colombia, Ecuador, Paraguay, Perú, Uruguay y Venezuela. Los países no exportadores de materias primas incluyen a Costa Rica, El Salvador, Honduras, México y Nicaragua. Asimismo, la región gozó de condiciones extremadamente favorables de financiamiento externo, con un acceso al crédito abundante y a bajo costo, interrumpidas solo temporalmente por la crisis de 2008-09. El descenso de las tasas de interés internacionales a niveles mínimos, la enorme liquidez existente en los mercados financieros mundiales y un fuerte apetito por el riesgo entre los inversores mundiales provocaron una disminución significativa de los diferenciales externos y las tasas de interés en toda la región (gráfico 1.6). Esta situación benefició no solo a las entidades soberanas sino también a las empresas privadas, que intensificaron su emisión de bonos. Las condiciones más favorables de financiamiento externo también tuvieron un efecto indirecto en los mercados de las monedas locales, fomentando un fuerte crecimiento del crédito y estimulando la actividad económica. Estos dos vientos a favor contribuyeron a impulsar el crecimiento y establecer un círculo virtuoso de crecimiento vigoroso, caída de las tasas de interés y mejora de la dinámica de la deuda. Debido a sus posiciones cíclicas, los países se encontraban bien posicionados para aprovechar ese entorno favorable. A comienzos de la década de 2000, la mayoría de los países tenían un grado sustancial de capacidad económica ociosa, altas tasas de desempleo y bajas tasas de participación de la fuerza laboral. Por lo tanto, el contexto externo favorable actuó como un estímulo para el crecimiento sin ejercer presión sobre los recursos internos. 9 América Latina: Enfrentando nuevos desafíos 6 18 16 5 14 4 12 10 3 8 2 6 4 2013 2012 2011 2010 2009 2008 2007 2006 2005 0 2003 2 2004 Rendimiento de bonos EMBI de América Latina Rendimiento de los bonos del Tesoro de EE.UU. a 10 años (escala derecha) 2002 10 1 0 Gráfico 1.6 Rendimiento de bonos de América Latina y bonos del Tesoro de Estados Unidos a 10 años (porcentaje) Fuentes: Junta de Gobernadores del Sistema de la Reserva Federal, y Bloomberg. Nota: La última observación corresponde al 30 de mayo de 2014. EMBI = Índice de bonos de mercados emergentes. NUBARRONES EN EL HORIZONTE A pesar de todas esas circunstancias positivas, es pertinente remarcar, a la hora de interpretar la evolución de América Latina durante su “década dorada”, que gran parte de las mejoras de los fundamentos macroeconómicos tuvieron lugar durante el período 2003–08. A partir de la crisis financiera mundial, algunas de esas tendencias favorables se han revertido, observándose un deterioro de los balances en cuenta corriente y fiscales de diversos países. En los primeros años del auge de precios de las materias primas, los gobiernos parecerían haber actuado con la convicción de que los beneficios serían probablemente transitorios, ahorrando parte de esos ingresos extraordinarios. Ese comportamiento prudente rindió sus frutos durante la abrupta contracción económica mundial de 2009. Sin embargo, cuando los precios de las materias primas se recuperaron y volvieron a crecer después de la crisis, los gobiernos cada vez en mayor medida fueron percibiendo el shock positivo de precios de las materias primas como un fenómeno permanente y modificaron en consecuencia su comportamiento en materia de gasto. La adopción de políticas más acomodaticias generó presiones de sobrecalentamiento y una ampliación de los desequilibrios externos en una serie de países durante 2010–13, aumentando su vulnerabilidad a los shocks externos. Más recientemente, el contexto externo se ha vuelto menos favorable para los países exportadores de materias primas de América Latina. Los precios de dichos productos han declinado desde su nivel máximo de 2011, y se proyecta que habrán de moderarse aún más a mediano plazo dada la desaceleración prevista de la demanda proveniente de las grandes economías de mercados emergentes (EME) (gráfico 1.7) (FMI, 2014a). Si bien desde una perspectiva histórica los precios siguen siendo altos, los países ya no Iakova, Sosa y Werner 300 Alimentos Metales Energía 2008 2011 2014 250 200 150 100 50 2005 Gráfico 1.7 Precios de las materias primas (2005 = 100; índice) Fuentes: Haver Analytics; y FMI, Perspectivas de la economía mundial (informe WEO), abril de 2014. Nota: El área sombreada se refiere a proyecciones. pueden contar con el viento a favor que supone una mejora sostenida de los términos de intercambio. En el capítulo 3 se observa que aun cuando los precios de las materias primas simplemente dejen de crecer y se estabilicen en sus niveles actuales, el crecimiento anual promedio del producto de los países exportadores de materias primas de América Latina será alrededor de un punto porcentual más bajo que en 2010–12. Al mismo tiempo, el fuerte viento de cola generado por los bajos costos de financiamiento externo también está llegando a su fin. Las tasas de interés a largo plazo de Estados Unidos han empezado a subir, lo cual tenderá a aumentar los costos de financiamiento de las economías emergentes. A partir de mayo de 2013, cuando la Reserva Federal planteó por primera vez la posibilidad de reducir gradualmente sus compras de bonos, aumentó el rendimiento de los bonos de América Latina y otras EME, los precios de las acciones cayeron fuertemente y las monedas locales se debilitaron (gráfico 1.8). Desde entonces ha resurgido el apetito de los inversores por activos de mercados emergentes, y las condiciones financieras se mantenían bastante benignas a mediados de 2014. Sin embargo, es probable que la volatilidad aumente nuevamente cuando la Reserva Federal comience a elevar las tasas de interés4. En este contexto, la actividad económica en toda la región ha venido desacelerándose. El crecimiento disminuyó desde alrededor de 6% en 2010 a menos de 3% en 2013, y se prevé que caerá a 1,3% en 2014, la tasa más baja en 12 años (con la excepción de 2009). Sin embargo, sería incorrecto atribuir toda la desaceleración reciente al cambio 4 Como se analiza en el capítulo 10, un aumento gradual y ordenado de las tasas de Estados Unidos, impulsado por la evolución positiva de esta economía, debería tener un efecto relativamente moderado en América Latina, con algunas diferencias entre los distintos países. Los socios comerciales con vínculos más estrechos a Estados Unidos como México y América Central se beneficiarán más de los efectos de derrame positivos que los países exportadores de materias primas de América del Sur. Lo que resulta más preocupante es el riesgo de un shock puro de tasas de interés de Estados Unidos, inducido por ejemplo por un aumento de la inflación en ese país, o un nuevo episodio de volatilidad que afecte los precios de los activos de mercados emergentes. 11 12 América Latina: Enfrentando nuevos desafíos Tipos de cambio (Dólares de EE.UU. por unidad de moneda local; enero 2011 = 100; índice) Brasil 110 Diferenciales EMBI (Puntos básicos) México Otros AL-61 300 100 250 90 200 80 150 70 100 60 2011 2012 2013 2014 Precios de las acciones (Enero 2011 = 100; índice) 130 120 110 100 90 80 70 60 2011 2012 2013 2014 50 2011 2012 2013 2014 Flujos de inversión de cartera y de EPFR2 (Miles de millones de dólares de EE.UU., trimestrales) 50 30 10 −10 −30 −50 2011 Entradas de inversión de cartera, BDP Entradas de flujos EPFR 2012 2013 Gráfico 1.8 América Latina: Indicadores financieros Fuentes: Bloomberg, L.P.; Haver Analytics; y FMI, International Financial Statistics (Estadísticas financieras internacionales). Nota: BDP = Balanza de pagos; EMBI = Índice de bonos de mercados emergentes; EPFR se refiere a EPFR Global. 1 Promedio simple de Chile, Colombia, Perú y Uruguay excepto en el caso de los precios de las acciones, donde se excluye a Uruguay. 2 Flujos agregados hacia América Latina. Los datos de EPFR se refieren a las entradas de capital a fondos cotizados en bolsa y fondos comunes de inversión. de las condiciones externas. Las restricciones de oferta domésticas también representan un factor importante en una serie de países. Durante la década dorada, el crecimiento de la fuerza laboral fue un importante motor del crecimiento económico, pero en 2012 las tasas de desempleo ya alcanzaban mínimos históricos en muchos países. También hay escaso margen para que sigan aumentando las tasas de participación en la fuerza laboral, que ya son relativamente altas según estándares internacionales (aunque en algunos casos aún es posible elevar las tasas de participación laboral femenina). A más largo plazo, los factores demográficos también constituirán una restricción cada vez mayor para el crecimiento del empleo. Se prevé que hacia 2020 el índice de dependencia comience a aumentar en una serie de países. Agravando estos desafíos, la región sufre una seria y crónica escasez de capital humano, y solo una pequeña proporción de la fuerza laboral está ocupada en profesiones que requieren un alto nivel de calificación. Los deficientes resultados del sistema Iakova, Sosa y Werner Resultados educativos (PISA) 100 Facilidad para hacer negocios (BM) Calidad de infraestructura (FEM) 80 60 40 Brasil Uruguay México Colombia Perú Chile Brasil Colombia Perú México Uruguay Chile Perú Brasil Colombia Uruguay Chile 0 México 20 Gráfico 1.9 América Latina: Indicadores de desempeño estructural, rangos percentílicos1 Fuentes: Organización para el Desarrollo Económico, Programa para la Evaluación Internacional de Alumnos (PISA) (2012); Banco Mundial (BM), base de datos Ease of Doing Business (2013); Foro Económico Mundial (FEM), Global Competitiveness Report (2013–14); y cálculos del personal técnico del FMI. 1 La escala refleja la distribución percentílica de todos los países en cada una de las encuestas respectivas; puntajes más altos indican un desempeño más elevado. educativo parecen ser el principal culpable. De hecho, el nivel de competencia del estudiante medio de América Latina es muy inferior al de sus pares del resto del mundo. Los países de América Latina se han ubicado persistentemente en el 20% más bajo en las calificaciones de las pruebas de PISA (sigla en inglés del Programa para la Evaluación Internacional de Alumnos), a pesar de que los niveles de gasto educativo no parecen ser demasiado bajos en comparación con los de otras economías de niveles de ingreso similares (gráfico 1.9). Asimismo, América Latina sigue teniendo tasas de inversión relativamente bajas, especialmente cuando se compara la región con las EME asiáticas. Como consecuencia, muchos países cuentan con una deficiente infraestructura física en transporte, energía y telecomunicaciones. Por ejemplo, las limitaciones de infraestructura física han constituido una restricción importante para la actividad económica en Brasil, mientras que los cuellos de botella en el sector energético han frenado la producción en Argentina y Venezuela. Estos persistentes desafíos evidencian una amplia brecha que deberían cubrir los esfuerzos de reforma microeconómica en la región. Existe una clara necesidad de mejorar los resultados educativos, aumentar la eficiencia del Estado, bajar los niveles de corrupción, reforzar la seguridad ciudadana y mejorar el clima de negocios. Estas deficiencias no constituyeron un freno al crecimiento durante el período de bonanza de las materias primas, pero ahora claramente lo restringen. Debido a que el producto se ubica cercano a su nivel potencial, lograr un crecimiento importante exige un aumento de la inversión y de la productividad, de modo que resultan cruciales las reformas que permitan lograr ese objetivo. Mientras tanto, los fundamentos macroeconómicos de gran parte de la región han sufrido cierto debilitamiento en comparación con el período anterior a la crisis financiera mundial. Primero, las cuentas corrientes se han deteriorado en muchos países, aumentando la vulnerabilidad a una reversión de los flujos de capital o a movimientos 13 14 América Latina: Enfrentando nuevos desafíos adversos de los términos de intercambio. Segundo, un período prolongado de alto crecimiento del crédito y fuerte emisión de bonos corporativos externos puede haber creado focos de vulnerabilidad financiera en el sector privado. Tercero, el estímulo fiscal implementado durante la crisis no ha sido retirado por completo en los años siguientes. Como resultado, la deuda pública dejó de disminuir, e incluso aumentó en algunos pocos países. Desde una perspectiva fiscal, el gasto público primario ha aumentado en forma constante como porcentaje del PIB desde 2009, mientras que el crecimiento de los ingresos fiscales comenzó a moderarse. Es probable que esa moderación persista en el mediano plazo como resultado del debilitamiento de los ingresos derivados de las materias primas y de un menor crecimiento económico. Al mismo tiempo, las presiones para elevar el gasto público siguen siendo altas, como consecuencia de las crecientes demandas en reclamo de mejores servicios públicos y necesidades cruciales de infraestructura. Las protestas sociales que han tenido lugar en Chile, Brasil y otros países en los últimos años son reflejo de un mayor activismo social por parte de la emergente clase media. Más a largo plazo, el aumento de los costos de intereses y el gasto vinculado al envejecimiento poblacional agregaría presiones sobre el gasto. Mantener la disciplina fiscal será entonces un desafío clave, que exigirá la toma de decisiones comprometidas. ¿Qué deberían hacer las autoridades responsables de las políticas? La respuesta a esos desafíos exigirá una clara orientación hacia reformas estructurales que permitan impulsar el crecimiento potencial, resguardando al mismo tiempo los logros obtenidos en materia de estabilidad macroeconómica. Será importante preservar los marcos de política creíbles, calibrar cuidadosamente las políticas macroeconómicas y mantener sólidas defensas externas y fiscales para hacer frente a shocks adversos. Es prioritario calibrar correctamente las políticas macroeconómicas para adecuarlas a la nueva realidad. Si bien se proyecta que el crecimiento a corto plazo se situará por debajo de los máximos niveles cíclicos recientes, el producto en general se aproxima a su nivel potencial. Como lo indican los mercados de trabajo todavía apretados, los cuellos de botella en infraestructura y los considerables déficits en cuenta corriente, la mayoría de las economías más grandes cuentan con una capacidad ociosa reducida. Del análisis presentado en el capítulo 2 se desprende que el crecimiento potencial a mediano plazo también será significativamente más bajo que el observado durante los años de auge. En tal contexto, no es conveniente intentar contrarrestar la desaceleración actual con medidas de estímulo fiscal. Una orientación neutral de la política fiscal es adecuada para los países que tienen finanzas públicas sólidas y bajos déficits en la cuenta corriente externa. Otros países deberían apuntar a un proceso gradual de consolidación fiscal, tendiente a colocar la deuda en una trayectoria claramente descendente. Aplicar estímulos fiscales anticíclicos sería aconsejable únicamente en caso de una desaceleración drástica del nivel de actividad cuando haya un nivel considerable de capacidad ociosa en la economía, y solo en países con espacio fiscal suficiente. La política monetaria y los tipos de cambio flexibles deberían ser la primera línea de defensa ante shocks externos y contracciones cíclicas. Como se observó Iakova, Sosa y Werner recientemente, los países con inflación baja y expectativas de inflación suficientemente ancladas mantienen la flexibilidad necesaria para relajar la política monetaria en respuesta a desaceleraciones del crecimiento, incluso en un contexto de tasas de interés mundiales en alza. Otra fuente de fortaleza consiste en mantener reservas internacionales abundantes. Todos los países de América Latina financieramente integrados cuentan con reservas suficientes para suministrar liquidez en moneda extranjera en caso de enfrentar condiciones de mercado anormales. Las intervenciones transitorias orientadas a atenuar la volatilidad excesiva del tipo de cambio también podrían justificarse en determinados casos, pero no deberían ser empleadas para sostener niveles de tipo de cambio desalineados respecto de los fundamentos de la economía ni como reemplazo de los ajustes de política macroeconómica que resulten necesarios. De hecho, la flexibilidad cambiaria sigue siendo un instrumento crucial para facilitar el ajuste de la demanda en respuesta a los shocks. Por otra parte, una regulación y supervisión firme y proactiva del sector financiero es fundamental para proteger la estabilidad financiera de la región. Los bancos de las economías financieramente más integradas tienen en general coeficientes sólidos de capital y liquidez, activos de buena calidad, límites estrictos sobre las posiciones abiertas en divisas y una dependencia reducida al financiamiento externo. Sin embargo, algunos de esos colchones de protección pueden quedar debilitados en un escenario de menor crecimiento y condiciones financieras más restrictivas. Las medidas macroprudenciales focalizadas podrían cumplir un papel más importante para reducir la vulnerabilidad financiera. Las autoridades deberían esforzarse por mejorar la calidad de la información y los datos recopilados para comprender mejor los cambiantes patrones de interconexión entre instituciones financieras y no financieras, y para detectar anticipadamente los riesgos potenciales. La deuda corporativa acumulada en los últimos años debe ser monitoreada con atención, especialmente cuando esté nominada en moneda extranjera. En términos más generales, mantener marcos de política creíbles, balances sólidos y reservas adecuadas constituye la mejor defensa frente a las presiones del mercado. Una planificación temprana y políticas prudentes son esenciales para afrontar los desafíos fiscales a largo plazo. Los países deberían elaborar proyecciones fiscales a largo plazo como parte integral del presupuesto para anclar los objetivos fiscales a mediano plazo (algo especialmente relevante en el caso de las economías que dependen fuertemente de ingresos provenientes de recursos no renovables). Los ingresos fiscales extraordinarios generados por el auge de las materias primas deberían utilizarse para aumentar el ahorro público y para respaldar proyectos de inversión de alta rentabilidad. Muchos países mantienen subsidios a la energía altamente ineficientes y costosos, que deberían ser eliminados y remplazados por transferencias focalizadas hacia los sectores más vulnerables (FMI, 2014b, recuadro 2.3). La tarea más importante consiste en crear las condiciones necesarias para un crecimiento elevado y sostenible a mediano plazo. La convergencia continúa hacia un nivel de ingresos más elevado no solo mejoraría las condiciones de vida del ciudadano medio sino que también serviría como base para avanzar aun más en la agenda social. El crecimiento del producto durante la última década se vio impulsado principalmente por la acumulación de factores, facilitada por condiciones de financiamiento favorables y la fuerte dinámica demográfica. Para sostener altas tasas de crecimiento a mediano 15 16 América Latina: Enfrentando nuevos desafíos plazo, es preciso que las autoridades incrementen la productividad y la competitividad mediante reformas estructurales. Los recursos presupuestarios escasos deberían destinarse a mejorar la infraestructura interna y elevar la calidad educativa. Cabe además considerar la movilización de recursos cuando la presión tributaria sea baja. En gran parte de la región, también es necesario mejorar más el clima de negocios y reducir las barreras de entrada, incluso mediante una reforma de la normativa antimonopolio. El aumento del ahorro interno, que en América Latina es relativamente bajo en función de los estándares internacionales, también podría fomentar la inversión y el crecimiento a largo plazo. Desafíos específicos de los países con menor grado de integración financiera Algunos de los países grandes de la región no han acompañado la tendencia general de adopción de políticas macroeconómicas orientadas a la estabilidad y enfrentan hoy desafíos cada vez más apremiantes. Argentina y, en particular, Venezuela han aplicado políticas fiscales y monetarias muy expansivas durante casi una década, ayudados por la fortaleza de sus términos de intercambio. Si bien esas políticas contribuyeron a mejorar los indicadores sociales, hoy se han vuelto claramente insostenibles, originando significativos desequilibrios fiscales y externos. Esos desequilibrios son especialmente agudos en Venezuela, que sufrió una brusca desaceleración económica y un pronunciado aumento de la inflación en 2013, junto con una escasez generalizada de bienes de consumo básico como consecuencia de los controles de precios. Los estrictos controles comerciales y del mercado de divisas no han logrado aliviar la presión sobre las cuentas externas, y las reservas han caído a niveles muy bajos, lo que llevó a las autoridades a crear un tercer segmento del mercado cambiario (en el que la moneda local se cotiza muy por debajo de la paridad oficial, aunque todavía a un nivel más alto que en el mercado paralelo informal). En este contexto, se prevé una recesión en Venezuela en 2014, con importantes riesgos de ingresar en una trayectoria económica desordenada. Se prevé que también Argentina presente este año un crecimiento negativo, ya que las distorsiones resultantes de las políticas económicas están afectando el nivel de actividad. Las autoridades respondieron a los crecientes desequilibrios económicos permitiendo una depreciación del tipo de cambio oficial a comienzos de 2014, elevando las tasas de interés internas y reduciendo el nivel de ciertos subsidios a los servicios públicos. También han procurado normalizar su relación con acreedores internacionales, como el Club de París, aunque el conflicto jurídico con los bonistas que no aceptaron el canje de deuda representa una importante fuente de incertidumbre. En general, algunas de las medidas de política adoptadas recientemente en estas dos economías son pasos en la dirección correcta, pero los desequilibrios y distorsiones siguen siendo significativos, ya que las posiciones fiscales no se encuentran en una trayectoria sostenible, las tasas de interés reales son todavía negativas y persiste una brecha considerable entre los tipos de cambio oficiales y los informales. Se requieren por lo tanto ajustes más fundamentales de las políticas para restablecer los equilibrios macroeconómicos básicos y resguardar los logros sociales alcanzados en la última década, especialmente debido al escenario de precios mundiales de las materias primas más Iakova, Sosa y Werner débiles. En particular, es necesario un ajuste sostenido de la política fiscal para resolver la dinámica desfavorable de la deuda pública y reducir las presiones sobre la cuenta corriente. Un ámbito importante de reforma es el de los subsidios a la energía, que son muy elevados, sobre todo en Venezuela. Los esfuerzos fiscales deberían complementarse con una política monetaria suficientemente restrictiva como para contener las presiones inflacionarias, recuperar la credibilidad del banco central y permitir una transición gradual hacia un régimen cambiario determinado por el mercado. La eliminación progresiva de las restricciones distorsionantes que afectan el comercio exterior, el mercado de divisas y los precios tendrá que ser coordinada y gestionada cuidadosamente para evitar una dinámica de ajuste desordenada. Mientras tanto, es fundamental adoptar reformas estructurales que eleven el crecimiento potencial, especialmente mejorando el difícil clima de negocios. CONCLUSIONES Después de una década de impresionante crecimiento económico impulsado por vientos externos favorables, reformas estructurales previas y políticas prudentes, América Latina tiene por delante un período de crecientes dificultades. Un aumento rápido y sostenido de los niveles de vida será más difícil de lograr en un contexto de estancamiento o descenso de los precios de las materias primas y condiciones de financiamiento menos favorables. Sin embargo, América Latina puede responder a este desafío. El contexto actual brinda una oportunidad para lograr consenso sobre reformas estructurales focalizadas que permitan a la región avanzar hacia un nuevo paradigma de crecimiento basado en el mejoramiento del capital humano, el incremento de la productividad y el desarrollo de economías más diversificadas y competitivas. Las autoridades de algunos países de la región ya están implementando reformas en educación, energía y otros sectores. Pero es necesario, y posible, profundizar la búsqueda de mejores condiciones de vida para los habitantes de América Latina. REFERENCIAS De Gregorio, José, 2014, How Latin America Weathered the Global Financial Crisis (Washington, DC: Peterson Institute for International Economics). Fondo Monetario Internacional (FMI), 2014a, Perspectivas de la economía mundial, serie de Estudios Económicos y Financieros, Washington, DC, abril. ––––, 2014b, Perspectivas económicas: Las Américas, serie de Estudios Económicos y Financieros, Washington, DC, abril. Foro Económico Mundial (FEM), 2013, 2013-2014 Global Competitiveness Report (Ginebra: Foro Económico Mundial). López-Calva, Luis, y Nora Lustig, 2010, Declining Inequality in Latin America: A Decade of Progress? (Washington, DC: Brookings Institution Press). Tsounta, E., y A. Osueke, 2014, “What is Behind Latin America’s Declining Income Inequality?”, Working Paper No. 14/124 (Washington, DC: Fondo Monetario Internacional). 17 Para comprar una copia del libro completo o para obtener más información sobre las publicaciones del FMI, por favor visite www.imfbookstore.org