Analistas ven escaso margen para contener la llegada de

Anuncio

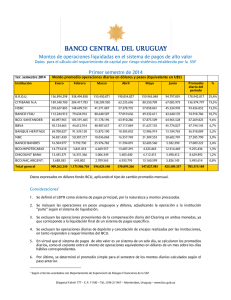

Analistas ven escaso margen para contener la llegada de capitales Medida. Sugieren que el Banco Central vuelva a adquirir dólares en plaza Los capitales especulativos del exterior continúan comprando títulos de deuda locales e impulsan a la baja al dólar que ayer tuvo su sexta caída consecutiva. Analistas ven poco margen de maniobra al BCU y sugieren que vuelva a adquirir dólares. Desde marzo, en el Banco Central (BCU) y el gobierno están atentos a la llegada de capitales especulativos desde el exterior que adquieren deuda de corto plazo -como la que emite el BCU- por las importantes ganancias que le dan y presionan a la baja al dólar. Además, complican la política monetaria del BCU ya que este emite deuda para quitar pesos del mercado, pero si sus compradores traen dinero del exterior en realidad se pierde el efecto. Empero, hasta el momento ni el gobierno ni el Central han visto necesario implementar medidas para tratar de mitigar este fenómeno. Pese a ello, en el gobierno se analiza si hay alguna medida para llevar a cabo que desincentive la llegada de capitales especulativos. Según datos del propio Central, mientras en febrero del total de títulos de deuda emitidos en el mercado local el 4% estaba en manos de extranjeros, en mayo ese guarismo pasó al 9,1%. El ingreso de capitales de corto plazo se empezó a ver en mayor medida desde abril cuando la calificadora de riesgo Standard & Poor`s otorgó a la deuda uruguaya el grado inversor. Eso se acentuó en la última semana luego que otra calificadora (Moody`s) también lo otorgara. Para tener una idea, de las Letras de Regulación Monetaria que emite el Central, fueron compradas con dólares US$ 228,8 millones en 2011 y US$ 264,9 millones en 2010. Se supone que quienes adquieren las Letras con dólares son inversores extranjeros. En los primeros seis meses de este año, el monto de Letras compradas con dólares fue de US$ 493,8 millones y el grueso de eso se dio en el segundo trimestre ya que en el primero apenas iban US$ 40,8 millones. Pero desde el 5 de julio, el Banco Central quitó esa posibilidad y eso hizo volcar a los inversores al mercado de cambios a vender dólares con el consiguiente impulso hacia abajo de la moneda. Ayer los títulos de deuda uruguayos tuvieron un leve repliegue en sus precios, tras el fuerte rally alcista de las sesiones previas, aunque aún se mantienen en niveles máximos históricos. Agentes bursátiles consultados por El País explicaron que ayer se dio una lógica toma de ganancias por parte de los inversores tanto locales como internacionales, luego de haber logrado grandes avances en los precios. El riesgo país UBI, de República AFAP, finalizó ayer con una caída de una unidad hasta los 95 puntos básicos, el nivel más bajo desde junio de 1997. Mientras, el Central emitió una Letra por $ 200 millones y recibió una demanda de $ 794,9 millones. Por ese título a 90 días pagó 8,75% de interés, lo mismo que por un depósito a solo un día. ¿QUÉ HACER? Para los analistas consultados por El País, el BCU no tiene mucho margen de maniobra debido a la suba de precios que se mantiene en niveles elevados y por ende acotan el menú de opciones ya que el Central debe atender la inflación. De todas maneras, coincidieron en que la autoridad monetaria podría volver a intervenir en el mercado de cambios comprando dólares para reducir la presión a la baja en la moneda estadounidense provocada por los fondos del exterior que se deshacen de ella para hacerse de pesos. Algunos, incluso sugirieron otras medidas. "El tema para el BCU es qué priorizar, si la inflación o el tipo de cambio. No son objetivos independientes, ya que el tipo de cambio afecta también la inflación y eso influye en las decisiones que pueda tomar el BCU", sostuvo la directora del Área de Coyuntura del Instituto de Economía, Gabriela Mordecki. El socio de Deloitte, Pablo Rosselli, coincidió en que el BCU "tiene poco espacio para actuar sobre el tipo de cambio porque las presiones inflacionarias son persistentes". Con eso, "no vemos espacio para una baja de la Tasa de Política Monetaria", indicó. Esa tasa -que es la que el Central paga por los depósitos a un día de los bancos- está hoy en 8,75% y sirve como señal para el resto de las tasas de interés, por ejemplo las que abona el propio BCU en la deuda que emite. Si bajara la Tasa de Política Monetaria, el resto también se reduciría y por ende haría menos atractiva para los inversores la compra de deuda local. Por eso Rosselli indicó que el Central podría "intervenir en el mercado de cambios" y de esa manera "podría señalizar su disconformidad con la cotización actual" aunque eso produce efectos "solo en el corto plazo" en la cotización del dólar. El gerente de Análisis Económico de CPA Ferrere, Alfonso Capurro, opinó que el BCU "puede intervenir en el mercado de cambios para suavizar volatilidades" pero eso tiene un costo para la autoridad monetaria. Es que cuando compra dólares está volcando pesos al mercado, los que luego debe quitar -por las presiones al alza en los precios- mediante emisiones de deuda (en la jerga se denomina esterilización) con tasas elevadas. "El ingreso de capitales con la consecuente disminución del riesgo país en un contexto internacional de incertidumbre son bienvenidos, ojalá los mercados sigan confiando en Uruguay", sostuvo el gerente del departamento de Economía de KPMG, Marcelo Sibille. "Ahora bien, como eso tiene un efecto colateral sobre el tipo de cambio y la perdida de competitividad (máxime teniendo en cuenta que en Brasil el tipo de cambio no disminuyó), creo que lo mejor que puede hacer el BCU es aprovechar la baja del precio para comprar divisas, lo cual cumple con la doble función de amortiguar la caída del tipo de cambio y reforzar los activos de reserva", afirmó Sibille. Mordecki indicó que el gobierno puede tomar otro tipo de medidas aunque "no es sencillo". Puso como ejemplo la posibilidad de "pensar en poner un impuesto al ingreso de capitales de corto plazo, como hizo Brasil, aunque tiene algunos problemas. Demoraría su aprobación y aplicación, lo que da tiempo a los agentes para acomodarse a las nuevas pautas, pero podría ser de utilidad, si es que la causa de la fuerte apreciación de la moneda es el ingreso de capitales". "Si se trata de movimientos de portafolio de los agentes locales, como seguramente en gran medida es, esto no sería efectivo", agregó. Para Capurro esa es una opción, ya que hoy con la inflación y las tasas que paga el gobierno por la deuda en Unidades Indexadas, es muy atractivo para un inversor comprar deuda uruguaya (casi 11% de rentabilidad en dólares).