Significativos Incrementos de Precios en EU

Anuncio

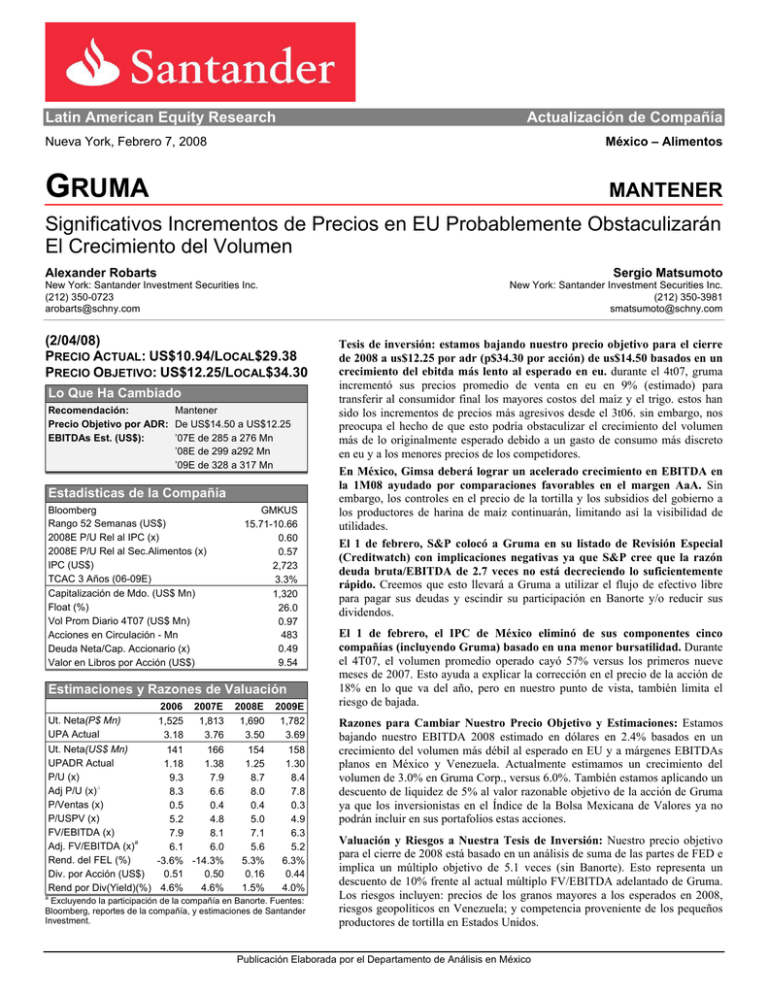

Latin American Equity Research Actualización de Compañía Nueva York, Febrero 7, 2008 México – Alimentos GRUMA MANTENER Significativos Incrementos de Precios en EU Probablemente Obstaculizarán El Crecimiento del Volumen Alexander Robarts Sergio Matsumoto New York: Santander Investment Securities Inc. (212) 350-0723 [email protected] New York: Santander Investment Securities Inc. (212) 350-3981 [email protected] (2/04/08) PRECIO ACTUAL: US$10.94/LOCAL$29.38 PRECIO OBJETIVO: US$12.25/LOCAL$34.30 Lo Que Ha Cambiado Recomendación: Mantener Precio Objetivo por ADR: De US$14.50 a US$12.25 EBITDAs Est. (US$): ’07E de 285 a 276 Mn ’08E de 299 a292 Mn ’09E de 328 a 317 Mn Estadísticas de la Compañía Bloomberg Rango 52 Semanas (US$) 2008E P/U Rel al IPC (x) 2008E P/U Rel al Sec.Alimentos (x) IPC (US$) TCAC 3 Años (06-09E) Capitalización de Mdo. (US$ Mn) Float (%) Vol Prom Diario 4T07 (US$ Mn) Acciones en Circulación - Mn Deuda Neta/Cap. Accionario (x) Valor en Libros por Acción (US$) GMKUS 15.71-10.66 0.60 0.57 2,723 3.3% 1,320 26.0 0.97 483 0.49 9.54 Estimaciones y Razones de Valuación 2007E 1,813 3.76 2008E 1,690 3.50 2009E 1,782 3.69 Ut. Neta(US$ Mn) 141 166 UPADR Actual 1.18 1.38 P/U (x) 9.3 7.9 aaa Adj P/U (x) 8.3 6.6 P/Ventas (x) 0.5 0.4 P/USPV (x) 5.2 4.8 FV/EBITDA (x) 7.9 8.1 a Adj. FV/EBITDA (x) 6.1 6.0 Rend. del FEL (%) -3.6% -14.3% Div. por Acción (US$) 0.51 0.50 Rend por Div(Yield)(%) 4.6% 4.6% 154 1.25 8.7 8.0 0.4 5.0 7.1 5.6 5.3% 0.16 1.5% 158 1.30 8.4 7.8 0.3 4.9 6.3 5.2 6.3% 0.44 4.0% Ut. Neta(P$ Mn) UPA Actual 2006 1,525 3.18 a Excluyendo la participación de la compañía en Banorte. Fuentes: Bloomberg, reportes de la compañía, y estimaciones de Santander Investment. Tesis de inversión: estamos bajando nuestro precio objetivo para el cierre de 2008 a us$12.25 por adr (p$34.30 por acción) de us$14.50 basados en un crecimiento del ebitda más lento al esperado en eu. durante el 4t07, gruma incrementó sus precios promedio de venta en eu en 9% (estimado) para transferir al consumidor final los mayores costos del maíz y el trigo. estos han sido los incrementos de precios más agresivos desde el 3t06. sin embargo, nos preocupa el hecho de que esto podría obstaculizar el crecimiento del volumen más de lo originalmente esperado debido a un gasto de consumo más discreto en eu y a los menores precios de los competidores. En México, Gimsa deberá lograr un acelerado crecimiento en EBITDA en la 1M08 ayudado por comparaciones favorables en el margen AaA. Sin embargo, los controles en el precio de la tortilla y los subsidios del gobierno a los productores de harina de maíz continuarán, limitando así la visibilidad de utilidades. El 1 de febrero, S&P colocó a Gruma en su listado de Revisión Especial (Creditwatch) con implicaciones negativas ya que S&P cree que la razón deuda bruta/EBITDA de 2.7 veces no está decreciendo lo suficientemente rápido. Creemos que esto llevará a Gruma a utilizar el flujo de efectivo libre para pagar sus deudas y escindir su participación en Banorte y/o reducir sus dividendos. El 1 de febrero, el IPC de México eliminó de sus componentes cinco compañías (incluyendo Gruma) basado en una menor bursatilidad. Durante el 4T07, el volumen promedio operado cayó 57% versus los primeros nueve meses de 2007. Esto ayuda a explicar la corrección en el precio de la acción de 18% en lo que va del año, pero en nuestro punto de vista, también limita el riesgo de bajada. Razones para Cambiar Nuestro Precio Objetivo y Estimaciones: Estamos bajando nuestro EBITDA 2008 estimado en dólares en 2.4% basados en un crecimiento del volumen más débil al esperado en EU y a márgenes EBITDAs planos en México y Venezuela. Actualmente estimamos un crecimiento del volumen de 3.0% en Gruma Corp., versus 6.0%. También estamos aplicando un descuento de liquidez de 5% al valor razonable objetivo de la acción de Gruma ya que los inversionistas en el Índice de la Bolsa Mexicana de Valores ya no podrán incluir en sus portafolios estas acciones. Valuación y Riesgos a Nuestra Tesis de Inversión: Nuestro precio objetivo para el cierre de 2008 está basado en un análisis de suma de las partes de FED e implica un múltiplo objetivo de 5.1 veces (sin Banorte). Esto representa un descuento de 10% frente al actual múltiplo FV/EBITDA adelantado de Gruma. Los riesgos incluyen: precios de los granos mayores a los esperados en 2008, riesgos geopolíticos en Venezuela; y competencia proveniente de los pequeños productores de tortilla en Estados Unidos. Publicación Elaborada por el Departamento de Análisis en México Significativos Incrementos de Precios en EU Probablemente Obstaculizarán El Crecimiento del Volumen Gruma es el productor de tortillas de marca más grande del mundo con operaciones en Estados Unidos, México, Centroamérica, Venezuela, Europa y Asia. Los activos en E.U. son líderes en el mercado de la tortilla con una participación estimada de 18% con las marcas Mission y Guerrero. En México, Gruma es el mayor productor de harina de maíz con la marca Maseca. Archer Daniels Midland tiene una participación de 27% en las acciones de la compañía. Gruma también tiene una participación de 8.6% en Banorte. ESTIMACIONES REVISADAS Estamos bajando nuestras estimaciones de EBITDA... Estamos bajando nuestro EBITDA estimado en dólares 2008 en 2.4% debido principalmente a menores volúmenes estimados en Gruma Corp., especialmente en las tortillas. Los incrementos de precios de Gruma Corp. en el 4T07 en EU incluyeron un incremento de 5% en las tortillas de maíz y trigo, y un incremento adicional de 10% en las tortillas de trigo al final del trimestre. En el negocio de harina de maíz de Azteca, los precios se incrementaron 8%. Estos incrementos en los precios de las tortillas, los más agresivos desde los implementados en el 3T06, coinciden con una significativa desaceleración de la economía de EU. Mientras que Gruma Corp. disfruta de una participación de mercado dominante en la harina de maíz, su liderazgo en participación de mercado de tortillas es significativamente menor en relación al mercado y estamos cada vez más preocupados de que muchos productores de tortillas opten por no seguir el incremento en los próximos meses. Por lo tanto, creemos que esto aumenta el riesgo de que el volumen de ventas de tortillas se contraiga particularmente para la marca Mission, que tiene mayores precios y mayor margen, y podría experimentar una erosión en su participación de mercado en beneficio de los pequeños productores. La marca Guerrero de Mission Foods también podría tener un pobre desempeño ya que su cliente meta es más sensible al precio. Como consecuencia, estamos bajando nuestras estimaciones de crecimiento en volumen para 2008 a 3.0% de 6.0% en Gruma Corp. Figura 1. Gruma – Estimaciones Revisadas, 2007E-2009E (en Millones de Dólares*) Antigua Ventas Ut. de Op. Margen de Op. EBITDA Ut. Neta UPADR 3,352 172 5.1% 285 166 1.37 2007E Actual Cambio Antigua 3,295 -1.7% 162 -6.2% 4.9% -0.24bps 276 -3.0% 166 0.2% 1.38 0.2% 3,699 204 5.5% 299 131 1.07 2008E Actual Cambio Antigua 3,588 -3.0% 186 -8.9% 5.2% -0.34bps 292 -2.4% 154 17.3% 1.25 17.3% 3,920 233 5.9% 328 146 1.20 2009E Actual Cambio 3,797 -3.2% 210 -9.8% 5.5% -0.41bps 317 -3.1% 158 8.2% 1.30 8.2% *Excepto datos por ADR. ND No disponible. Fuentes: Reportes de la compañía y estimaciones de Santander Investment. En México, Gruma enfrenta una ligera mejoría en el entorno de consumo medido por el crecimiento en el gasto del consumo privado, de acuerdo con nuestro equipo de análisis económico en México. Sin embargo, nuestro crecimiento estimado de salarios en México es 6.4% para 2008, inferior al 7.8% en 2007. El gobierno mexicano ha optado por continuar con los controles en el precio de la tortilla en 2008. Por lo tanto, Gimsa continuará recibiendo los subsidios del gobierno para compensar los mayores costos del maíz. En general, estimamos un crecimiento en EBITDA nominal de 5.5% en pesos para 2008, debido principalmente a comparaciones favorables por los bajos márgenes durante la 1M07 cuando Gimsa sufrió el alza en los precios del maíz. Por lo tanto, los controles en los precios del harina de maíz impuestos por el gobierno continuarán limitando la visibilidad de utilidades. En Venezuela, Gruma enfrenta controles en el precio por parte del gobierno pero sin los subsidios. Esta restricción legal en Venezuela es un problema significativo para que Gruma se recupere de los incrementos en el costo del trigo. Finalmente, asumimos que Gruma venderá otro punto porcentual de su participación en Banorte de aproximadamente 8.6% actual a 7.6% al cierre del año 2008. Esto deberá generar el efectivo para financiar sus gastos de capital y reducir su deuda. Los ingresos de esta venta representan un incremento de 17% en nuestra utilidad neta estimada para 2008. 2 Publicación Elaborada por el Departamento de Análisis en México Figura 2. Gruma – Suposiciones Macroeconómicas, 2006-2009E México PIB Real (%) Inflación CPI (%) Tipo de Cambio US$ (Fin de Año) Tipo de Cambio US$ (Promedio) Tasa Cetes 28-Días (Promedio) Consumo Privado (% Cambio AaA) Nomina Total (% Cambio Real AaA) Venezuela PIB Real (%) Inflación CPI (%) Tipo de Cambio US$ (Fin de Año) Tipo de Cambio US$ (Promedio) TAN Tasa de Interés (Promedio) Consumo Privado (% Cambio AaA) Nomina Total (% Cambio Real AaA) 2006 2007E 2008E 2009E 4.80% 4.06% 10.81 10.90 7.20% 5.00% 7.00% 3.20% 3.75% 10.92 10.90 7.50% 4.30% 7.80% 3.40% 3.70% 11.20 11.00 7.50% 4.50% 6.40% 3.60% 3.60% 11.40 11.30 7.30% 4.50% 6.00% 10.30% 16.97% 2,150 2,150 15.40% 18.80% ND 8.70% 22.46% 2,150 2,150 16.80% 16.60% ND 7.30% 15.80% 2,150 2,150 17.90% 11.80% ND 6.60% 16.10% 2,450 2,450 18.10% 4.70% ND Fuentes: Estimaciones de Santander Investment. ND No disponible. VALUACIÓN Nuestro precio objetivo para el cierre de 2008 está basado en un análisis de suma de las partes de FED. Valuamos a Gruma utilizando flujos de efectivo proyectados por separado para Gruma Corp., Gimsa, y otros negocios, y descontando cada uno de ellos con un CCPP ajustado por riesgo país para representar el riesgo relativo esperado de los flujos de efectivo de cada compañía. Nuestra valuación también considera CCPPs nuevos que reflejan un mayor riesgo país en México (180 pb versus 164 pb previo) y en Venezuela (554 pb versus 530 pb precio); sin embargo, estos son neutralizados por una tasa libre de riesgo menor (3.7% versus 4.0%). Nuestro precio objetivo implica un retorno total de 13.5% frente a su nivel actual en términos de dólares, incluyendo dividendos, versus el alza esperada en el IPC de 9%. Para valuar a Gruma, estamos aplicando un descuento de liquidez de 5% del valor accionario de Gruma para reflejar su reciente eliminación del IPC. Al aplicar este descuento de liquidez, el múltiplo FV/EBITDA objetivo de Gruma (sin Banorte) decrece a 5.1 veces de 5.3 veces. Comparado con el múltiplo FV/EBITDA actual de Gruma, nuestro múltiplo objetivo representa un descuento de 10% y un descuento de 6% sin el descuento de liquidez. También valuamos la potencial participación de Gruma en Banorte de 7.6% en US$615 millones al valor de mercado actual, asumiendo que Gruma vende su 1% de participación durante 2008 para generar efectivo y pagar su deuda. RIESGOS • Costos mayores a los esperados en los granos (maíz y trigo) en 2008. • Exposición a Venezuela. Las operaciones de Gruma en Venezuela enfrentan controles en los precios por parte del gobierno que han incrementado las tensiones geopolíticas. Aunque creemos que la asociación estratégica con un socio venezolano deberá ayudar a mantenerlas bajo control; y • Competencia por parte de los pequeños productores de tortilla en EU. Publicación Elaborada por el Departamento de Análisis en México 3 Significativos Incrementos de Precios en EU Probablemente Obstaculizarán El Crecimiento del Volumen ESTADOS FINANCIEROS Figura 3. Gruma – Estado de Resultados, Balance General, y Estado de FE, 2006-2009E (en Millones de Dólares) Estado de Resultados Ventas Costo de Ventas Utilidad Bruta Gastos de Op. y Adm. Utilidad de Operación EBITDA Costo Integral de Financiamiento Ganancia/Pérd Monetaria Ganancia/Pérd Cambiaria Otras Operaciones Financieras Utilidad Antes de Impuestos Provisión de Impuestos Subsidiarias Participación Minoritaria Utilidad Neta Balance General Activo Activo Circulante Efectivo y Equivalentes Cuentas por Cobrar Inventario Otros Activos Circulantes Activo Fijo Crédito Comercial Otros Activos Pasivo Pasivo Corto Plazo Proveedores Préstamos a Corto Plazo Otros Pasivos Corto Plazo Préstamos a Largo Plazo Otros Pasivos Participación Mayoritaria Capital Contable Participación Minoritaria Deuda Neta Flujo de Efectivo Utilidad Neta Mayoritaria Partidas No Monetarias Cambios en Capital de Trabajo Dividendos Emisión de Acciones y Derivados Part. Minoritaria y Otros Incrementos de Capital Inversiones de Capital Flujo de Efectivo Libre Flujo de Efectivo Neto Efectivo al Inicio del Periodo Efectivo al Cierre del Periodo 2006 2,836 (1,848) 988 (823) 165 267 (46) 30 (2) (14) 133 (41) 57 (7) 141 2006 2,797 910 53 420 354 84 1,371 166 350 1,220 486 214 82 191 519 215 1,307 1,577 270 547 2006 148 63 (38) (61) 108 10 (72) (137) (48) 21 32 53 % 100.0% -65.2% 34.8% -29.0% 5.8% 9.4% -1.6% 1.0% -0.1% -0.5% 4.7% -1.4% 2.0% -0.3% 5.0% % 100.0% 32.5% 1.9% 15.0% 12.6% 3.0% 49.0% 5.9% 12.5% 43.6% 17.4% 7.6% 2.9% 6.8% 18.5% 7.7% 46.7% 56.4% 9.7% 19.6% % 2007E 3,295 (2,232) 1,062 (901) 162 276 (63) 35 1 63 198 (86) 60 (6) 166 2007E 3,148 1,204 80 483 543 97 1,444 128 371 1,463 623 261 141 221 599 241 1,411 1,684 274 660 2007E 172 75 (194) (60) 5 6 146 (122) (189) 28 52 80 % 100.0% -67.8% 32.2% -27.3% 4.9% 8.4% -1.9% 1.1% 0.0% 1.9% 6.0% -2.6% 1.8% -0.2% 5.0% % 100.0% 38.3% 2.6% 15.4% 17.3% 3.1% 45.9% 4.1% 11.8% 46.5% 19.8% 8.3% 4.5% 7.0% 19.0% 7.7% 44.8% 53.5% 8.7% 21.0% % 2008E % 3,588 100.0% (2,444) -68.1% 1,143 31.9% (958) -26.7% 186 5.2% 292 8.1% (50) -1.4% 0 0.0% (7) -0.2% 62 1.7% 191 5.3% (83) -2.3% 63 1.8% (17) -0.5% 154 4.3% 2008E % 3,180 100.0% 1,249 39.3% 114 3.6% 512 16.1% 519 16.3% 104 3.3% 1,453 45.7% 90 2.8% 389 12.2% 1,373 43.2% 634 19.9% 284 8.9% 114 3.6% 236 7.4% 486 15.3% 253 8.0% 1,524 47.9% 1,807 56.8% 283 8.9% 486 15.3% 2008E % 171 66 11 (20) 0 17 (124) (86) 70 36 80 116 Fuentes: Reportes de la compañía y estimaciones de Santander Investment. 4 Publicación Elaborada por el Departamento de Análisis en México 2009E % 3,797 100.0% (2,582) -68.0% 1,214 32.0% (1,004) -26.4% 210 5.5% 317 8.4% (47) -1.2% 0 0.0% (2) 0.0% 30 0.8% 193 5.1% (84) -2.2% 66 1.8% (18) -0.5% 158 4.2% 2009E % 3,326 100.0% 1,344 40.4% 201 6.1% 542 16.3% 490 14.7% 111 3.3% 1,482 44.6% 70 2.1% 430 12.9% 1,411 42.4% 670 20.1% 307 9.2% 112 3.4% 252 7.6% 476 14.3% 266 8.0% 1,619 48.7% 1,914 57.6% 296 8.9% 386 11.6% 2009E % 175 62 20 (53) 0 18 (2) (129) 84 90 113 203 Figura 4. Gruma – Estado de Resultados, Balance General, y Estado de FE, 2006-2009E (Millones de Pesos Mexicanos Nominales) Estado de Resultados Ventas Costo de Ventas Utilidad Bruta Gastos de Op. y Adm. Utilidad de Operación EBITDA Costo Integral de Financiamiento Ganancia/Pérd Monetaria Ganancia/Pérd Cambiaria Otras Operaciones Financieras Utilidad Antes de Impuestos Provisión de Impuestos Subsidiarias Participación Minoritaria Utilidad Neta Balance General Activo Activo Circulante Efectivo y Equivalentes Cuentas por Cobrar Inventario Otros Activos Circulantes Activo Fijo Crédito Comercial Otros Activos Pasivo Pasivo Corto Plazo Proveedores Préstamos a Corto Plazo Otros Pasivos Corto Plazo Préstamos a Largo Plazo Otros Pasivos Participación Mayoritaria Capital Contable Participación Minoritaria Deuda Neta Flujo de Efectivo Utilidad Neta Mayoritaria Partidas No Monetarias Cambios en Capital de Trabajo Dividendos Emisión de Acciones y Derivados Part. Minoritaria y Otros Incrementos de Capital Inversiones de Capital Flujo de Efectivo Libre Flujo de Efectivo Neto Efectivo al Inicio del Periodo Efectivo al Cierre del Periodo 2006 30,654 (19,974) 10,680 (8,897) 1,783 2,891 (495) 320 (18) (154) 1,435 (444) 613 (79) 1,525 2006 30,238 9,838 571 4,540 3,821 906 14,821 1,792 3,786 13,189 5,256 2,311 883 2,062 5,605 2,328 14,126 17,048 2,922 5,917 2006 1,604 680 (410) (659) 1,167 106 (774) (1,484) (516) 229 342 571 % 100.0% -65.2% 34.8% -29.0% 5.8% 9.4% -1.6% 1.0% -0.1% -0.5% 4.7% -1.4% 2.0% -0.3% 5.0% % 100.0% 32.5% 1.9% 15.0% 12.6% 3.0% 49.0% 5.9% 12.5% 43.6% 17.4% 7.6% 2.9% 6.8% 18.5% 7.7% 46.7% 56.4% 9.7% 19.6% % 2007E 35,972 (24,374) 11,598 (9,833) 1,764 3,017 (682) 383 14 683 2,162 (941) 656 (64) 1,813 2007E 34,367 13,150 877 5,278 5,932 1,063 15,763 1,401 4,053 15,976 6,801 2,854 1,535 2,412 6,544 2,632 15,404 18,390 2,986 7,202 2007E 1,877 824 (2,113) (657) 58 64 1,591 (1,337) (2,058) 306 571 877 % 100.0% -67.8% 32.2% -27.3% 4.9% 8.4% -1.9% 1.1% 0.0% 1.9% 6.0% -2.6% 1.8% -0.2% 5.0% % 100.0% 38.3% 2.6% 15.4% 17.3% 3.1% 45.9% 4.1% 11.8% 46.5% 19.8% 8.3% 4.5% 7.0% 19.0% 7.7% 44.8% 53.5% 8.7% 21.0% % 2008E % 39,467 100.0% (26,889) -68.1% 12,578 31.9% (10,533) -26.7% 2,045 5.2% 3,215 8.1% (548) -1.4% 0 0.0% (79) -0.2% 683 1.7% 2,102 5.3% (914) -2.3% 691 1.8% (188) -0.5% 1,690 4.3% 2008E % 35,620 100.0% 13,984 39.3% 1,273 3.6% 5,737 16.1% 5,807 16.3% 1,166 3.3% 16,273 45.7% 1,010 2.8% 4,354 12.2% 15,380 43.2% 7,104 19.9% 3,185 8.9% 1,277 3.6% 2,642 7.4% 5,443 15.3% 2,833 8.0% 17,066 47.9% 20,240 56.8% 3,174 8.9% 5,447 15.3% 2008E % 1,878 725 124 (216) 0 188 (1,359) (943) 784 396 877 1,273 2009E % 42,901 100.0% (29,177) -68.0% 13,724 32.0% (11,347) -26.4% 2,377 5.5% 3,585 8.4% (525) -1.2% 0 0.0% (18) 0.0% 342 0.8% 2,176 5.1% (946) -2.2% 751 1.8% (198) -0.5% 1,782 4.2% 2009E % 37,915 100.0% 15,321 40.4% 2,295 6.1% 6,177 16.3% 5,582 14.7% 1,268 3.3% 16,891 44.6% 803 2.1% 4,899 12.9% 16,090 42.4% 7,636 20.1% 3,496 9.2% 1,272 3.4% 2,868 7.6% 5,423 14.3% 3,031 8.0% 18,452 48.7% 21,824 57.6% 3,372 8.9% 4,400 11.6% 2009E % 1,980 699 221 (594) 0 198 (25) (1,458) 954 1,021 1,273 2,295 Fuentes: Reportes de la compañía y estimaciones de Santander Investment. Publicación Elaborada por el Departamento de Análisis en México 5 Significativos Incrementos de Precios en EU Probablemente Obstaculizarán El Crecimiento del Volumen EVOLUCIÓN DEL PRECIO DE LA ACCIÓN Gruma – Desempeño con Relación al IPC 12 Meses (en Dólares) 130 120 110 IPC 100 Gruma 90 80 70 F-07 M-07 A-07 M-07 J-07 J-07 A-07 S-07 O-07 N-07 D-07 E-08 F-08 Fuentes: Bloomberg y Santander Investment. Gruma – Desempeño del Precio de la Acción en los Últimos Tres Años (en Dólares) 18.00 3,500 *Inicio de Cobertura B $16.50 2/20/06 16.00 14.00 SB $11.00* 6/13/05 3,000 2,500 12.00 2,000 10.00 1,500 8.00 6.00 SB $15.50 12/1/05 4.00 2.00 D-04 M-05 B $14.50 7/11/06 B $15.50 10/5/06 H $14.00 1/8/07 H $14.50 12/14/07 Analyst Recommendations and Price Objectives SB: Strong Buy B: Buy H: Hold UP: Underperform S: Sell UR: Under Review 1,000 500 0 J-05 S-05 D-05 M-06 Gruma (Eje Izq.) J-06 S-06 D-06 M-07 J-07 S-07 D-07 IPC (Eje Der.) Fuente: Santander Investment. 6 Publicación Elaborada por el Departamento de Análisis en México El presente informe ha sido preparado por el Departamento de Análisis de Grupo Financiero Santander, mismo que forma parte de Santander Central Hispano (Grupo Santander) y se facilita sólo a efectos informativos. Bajo ninguna circunstancia deberá usarse ni considerarse como una oferta de venta ni como una petición de una oferta de compra. Cualquier decisión de compra, por parte del receptor deberá adoptarse teniendo en cuenta la información pública existente sobre ese valor y, en su caso, atendiendo al contenido del prospecto proporcionado a la Comisión Nacional Bancaria y de Valores y a la Bolsa Mexicana de Valores correspondiente, así como a través de las propias entidades emisoras. Queda prohibida la distribución del presente informe en los Estados Unidos, Reino Unido, Japón y Canadá. En los últimos doce meses, Grupo Santander o sus filiales han participado como coordinador, colocador o asegurador en una oferta pública de venta de Sare, Ica, Cemex, América Móvil, Alsea y Ara. En los últimos doce meses, Grupo Santander ha recibido compensación por servicios de banca de inversión de América Móvil e Ica, Cemex, Sare, Alsea y Gap. En los próximos tres meses, Grupo Santander espera recibir o intentará recibir compensación por servicios de banca de inversión por parte de América Móvil, Cemex, Ica, Sare, Telmex, Gissa, Alsea, Ara, Liverpool, Geo, Mexichem, Gruma, Comerci, Televisa, Kimbery Clark y Famsa, y Lamosa. La información que se incluye en el presente informe se ha obtenido en fuentes consideradas como fiables, pero si bien se ha tenido un cuidado razonable para garantizar que la información que incluye el presente informe no sea incierta ni equívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Todas las opiniones y las estimaciones que figuran en el presente informe constituyen nuestra opinión en la fecha del mismo y pueden ser modificados sin previo aviso. Grupo Financiero Santander, sus filiales o subsidiarias y cualquiera de sus funcionarios y/o consejeros podrán en cualquier momento tener una posición o estar directa o indirectamente interesados en valores, opciones, derechos o warrants referenciados a las compañías aquí mencionadas. Grupo Financiero Santander o sus filiales podrán en cualquier momento prestar servicios de banca de inversiones, banca comercial, banca corporativa o de cualquier otro tipo, o solicitar operaciones de banca de inversión, banca comercial, banca corporativa o de cualquier otro tipo a cualquier compañía citada en el presente informe, lo anterior buscando en todo momento evitar cualquier conflicto de interés. Ni Grupo Financiero Santander ni sus sociedades filiales o subsidiarias, así como ninguno de los funcionarios que laboran para las mismas aceptan responsabilidad alguna por pérdidas directas o emergentes que se deban al uso del presente informe o del contenido del mismo. El presente informe no podrá ser reproducido, distribuido ni publicado por los receptores del mismo con ningún fin. 2008