¿Hay futuro para los futuros? - Bolsa de Comercio de Rosario

Anuncio

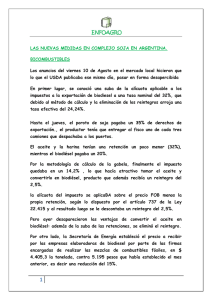

¿Hay futuro para los futuros? Estrella Perotti, MBA Dirección de Informaciones y Estudios Económicos Bolsa de Comercio de Rosario [email protected] Primer exportador mundial de productos derivados de la soja (harina y aceite), segundo en el ranking mundial de exportadores de maíz, primero en aceite de girasol y entre los cinco principales abastecedores de trigo a nivel internacional, Argentina es uno de los países líderes en la venta de productos agroindustriales. Y en un país donde la mitad de las exportaciones provienen del sector agrícola, los mercados de granos cumplen un papel fundamental en el descubrimiento de precios y la cobertura. La negociación de millones de toneladas de granos al año se realiza de manera simple y de acuerdo a los usos y costumbres de un mercado en donde la confianza entre las partes es lo primordial. A este mercado de disponible acuden oferentes y demandantes y por el libre accionar entre ellos se determinan los precios de los productos locales tomando como base las referencias internacionales. Paralelamente a las operaciones de contado fueron desarrollándose herramientas que trataron de otorgarle previsibilidad a un negocio extremadamente volátil. En nuestro país, la industria de derivados es centenaria y tuvo una importancia vital en el desarrollo del sector desde sus comienzos. Además de la operatoria en forwards, Argentina cuenta con dos mercados de futuros, el Mercado a Término de Buenos Aires y el Mercado a Término de Rosario. Los forwards, los futuros y las opciones son contratos derivados. Su conceptualización proviene del hecho de que su valor “deriva” o se obtiene a partir del precio spot (o de contado) de un determinado activo subyacente. Si no existe un mercado de contado líquido y con reglas claras, la existencia de los derivados es poco más que superflua. Tanto para dar cuenta de la configuración económica presente, como para vislumbrar escenarios futuros que resulten de la implementación de políticas económicas adecuadas es de suma necesidad conocer con mayor detalle los factores que afectan las decisiones de los productores agropecuarios argentinos y estos factores están relacionados íntimamente con la formación de los precios y la rentabilidad del sector. 1 Estamos hablando de riesgos y su administración… La actividad agrícola, como cualquier otra actividad económica, está expuesta a riesgos. Estos riesgos se podrían clasificar en riesgo de producción, riesgo climático y riesgo de precio. Los riesgos de producción y climático han sido, con el correr de los años y los avances científicos, manejados de manera eficiente. Todo esto redunda en un mayor rendimiento por hectárea. El desarrollo y perfeccionamiento de nuevos seguros agropecuarios contrarresta en buena medida los riesgos climáticos. Sin embargo, como todos sabemos, los mayores rindes son necesarios pero no suficientes para mejorar la rentabilidad del sector. El riesgo de precios es la tercera variable en juego y no es otra cosa que la probabilidad de variaciones en los mismos. Ante una variación en las cotizaciones quienes están expuestos al riesgo precio (es decir, productores, acopiadores, industriales, exportadores) tienen la posibilidad de mitigarlo. La administración del riesgo precio consiste en tomar cobertura y las herramientas con las que se cuentan son los contratos derivados. Los derivados y la formación de precios Existen dos teorías acerca de la formación de precios futuros: una nos indica que los valores futuros de un determinado bien se forman por expectativas, es decir, el precio futuro de un activo es el valor que los operadores suponen puede tener dicho bien en un determinado momento. La otra teoría es la del costo de traslado en el tiempo que asume que el precio futuro de un bien se logra adicionándole al precio spot o de contado todos aquellos gastos relacionados con el hecho de trasladar en el tiempo una determinada cantidad de mercadería (dentro de estos gastos encontraríamos los de transporte, almacenamiento, seguros, etc.) Este segundo acercamiento es el que mayor aceptación tiene, aunque en última instancia, los precios futuros son producto de una combinación entre ambos. Es importante tener en cuenta no sólo qué costos debemos asumir por mantener inventarios sino también qué esperamos para el futuro. Una característica particular ocurre en la formación de precios de las commodities agrícolas, su estacionalidad. Si realizáramos un análisis histórico de la evolución de los precios podríamos observar un componente estacional que tiende a repetirse todos los años. Los analistas suelen distinguir dos tipos de estacionalidad, la estacionalidad de demanda y la de oferta. La primera de éstas es causada por comportamientos sistemáticos en el consumo. La estacionalidad de oferta es causada por comportamientos sistemáticos en la producción. Las commodities agrícolas evidencian una fuerte estacionalidad de la oferta. 2 En mercados competitivos, las diferencias de precio entre los períodos igualan los costos de traslado del producto en el tiempo. El incremento estacional en el precio refleja, bajo este supuesto, el costo marginal de almacenamiento por unidad de tiempo. De acuerdo con esta teoría de la formación de precios, en períodos de cosecha los precios son bajos, y a medida que transcurre el tiempo los precios aumentan reflejando el costo que representa al productor el mantenimiento del producto durante la campaña agrícola dado una demanda constante a lo largo del año. Bajo esta situación, al momento de la recolección de los granos, el productor puede decidir entre colocar el producto en el mercado de manera inmediata o mantener inventarios y pospone la venta a períodos futuros. La elección entre uno y otro curso de acción, dependerá de la información que le brindan los precios, de su estructura de costos de almacenamiento y su aversión al riesgo. Si el cambio esperado en el precio supera sus costos de almacenamiento, la mejor estrategia es posponer la venta; caso contrario, le conviene la colocación inmediata de su producto en el mercado. Estas señales son tomadas fundamentalmente de los mercados a término. La aversión al riesgo actúa incrementando los costos de almacenamiento. Un productor adverso al riesgo, considerará el riesgo de precio como un factor adicional en su estructura de costo, impulsando la cobertura de precios a través de los mercados de derivados. El futuro de los futuros El nuevo esquema de derechos de exportación viene a cortar de cuajo más de cien años de experiencia en la administración del riesgo de precio. Ante un incremento en las cotizaciones internacionales, y por consiguiente en el valor de exportación de las commodities agrícolas argentinas, este sistema de tributación móvil crea una especie de precio máximo, tal y como puede verse en el gráfico a continuación. Cabe aclarar que el esquema es aplicable tanto a soja como a girasol, trigo o maíz (todos están sujetos a retenciones móviles). 3 Gráfico 1. Cálculo del FAS teórico de soja según retenciones móviles 440 70% 420 65% 400 380 60% Alícuota de retención 340 320 50% 300 45% 280 40% 260 240 35% 220 200 30% FAS Teórico (U$S/Tm) 360 55% 180 25% Valor FOB soja SAGPyA Abr/Ago al 13/03/08: u$s 493 140 20% 15% 201 160 120 100 241 281 321 361 401 441 481 521 561 601 641 681 721 761 FOB SAGPyA (U$S/Tm) Retención móvil FAS Teórico con 2,5% de fobbing FAS teórico con retención fija (44%) Fuente: Dirección de Informaciones y Estudios Económicos, Bolsa de Comercio de Rosario Como dijéramos en los apartados anteriores, las decisiones comerciales de los productores se basan en la información que le brindan los precios, su estructura de costos de almacenamiento y su aversión al riesgo. Superado el momento de la cosecha y ante una demanda constante a lo largo del año, el precio de las commodities tiende a subir naturalmente. Con el nuevo esquema de retenciones los productores se verían obligados a tener que decidir entre vender el grueso de la producción al momento de la cosecha o apostar a que la suba en las retenciones no pulverice los mecanismos de formación de precios ya que la combinación entre precios máximos y costos de traslado incrementales socava todo tipo de beneficio por mantener en stock la mercadería. Por otro lado, ante la imposición de un techo al precio de las ventas al exterior, los compradores se verían desincentivados a operar en los mercados de futuros, ya que se conoce de antemano hasta cuanto puede subir el precio de una determinada commodity, perdiéndose una de las patas genuinas de la operatoria en derivados. El futuro de los mercados de futuros es sombrío ante esta situación. Una evidencia de ello es la caída del interés abierto en los mercados institucionalizados (recordemos que la operatoria a futuro en el mercado OTC (forwards) se encontraba paralizada) durante los días que durara el paro agropecuario. Como todos sabemos, el volumen y el interés abierto son indicadores de la liquidez y profundidad de un mercado; una caída en los mismos da cuenta de que algo anda mal. 4 La evolución del interés abierto en los mercados argentinos desde el anuncio de las retenciones móviles y hasta el 27/03, fecha en la que aún continuaba el paro agropecuario a la espera de definiciones al respecto, verificaba esta afirmación. ROFEX vio caer el interés abierto de su contrato de soja (ISR) en 5 mil toneladas (de 245 mil toneladas en posiciones abiertas al 10/03, el interés abierto cayó a 240 mil toneladas al 27/03). MATba, mercado de futuros netamente agrícola, vio caer el interés abierto de su contrato de soja en más de 32 mil toneladas (sumando soja, trigo, maíz y girasol, el interés abierto cayó en casi 90 mil toneladas al 27/03). Cabe aclarar que los mercados negociaron durante aproximadamente 10 días desde la puesta en conocimiento del nuevo esquema y hasta el levantamiento del lock- out agropecuario, que la operatoria es cauta a la espera de nuevas definiciones y que el interés abierto actualmente se concentra en la posición con vencimiento más próximo (mayo); habrá que esperar al vencimiento de la posición en cosecha para analizar el verdadero impacto en la operatoria a término. No obstante ello, las cifras, aunque moderadas, eran evidencia de la salida de los operadores del mercado ante la incertidumbre sobre el futuro de las operaciones a futuro y los constantes cambios en las reglas de juego. Conclusiones En el mercado agropecuario las decisiones de inversión y producción no son realizadas de manera aislada. El camino a seguir por los productores agropecuarios en cada campaña es determinado en función a las señales que brinda el mercado. Los mercados de futuros cumplen un rol fundamental en el descubrimiento de precios. Conocer de antemano cuál será el precio a recibir por una tonelada de soja, trigo o maíz en un momento en el futuro permite otorgar previsibilidad a un sector en donde la incertidumbre (climática, productiva, etc) es lo que abunda. El nuevo esquema impuesto por el gobierno obligará a los productores a vender a momento de cosecha ante la imposibilidad de afrontar los costos por mantener en inventarios la mercadería. Este hecho ocasionará no sólo problemas de logística tanto en el sector comprador como el vendedor y la desaparición de todo tipo de instrumento de cobertura sino también importantes problemas de caja a un gobierno que cobraría retenciones a precios de cosecha, dejando de lado la posibilidad de mantener los ingresos fiscales a lo largo del año debido al componente estacional de los precios agrícolas. La ausencia de mercados de futuros y la modificación radical de las reglas de juego del mercado agropecuario redundará en la disminución de las inversiones en el campo con la consiguiente baja de la productividad y la pérdida de ingresos fiscales. 5