MODIFICACIÓN DE LA BASE IMPONIBLE DEL IVA POR IMPAGO

Anuncio

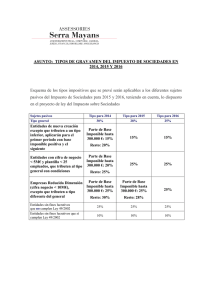

MODIFICACIÓN DE LA BASE IMPONIBLE DEL IVA POR IMPAGO Carlos Alarcia y Nuria Sigüenza FBS Insight, Diciembre 2014 INTRODUCCIÓN La Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido (en adelante, LIVA) regula, en su artículo 80.Tres y Cuatro, la posibilidad de que el sujeto pasivo pueda modificar, de forma voluntaria, la base imponible del IVA cuando se de la situación de impago de las facturas emitidas a sus clientes y deudores. Recordemos que el IVA es un impuesto de devengo instantáneo que debe ser ingresado en los plazos legalmente establecidos, y ello al margen de que el destinatario de la operación haya o no satisfecho el mismo, lo que en ocasiones puede acarrear un grave perjuicio económico para el empresario o profesional que entrega el bien o presta el correspondiente servicio. Esta posibilidad de modificar la base imponible se permite, siempre que se cumplan los requisitos establecidos al efecto, en caso de impago, pero distinguiendo si el cliente está en situación de concurso de acreedores (artículo 80.Tres) o no (artículo 80.Cuatro). En la medida en que la modificación de la base imponible, en cualquiera de las situaciones definidas anteriormente, debe hacerse dentro de unos límites temporales, resulta especialmente interesante conocer las particulares de cada una de ellas, y más cuando expresamente la norma establece la incompatibilidad de ambos procedimientos, es decir, una vez transcurrido el plazo previsto en el artículo 80.Tres sin haber modificado la misma, no podrá modificarse por el procedimiento regulado en el artículo 80.Cuatro de la LIVA. La Ley 16/2012 1, cerró la controversia existente sobre la compatibilidad o incompatibilidad de ambos apartados 2, introduciendo la obligación de modificar la base imponible en caso de encontrarse el cliente en situación de concurso de acreedores por la vía del artículo 80.Tres de la LIVA. 1 Ley 16/2012, de 27 de diciembre, por la que adoptan diversas medidas tributarias dirigidas a la consolidación de las finanzas públicas y al impulso de la actividad económica (B.O.E. del 28/12/2012). 2 A favor de la incompatibilidad artículo 80. Tres y Cuatro, entre otras, Consultas vinculantes de la Dirección General de Tributos (DGT) V0132-06, V0640-09, V2759-11 y V1034-12. En contra Resolución TEAC de 20/9/2012. Antes de continuar debe advertirse que la modificación de la base imponible no opera ante créditos que disfrutan de garantía real, o afianzados por entidades de crédito o sociedades de garantía, o cubiertos por un contrato de seguro de crédito, en la parte garantizada o afianzada, o cuando se trate de créditos con partes vinculadas al sujeto pasivo. MODIFICACIÓN DE LA BASE IMPONIBLE EN CASO DE DEUDOR EN CONCURSO DE ACREEDORES El artículo 80.Tres de la LIVA permite al sujeto pasivo modificar la base imponible del IVA cuando el destinatario de las operaciones no haya hecho efectivo el pago de las cuotas repercutidas, siempre que, con posterioridad al devengo de las mismas, se dicte auto de declaración de concurso. El ejercicio de esta opción solo podrá realizarse dentro del plazo máximo de un mes a contar desde el día siguiente a la publicación en el Boletín Oficial del Estado (en adelante, BOE) del auto de declaración del concurso. Fuera de este plazo, el legislador no permite modificar la base imponible, ni siquiera por el procedimiento previsto en el artículo 80.Cuatro. No obstante, debe indicarse que la reforma de la LIVA3 amplía dicho plazo hasta tres meses desde el día siguiente a la publicación en el BOE del auto de declaración del concurso. En relación al plazo para modificar la base imponible del IVA se planteó una controversia sobre cuál debía ser el mismo cuando el concurso de acreedores se tramitaba por el procedimiento abreviado. Hasta el año 2013 la doctrina administrativa, apoyada por el Tribunal Económico Administrativo Central 4 (en adelante, TEAC), sostenía que el plazo de un mes debía reducirse a la mitad en dicho supuesto, tal y como ocurre en el procedimiento concursal en el que los plazos se reducen a la mitad en relación con el procedimiento ordinario. Este criterio provocaba en la práctica que el plazo de quince días expirara mucho antes que el sujeto pasivo tuviera conocimiento de que su cliente había sido declarado en situación de concurso de acreedores. Por tal motivo, la Audiencia Nacional, en tres sentencias 5, estableció como criterio jurisprudencial que en estos casos existe un único plazo para la modificación de la base imponible (un mes), con independencia de cuál sea el tipo de tramitación que se esté llevando a cabo. Este criterio ha sido asumido por el TEAC6. 3 4 5 En vigor desde el 1.1.2015 Resolución del TEAC de 13 de diciembre de 2011. Sentencias de la Audiencia Nacional de 10 de enero de 2014 (rec. 141/2013), de 20 de octubre de 2013 (rec. 52/2013) y la de 12 de septiembre de 2013 (rec. 107/2012). 6 Resolución del TEAC de 19 de febrero de 2014. En cuanto a los elementos formales, hay que tener presente que una vez que se haya emitido la factura rectificativa en plazo, deberá comunicarse por vía electrónica a la Administración Tributaria, además de remitírsela al destinatario de la operación y a la Administración Concursal. Por su parte, el cliente concursado también deberá comunicar a la Administración Tributaria la recepción de la factura rectificada y modificar las declaraciones del IVA en las que se hubiese deducido el IVA soportado cuya base imponible ha sido rectificada. Por último, indicar que el artículo 80.Tres prevé que no deberá rectificarse nuevamente al alza la base imponible en caso de que finalmente se cobre todo o parte del crédito, salvo que el concurso de acreedores finalice por la revocación de la declaración de concurso; el pago, consignación de todos los créditos o la integra satisfacción de los acreedores; o por el desistimiento o la renuncia de la totalidad de los acreedores reconocidos. En estos supuestos, habrá que emitir de nuevo una factura rectificativa. LA MODIFICACIÓN DE LA BASE IMPONIBLE POR IMPAGO DEL CLIENTE EN SITUACIÓN NO CONCURSAL El articulo 80.Cuatro de la LIVA permite al sujeto pasivo reducir proporcionalmente la base imponible cuando los créditos correspondientes a las cuotas repercutidas sean total o parcialmente incobrables. En este supuesto, es doctrina consolidada por la DGT 7, que en caso de que el sujeto pasivo no haya modificado la base imponible en virtud de lo dispuesto en el artículo 80.Cuatro, si al deudor se le declara en concurso de acreedores, podrá modificarla por el procedimiento previsto en el artículo 80.Tres de la LIVA. Para que pueda ser ejercitable ese derecho es necesario que concurran los siguientes requisitos: a) Requisito temporal: que haya transcurrido un año desde el devengo del impuesto repercutido sin que se haya obtenido el cobro total o parcial del crédito derivado del mismo. Para los sujetos pasivos con un volumen de operaciones en el ejercicio anterior inferior a 6.010.121,04 euros, el plazo se reduce a seis meses. En relación con este requisito cabe indicar que la reforma del IVA prevé para las entidades anteriormente referidas la posibilidad de modificar la base imponible tanto en el plazo especial de seis meses como en el general de un año. b) Requisito subjetivo: que el destinatario de las operaciones, es decir, el deudor, actúe en su condición de empresario o profesional. En caso contrario, se exige que la base imponible de la factura impagada sea superior a 300 euros, IVA excluido. 7 Consulta Vinculante de la DGT V1034-12 c) Requisitos objetivos: que la factura impagada este registrada en el libro de facturas emitidas del sujeto pasivo y que se haya instado su cobro mediante reclamación judicial o requerimiento notarial al deudor, incluso cuando se trate de créditos afianzados por Entes públicos. Pese a la sencillez, a primera vista, de los requisitos exigidos por el legislador para poder modificar la base imponible por esta vía, en la práctica han surgido dudas sobre el alcance de los mismos, que han tenido que ser resueltas por la doctrina administrativa. Una de las primeras cuestiones dudosas que se plantearon se refería a la propia definición de operación a plazos y la fecha de inicio del cómputo de los plazos para que el crédito fuese considerado incobrable en este tipo de operaciones. La norma establecía que tenían tal consideración aquéllas en las que se hubiera pactado que su contraprestación debiera hacerse efectiva en pagos sucesivos o en uno sólo, respectivamente, siempre que el período transcurrido entre el devengo del Impuesto repercutido y el vencimiento del último o único pago hubiera sido superior a un año. Ahora bien, el plazo del año entre el devengo de la operación y el vencimiento del único o último pago, para la calificación de la operación como una operación a plazo s también debía reducirse a seis meses en aquellos supuestos en que el volumen de operaciones del año inmediato anterior a la fecha del devengo no excediera de 6.010.121,04 euros 8. Es decir, el acortamiento de un año a seis meses, no solo afectaba al plazo que debiera haber transcurrido para el inicio del cómputo de los tres meses en que debía modificarse la base imponible, sino que también actúa sobre el plazo que debe transcurrir entre la fecha del devengo y el vencimiento del único o último pago de la operación para poder calificar la misma de operación con cobro aplazado a los efectos de la modificación de la base imponible. En estos supuestos, el transcurso del año o de los seis meses deberá contarse desde el vencimiento del plazo o plazos impagados a fin de proceder a la reducción proporcional de la base imponible, y bastará con haber reclamado judicialmente o requerido notarialmente el cobro de uno de ellos para proceder a la modificación de la base imponible, en la proporción que corresponda, por el plazo o plazos impagados. En cuanto al alcance del concepto reclamación judicial o requerimiento notarial, la doctrina administrativa ha venido rechazando como asimilables a los requerimientos notariales, los realizados por los servicios de notificación de correos (burofax o carta notarial), por internet, o por terceros de confianza; admitiendo como asimilable a una reclamación judicial, la realizada dentro de una Junta de Arbitraje al amparo de la Ley 36/1988, de Arbitraje; el acto de conciliación judicial, incluso en el supuesto de que finalice como intentado sin efecto; o las reclamaciones realizadas 8 ante las Juntas Consultas Vinculantes de la Dirección General de Tributos V0704-12, V0806-12 y página web de la AEAT. Sección empresarios y profesionales. Arbitrales de Transporte al amparo de la Ley 16/1987, de Ordenación de los Transportes Terrestres9. En el supuesto de créditos adeudados por Entes públicos, la reclamación judicial o el requerimiento notarial se sustituye por una certificación expedida por el órgano competente del Ente público deudor de acuerdo con el informe del Interventor o Tesorero de aquél, en el que conste el reconocimiento de la obligación a cargo del mismo y su cuantía. Una de las dudas resueltas por la DGT es la relativa a qué efectos produce el hecho de que solicitada en plazo la certificación por el acreedor, el órgano competente no contesta o contesta fuera de plazo10. En este sentido, la posibilidad de proceder a la reducción de la base imponible no puede verse impedida por la inacción administrativa, por lo que cuando se solicite el certificado en el plazo previsto para ello, se entenderá que el plazo para la reducción de la base imponible quedará interrumpido hasta que se disponga del mismo. En todo caso, la reducción de la base imponible no podrá realizarse hasta que se disponga del correspondiente certificado. El procedimiento que ha de seguirse por el sujeto pasivo para modificar la base imponible del IVA requiere emitir y enviar al deudor la factura rectificativa dentro de los tres meses siguientes al plazo del año, o de los seis meses antes referidos y, posteriormente, en el plazo de un mes desde la emisión de la misma, comunicar esta modificación a la Administración Tributaria por vía electrónica, aportando copia de la factura rectificativa y de la reclamación judicial o requerimiento notarial realizado. Este requisito es de obligado cumplimiento, y la infracción del mi smo originará que la Administración Tributaria entienda improcedente la modificación de la base imponible. Por su parte, el cliente deudor también tendrá que comunicar por vía telemática a la Administración Tributaria la recepción de la factura rectificativa e incluirla en la declaración tributaria del IVA del periodo en el que haya recibido la misma. El incumplimiento de esta obligación no impedirá la modificación de la base imponible por el acreedor, siempre que se cumplan el resto de los requisitos exigidos por la normativa del IVA. Por último, y aunque como regla general la LIVA establece que una vez practicada la reducción de la base imponible ésta no volverá a modificarse al alza, aunque se obtuviese el cobro total o parcial de la contraprestación, salvo cuando el destinatario no actúe como empresario o profesional; si se produce un desistimiento de la reclamación judicial o se llega a un acuerdo de cobro con el deudor, con posterioridad al requerimiento notarial, deberá de nuevo modificarse la base imponible al alza, emitiendo la correspondiente factura rectificativa en el plazo de un mes desde el desistimiento o acuerdo de cobro, todo ello con la intención de que el sujeto pasivo acreedor haga todo 9 Consultas Vinculantes de la Dirección General de Tributos V2534-10, V2536-10, V2556-10, V0480-07, V0643-09, V1798-13. 10 Consultas de la DGT V2752-10 y V2753-10 e Informe de 21/9/2010, de la Intervención General de la Administración del Estado, de la Secretaría de Estado de Hacienda y Presupuestos del Ministerio de Economía y Hacienda. lo posible por intentar cobrar el crédito, de modo que lo reclame judicialmente o, en su caso, notarialmente, y no se aparte del procedimiento o requerimiento, con la intención de llegar hasta el final del mismo.-