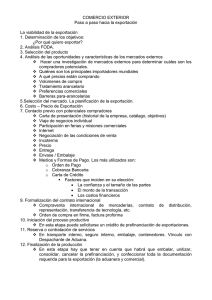

ingreso y egreso de divisas

Anuncio