01 Portadillas

Anuncio

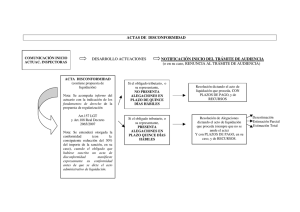

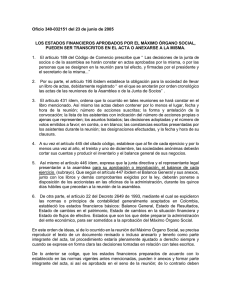

03 Casos 19/12/03 16:56 Página 305 Juan Ramon Medina Cepero CASO PRÁCTICO 21 CLASES DE ACTAS - 305 - 03 Casos 19/12/03 16:56 Página 306 Caso práctico 21 SUPUESTO DE HECHO Como resultado de las actuaciones de comprobación realizadas en la empresa VILASECA S.A., la Inspección de los Tributos ha decidido incoar una serie de actas. A fin de preparar la documentación necesaria, el Inspector Actuario citó a los representantes legales de VILASECA S.A., comunicándoles verbalmente sus conclusiones sobre la situación tributaria detectada en la empresa. El Inspector comunica a los representantes de la Sociedad que las anomalías que se han registrado son las siguientes: • Impuesto sobre el Valor Añadido, primer trimestre de 2002 • No presentación de la declaración-liquidación • Cuota adeudada: 24.280 euros. • Retenciones sobre los rendimientos del trabajo personal, segundo trimestre de 2002. • Presentación de la declaración-liquidación. • Cuota adeudada: 14.616 euros. El Inspector ha propuesto a los representantes de VILASECA S.A. firmar las dos Actas en conformidad y con carácter definitivo, pero éstos han aplazado su contestación hasta que consulten con el departamento fiscal de la empresa. - 306 - 03 Casos 19/12/03 16:56 Página 307 Juan Ramon Medina Cepero CUESTIONES PLANTEADAS 1. ¿Qué efectos tiene firmar un acta en conformidad o en disconformidad? 2. ¿Qué sucedería si VILASECA S.A no comparece al acto de la firma de las Actas para el que ha sido citado o bien se negase a firmarlas? 3. ¿Qué quiere indicarse con el carácter definitivo de las Actas? 4. ¿Es ajustado a Derecho que la Administración tributaria se limite a extender las Actas? ¿Podría la empresa exigir que se extendiese Acta por los demás conceptos y períodos comprobados por la Inspección? 5. ¿Es posible que VILASECA S.A firme las Actas, pero con carácter previo y no definitivo? 6. ¿Podría el Inspector Actuario de nuestro caso haber firmado un acta de prueba constituida por el concepto "Retenciones a cuenta del Impuesto sobre la Renta de las Personas Físicas"? - 307 - 03 Casos 19/12/03 16:56 Página 308 Caso práctico 21 SOLUCIONES PROPUESTAS1 1. El obligado tributario debe juzgar en cada caso si le conviene firmar un acta en conformidad o en disconformidad. Se trata de un acto que corresponde plenamente al ámbito de la voluntad del obligado tributario. Cuando el sujeto pasivo firma una acta en conformidad presta su asentimiento respecto a las circunstancias de hecho reflejadas en el acta. Puede decirse que respecto a estas circunstancias se producen los efectos típicos de la confesión extrajudicial, puesto que se reconoce voluntariamente la veracidad de los hechos consignados en el cuerpo del Acta. A partir de esta 1. La bibliografía que recomendamos para la resolución de este caso práctico es la siguiente: AGUALLO AVILÉS, A. El contribuyente frente a los Planes de Inspección, Marcial Pons, Madrid, 1994; ARAGONÉS BELTRÁN, E. Procedimientos tributarios, Consejo de Colegios Oficiales de Graduados Sociales de Cataluña, Madrid, 1995; ARIAS VELASCO, J. y SARTORIO ALBALAT, S. Procedimientos tributarios, 6ª ed., Marcial Pons, Madrid, 1996; ARRIETA MARTÍNEZ DE PISÓN, J. Las actas de la Inspección de los tributos, Civitas, Madrid, 1994; CALERO RODRÍGUEZ, J. "La conformidad del sujeto pasivo con las actas de inspección", en AA. VV. Estudios de Derecho Tributario, vol. II, IEF, Madrid, 1979; CASADO OLLERO, G. "Tutela jurídica y garantías del contribuyente en el procedimiento tributario", en AA. VV. Estudios de Derecho Tributario. Homenaje a M. C. Bollo Arocena, Bilbao, 1993; CASADO, FALCÓN, LOZANO y SIMÓN, Cuestiones tributarias prácticas, 2ª ed. Madrid, 1990; CASANA MERINO, F. El representante ante la Inspección de los Tributos, Tecnos, Madrid, 1994; CORRAL GUERRERO, L. "Potestad tributaria de comprobación", Cuadernos de Estudios Empresariales, Madrid, nº 3/1993; DIEZ RIBES, S. "La impugnación de las actas de Inspección y el carácter de las potestades del Inspector-Jefe /I) y (II), La Ley, nº 4.170 y 4.171, 20 y 21 de noviembre de 1996; FENELLÓS PUIGCERVER, V. "La modificabilidad de las liquidaciones tributarias provisionales practicadas por los órganos gestores", QF, nº 3/1997; GUÍO MONTERO, F. El contribuyente ante la Inspección de Hacienda, 3ª ed., IEF, Lex Nova, Valladolid, 1991; MANTERO SÁENZ, A. y CUESTA RODRÍGUEZ, M. Procedimiento en la Inspección Tributaria, 4ª ed., Edersa, Madrid, 1990; MANZONI, I. Potere di accertamento e tutela del contribuente, Milano, 1993; MENDIZABAL ALLENDE, R. "Las actas de Inspección Tributaria", GF, nº 100 bis; MOLINA R. y VARGAS, R. "Actas de conformidad: naturaleza y efectos", Cat, nº 83/1988; MORILLO MÉNDEZ, A. "Las actas previas: contenido y efectos", Impuestos, nº 1/1998; QUEROL GARCÍA, M. T. Cómo es y cómo actúa la Inspección de Hacienda, Deusto, Bilbao, 1991; y TEJERIZO LÓPEZ, J. M. "Procedimientos tributarios y garantías del contribuyente. Una perspectiva constitucional", Civitas REDF, nº 100/1998". - 308 - 03 Casos 19/12/03 16:56 Página 309 Juan Ramon Medina Cepero firma en conformidad, el obligado tributario tan sólo podrá oponerse a los hechos admitidos probando que hubo un error de hecho en la apreciación de los hechos admitidos2. Esto no significa que las liquidaciones derivadas de las actas que son firmadas por el obligado tributario en conformidad no puedan ser objeto de recurso. Otra cosa sería claramente contraria al principio general consagrado constitucionalmente de tutela efectiva, por Jueces y Tribunales, de los derechos y libertades3. 2. 3. Los importantes efectos de la conformidad al acta han motivado que recurrentemente se planteara su naturaleza para desprender de ella la vinculación y, en general, las consecuencias que cabía atribuir a dicha conformidad. La Sentencia del Tribunal Supremo de 24 de octubre de 1996 declara que "la conformidad prestada en el acta definitiva ha de considerarse como una confesión manifestada en documento público" (Fundamento Jurídico, 3º); recordando la Sentencia del Tribunal Supremo de 1 de abril de 1996 que la conformidad se extiende no sólo a los hechos recogidos en el acta, sino también a todos los elementos determinantes de la cuantía de la deuda tributaria. Por su parte, la Sentencia del Tribunal Superior de Justicia de Valencia de 27 de febrero de 1999 señala que la firma de actas de conformidad no se trata de una acto de mero trámite y supone la renuncia de derechos, por lo que se requiere poder especial conforme a lo previsto en el artículo 42.2 LGT, siendo insuficiente la representación conferida mediante "autorización administrativa", pues no se trata de documento público ni de documento privado con firma legitimada notarialmente, no reflejan una comparecencia ante el órgano administrativo competente". Las liquidaciones tributarias producidas conforme a la propuesta contenida en un Acta de conformidad y los demás actos de liquidación dictados por la Inspección de los Tributos serán reclamables en vía económico-administrativa, previo el recurso de reposición ante el Inspector-Jefe, si el interesado decidiera interponerlo. No podrán impugnarse las Actas de conformidad, sino únicamente las liquidaciones tributarias, definitivas o provisionales, resultantes de aquéllas. En ningún caso podrán impugnarse por el obligado tributario los hechos y los elementos determinantes de las bases tributarias respecto de los que dio su conformidad, salvo que pruebe haber incurrido en error de hecho. De acuerdo con lo anterior los efectos más importantes de un Acta de conformidad pueden resumirse del siguiente modo: a) Posibilidad de liquidación tributaria de forma tácita. b) Relativa limitación de los motivos de impugnación del Acta de conformidad. La Sentencia del Tribunal Superior de Justicia de Murcia de 21 de enero de 1998, en la que se declara que "las opiniones, presunciones o calificaciones jurídicas contenidas en las actas de conformidad escapan de las cuestiones de hecho y pueden ser discutidas sin limitación alguna por el sujeto pasivo, aun cuando hubiera prestado su conformidad al acta, puesto que esta conformidad no sana la aplicación errónea de la norma jurídica, ni priva al interesado de la acción para restablecer el derecho, ya que nadie puede convertir en ajustado a derecho lo que no lo sea. En consecuencia, tal como indica la Sentencia del Tribunal Supremo de 8 de - 309 - 03 Casos 19/12/03 16:56 Página 310 Caso práctico 21 Así pues, son recurribles tanto las liquidaciones resultantes de las Actas de conformidad como las liquidaciones que contengan las Actas de disconformidad. Ahora bien, en el caso de las actas de conformidad, el obligado tributario tendrá que desvirtuar, mediante prueba de haber cometido error de hecho, los elementos fácticos, que al ser incluidos en el acta fueron ya aceptados como ciertos por él4. Asimismo, existe otra diferencia fundamental, en cuanto a los efectos, entre firmar el Acta en conformidad o en disconformidad. En el caso de que la propuesta de liquidación que se incorpore al acta lleve aparejada alguna sanción por infracción grave, ésta se reducirá en un 30%. Se trata de una reducción automática que no se practica en las actas de disconformidad. No obstante, en todo caso, si el interesado plantea recurso esa reducción desaparecerá de la liquidación tributaria5. Finalmente, las Actas de conformidad y de disconformidad presentan diferencias notables de tramitación, ya que el carácter de sus liquidaciones es bien diferente. Así pues, por una parte, la liquidación de un acta firmada en conformidad se entenderá producida si, en el transcurso de un mes a contar desde la 3. 4. 5. octubre de 1993, el acta de conformidad es atacable por el contribuyente en todo lo relativo a la interpretación y aplicación de la norma jurídica, que queda fuera del alcance de la presunción de certeza, ya que ésta es una materia que en virtud del derecho constitucional a la tutela efectiva (artículo 24 CE) corresponde en última instancia decidir a los Tribunales de Justicia (Vid. las Sentencias del Tribunal Supremo de 2 de abril y 10 de diciembre de 1992; 7 de octubre de 1993 y 1 de febrero de 1993, que a su vez hace referencia a las de 5 de septiembre de 1991, 22 de enero de 1993 y 3 de diciembre de 1987). Vid. sobre esta misma materia, la interesante Sentencia del Tribunal Supremo de 29 de octubre de 1997, en especial su Fundamento Jurídico 6º. El apartado 2º del artículo 61 del Reglamento de la Inspección de los Tributos, aprobado por el Real Decreto 939/1986, de 25 de abril, establece que "en ningún caso podrán impugnarse por el obligado tributario los hechos y los elementos determinantes de las bases tributarias respecto de los que dio su conformidad, salvo que pruebe haber incurrido en error de hecho" (Cfr. artículos 116, 117, 145.3 y 156 de la LGT). El apartado 3º del artículo 82 de la Ley General Tributaria dispone que "la cuantía de las sanciones por infracciones tributarias graves se reducirá en un 30 por 100 cuando el sujeto infractor o, en su caso, el responsable, manifiesten su conformidad con la propuesta de regularización que les formule, relativa a la cuota tributaria, recargos e intereses de demora" (artículo 21 del Real Decreto 1930/1998, de 11 de septiembre). - 310 - 03 Casos 19/12/03 16:56 Página 311 Juan Ramon Medina Cepero firma, no se ha notificado al interesado un acuerdo del Inspector-Jefe que rectifique la propuesta de liquidación o que ordene completar las actuaciones realizadas en su día por el Inspector Actuario6. Por otra parte, las actas de disconformidad dan lugar a la incoación de un expediente administrativo, abriéndose un plazo de alegaciones de quince días. El Inspector-Jefe dictará el oportuno acto administrativo de liquidación en el plazo de un mes a contar desde la finalización del plazo para presentar las alegaciones7. 2. Firmar el Acta de Inspección no es un acto obligatorio por parte del retenedor o responsable, aunque sí es preceptivo para el Inspector Actuario. Si el retenedor o responsable se niega a firma el Acta o no comparece al acto de la firma, el Acta recibirá el tratamiento de las Actas de disconformidad y se habría producido además una infracción simple8. Ahora bien, podría suceder que el obligado tributario no compareciese por causas que no le fueran imputables. En este caso, habitualmente se le reiteraría la citación y se le convocaría para una fecha posterior. 6. 7. 8. En esta materia es de especial interés la Sentencia de la Audiencia Nacional de 22 de noviembre de 1994, que resuelve la cuestión de su el Inspector-Jefe, actuando como liquidador en cumplimiento de los artículos 140 c) de la LGT y 60.4 del RGIT, está capacitado para introducir en el proceso liquidatorio criterios y elementos ajenos al expediente, concluyendo, en sentido negativo, que si bien el Inspector-Jefe no está vinculado por el contenido liquidatorio del acta, que no pasa de ser una simple propuesta, sí que está obligado a "no introducir elementos nuevos en la liquidación que no resulten de las actuaciones documentadas en actas". El Inspector- Jefe "ha de sujetarse a lo documentado en el acta, su informe y alegaciones formuladas (artículo 60.4º RGIT), sin poder introducir ex novo otros elementos (...), porque, de aceptarse la posibilidad de que la liquidación introdujera cuestiones nuevas, no contempladas en el expediente, se vulneraría el derecho a la audiencia del interesado, reconocido en el artículo 105 c) de la CE y regulado en el específico ámbito que aquí nos ocupa en el artículo 60 RGIT; la posibilidad para el Inspector de introducir nuevos elementos, implicaría que el contribuyente, tras haber alegado a la vista del expediente, se vería sorprendido por aquéllos, lo que originaría su indefensión" (Considerando 12). Vid. los artículos 56.1 y 60.4 del Reglamento General de la Inspección de los Tributos La letra f) del apartado 1º del artículo 78 de la Ley General Tributaria cataloga como infracción simple "la resistencia, excusa o negativa a las actuaciones de la Administración tributaria ya sea en fase de gestión, inspección o recaudación" (Cfr. artículo 83.7 de la LGT y artículo 14 del Real Decreto 1930/1998, de 11 de septiembre). - 311 - 03 Casos 19/12/03 16:56 Página 312 Caso práctico 21 3. Las actas que extiende la Inspección de los Tributos pueden ser previas o definitivas. Las normas tributarias no definen lo que debe entenderse como actas definitivas y tan sólo se limitan a establecer los casos en que es procedente incoar actas previas9. De este modo, como las actas previas son aquellas que "dan lugar a liquidaciones de carácter provisional, a cuenta de las definitivas que posteriormente se puedan practicar", hay que entender que son definitivas, por exclusión, todas aquellas que no pueden extenderse con el carácter de previas10. 9. El Reglamento de la Inspección, en el apartado 1º del artículo 50 indica que "las actas que extiende la Inspección de los Tributos pueden ser previas o definitivas. Son actas previas las que dan lugar a liquidaciones de carácter provisional, a cuenta de las definitivas que posteriormente se puedan practicar" (Cfr. artículo 144 de la LGT). 2. La Inspección de los Tributos determinará en cada caso el lugar donde hayan de desarrollarse sus actuaciones, haciéndolo constar en la comunicación correspondiente." 10. Los apartados 2º y 3º del artículo 50 del Reglamento General de la Inspección de los Tributos indica que procede su incoación: a) Cuando, en relación con un mismo tributo e idéntico período, el sujeto pasivo, retenedor o responsable acepte sólo parcialmente la propuesta de regularización de su situación tributaria efectuada por la Inspección de los Tributos. En este caso, se documentará, en primer lugar y en un Acta previa, el resultado de las actuaciones a las que el interesado preste conformidad expresa, instruyéndose Acta de disconformidad por los demás conceptos. En cada una de las Actas se hará referencia a la formalización de la otra. La liquidación derivada del Acta previa tendrá el carácter de a cuenta, de la que como complementaria o definitiva se derive del Acta de disconformidad que simultáneamente se incoe. También podrá utilizarse el Acta previa de conformidad simultáneamente con la definitiva de disconformidad en los casos en que el interesado se muestre conforme con la cuota regularizada y disconforme con la liquidación de alguno o de todos los demás elementos determinantes de la deuda tributaria. b) Cuando el hecho imponible pueda ser desagregado a efectos de las correspondientes actuaciones de comprobación e investigación, o cuando por su fraccionamiento territorial deba serlo en los distintos lugares en que se materialice. c) Cuando la Inspección no haya podido ultimar la comprobación o investigación de los hechos o bases imponibles y sea necesario suspender las actuaciones, siendo posible la liquidación provisional. d) En los supuestos de comprobación abreviada previstos en el artículo 34 de este Reglamento, salvo que a juicio de la Inspección pueda practicarse liquidación definitiva. Tendrán, asimismo, el carácter de previas: a) Las Actas que se incoen por el Impuesto sobre la Renta de las Personas Físicas o por el Impuesto Extraordinario sobre el Patrimonio, en tanto no se hayan comprobado las declaraciones-liquidaciones del mismo año natural por ambos impuestos. - 312 - 03 Casos 19/12/03 16:56 Página 313 Juan Ramon Medina Cepero Que un acta sea definitiva supone que su liquidación tendrá un carácter definitivo y, por tanto, resultan inamovibles tanto la comprobación administrativa del hecho imponible como su valoración11. Esto significa que sólo podrá la Administración volver sobre el contenido de un Acta definitiva instando el expediente del procedimiento especial de revisión y sólo en los casos previstos en éste12. Por su parte, si la liquidación es previa, la Administración, siempre que no haya prescrito su derecho a liquidar, podrá practicar otra nueva liquidación rectificando la anterior13. 10. b) Las Actas que se extiendan cuando la base del tributo objeto de comprobación se determine en función de las bases establecidas para otros, o en ella se computen rendimientos objeto de retención, y unas u otros no hayan sido comprobados con carácter definitivo, salvo que dichos rendimientos se consideren debidamente acreditados. c) Las Actas que se formalicen en relación con los socios de una sociedad o Entidad en régimen de transparencia fiscal, en tanto no se ultime la comprobación de la situación tributaria de la Entidad. d) Las actas formalizadas para recoger separadamente los resultados de actuaciones de comprobación e investigación motivadas por una denuncia pública, cuando esta pieza separada deba servir en su caso para iniciar el expediente de reconocimiento al denunciante de derechos que la normativa vigente le reconozca" (Cfr. artículo 103.1 de la LGT, artículo 69.1 de la LRJ-PAC y el artículo 29 c) y la Disposición adicional 5º del RGIT). 11. La letra a) del apartado 2º del artículo 120 de la Ley 230/1963, de 28 de diciembre, General Tributaria indica que tendrán la consideración de liquidaciones definitivas "las practicadas previa comprobación administrativa del hecho imponible y de su valoración, haya mediado o no liquidación provisional". 12. El artículo 154 de la Ley General Tributaria dispone que "serán revisables por resolución del Ministro de Hacienda y, en caso de delegación, del Director General del Ramo, en tanto no haya prescrito la acción administrativa, los actos dictados en vía de gestión tributaria, cuando se encontraren en cualquiera de los siguientes casos: a) Los que, previo expediente en que se haya dado audiencia al interesado, se estime que infringen manifiestamente la Ley, y b) Cuando se aporten nuevas pruebas que acrediten elementos del hecho imponible íntegramente ignorados por la Administración al dictar el acto objeto de la revisión. 13. Como señala Morillo Méndez, el acta previa es "un documento de resumen de actuaciones inspectoras que recoge comprobaciones o investigaciones de una parte de los hechos imponibles atribuibles a un obligado tributaria, articulando sobre su base un acto administrativo de propuesta de liquidación parcial, provisional o a cuenta". Subraya el autor la excepcionalidad del acta previa, puesto que lo normal es el acta y la liquidación definitiva; y de ahí la necesidad de una demostración o motivación explícita de las causas determinantes de su incoación. El efecto necesario del acta previa es el carácter definitivo de la liquidación parcial, es decir, de la parte comprobada. Es muy dudoso que la Administración puede entrar a revisar directamente la valoración realizada con - 313 - 03 Casos 19/12/03 16:56 Página 314 Caso práctico 21 4. Cuando se comprueba la situación tributaria del obligado, la Administración la da por concluida extendiendo las correspondientes actas, que pueden suponer el descubrimiento de deuda en favor de la Hacienda Pública o no. Asimismo, una comprobación tributaria puede concluir incluso con una Acta en la que reconozca el derecho del sujeto pasivo a la devolución de cantidades ingresadas de forma indebida. En todo caso, el procedimiento concluye correctamente con la documentación en las correspondientes actas de todos los conceptos tributarios que han sido objeto de investigación. Así pues, es preceptivo que el Inspector Actuario incoe actas de comprobado y conforme por aquellos ejercicios y conceptos tributarios que, habiendo sido objeto de investigación, hayan sido correctamente declarados y, en su caso, liquidados por el sujeto pasivo de la Inspección. Por tanto, el obligado tributario debe exigir la extensión de las correspondientes actas de comprobado y conforme. Esto conferirá un carácter definitivo a las liquidaciones provisionales que, en su caso, pudieran subsistir 14 al comienzo del procedimiento de comprobación tributaria . 5. Procederá la incoación de un acta previa solamente en las circunstancias previstas en el apartado 2º del artículo 50 del Reglamento de la Inspección15. El 13. carácter previo, parcial y a cuenta del hecho imponible, en la medida en que se haya comprobado. El destino del acta previa es su "integración en una valoración completa, total, íntegra que se realice posteriormente con carácter definitivo, pero no su revisión o valoración de nuevo con criterios distintos, que empeoren la situación de partida del obligado tributario. Resultan de obligada consulta sobre las actas previas, la Sentencias del Tribunal Supremo de 19 de octubre de 1994, las Resoluciones del TEAC de 27 de abril de 1994 y de 22 de septiembre de 1999 y la Sentencia del Tribunal Superior de Justicia de Valencia de 27 de febrero de 1999 . 14. Las actas de comprobado y conforme -apunta Martín Queralt-, según el artículo 52 del Reglamento General de la Inspección de los Tributos, proceden cuando el actuario estima correcta la conducta del obligado, no habiendo por tanto necesidad de regularizar su situación. Tramitadas normalmente como actas de conformidad, pueden, sin embargo, recibir la disconformidad del obligado con respecto a su propia actuación previa, tramitándose entonces como acta de disconformidad". 15. Vid. nota al pie número 10. - 314 - 03 Casos 19/12/03 16:56 Página 315 Juan Ramon Medina Cepero precepto legal presenta una auténtico numerus clausus, que excluye cualquier interpretación extensiva. En nuestro caso, no parece que estemos ante ninguno de estos supuestos, aunque la Administración siempre podría alegar que "la Inspección no ha podido ultimar la comprobación o investigación de los hechos o bases imponibles", algo que haría posible suspender las actuaciones y efectuar una liquidación provisional16. No puede dejar de apuntarse aquí lo criticable que es esta indebida extensión de las facultades de la Inspección. 6. Se realiza un acto de prueba preconstituida cuando el acta es firmada por el Inspector Actuario sin presencia del obligado tributario o su representante, por considerarse que ya existe prueba suficiente del hecho imponible17. Para que esto sea posible habrá que estar a la valoración de la prueba que realiza la Ley General Tributaria18. Como ésta concede una presunción de verdad general a las declaraciones tributarias, debe entenderse que estas 16. Según la letra c) del referido apartado 2º del artículo 50 del Reglamento de la Inspección de los Tributos "cuando la Inspección no haya podido ultimar la comprobación o investigación de los hechos o bases imponibles y sea necesario suspender las actuaciones, siendo posible la liquidación provisional". 17. El artículo 57 del Reglamento de la Inspección de los Tributos señala que: "1. Cuando exista prueba preconstituida del hecho imponible, de acuerdo con lo dispuesto en el apartado 2 del artículo 146 de la Ley General Tributaria, podrá extenderse acta sin la presencia del obligado tributario o su representante. Existirá prueba preconstituida del hecho imponible cuando éste pueda reputarse probado, según las reglas de valoración de la prueba contenidas en los artículos 114 a 119 de la Ley General Tributaria. En el acta se expresarán, con el detalle necesario, los hechos y medios de prueba empleados y a la misma se acompañarán, en todo caso, informe del actuario. 2. Con carácter previo a la formalización del acta, se notificará al obligado tributario la iniciación del correspondiente procedimiento y se abrirá un plazo no inferior a diez días ni superior a quince, en el que se le pondrá de manifiesto el expediente, para que el interesado pueda alegar lo que a su derecho convenga y presentar los documentos y justificantes que estime pertinentes". 18. El artículo 116 de la Ley General Tributaria subraya que "las declaraciones tributarias a que se refiere el artículo 102 se presumen ciertas, y sólo podrán rectificarse por el sujeto pasivo mediante la prueba de que al hacerlas se incurrió en error de hecho" (Cfr. artículos 102, 108, 117, 118 y 156 de la LGT y con el artículo 1234 del CC). - 315 - 03 Casos 19/12/03 16:56 Página 316 Caso práctico 21 declaraciones constituyen prueba suficiente a efectos de incoar la correspondiente acta19. En nuestro caso, como estamos ante un procedimiento de comprobación general, carece de sentido hablar de prueba preconstituida, ya que el obligado tributario sí se ha personado en el procedimiento de comprobación y, en consecuencia, podrán incoarse las actas de conformidad o de disconformidad ordinarias sin dificultad alguna20. 19. La mayor dificultad que plantea esta acta de prueba preconstituida es la constatación y valoración de la prueba preconstituida, considerando el artículo 57 del Reglamento General de la Inspección de los Tributos que existirá cuando el hecho imponible pueda reputarse probado a tenor de los artículos 114 a 119 de la Ley General Tributaria. No parece, sin embargo, que todos los medios de prueba admitidos en Derecho a los que remiten los preceptos citados, puedan servir de base para este tipo de actas, debiendo tratarse de pruebas incontestables en cuanto a su valoración ya que merced a ellas se elude la tarea de comprobación e investigación. Opina Mantero Saenz que puede recaer sobre la base imponible, y su es sobre el hecho debe ofrecer los criterios para su medición pues ha de permitir la liquidación. Así las presunciones legales sólo si son iuris et de iure podrán fundamentar el acta, y los documentos públicos y privados sólo si se usan contra su autor. También la confesión extrajudicial y las declaraciones tributarias podrán servir de base contra quien las efectuó, pero no contra terceros, y aun así cabe su destrucción mediante la prueba de que hubo error de hecho. "La prueba presconstituida -afirma la Resolución del TEAC de 22 de febrero de 1995- debe ser una prueba directa que no proceda de inferencias ni deducciones y que en la actuación por documentos públicos o privados que obren en su poder en el momento anterior al inicio de su tarea, considerándolos acreditativos y veraces en relación con un hecho con trascendencia tributaria". 20. Vid. artículos 146 de la Ley General Tributaria, en relación al artículo 57 del Reglamento General de la Inspección de los Tributos. - 316 -