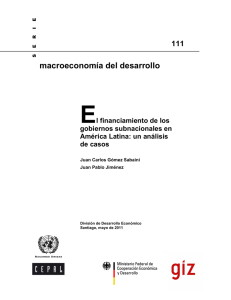

El Financiamiento de los Gobiernos Subnacionales en América Latina

Anuncio

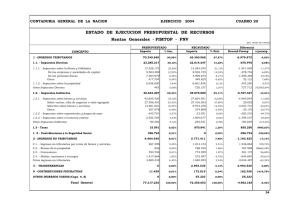

El Financiamiento de los Gobiernos Subnacionales en América Latina Juan C. Gómez Sabaini Juan Pablo Jiménez 23 Seminario Regional de Política Fiscal CEPAL, Naciones Unidas Santiago de Chile, 18 al 21 de enero de 2011 Contenido de la presentación 1. La diversidad entre los países seleccionados. 2. La descentralización fiscal en América Latina. 3. El financiamiento de los gobiernos subnacionales a) Los ingresos tributarios: estructura y evolución. b) Los ingresos no tributarios. 4. El endeudamiento como opción de financiamiento: evolución y marco normativo. 5. Algunos temas para reflexionar. 1. América Latina es una región muy heterogénea... | América Latina constituye para el análisis de las finanzas públicas locales un caso de difícil generalización por la diversidad de las circunstancias de los países que la integran, y por ello toda conclusión que se obtenga debe ser atentamente ponderada por las circunstancias particulares de cada caso. | En este caso, se seleccionaron los siguientes 9 países: Argentina; Bolivia; Brasil; Chile; Colombia; Costa Rica; Ecuador; México y Perú. Algunos ejemplos de la heterogeneidad de casos | Argentina, Brasil y México poseen sistemas federales de gobierno mientras que el resto corresponde a gobiernos unitarios o centralizados. | La densidad de población es muy desigual (Bolivia 9 hab./Km. y CR 91), y lo mismo aplica para las brechas de producto per cápita ( Arg 14.500 dólares, Bolivia 4.400). | Brasil tiene una presión tributaria global casi 3,5 veces mayor que la de México pero su ingreso per cápita es un 30% menor. | Indicadores sociales como el IDH y el coeficiente de Gini arrojan resultados muy dispares entre países y entre regiones ricas y pobres de un mismo país, sobre todo a nivel municipal dada la multiplicidad de estos niveles de gobierno. 2. Pautas de la descentralización fiscal en América Latina | En las últimas décadas, se ha observado en América Latina el afianzamiento de una gradual tendencia hacia la descentralización desde el gobierno central hacia niveles inferiores de gobierno. | Este proceso, en sus diferentes períodos, se dio principalmente vía gasto público (en lugar de los ingresos), siendo la situación bastante heterogénea. En términos generales, Argentina y Brasil (países federales) han alcanzado los mayores niveles de descentralización fiscal subnacional, tanto si se mide en términos del gasto como de los ingresos, seguidos de Colombia y Bolivia (entre los países unitarios). | El financiamiento de las responsabilidades de gasto asignadas a los gobiernos subnacionales ha sido logrado mediante tres modalidades según los países: a) generación de recursos propios (tributarios y no tribut.) b) transferencias intergubernamentales c) endeudamiento | Así, los ingresos fiscales “totales” de estos gobiernos han crecido considerablemente en los últimos diez años. Sin embargo, y en muchos casos esto se ha debido a la importancia creciente que han tenido las transferencias provenientes desde los gobiernos centrales y no por el incremento de los recursos tributarios propios de los niveles intermedios y locales. Evolución de la estructura de los ingresos totales en gobiernos subnacionales (En % del PIB) 9.0 8.0 7.0 6.8 6.4 6.4 6.4 6.8 6.8 6.9 7.1 7.6 8.3 8.0 8.1 4.3 4.7 4.4 4.4 7.8 6.0 5.0 4.0 3.7 3.7 3.6 3.9 4.1 3.1 3.2 3.3 2.8 2.1 2.1 2.2 2.2 2.3 2.3 2.4 2.5 2.6 2.7 2.7 2.7 2.7 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 3.0 2.0 1.0 0.0 Ingresos Tributarios Propios Transferencias Totales Otros ingresos 3. El financiamiento de los gobiernos subnacionales | En la mayoría de los países se destaca la alta dependencia de los gobiernos subnacionales respecto del sistema de transferencias que cada gobierno central implementa para complementar el financiamiento de sus responsabilidades de gastos. Argentina, Bolivia y México estos aportan 7,6% , 7,4% y 9,1 % del PIB, respectivamente, en concepto de transferencias. | Chile es un caso excepcional. A su particular alta centralización debe sumársele la preponderancia de los recursos propios como fuente principal de ingresos en los municipios posee dos componentes: los ingresos propios permanentes y los ingresos provenientes del Fondo Común Municipal (FCM), mecanismo de igualación horizontal solidaria entre municipios que se nutre en un 97% de los mismos recursos tributarios recaudados por estas jurisdicciones para su posterior redistribución. Estructura de los Ingresos Totales de los Gobiernos Subnacionales – Año 2008 (en porcentajes del PIB y porcentajes del total) (en % del PIB) Argentina Bolivia Brasil Chile Colombia Costa Rica Ecuador México Perú (2006) Recursos Propios Transferencias Otros Ingresos Total 5,6% 3,9% 11,9% 1,8% 3,1% 0,9% 1,1% 1,5% 0,8% 7,6% 7,4% 7,9% 1,0% 4,8% 0,0% 2,5% 9,1% 4,8% 0,7% 0,5% 1,6% 0,0% 0,1% 0,0% 0,0% 0,8% 0,4% 13,9% 11,8% 21,5% 2,9% 8,1% 0,9% 3,6% 11,4% 6,0% Recursos Propios Transferencias Otros Ingresos Total 40,1% 33,1% 55,6% 63,3% 38,7% 99,2% 30,0% 12,9% 14,1% 54,7% 62,4% 37,0% 36,2% 59,5% 0,8% 68,7% 79,9% 79,4% 5,2% 4,5% 7,3% 0,4% 1,8% 0,0% 1,3% 7,2% 6,5% 100,0% 100,0% 100,0% 100,0% 100,0% 100,0% 100,0% 100,0% 100,0% (en % del Total) Argentina Bolivia Brasil Chile Colombia Costa Rica Ecuador México Perú (2006) a) Los ingresos tributarios: estructura y evolución | Se observa una dispar y mayoritariamente escasa participación de los gobiernos subnacionales en la generación de la presión tributaria nacional. La excepción la constituye Brasil, en el que los estados y los municipios poseen conjuntamente el 30% de la recaudación total. En un segundo escalafón de países se encuentran Argentina y Colombia donde los niveles inferiores de gobierno aportan alrededor de 15% de la recaudación total. | Sin embargo, en el resto de los países, los gobiernos centrales no han avanzado de manera significativa en la descentralización de los recursos tributarios. De este modo, en estos países la recaudación tributaria subnacional representa, en promedio, alrededor de 3%- 4% de los ingresos tributarios totales de cada país. Ingresos tributarios según nivel de gobierno – Año 2008 (en % del PIB y en % del total) Gobierno Central 100% 90% 0.9% Gobiernos Subnacionales 0.6% 1.1% 0.2% 0.4% 0.6% 2.5% 4.4% 10.1% porcentaje del total recaudado 80% 70% 60% 50% 40% 20.8% 18.5% 15.6% 15.8% Costa Rica Ecuador 9.7% 16.7% 15.5% 26.3% 23.9% 30% 20% 10% 0% Argentina Bolivia Brasil Chile Colombia México Perú (2006) | Se mencionó que los ingresos tributarios propios de los gobiernos subnacionales han permanecido estancados durante los últimos trece años (2,1% del PIB en 1997 y 2,7% en 2009) y esta pobre evolución se relaciona con la debilidad en el nivel y la estructura de la imposición subnacional, lo que a su vez tiene relación con las bases tributarias disponibles por parte de estos niveles de gobierno. | Los impuestos que recaudan los gobiernos intermedios y locales son en general aquellos que gravan los patrimonios, básicamente el impuesto a la propiedad inmueble y a la propiedad de vehículos automotores. | Adicionalmente, en países más descentralizados existen algunos impuestos generales al consumo, tales son los casos del ICMS en los estados de Brasil, el impuesto sobre los servicios (ISS) en sus municipios, en Argentina el Impuesto a los Ingresos Brutos y, en Colombia, los impuestos específicos al consumo a nivel departamental y el impuesto de industria y comercio que recaudan los municipios. | La baja recaudación de impuestos propios es un problema central de la autonomía de los GSN y ello tiene dos vertientes: las escasas bases disponibles a ser transferidas y las dificultades de los mismos para aprovechar las potestades tributarias ya transferidas, como por ejemplo se observa en los magros ingresos generados por el impuesto predial en los países de América Latina. Estructura de los principales impuestos de los gobiernos subnacionales en América Latina (en % del PIB y % del total) – Año 2008 (en % PIB) Argentina Bolivia Brasil Chile Colombia Costa Rica Ecuador México Perú (2006) Propiedad Inmueble Actividad económica Automotores Renta personal Otros Total 0,4% 0,5% 0,4% 0,6% 0,5% 0,2% 0,1% 0,2% 0,1% 3,2% 0,0% 7,9% 0,3% 1,3% 0,4% 0,1% 0,0% 0,0% 0,2% 0,2% 0,6% 0,2% 0,0% 0,0% 0,0% 0,0% 0,0% 0,0% 0,0% 0,5% 0,0% 0,0% 0,0% 0,0% 0,3% 0,0% 0,6% 0,2% 0,8% 0,0% 0,7% 0,0% 0,2% 0,2% 0,1% 4,4% 0,9% 10,1% 1,1% 2,5% 0,6% 0,4% 0,6% 0,2% Propiedad Inmueble Actividad económica Automotores Renta personal Otros Total 8,7% 59,8% 3,8% 52,4% 19,2% 32,6% 32,9% 28,2% 59,9% 72,2% 0,0% 78,3% 30,2% 52,5% 66,5% 14,2% 0,0% 0,0% 5,5% 19,9% 5,5% 17,4% 0,0% 0,0% 3,4% 3,7% 4,4% 0,0% 0,0% 4,8% 0,0% 0,0% 0,0% 4,5% 41,0% 0,0% 13,6% 20,3% 7,6% 0,1% 28,2% 1,0% 45,1% 27,1% 35,7% 100,0% 100,0% 100,0% 100,0% 100,0% 100,0% 100,0% 100,0% 100,0% (en % del total) Argentina Bolivia Brasil Chile Colombia Costa Rica Ecuador México Perú (2006) Impuesto predial (propiedad inmueble) | En términos recaudatorios generan entre el 0,6 y el 0,1% del PIB. | En Chile y Bolivia generan cerca del 50% de la recaudación propia. | En general las tasas, las valuaciones y las normas son fijadas a nivel central y ello resta autonomía a los GSN. | Los problemas centrales están en torno a los catastros incompletos y las valuaciones desactualizadas. | Una alternativa poco aprovechada son las contribuciones de mejoras, aún cuando existe consenso sobre las ventajas que presenta (fomento de la participación ciudadana, apoyo brindado a comunidades mediante proyectos de beneficio social e incremento de la plusvalía inmobiliaria). Impuestos sobre actividades económicas | Salvo Brasil que aplica el ICMS a nivel estadual, varios países aplican modalidades de impuestos acumulativos (ingresos brutos, patentes, ventas) que en general resultan distorsivos. | El grado de autonomía tributaria difiere entre países y según la libertad para fijar las tasas, las bases y las normas de administración. | En Argentina, Brasil, Colombia y Costa Rica producen más del 50% del total de los ingresos tributarios propios. Impuestos a los automotores | En los países de la región existen diversas alternativas para gravar los vehículos automotores de los contribuyentes pudiendo recaer sobre: i) la tenencia o propiedad de un automotor; ii) la utilización para circular en la vía pública (“derechos de circulación”); iii) la transferencia de los vehículos entre sus ciudadanos. | El impuesto sobre automotores está presente en varios países latinoamericanos aunque sólo en algunos resulta moderadamente significativo en la recaudación tributaria subnacional (Chile 17,4% y Bolivia 19,9% de la misma). | Depende en gran parte del grado de urbanización y nivel de ingreso per cápita de cada jurisdicción. b. Los ingresos no tributarios: tasas, derechos y regalías | Se advierten importantes diferencias en el peso relativo que poseen los recursos propios (tributarios y no tributarios) dentro del total de ingresos percibidos por estos niveles de gobierno. Los estados y municipios de Brasil obtienen más del 55% de sus ingresos de recursos propios, lo que representa el 11,9% en términos del PIB (85% ingresos tributarios). Mientras en Perú los ingresos propios solo son el 14% del total. | | | Comprenden una amplia gama de instrumentos fiscales en la que se incluyen tasas por prestación de servicios y derechos de uso, explotación y circulación, rentas de la actividad empresarial, rentas patrimoniales y regalías por explotación de recursos naturales como los hidrocarburos. Ecuador, México, Perú y Bolivia son precisamente aquellos donde la extracción y comercialización de productos primarios básicos resulta ser una fuente cuantiosa de ingresos subnacionales. En la mayoría de los casos, la predominancia de este tipo de recurso fiscal dentro de las finanzas públicas de los niveles inferiores de gobierno conlleva a un aumento en la volatilidad de los ingresos y a la presencia de mayores disparidades interregionales en función de la dotación existente de recursos no renovables dentro de cada jurisdicción subnacional. Recursos Trib. y No Trib.Propios de los gobiernos subnacionales Año 2008 (en % del PIB y % del total recaudado) Tributarios No Tributarios 100% 90% 1,8% 0,6% 1,2% 0,3% porcentaje del total recaudado 80% 0,7% 0,8% 70% 0,7% 0,6% 60% 3,0% 50% 40% 10,1% 2,5% 4,4% 0,6% 30% 1,1% 0,6% 20% 0,4% 0,2% 10% 0,9% 0% Brasil %Trib. / Total = (85%) Colombia Argentina Costa Rica Chile México Ecuador Perú (2006) Bolivia (81%) (79%) (67%) (61%) (43%) (36%) (25%) (23%) 4. El endeudamiento subnacional: Evolución en los últimos años | | | Desde mediados de los años 90 a la fecha se observan dos períodos (deuda en términos del PIB): fuerte crecimiento hasta el año 2002 en los 5 casos observados y posterior descenso debido a mayor tasa de crecimiento de la región y mayores controles. Argentina y Brasil han liderado esta evolución, y es especialmente en el primero de ellos donde el endeudamiento subnacional más que se duplicó entre 1996 y 2002. A la fecha, aún los niveles de Argentina y Brasil continúan siendo elevados (9% y 13% del PIB) y, respecto a la deuda del Sector Público, representan el 16% y el 30% respectivamente. América Latina (5 países): Deuda pública de los gobiernos subnacionales (en porcentajes del PIB) 25.0 20.0 15.0 10.0 5.0 0.0 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009* Argentina Bolivia Brasil Colombia México 4. El endeudamiento subnacional: El marco normativo | A mediados de los años noventa, el endeudamiento excesivo de los gobiernos subnacionales propició un paulatino consenso para discutir y reforzar los posibles mecanismos de coordinación y control. | Como primera respuesta, los gobiernos centrales han intentado ejercer un control directo sobre las jurisdicciones subnacionales imponiendo restricciones administrativas sobre sus posibilidades de endeudamiento. Sin embargo, se observaron los tradicionales inconvenientes que suele predecir la teoría (selección adversa, riesgo moral y falta de transparencia en el otorgamiento de préstamos), relativizando sus efectos sobre los niveles de endeudamiento subnacional. | En los años recientes casi todos los países (con la excepción de Chile) han dirigido sus esfuerzos al establecimiento de reglas y normas legales comúnmente aceptadas en el marco de una Ley de Responsabilidad Fiscal (LRF). | Estas normativas (que suelen abarcar tanto normas de procedimiento como reglas numéricas sobre el stock o los servicios de deuda) han sido aplicadas tanto en países unitarios como federales. | Se han observado importantes logros cuantitativos (sobre indicadores fiscales) y cualitativos (sobre procedimientos administrativos) en Brasil, Colombia, México y Perú, mientras que en los demás países los resultados han sido dispares. Adicionalmente, en el caso de Colombia y Brasil, se destaca la existencia de reglas tanto para la demanda como para la oferta de operaciones crediticias entre gobiernos subnacionales y el sistema financiero. 5. Algunos temas para reflexionar. 1. 2. 3. 4. 5. El proceso de descentralización en AL no ha avanzado en base a la cesión de potestades tributarias ni al fortalecimiento de los servicios de rentas subnacionales sino en base a la transferencia de funciones de gastos a los GL. Un proceso eficiente requeriría un “mix” de las distintas fuentes de financiamiento de forma tal que no sólo se transfieran fondos, sino potestades para la obtención de los recursos de manera coordinada entre los GL y el GC. En AL esto aun esta pendiente respuestas respecto a los propósitos finales que han animado la descentralización: suficiencia fiscal del SPNF?, mayor eficiencia? mejorar equidad? y en que medida la calidad de los servicios fue la variable de ajuste? La gran disparidad entre los niveles de ingresos propios de los gobiernos locales y el gobierno central ha sido la norma. También se observan fuertes disparidades dentro de los propios GL de cada país, caso de ciudad de Buenos Aires, San Pablo, Distrito Federal y Bogotá que concentran la mayor parte de los recursos de cada país. 5. 6. 7. 8. Siendo los impuestos patrimoniales los más aptos para ser utilizados a nivel local, los niveles actuales de recaudación son aún muy exiguos y ello requeriría una evaluación especial que analice el porque ello no ocurre. También se observa la existencia de instrumentos no utilizados como son las contribuciones de mejoras. Los impuestos sobre actividades productivas son las fuentes a las que han recurrido los GSN con mayor frecuencia, no obstante los complejos problemas de coordinación y desbalances que ellos pueden generar. La baja recaudación del impuesto a la renta personal de los países en AL no ha facilitado la aplicación de sobretasas sobre los mismos. 9. En gran parte de los países de la región, se observa una gran debilidad institucional de los GSN para aumentar el nivel de los recursos propios, tanto por la falta de capital físico y humano, así como por la renuencia de los cuerpos políticos para lograr ese objetivo. 10. En épocas pasadas se ha producido un sobreendeudamiento de los GSN que llevó a la necesidad de aplicar pautas o topes cuantitativos en las leyes de responsabilidad fiscal. 11. Finalmente se señala que a esta situación no se ha arribado sólo por insuficiencias financieras propias de los GSN, sino que también los GC influyeron en este resultado al transferir funciones de gastos sin los necesarios recursos para su financiamiento. Muchas gracias [email protected]