TARIFAS Y COMISIONES EN LOS SISTEMAS DE PAGOS

Anuncio

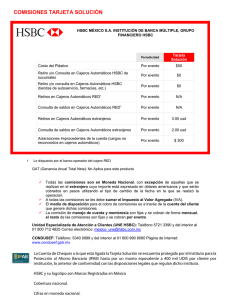

TARIFAS Y COMISIONES EN LOS SISTEMAS DE PAGOS “SISTEMAS DE PAGOS: UNA VISIÓN INTEGRAL” Las opiniones expresadas en esta presentación son responsabilidad exclusiva del autor y no reflejan j la p posición del Banco de México. Mayo 2011 Índice 1. Introducción 2. Funcionamiento de los sistemas de pagos de pago de bajo valor (SPBV) a a. Operaciones en terminales punto de venta b. Operaciones en cajeros automáticos c. Transferencias electrónicas de fondos (ACH) d d. D i ili ió (ACH) Domiciliación e. Cheque interbancarios (ACH) 3. Comisiones y tarifas en los servicios de p pago g 4. Experiencia en México 5. Conclusiones 2 1. Introducción La mayoría de nuestros países han reformado los sistemas de pago, especialmente los de alto valor. Los bancos centrales y otras autoridades financieras encargados de coordinar dichas reformas. – se han Se crearon o modificaron leyes y reglamentos para establecer como una de las finalidades de los bancos centrales: garantizar el buen funcionamiento de los sistemas de pagos. Las estadísticas sobre la estructura de los sistemas y medios de pagos, especialmente los que utiliza el público en general, pueden mostrar las actividades pendientes de realizar. realizar Especialmente en los sistemas de pagos de bajo valor distintos al efectivo. 3 1. Introducción – Pagos con tarjetas bancarias (crédito y débito) en terminales punto de venta (TPV) y disposiciones de efectivo en cajeros automáticos – Cheques – Transferencias electrónicas (Banca por Internet, banca telefónica) – Domiciliación Las tarifas y comisiones que los bancos cobran a sus clientes inciden de manera muy importante en el uso de los diferentes medios de pago. 4 2. Funcionamiento de los sistemas de pagos de bajo valor (SPBV) En los pagos de bajo valor con instrumentos distintos al efectivo, participan los siguientes agentes: Pagador Institución financiera del pagador Receptor del pago Institución financiera del receptor Las instituciones financieras f pueden cobrar al pagador o al receptor del pago por el servicio provisto (ejemplo: tasas de descuento a comercios por pagos con tarjetas). Además, si la institución del pagador y la del receptor no son la misma, éstas suelen cobrarse entre sí una cuota por transacción, conocida como cuota de intercambio (CI). Además, dependiendo de cada sistema de pagos, pueden participar: Entidades procesadoras de pagos Proveedores de servicios de interconexión Proveedores de infraestructura de terminales punto de venta o de cajeros automáticos Las entidades p procesadoras y p proveedoras de servicios suelen cobrar a los bancos una tarifa por el uso de infraestructura o por el acceso a las redes de interconexión, así como cuotas por transacción procesada o recibida. 5 2. Funcionamiento de los sistemas de pagos de bajo valor (SPBV) transferencia transferencia Tarifas por proceso Tarifas por proceso Servicios de procesamiento, interconexión y otros cuota de intercambio tarjetas Banco del pagador cuota de intercambio cheques Comisión por uso de medios de pago t transf. f Banco del receptor del p pago g tasa de descuento transf. Medios de pago Pagador Receptor del pago 6 2a.Operaciones en terminales punto de venta El Adquirente paga al Emisor la Cuota de Intercambio BANCO DEL TARJETAHABIENTE (Emisor) El Emisor carga a la cuenta del tarjetahabiente j el importe total de la compra (3) Transmite Autorización de compra (4b) Autoriza compra (4a) Solicita autorización para cargar tarjeta (2c) PROCESADOR DE PAGOS CON TARJETAS BANCO DEL COMERCIO (Adquiriente ) Solicita autorización para cargar tarjeta (2b) Banco de México publica en su pagina de Internet las tasas de descuento máximas así como las cuotas de intercambio que los bancos aplican en este tipo de transacciones en México ((http://www.banxico.org.mx/sistemas-de-pago/servicios/tarifasp g p g comisiones-maximas-en.html) Solicita autorización para cargar tarjeta (2a) El Adquiriente abona en la cuenta del Retransmite Comercio el autorización importe de la de compra compra menos (4c) la tasa de descuento Utiliza la tarjeta bancaria para realizar una compra (1) El Comercio imprime el pagaré para la firma del cliente (5) TARJETAHABIENTE El cliente firma pagaré (6) COMERCIO Terminal Punto de Venta (TPV) 7 2b. Operaciones en cajeros automáticos En México, anteriormente el Banco Emisor pagaba una Cuota Interbancaria (CI) de 7.25 7 25 pesos al Banco Operador. Operador Actualmente, el Banco Operador paga una CI inversa de 1.97 pesos al Banco Emisor. Agente Liquidador Banco Emisor Banco Operador del Cajero Envía autorización ((4)) Envía Solicitud autorización (3) Cifras del detalle de la operación Compensación y liquidación Procesador Debita: Disposición de Efectivo + Comisiones Instala, mantiene y carga de efectivo Recibe autorización (5) Solicita autorización (2) Cajero Automático Entrega de efectivo y carga comisión (6) Solicitud de efectivo (1) Tarjetahabiente Banco Emisor Banco Operador del Cajero (Comisiones en cajeros: http://www.banxico.org.mx/portal_disf/wwwcomisionesCOB.html) 8 2c. Transferencias electrónicas de fondos (ACH) 2 Presenta instrucciones para transferencias Servicios de procesamiento, interconexión y otros 3 Recibe información sobre transferencias 4 5 Banco del pagador 1 Cargo 1 a Instruye a su banco que realice una transferencia en t+1 Pagador Presenta archivos para la liquidación Liquidación 6 Banco del beneficiario Abona cuenta 7 Realiza cargos y abonos en las cuentas de los participantes Receptor del pago Beneficiario 9 2d. Domiciliación (ACH) Recibe orden de cargo 4 Servicios de procesamiento, interconexión y otros Presenta órdenes de cargo 3 6 7 Banco del pagador Valida suficiencia de fondos y realiza cargo 1 Presenta archivos para la liquidación Liquidación Banxico 8 Banco del beneficiario 2 Instruye a su banco que ordene un cargo en la cuenta de un tercero 5 Autoriza a su banco o al proveedor que realice un cargo a su cuenta Pagador g 9 Recibe abono 1 Receptor del pago Originador del cargo Proveedor 10 2e. Cheques Interbancarios (ACH) 3 Presenta a cobro 4 Valida suficiencia de fondos 5 Banco del beneficiario Presenta archivos para la liquidación Banco del pagador Liquidación Cargo 6 4 a Abono Salvo buen cobro 2 1 1 Pagador “Lib d ” “Librador” T T+1 Receptor del pago Beneficiario 11 3. Comisiones y tarifas en los servicios de pago Con excepción de las tarjetas de crédito, en todos los demás casos se requiere contratar una cuenta a la vista, vinculada a la chequera, tarjeta de débito, Banca por Internet o Banca Telefónica. Para las cuentas a la vista, la mayoría de los bancos requieren un saldo promedio mensual en la cuenta a la vista, para no aplicar las comisiones mensuales por manejo de cuenta. – En otros casos, establecen una cuota mensual fija que permite el uso de ciertos medios de pago (cheques, transferencias electrónicas, etc). Para el cobro por el uso de medios de pago, algunos bancos establecen tarifas y comisiones de medios de pago por transacción. transacción – Por cheque emitido, transferencia por domiciliación de pagos. Para acceder a los servicios de transferencias y domiciliaciones interbancarias algunos bancos cobran una cuota fija mensual por el uso interbancarias, de la Banca por Internet o la Banca Electrónica. El importe de las comisiones incide de manera muy importante en el comportamiento p de los consumidores p para realizar sus p pagos. g 12 3. Comisiones y tarifas en los servicios de pago En algunos países, los bancos cobran más barato a sus clientes por emitir cheques que por utilizar medios electrónicos. – En el caso del uso de las tarjetas bancarias en TPV, si las tasas de descuento son muy altas, los comercios no contratarán el servicio con los bancos “Adquirientes”. – – Esto desincentiva el uso de medios de pago más eficientes en sustitución de aquellos más caros. ((Cobro en función al costo)) La comisión q que establecen los Bancos Adquirientes, q , no sólo depende p de ellos,, y ya que por cada pago que se realiza con una tarjeta bancaria, el Banco Emisor de la tarjeta, debe recibir una cuota de intercambio fija o “ad valorem” (% sobre el monto de la operación). Las comisiones a tarjetahabientes por usar tarjetas también inciden en su uso. En el caso del uso de las tarjetas bancarias en cajeros automáticos, automáticos los bancos diferencian las comisiones cuando el cajero en que se disponen los recursos, es distinto al emisor de la tarjeta. – En la mayoría de los países la comisión por disponer efectivo en cajeros de otros bancos está compuesta por: • CI (que se paga al banco dueño del cajero o al banco emisor) + la comisión por uso de tarjeta que cobra el banco emisor a su cliente (comisión por infidelidad) + “surcharge” (que cobra el banco dueño del cajero). El uso de los medios de pago más eficientes puede verse distorsionado por las tarifas y comisiones que establecen los bancos. 13 3. Comisiones y tarifas en los servicios de pago Debido a la dificultad para establecer qué elementos de costos corresponden a los servicios de pagos, las tarifas y comisiones en los SPBV suelen ser poco transparentes. Existen comisiones, cuotas o tarifas dentro de los servicios de pagos cuya justificación y niveles son poco transparentes, y donde las autoridades y usuarios de dichos servicios se preguntan si las tarifas están determinadas adecuadamente, o si cubren, además del costo del servicio, elementos adicionales no necesariamente relacionados con la transacción. La posible existencia de subsidios cruzados o la inclusión de costos ajenos a las transacciones, las comisiones y tarifas de muchos instrumentos y servicios de pago no reflejan el verdadero costo y eficiencia de dicho instrumento. Las distorsiones en las comisiones de servicios de pago, podrían promover el uso de aquellos q que no necesariamente son los más eficientes. q 14 4. Experiencia en México (LTOSF Ley para la Transparencia…) Algunas g medidas adoptadas p por el Banco de México: p 1. Requirió a los bancos poner a disposición del público información relativa a las comisiones bancarias por el uso y/o aceptación de medios de pago a través de su página de Internet, así como contar en sus sucursales con la referida información ya sea en carteles, cartulinas o folletos, o bien permitir que ésta se obtenga a través de un medio electrónico ubicado en dichas sucursales. 2. Requirió a los bancos que operan cajeros automáticos que informen a los usuarios con tarjetas de otros bancos el costo de sus servicios. 3. Estableció la obligación para los bancos de informarle sobre el monto y cualquier modificación en las comisiones antes de su entrada en vigor. vigor - 4. (http://www.banxico.org.mx/sistemas-de-pago/index.html) Puso a disposición del público herramientas para comparar precios de diversos productos (crédito hipotecario, cuentas a la vista, depósitos a plazo) - Calculadora de comisiones de cuentas a la vista p para p personas físicas Tarifas y comisiones máximas en los servicios de pago Productos y servicios por banco 5. Requirió a los bancos que proporcionen al ordenante de transferencias electrónicas interbancarias medios para que éste último pueda enviar información para identificar su pago con un número de referencia f i y un texto, t t asíí como poner estos t datos d t a disposición di i ió del d l receptor t sin i costo t adicional. di i l 6. Solicitó a los bancos que promuevan el esquema de transferencias electrónicas a través de sus páginas de Internet. 7 7. Publicó en periódicos y en su sitio de Internet, Internet en mayo de 2006 y febrero de 2007, 2007 las tasas de descuento “de lista” (máximas) que los bancos adquirientes cobran a los comercios por el servicio de aceptar pagos tarjetas bancarias, así como las cuotas interbancarias que éstos pagan a los bancos emisores. 15 4. Experiencia en México: Cajeros automáticos • Recientemente R i t t ell Banco B d México de Mé i emitió itió un regulación l ió que busca b promover una mayor instalación de cajeros, transparencia en el cobro de comisiones y un mejor aprovechamiento de la red actual de cajeros automáticos. • Bajo esta nueva regulación el banco que opera el cajero automático podrá determinar y recibir la comisión por las transacciones realizadas en sus cajeros automáticos. El banco emisor no puede cobrar comisión. • En el esquema anterior, por un retiro el tarjetahabiente tenía que pagar comisiones a su banco y al banco operador del cajero. La primera, conocida como “foreign fee” era de aproximadamente 20 pesos. Esta comisión incluía la CI (7.25 pesos) que pagaba el banco emisor de la tarjeta al banco operador del cajero donde se realizaba el retiro. • Otra comisión, conocida como “surcharge”, la cobraban algunos bancos operadores de cajeros y variaba entre 8.7 y 26 pesos. Al ser variables estas comisiones dependiendo del banco emisor, emisor el cajero automático estaba imposibilitado para informar a los usuarios de otros bancos el monto total de las comisiones que tendrían que pagar. Los usuarios no conocían con antelación el monto de la comisión que tendrían que pagar al acudir al cajero de otro banco. 16 * CI de ** pesos en disposiciones de efectivo. 4. Experiencia en México: Cajeros automáticos • En mayo de E d 2010, 2010 ell esquema fue f modificado difi d y sólo ól ell banco b operador d del d l cajero puede cobrar comisiones, pero debe pagar al banco emisor de la tarjeta una cuota de intercambio inversa de 1.97 pesos. • Con este esquema, esquema los clientes conocen el monto total de la comisión y pueden decidir si aceptan realizar o rechazar el retiro. • En los últimos meses, algunos bancos han realizado alianzas con empresas no financieras . • Este esquema también promueve la transparencia en el cobro de comisiones y fortalece la inclusión de los bancos medianos y pequeños en el mercado de cajeros j automáticos, lo q que se traduce en una mayor y competencia. 17 4. Experiencia en México: Regulación Cajeros automáticos 18 Banco operador del cajero automático Comisión 19.5 BBVA Bancomer 25 28 HSBC 18.9 19.5 22.9 25 Banamex Banorte 25 22.5 20 Santander 22 27 Bansi 8.62 12 25 Bansi 30 Scotiabank 21 25 19.5 Afirme 30 Número de cajeros Criterio que aplica el Banco operador del cajero automático para fijar automáticos el importe de las comisiones en que aplica l i ió En cajeros dentro y fuera de sucursales del banco, así como en lugares 3,510 cercanos a éstas 2,026 En cajeros en un lugar distante a alguna sucursal del banco En cajeros en un lugar distante a alguna sucursal del banco o en donde no 1,027 hay sucursal 2,235 En función de la ubicación del cajero automático de HSBC (está o no en una 707 sucursal) y de la distancia entre éste y el cajero automático más cercano 1,939 operado por otro banco. Entre más cerca, la comisión es más baja. Este En cajeros en sucursales y módulos de HSBC, en empresas, así como en 1,592 lugares en donde no hay cajeros de otros bancos 5 805 5,805 Misma comisión en todos los cajeros 4,886 Misma comisión en todos los cajeros Cajeros en hospitales y universidades; y otros (Cualquier otra ubicación no 1,578 considerada en los rubros anteriores) 530 Cajeros en centros comerciales y tiendas de autoservicio Cajeros en sucursales de Santander, aeropuertos, terminales de autobuses, 2,270 tiendas de conveniencia conveniencia, farmacias y gasolineras 10 En cajeros en sucursales Bansí 140 En cajeros en establecimientos de la cadena comercial Liverpool 7 En cajeros en Hospitales, Hoteles y en Terminales de autobús En cajeros en Aeropuertos, Centros Comerciales, Centros de Entretenimiento, Farmacias, Gasolineras, Hoteles, Restaurantes, Servicios 2,941 Financieros Tiendas de Autoservicio Financieros, Autoservicio, Terminales de Autobuses y Calles de zonas rurales, semiurbanas y otros sitios 844 En sucursales de Scotiabank 647 En lugares distintos a sucursales de Scotiabank En todos los cajeros, excepto los en establecimientos con permiso para 919 juegos con apuestas y sorteos En cajeros en establecimientos con permiso para juegos con apuestos y 103 sorteos http://www.banxico.org.mx/portal_disf/wwwcomisionesCOB.html 19 Banco operador del cajero automático Inbursa Bajío Interacciones Ixe Ixe Banregio Azteca FAMSA Banco Multiva Mifel Bansefi BanCoppel Banco Autofin WAL-MART Banco Amigo Invex 15 16 15 17.24 30.17 31.53 34.79 36.36 18 22 15 20 Número de cajeros automáticos en que aplica la comisión 726 396 6 13 19 25 97 165 188 5 103 66 25 18 16 144 15 69 20 13 25 14.5 10 10 20 15 20 13.92 25.52 40 66 62 36 30 21 20 15 11 1 4 Comisión Criterio que aplica el Banco operador del cajero automático para fijar el importe de las comisiones Misma comisión en todos los cajeros Misma comisión en todos los cajeros Cajeros en sucursales de Interacciones Cajeros en tiendas de conveniencia Oxxo Cajeros en mini súper en zona no fronteriza Cajeros en mini súper en zona fronteriza Cajeros en zona no fronteriza, distintos a los de mini súper Cajeros en zona fronteriza, distintos a los de mini súper Distintos a los en tiendas de conveneincia en tiendas de conveniencia En cajeros en sucursales Banregio En cajeros fuera de sucursales Banregio dentro de establecimientos En cajeros en lugares con acceso directo a la calle, así como en centros de entretenimiento Mi Misma comisión i ió en ttodos d llos cajeros j En cajeros en sucursales del banco y en establecimientos del grupo al que pertenece el banco En cajeros en hoteles, centros turísticos, casinos y centros de diversión Misma comisión en todos los cajeros Misma comisión en todos los cajeros Misma comisión en todos los cajeros Misma comisión en todos los cajeros Misma comisión en todos los cajeros Misma comisión en todos los cajeros Misma comisión en todos los cajeros Misma comisión en todos los cajeros Dentro de establecimientos con permiso para juegos con apuesta y sorteos Fuera de establecimientos con permiso para juegos con apuesta y sorteos http://www.banxico.org.mx/portal_disf/wwwcomisionesCOB.html 20 4. Experiencia en México: Alianzas en cajeros automáticos P Prestación t ió de d servicios i i a través t é de d redes d de d cajeros j automáticos t áti 1. … Las instituciones que pretendan ofrecer de manera conjunta con otras instituciones de crédito, servicios mediante redes de cajeros automáticos, deberán hacerlo a través de terceros… terceros para lo cual …deberán deberán solicitar autorización al Banco de México…. Las instituciones interesadas en ofrecer servicios a través de redes de cajeros automáticos operados por personas morales en las cuales dichas instituciones sean o pretendan ser accionistas, deberán incluir en la solicitud de autorización respectiva la información siguiente: – – – – Denominación social de las instituciones de crédito que pretenden participar en la persona moral; l Importe de la inversión en efectivo … así como el porcentaje de su participación accionaria; Términos y condiciones en los que la persona moral pagaría o cobraría a las instituciones de crédito que pretendan ser accionistas …; L d La demás á iinformación f ió que ell B Banco d de Mé México i lles solicite. li it En caso de que el Banco de México otorgue autorización … las instituciones participantes deberán observar lo siguiente: – Considerar las operaciones p q que sus clientes realicen en las redes de cajeros j automáticos,, como si hubiesen sido efectuadas en cajeros automáticos propios… 21 4. Experiencia en México: Transferencias electrónicas Eliminación de barreras de entrada 1. El Banco de México abrió la participación en el Sistema de Pagos Electrónicos Interbancarios (SPEI) a diversas instituciones del sistema financiero. • 46 bancos b y 38 instituciones i tit i fi financieras i no bancarias b i operan actualmente en el SPEI. 2 2. Se suprimieron los acuerdos bilaterales de trasferencias electrónicas de fondos entre bancos. 22 4. Experiencia en México: Transferencias electrónicas Reducción de costos y comisiones en la emisión transferencias 1. Banco de México ha reducido el costo por operación en SPEI a los bancos participantes: p p 1p peso a 50 centavos. Para p proceso nocturno,, el costo p por operación p es de 10 centavos. 2. En octubre de 2005, los seis bancos con mayor participación en el mercado (BBVA-Bancomer, Banamex, Santander, Banorte, HSBC y Scotiabank) se comprometieron ti a modificar difi sus políticas líti en tarifas t if all público úbli en generall por ell envío de transferencias interbancarias y mismo banco en los siguientes términos: - SPEI: La tarifa máxima para el cliente que inicia la transferencia sería hasta $11 para montos menores a $100,000. - Por disposición del Banco de México se eliminó el monto mínimo de las transferencias interbancarias valor mismo día. - El precio máximo de todas las transferencias electrónicas valor T+1 interbancarias y mismo banco, sin importar el monto, es de $5. - Las comisiones por transferencias electrónicas a cuentas de terceros deberían ser las mismas tanto para las realizadas dentro del mismo banco como para las enviadas a otro banco vía TEF. Estas comisiones varían de cliente a cliente y por tipo de servicio, pero no diferencian si son al mismo banco o a otro. 3. Por disposición del Banco de México, en julio de 2009 se prohibió diferenciar la comisión en transferencia de fondos en función del monto de la transferencia. 23 4. Experiencia en México Comisiones por transferencias electrónicas vs comisiones por cheque librado Banco BBVA Bancomer HSBC Santander Banorte B Banamex Scotiabank Medio de pago Cheque librado Transferencia electrónica de fondos - SPEI Cheque librado Transferencia electrónica de fondos - SPEI Cheque librado Transferencia electrónica de fondos - SPEI Ch Cheque lib librado d Transferencia electrónica de fondos - SPEI Cheque librado Transferencia electrónica de fondos - SPEI Cheque librado Transferencia electrónica de fondos - SPEI Comisiones 2004 1 (MXN) 5 80 6 50 6 50 55 5.5 75 Comisiones 2006-2009 (MXN) 7 80 7 6 40 8 7 50 7 55 5.5 75 5.5 Comisiones 2009 (MXN) Comisiones 2011 (MXN) 10 13 6 4.5 7 12 4 4 10 12 5 0 55 5.5 10 5.5 5.5 6 7 10 12 80 10 6 0 6 6 9 12 8 7 70 50 10 Cuota Mensual por Uso de Banca por Internet 2011 (MXN) 30 20 19.9 15 10 0 El aumento en las comisiones por cheque librado y la disminución en las transferencias electrónicas de fondos, han dado lugar a que se reviertan las tendencias en el uso de los medios y sistemas de pago de bajo valor. 24 4. Experiencia en México: Transferencias electrónicas SPEI – Número e importe de operaciones Número e importe de operaciones en SPEI (promedio mensual de operaciones diarias) 1,000 Número de operaciones en el SPEI de acuerdo al monto Promedio diario de cada mes 700 400,000 650 900 600 800 550 450 600 400 350 500 300 400 Importe Número de operaciones. 250 Miles de operaciones Miles de millones de pesos 300,000 500 700 300 88% 350,000 , 250,000 200,000 150,000 200 100,000 200 150 100 50,000 9% 100 50 3% 0 0 0 Menor a $100 mil $100 mil a $1 millón Mayor a $1 millón ■ Las medidas en cuanto a comisiones que ha impulsado el Banco de México, han d d lugar dado l a un crecimiento i i t importante i t t de d los l medios di de d pago electrónicos. l tó i D Durante t febrero de 2011 el SPEI procesó, en promedio, 397 mil operaciones diarias, por poco más de 590 millones de pesos. ■ El pasado 12 de noviembre, se registró el máximo número de operaciones de 2010, con poco más á de d 1 millón illó de d pagos. ■ El 88% de las operaciones fueron por montos menores a 100mil pesos. De éstas, el 60% fueron transferencias de menos de 10 mil pesos. 25 4. Experiencia en México SPEI – Número e importe de operaciones Número de cheques y transferencias SPEI 200 millone es 160 171 166 163 163 164 159 148 2,500 134 63 40 0 02 0.2 6 19 30 1,887 2,000 120 80 Evolución de transferencias electrónicas y cheques 124 1,500 86 42 1,000 548 500 426 433 0 2004 2005 2006 2007 2008 2009 2002 2003 2004 2005 2006 2007 2008 2009 2010 Total de pagos electrónicos Transferencias f ellectrónicas ó de fondos d ‐ SPEI Cheques Cheques h interbancarios b 26 2010 4. Experiencia en México: Cuotas interbancarias 1. Se prohibió el cobro de CI en TEF. 2. Se modificó el esquema de cobro de CI en Domiciliación de Ad Valorem a fija. 3. El Banco de México ha promovido con los bancos la adopción de un nuevo mecanismo para determinar las cuotas interbancarias (CI) para tarjetas de crédito y débito. Las nuevas propuestas de metodología establecen que: I. Las CI se aplicaran conforme al giro comercial, II. La CI para transacciones con tarjeta de débito fueran menores a la de tarjeta de crédito, III L III. La CI máxima á i para ttarjetas j t d de débit débito ffuera d de 13 13.50 50 pesos y posteriormente t i t se redujera a 9.50 pesos. 4. La aplicación de las nuevas metodologías significó una reducción importante de las CI. 5. La CI siguió reduciendo entre 2006 y 2008. 6. Se ha continuado revisando la metodología de CI para tarjetas bancarias y la evolución en su nivel. 27 4. Experiencia en México: Cuotas interbancarias La estructura actual de CI en tarjetas bancarias se basa en giros comerciales, lo cual es más eficiente y evita la discriminación de los negocios pequeños. Durante 2007, se revisó el nivel de la CI en tarjetas de crédito y débito y a partir de 2008 se realizaron los ajustes siguientes: – En débito el nivel de CI se redujo j de 0.78% a 0.71%. – En crédito se disminuyó de 1.84% a 1.61%. Cuota de Intercambio en operaciones con Tarjeta de Crédito (TDC) Cuota de Intercambio en operaciones con Tarjetas de Débito (TDD) 2.75% 2.80% 2 50% 2.50% 2.60% 2.25% 2.40% 2.00% 2.20% 1.75% 1.50% 2.00% 1.25% 1.80% 1.00% 1.63% 0.71% 0.75% 1.60% 1.61% 0.70% CI TDD acordada CI TDC implícita CI TDC acordada 2S2010 28 1S2010 2S2009 1S2009 2S2008 1S2008 2S2007 1S2007 2S2006 Jun‐06 Mar‐06 Dic‐05 Ago‐05 Jun‐05 Feb‐05 Dic‐04 Sep‐04 2S2010 1S2010 2S2009 1S2009 2S2008 1S2008 2S2007 1S2007 2S2006 Jun‐06 Mar‐06 Dic‐05 Jun‐05 Feb‐05 Dic‐04 Sep‐04 Ago‐04 Ago‐05 CI TDD tasa Ago‐04 1.40% 0.50% 4. Experiencia en México: Tasas de descuento Evolución de las Tasa de descuento que los bancos adquirentes cobran a los comercios en México. Tasas de descuento máximas “promedio” Giro comercial TDC Gasolineras 1.69% Supermercados 2.95% Restaurantes 3.31% Ventas al menudeo 3 14% 3.14% TDC tarjetas de crédito Tasas de descuento máximas “promedio” Giro comercial TDD Gasolineras 1.31% Supermercados 2.45% Restaurantes 2.80% Ventas al menudeo 2 64% 2.64% TDD tarjetas de débito 29 *Estos cuatro giros concentraron más del 70% de las operaciones durante 2010. 4. Experiencia en México: Tasas de descuento 30 5. Conclusiones 1. 2. El análisis de comisiones es complejo: - Los productos no son homogéneos, - Existen subsidios cruzados entre servicios. Es difícil tener buenos indicadores de las comisiones a nivel industria: - No siempre se cuenta con información de comisiones efectivamente cobradas, - Hay algunas comisiones que ciertos bancos aumentan mientras que otros las reducen. 3. Para analizar las tendencias es necesario agregar las comisiones a nivel industria. 4. Imponer precios tope a los servicios bancarios no es adecuado: - 5. El nivel de las comisiones es consecuencia de varios problemas: competencia, p , costos por p la regulación, g , fraude y escala de operación, p , entre otros. Se ofrecen múltiples servicios financieros, por lo que es imposible regular todos los precios. Si se regula algún precio, los bancos pueden cobrar más por otros (no regulados). 31 5. Conclusiones 6. El regulador carece de información sobre oferta (costos) y demanda de los servicios bancarios: hay un alto riesgo de cometer errores en la fijación de precios. 7. Niveles Ni l d precios de i mall determinados: d t i d Di t i Distorsionan l las señales ñ l a competidores potenciales y limitan los incentivos para innovar. 8. Una desalineación en el cobro de comisiones de los medios de pagos distintos al efectivo, efectivo incide en su distinto nivel de uso. uso 9. Las comisiones por servicios de pago, deben estar alineadas con el costo de los servicios. 10. No existen N i t metodologías t d l í ampliamente li t aceptadas t d para establecer t bl l CI, las CI especialmente para tarjetas bancarias. Por otro lado aplicar las existentes, se complica por la ausencia de datos confiables. 11 11. Consideramos que la prioridad por parte del regulador debe ser: - Procurar el acceso justo y en condiciones competitivas a los participantes del mercado; - Promover o o e e el acceso de los os usua usuarios os a la a información o ac ó sob sobre e los os se servicios c os de pago; - Impulsar las mejoras regulatorias que garanticen la protección de proveedores y receptores de los servicios de pago. 32 Contacto Alberto Mendoza Hernández. [email protected] Teléfono: 52 55 5227 8852 Banco de México. 33 ANEXO 34 Anexo: Estructura de los medios de pago en México 2002 2004 2008 2009 2010 Cheques 67% 55% 24% 22% 19% Tarjetas bancarias en TPV 16% 25% 39% 41% 44% Transferencias electrónicas 16% 17% 35% 35% 35% Domiciliación Total de operaciones (millones) Porcentaje interbancario 1% 3% 2% 2% 2% 859 983 2,060 2,113 2,312 31% 37% 39% 39% 41% 35 Anexo: Estructura de los medios de pago en México Pagos con tarjetas en comercios Transferencias electrónicas Cheques 100% 90% 55% 80% 41% 32% 28% 24% 22% 19% 35% 37% 37% 37% 41% 70% 60% 50% 40% 30% 28% 20% 20% 10% 34% 25% 30% 34% 37% 39% 2006 2007 2008 44% 0% 2004 2005 2009 2010 36 Anexo: Experiencia en México (LTOSF) 1. El 26 de enero de 2004 fue publicada en el Diario Oficial de la Federación la Ley para la Transparencia y Ordenamiento de los Servicios Financieros (LTOSF), la cual entró en vigor el 24 de julio de ese año. • El 15 de junio de 2007, 2007 se abroga y expide la LTOSF 2. “Tiene por objeto regular las Comisiones y Cuotas de Intercambio así como otros aspectos relacionados con los servicios financieros y el otorgamiento de créditos c éd os de cua cualquier qu e naturaleza a u a e a que realicen ea ce las as Entidades, dades, co con e el fin de garantizar la transparencia, la eficiencia del sistema de pagos y proteger los intereses del público.” 3. Dicho ordenamiento legal surgió de la necesidad de implementar mayor transparencia y elementos que fortalecieran la competencia en la prestación de servicios financieros, estimulando el otorgamiento de crédito, el uso de medios alternos de pago, prohibiendo prácticas discriminatorias y estableciendo un marco legal sólido en materia de comisiones y cuotas interbancarias. 4. Cabe destacar que a fin de promover el sano desarrollo de los sistemas de pagos, el nuevo ordenamiento fortalece la facultad del Banco de México de emitir disposiciones p de carácter g general relativas al cobro de comisiones y cuotas interbancarias que lleven a cabo las entidades financieras. 37 Anexo: Experiencia en México (LTOSF) 5. • Capítulo II.- De las Comisiones y Cuotas de Intercambio Artículo 4. … el Banco de México estará facultado para emitir disposiciones de carácter general para regular las tasas de interés, Comisiones y pagos anticipados de las operaciones que realicen con sus Clientes, las instituciones de crédito, sociedades financieras de objeto j limitado y las sociedades financieras de objeto j múltiple p reguladas, g , así como para regular Cuotas de Intercambio tratándose de Entidades. Artículo 6. Las instituciones de crédito, sociedades financieras de objeto limitado y las sociedades financieras de objeto múltiple reguladas, deberán registrar ante el Banco de México las Comisiones que cobran por los servicios de pago y créditos que ofrecen al público, así como sus respectivas modificaciones. Dicho registro se realizará con al menos treinta días naturales de anticipación a su entrada en vigor para nuevas Comisiones o cuando impliquen un incremento. http://www.banxico.org.mx/tipo/disposiciones/OtrasDisposiciones/Circular%20182007.html. 6. Capítulo III.- De la transparencia en relación con los Medios de Disposición y en el otorgamiento de créditos, préstamos y financiamientos Artículo 16. Las instituciones de crédito están obligadas a recibir cheques salvo buen cobro y órdenes de transferencias de fondos para abono en cuenta del beneficiario… beneficiario 7. Capítulo IV.- Disposiciones Comunes Artículo 19. El Banco de México estará facultado para regular, mediante disposiciones de carácter general, el funcionamiento y la operación de las Cámaras de C Compensación ió de d cualquier l i Medio M di de d Disposición, Di i ió asíí como los l cargos que éstas é efectúen por la realización de sus operaciones. 38 Anexo: Cambios en LTOSF 2010 Artículo 4. … En ejercicio de las atribuciones que le confiere este artículo, el Banco de México regulará las Comisiones y tasas de interés, así como cualquier otro concepto de cobro de las operaciones celebradas por las entidades financieras con clientes. Para el ejercicio de dichas atribuciones el Banco de México podrá solicitar la opinión de la Comisión Nacional Bancaria y de Valores, la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros o de la Comisión Federal de Competencia. … La Comisión Federal de Competencia, cuando detecte prácticas que vulneren el proceso de competencia y libre concurrencia en materia de tasas de interés, impondrá las sanciones que correspondan de conformidad con la Ley que la rige e informará de ello al Banco de México. El Banco de México propiciará que las instituciones de crédito, sociedades financieras de objeto limitado y las sociedades financieras de objeto múltiple reguladas otorguen préstamos o créditos en condiciones accesibles y razonables. Para ello, deberá tomar en cuenta las condiciones de financiamiento prevalecientes en el mercado nacional, el costo de captación, los costos para el otorgamiento y administración de los créditos, las probabilidades de incumplimiento y pérdidas previsibles, la adecuada capitalización de las instituciones y otros aspectos pertinentes. El Banco de México vigilará que las mencionadas instituciones otorguen préstamos o créditos en condiciones accesibles y razonables, y tomará las medidas correctivas que correspondan a fin de que tales operaciones se ofrezcan en los términos antes señalados, incluso, estableciendo límites a las tasas de p a operaciones p específicas; p en cuyo y caso p podrá tomar en cuenta fórmulas de derecho interés aplicables comparado relevantes. El Banco de México podrá diferenciar su aplicación por tipos de crédito, segmentos de mercado o cualquier otro criterio que resulte pertinente, así como propiciar que los sectores de la población de bajos ingresos no queden excluidos de los esquemas de crédito. 39 Anexo: Cambios en LTOSF 2010 Artículo 4 Bis. El Banco de México deberá incorporar, en las disposiciones de carácter general que emita en materia de Comisiones, normas que limiten o prohíban aquéllas que distorsionen las sanas prácticas de intermediación, o resten transparencia y claridad al cobro de las mismas. En materia de regulación, el Banco de México, la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros y la Procuraduría Federal del Consumidor, Consumidor en el ámbito de sus respectivas competencias conforme a esta ley, deberán considerar lo siguiente: I. Las Entidades únicamente podrán cobrar Comisiones que se vinculen con un servicio prestado al Cliente, o bien por una operación realizada por él; II. Las Entidades no podrán cobrar más de una Comisión por un mismo acto, hecho o evento. Este mismo principio aplicará cuando así lo determine el Banco de México tratándose de actos, hechos o eventos en los que intervengan más de una Entidad Financiera; y III. Las Entidades no podrán cobrar Comisiones que inhiban la movilidad o migración de los Clientes de una Entidad Financiera a otra. otra Asimismo, las Entidades Financieras tienen prohibido cobrar Comisiones a Clientes o Usuarios por los siguientes conceptos: a) Por la recepción de pagos de Clientes o Usuarios de créditos otorgados por otras Entidades Financieras; b) Por consulta de saldos en ventanilla; y c) Al depositante de cheque para abono en su cuenta, que sea devuelto o rechazado su pago por el banco librado. Lo previsto en este artículo no limita o restringe las atribuciones del Banco de México en los términos del artículo 4 de esta ley. 40 Anexo: Cambios en LTOSF 2010 Artículo 4 Bis 1. Las Comisiones que las Entidades determinen deberán ser claras y transparentes, para lo cual se sujetarán a lo siguiente: I. Utilizar lenguaje sencillo y comprensible al establecer el concepto de la Comisión y los elementos que la integran; II. Informar el importe al que asciende la Comisión o, en su caso, el método de cálculo; III. Identificar de manera clara el hecho, acto o evento que la genere; IV. Señalar la fecha en la que se realizó el hecho que la haya generado, así como la fecha en la que debe efectuarse su pago; y V. Prever el periodo que comprende o, en caso de ser cobro único, señalar esta circunstancia, así como su fecha de exigibilidad 41 Anexo: Cambios en LTOSF 2010 Artículo 4 Bis 2. Con objeto de incrementar la competencia en el sistema financiero, el Banco de México publicará bimestralmente información e indicadores sobre el comportamiento de las tasas de interés y Comisiones correspondientes a los diferentes segmentos del mercado, mercado a fin de que los Usuarios cuenten con información que les permita comparar el costo que cobran las instituciones de crédito, sociedades financieras de objeto limitado y las sociedades financieras de objeto múltiple reguladas en los diferentes productos que ofrecen. Esta información deberá publicarse por dichas instituciones y sociedades en los estados de cuenta que se envían a los Clientes en forma clara y visible, ya sea por escrito, electrónico o de cualquier otra forma, refiriendo las tasas, comisiones y comparativos al segmento de operaciones que se incluyen en dicho estado de cuenta y que realiza el Cliente. 42 Anexo: Cambios en LTOSF 2010 Artículo 6. Facultad de Veto en comisiones … En el supuesto de que el Banco de México haya formulado y publicado observaciones en cuanto a la creación o incremento de las Comisiones, y las Entidades a que se refiere el primer párrafo de este artículo, artículo decidan aplicar las nuevas Comisiones o el incremento observado, el Banco de México podrá vetarlo. De no existir observaciones, las Comisiones entrarán en vigor. … Artículo 8. ... El Banco de México establecerá a través de disposiciones de carácter general, la fórmula, los componentes y la metodología de cálculo de la GAT. En dichas disposiciones el Banco de México establecerá los tipos y montos de las operaciones a los que será aplicable la GAT. Artículo A tí l 15 Bis. Bi T tá d Tratándose d operaciones de i pasivas i que realicen li l las instituciones de crédito y las entidades de ahorro y crédito popular a las que les sea aplicable la GAT de acuerdo con las disposiciones a las que se refiere el artículo 8 de esta Ley, la publicidad y los Contratos de Adhesión deberán contener dicha GAT, GAT cuando así lo establezcan las disposiciones de carácter general a que se refieren los artículos 11 y 12 de esta Ley. 43 Anexo: Cambios en LTOSF 2010 Artículo 19. 19 ... Los cargos que las Cámaras de Compensación cobren por la prestación de sus servicios a sus participantes, no deberán determinarse en función de la tenencia accionaria que, en su caso, tengan en las citadas Cámaras de Compensación. Artículo 19 Bis. Para organizarse y operar como Cámara de Compensación se requerirá autorización que corresponderá otorgar al Banco de México. Para tales efectos la interesada deberá presentar la información y documentación que dicho Banco Central señale a través de disposiciones de carácter general. Las Cámaras de Compensación estarán obligadas a enlazar sus sistemas de procesamiento de operación de medios de disposición para responder las solicitudes de autorización de pago, pago devoluciones y ajustes que les envíen otras Cámaras de Compensación, en los términos que, mediante disposiciones de carácter general, establezca el Banco de México. Las Cámaras de Compensación no podrán cobrar a otras Cámaras de Compensación contraprestación por dicho enlace y por la transmisión de información entre ellas o cualquier otro concepto, salvo los gastos directos de instalación. Adicionalmente, las Cámaras de Compensación tendrán prohibido establecer cualquier tipo de barrera de entrada a otras Cámaras de Compensación. Los estándares, L tá d condiciones di i y procedimientos di i t aplicables li bl serán á establecidos t bl id por ell Banco B d de México mediante disposiciones de carácter general. En dichas disposiciones se deberá propiciar la eliminación de barreras de entrada a nuevas Cámaras de Compensación. 44 Anexo: Cambios en LTOSF 2010 … Para incrementar la transparencia y promover la competencia, así como para fomentar la inclusión de la población de menores recursos al sistema financiero y proteger a los usuarios de los servicios …. el Banco de México expidió en julio de 2009 la Circular 17/2009 en la, se incorporan principios fundamentales que se limita el cobro de comisiones que se alejan de las sanas prácticas financieras. financieras …Mediante las reformas a la LTOSF en mayo de 2010 que las entidades financieras deben seguir para el cobro de comisiones y se establece que el Banco de México debe regularlas con base en tales principios. Entre los referidos principios, destacan por su importancia los siguientes: a) Que la información que recibe el público acerca de las comisiones sea clara y transparente, expresada en un lenguaje sencillo y comprensible y que dicha información esté contenida en los contratos de adhesión y disponible en las sucursales a través de carteles, listas y folletos; b) Que las comisiones se apliquen exclusivamente por servicios y operaciones efectivamente realizados; c) Que se elimine en materia de comisiones cualquier práctica que inhiba u obstaculice la libre competencia en beneficio de los consumidores, y d)) Q Que la regulación g sobre comisiones p procure en todo momento el jjusto balance entre la p protección de los derechos de los usuarios y la preservación de márgenes de beneficio competitivos, de forma que no se inhiba la oferta de servicios financieros, ya que no hay servicio más oneroso para el 45 público que aquél que deja de prestarse. Anexo: Cambios en LTOSF 2010 … el Banco de México considera adecuado promover la observancia de los criterios que a continuación se indican: a) Que no se cobren comisiones por servicios específicos que deberían estar incluidos en el producto financiero o paquete básico que se ofrece al cliente, y b) Que las comisiones que se cobren por incumplimiento de las condiciones pactadas, guarden una proporción razonable con el monto incumplido. c) … se prohíbe el cobro de comisiones por retiros de efectivo, consultas de saldo, depósitos en cuenta y pago de créditos, tanto en las ventanillas de sus sucursales como en los cajeros automáticos t áti operados d por lla iinstitución tit ió d de crédito édit que lllleva lla cuenta; t d) … a fin de que la comisión por no pagar un crédito a tiempo no sea excesiva, se prevé que únicamente podrá cobrarse la cantidad que resulte menor de: el monto del incumplimiento y el importe que la entidad financiera registre en el Banco de México. La limitante establecida en el párrafo á f anterior, i se aplica li en términos é i similares i il a lla comisión i ió por iintento d de sobregiro b i por emitir ii un cheque sin fondos y a la comisión por no mantener el saldo mínimo requerido en una cuenta … e) … evitar la duplicidad de cobros por un mismo hecho… f) … en transferencias de fondos y domiciliación sólo se cobre una comisión, … únicamente podrá cobrarla la institución de crédito originadora de la operación; g) … devoluciones de transferencias de fondos y domiciliación, se prevé que la comisión no podrá exceder d d dell iimporte t que, en su caso, se h haya cobrado b d all cliente li t por su emisión, i ió y b) … los operadores deberán mostrar en las pantallas una leyenda clara sobre el costo total de la 46 operación …, a fin de que los clientes estén en posibilidad de no realizar la operación, sin costo alguno. Anexo: Circular comisiones … el Banco de México considera adecuado promover la observancia de los criterios que a continuación se indican: a) Que no se cobren comisiones por servicios específicos que deberían estar incluidos en el producto financiero o paquete básico que se ofrece al cliente, y b) Que las comisiones que se cobren por incumplimiento de las condiciones pactadas, guarden una proporción razonable con el monto incumplido. c) … se prohíbe el cobro de comisiones por retiros de efectivo, consultas de saldo, depósitos en cuenta y pago de créditos, tanto en las ventanillas de sus sucursales como en los cajeros automáticos t áti operados d por lla iinstitución tit ió d de crédito édit que lllleva lla cuenta; t d) … a fin de que la comisión por no pagar un crédito a tiempo no sea excesiva, se prevé que únicamente podrá cobrarse la cantidad que resulte menor de: el monto del incumplimiento y el importe que la entidad financiera registre en el Banco de México. La limitante establecida en el párrafo á f anterior, i se aplica li en términos é i similares i il a lla comisión i ió por iintento d de sobregiro b i por emitir ii un cheque sin fondos y a la comisión por no mantener el saldo mínimo requerido en una cuenta … e) … evitar la duplicidad de cobros por un mismo hecho… f) … en transferencias de fondos y domiciliación sólo se cobre una comisión, … únicamente podrá cobrarla la institución de crédito originadora de la operación; g) … devoluciones de transferencias de fondos y domiciliación, se prevé que la comisión no podrá exceder d d dell iimporte t que, en su caso, se h haya cobrado b d all cliente li t por su emisión, i ió y b) … los operadores deberán mostrar en las pantallas una leyenda clara sobre el costo total de la 47 operación …, a fin de que los clientes estén en posibilidad de no realizar la operación, sin costo alguno. Anexo: Cuotas de Intercambio en tarjetas de crédito y débito Giro comercial Crédito Débito Beneficencia Gasolineras g y Universidades Colegios Gobierno 0.00% 1.10% 1.25% % 1.25% 0.00% 0.50% 0.75% % 0.75% Grandes Superficies 1.64% $0.93 Comida Rápida Farmacias Peaje Estacionamientos Supermercados Transporte Terrestre de Pasajeros Renta de Autos Agencias De Viajes Hoteles Entretenimiento Transporte Aéreo 1.61% 1.53% 1.61% 1.22% 1.77% 0.75% 1.00% 1.00% 1.00% 1.10% 1.30% 1.10% 1.71% 1.80% 1.80% 1.37% 1.62% 1.10% 1.10% 1.10% 1.10% 0.75% Telecomunicaciones 1.56% 1.15% Aseguradoras Hospitales Restaurantes 1.66% 1.74% 1.91% 1.15% 1.15% 1.15% Ventas al detalle (Retail) 1.68% 1.15% Otros 1.68% 1.15% La estructura de CI vigente a partir de enero de 2008 implicó una reducción promedio di d de 12.5 12 5 por ciento i t d de lla CI d de referencia para crédito y de 9 por ciento para débito, respecto de la estructura anterior. C t d Cuotas de iintercambio t bi d de referencia: f i Crédito 1.61% Débito 0.71% - Techo 9.50 pesos 48 Anexo: Experiencia en México (CI) A raíz del análisis que realizó Banco de México en el análisis de las cuotas de intercambio para transacciones con tarjetas en TPV, se elaboró un documento de investigación en conjunto con el Banco Mundial. Este documento presenta las características del esquema y la experiencia mexicana en el tema. Además, incluye un análisis teórico de los esquemas de cuotas de intercambio de Jean Charles Rochet experto en temas de competencia en sistemas de pagos. Rochet, pagos El documento puede consultarse en: http://siteresources.worldbank.org/EXTPAYMENTREMMITTANCE/ Resources/BalancingCooperationCompetitionRetailPaymentSyste ms.pdf Sec2: pp.161- 202 49 Anexo: Tasas de descuento máximas, TDC 50 Anexo: Tasas de descuento máximas, TDD 51