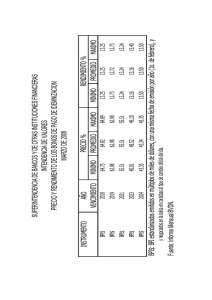

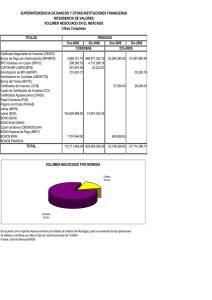

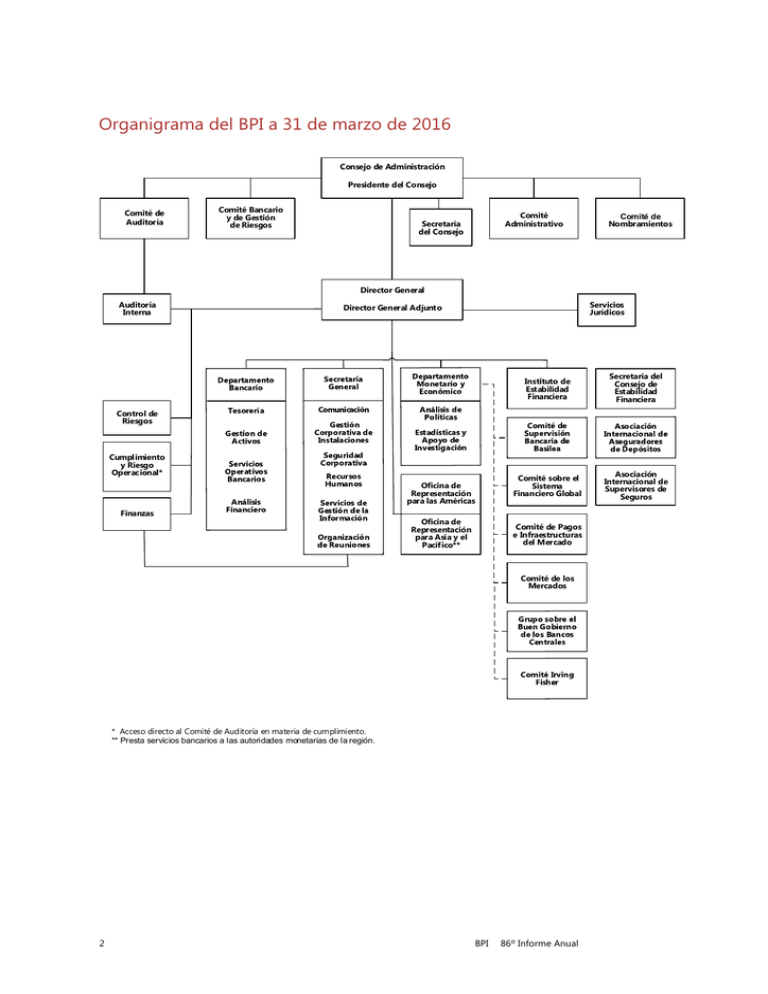

Misión, actividades, buen gobierno y resultado financiero

Anuncio