descuentos a las remuneraciones de los trabajadores dependientes.

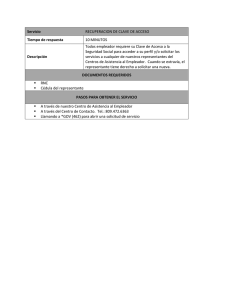

Anuncio