Beneficios e Incentivos Tributarios en Colombia

Anuncio

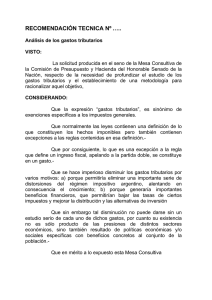

Beneficios e Incentivos Tributarios en Colombia1 El creciente uso de beneficios e incentivos tributarios (llamado ‘gasto tributario’) observado durante la última década es preocupante porque se desconocen sus resultados. El costo fiscal del gasto tributario en Colombia supera el presupuesto nacional en seguridad y defensa. Por tal motivo, el Gobierno debería diseñar e implementar una estrategia de gestión del gasto tributario, incluyendo procesos de evaluación y la introducción de fechas de vigencia. Objetivo 1. Esta nota tiene tres objetivos: (1) proporcionar un panorama general del uso de beneficios y incentivos tributarios en Colombia; (2) sugerir cómo se puede mejorar la gestión de esta política pública, y (3) proponer algunos ajustes a los gastos tributarios más importantes. Desafíos Principales 2. Durante la última década, el uso del gasto tributario como instrumento de política pública en Colombia se incrementó sustancialmente. En 2011 existían 201 gastos tributarios lo que, comparado con 127 casos en 2000, supone un aumento de casi 60 por ciento. Esto vino acompañado por un aumento en el sacrificio fiscal en términos de recaudo tributario perdido derivado de su establecimiento como ilustra el Grafico 1. 3. La perdida recaudatoria por beneficios e incentivos tributarios se estima en alrededor de 25 billones de pesos – un monto mayor a lo que se gasta en seguridad y defensa o en educación. El costo fiscal también es sustancial en el contexto internacional cuando se compara con el tamaño de la economía. Es importante destacar que la perdida recaudatoria está concentrada en pocos beneficios o incentivos. De hecho, se observa una concentración del costo fiscal entre los 4 gastos tributarios más costosos, que explican más de la mitad del costo fiscal. De manera similar los diez gastos tributarios más costosos explican más del 80 por ciento de la pérdida recaudatoria. Los tres gastos tributarios más grandes se encuentran en el sistema de IVA: bienes inmuebles y construcciones (exención); alimentos (exención), y alimentos (exclusión). En el impuesto sobre la renta los más costosos son la exención de renta a 25 por ciento de las remuneraciones, y, los ingresos no constitutivos de renta por ahorro voluntario. 1 Preparado por Lars Christian Moller, Economista Senior, Banco Mundial ([email protected]). Basado en el estudio del Banco Mundial con el título ‘Gasto Tributario en Colombia – Una Propuesta de Evaluación Integral y Sistemática de este Instrumento de Política Pública.’. Esta nota ha sido aprobada para su distribución. Grafico 1. Tendencias en el gasto tributario de Colombia durante la última década. (a) Impuesto sobre la renta: Número de GT por año, periodo 2000-2011 IVA (b) Impuesto sobre la renta: Sacrificio fiscal (% del PIB), 2002-2010 1.8% Impuesto a la Renta 1.6% 250 1.4% 200 1.2% 150 99 1.0% 0.8% 100 66 0.6% 50 102 61 0.4% 0.2% 0 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 0.0% 2002 2003 2004 2005 2006 2007 2008 2009 2010 (c) Número de usuarios de zonas francas, 1993-2011 800 (d) Número de contratos de estabilidad jurídica vigentes por año 70 Tendencia exponencial 700 61 62 62 62 61 61 60 60 600 55 50 49 48 50 45 500 Numero de usarios 400 39 40 30 300 43 42 37 36 35 25 21 200 20 100 10 12 7 7 5 1 0 2030 2028 2026 2024 2022 2020 2018 2016 2014 2012 2010 2008 Costo Fiscal del gasto tributario en el contexto nacional 2006 2011* 2010 2009 2008 2007 2006 2005 2004 2003 2002 2001 2000 1999 1998 1997 1996 1994 1993 (e) 0 0 (f) Costo fiscal del gasto tributario en el contexto internacional (% PIB) Dom. Republic (2009) Gasto tributario Uruguay (2009) Guatemala (2009) Presupuesto Nacional: Colombia (2010) Banco Mundia Otros sectores Costa Rica (2009) Infrastructura El Salvador (2009) Chile (2009) Colombia (2010) DIAN Tesoro Brazil (2008) Educacion Argentina (2009) Defensa y seguridad United Kingdom (2006) Canada (2004) Proteccion Social United States (2008) Spain (2008) Servicio de deuda Korea (2006) 0 20 40 Pesos (billones) 60 Netherlands (2006) Germany (2006) 0.0 5.0 Nota: Figura RE.1b: Descuentos, exenciones y deducción por activos fijos, solamente. Fuente: Base de datos de la DIAN elaborada por el Banco Mundial. 10.0 15.0 4. ¿Debemos preocuparnos por el mayor uso de gasto tributario como un instrumento de política pública? La respuesta es afirmativa porque no conocemos los resultados que produce para la sociedad. Es precisamente para contestar esta pregunta que resulta útil realizar una evaluación integral de los gastos tributarios. En este contexto, se deben contestar algunas preguntas claves: ¿Está justificada la intervención gubernamental? ¿Cuál es el objetivo de esta política pública? ¿Quién es el beneficiario? ¿Representa el gasto tributario la mejor opción para alcanzar los objetivos? ¿Cuáles son los costos y beneficios del gasto tributario? Por lo anterior es importante entender las determinantes de las tendencias recientes. 5. Existen varios factores principales que explican el crecimiento del gasto tributario observado en Colombia durante la última década. Algunos de ellos son de carácter general, mientras que otros son particulares del contexto colombiano. 6. Los gastos tributarios son difíciles de remover una vez que entran a formar parte del sistema tributario. Aquellos contribuyentes beneficiados por estas regulaciones suelen ofrecer una gran resistencia a su eliminación en cualquier intento de reforma tributaria posterior. 7. El establecimiento de un periodo de vigencia para estos beneficios, elemento ausente en la legislación tributaria colombiana, es un instrumento importante para manejar el crecimiento del gasto tributario. En Colombia existe una falta casi general de plazo de término de los gastos tributarios. Solamente 5 gastos tributarios de los 201 actualmente vigentes tienen una fecha de finalización y desde 1990 solo 2 gastos tributarios fueron eliminados automáticamente. En consecuencia, la única opción actualmente viable para manejar la tendencia creciente de los gastos tributarios en Colombia es su derogación explícita a través de cambios legales, lo que implica un proceso lento y difícil. 8. Las regulaciones que establecen tratamientos preferenciales para grupos de contribuyentes o sectores económicos determinados tienden a crecer por demanda directa o indirecta. Es así como determinados beneficios pueden generar demanda directa por tener un impacto significativo en términos de reducción de la carga tributaria o demanda indirecta de otros grupos o sectores que quieren también tener acceso a los mismos. 9. Una brecha amplia entre tasas/tarifas generales y especiales genera demanda adicional para los beneficiarios de los gastos tributarios e invita a la evasión. Hay varios ejemplos de esta brecha en el impuesto sobre la renta como las zonas francas y el régimen especial para sociedades sin ánimo de lucro donde se aplican tasas reducidas de 15 y 20 por ciento respetivamente. La tarifa general del 33 por ciento es relativamente alta en comparación al promedio de los países de la OCDE del 26 por ciento. Entre tanto, para el caso del IVA existe una multitud de exenciones (tipo cero) y tarifas reducidas con respecto a la tasa general de 16 por ciento. 10. La falta de evaluación sistemática e integral de los costos y beneficios de los gastos tributarios es otro factor importante que explica esta tendencia creciente observada. Con un número cercano a 200 gastos tributarios vigentes y un costo fiscal de 25 billones de pesos, llama la atención que casi no existen evaluaciones del gasto tributario en Colombia. ¿Cuáles son los beneficios del gasto tributario en Colombia? Se sabe muy poco de esto porque no se han realizado evaluaciones de este instrumento. El supuesto implícito del statu quo es que el beneficio neto para la sociedad es positivo para todos los gastos tributarios. 11. Las normas para acceder a determinados beneficios son, en algunos casos, demasiado laxas y conllevan a abrir potenciales vías de evasión y elusión tributaria. Por ejemplo, en el caso del régimen especial tributario de fundaciones o entidades sin ánimo de lucro resulta deseable introducir reformas que establezcan requisitos más estrictos para que una entidad pueda acceder a estos beneficios y cerrar de esta manera brechas de fraude. Los actuales requisitos prácticamente impiden cualquier tipo de control efectivo por parte de la DIAN, de forma tal que dicho control es actualmente inexistente. Propuestas para una mejor gestión del gasto tributario 12. El gobierno colombiano gestiona los gastos tributarios a través de distintos instrumentos y mecanismos. Entre las medidas administrativas de corto plazo se pueden mencionar varios ejemplos. En el caso de zonas francas se ha endurecido el proceso de concesión y examen de solicitudes, a su vez, el proceso de resolución ha sufrido importantes demoras. Lo mismo parece ocurrir en el caso de solicitudes de contratos de estabilidad jurídica debido al estancamiento del proceso de aprobación de nuevos contratos. Se está contemplando utilizar un decreto de ley para eliminar la posibilidad de solicitar zonas francas uniempresariales. Finalmente, la Ley 1430 de 2010 derogó la deducción por inversión en activos fijos reales productivos. Esta última medida fue clave para controlar el creciente costo fiscal; con ella se espera incluso poder reducirlo en un 0.5 por ciento del PIB como consecuencia de la eliminación de este incentivo. 13. La respuesta que el Gobierno está dando a este problema de gasto tributario creciente se traduce en medidas administrativas y legales de corto plazo que no son sostenibles en el mediano y largo plazo y que en general responden a presiones recaudatorias. Confiar meramente en un endurecimiento de los controles administrativos o en demorar la resolución de los expedientes no parece ser una medida que pueda poner freno a una demanda creciente que va más allá de un escenario de corto plazo. Además, el Gobierno corre el riesgo de ser demandado por empresas que tienen un derecho adquirido para continuar obteniendo beneficios fiscales a través del régimen de zonas francas o de los contratos de estabilidad jurídica. Medidas legales ad hoc tampoco ofrecen una adecuada respuesta sistemática y general a este desafío. Por el contrario, dichas medidas constituyen soluciones parciales que tratan de dar respuesta a cuestiones concretas que surgen en determinados ámbitos y que en su mayoría provienen de presiones recaudatorias. Por ello se concluye que la situación actual demanda una respuesta estructural que vaya más allá de soluciones a corto plazo o parches legales. 14. Como respuesta estructural, se propone la introducción de una estrategia que establezca reglas fiscales y medidas técnicas de mejora del diseño tributario y de los sistemas de control y evaluación ex post. Elementos claves de esta estrategia incluyen los factores determinantes anteriores mencionados. Adicionalmente, se considera una buena práctica que el proceso de aprobación del gasto tributario siga los mismos pasos que la aprobación de los programas de gasto directo así como la instauración de reglas fiscales, como las existentes en otros países de la región. 15. Aumentar la transparencia del proceso de establecimiento de beneficios e incentivos tributarios es un elemento clave a la hora de fomentar la aceptación social del sistema tributario y la credibilidad del sector público de un país. En este sentido, el estudio recomienda someter los gastos tributarios a los mismos controles a que son sometidos los programas de gasto directo. Es decir, se aboga por una plena integración de estos beneficios o incentivos tributarios en el proceso presupuestario general. 16. En la misma línea, puede tomarse en consideración el establecimiento de una regla fiscal similar a la de Estados Unidos, también presente en países como Brasil y Canadá. Estas reglas requieren que una propuesta de gasto tributario vaya acompañada de aumentos proporcionales de ingresos tributarios o de disminución de otras partidas de gasto. La aplicación práctica de esta regla puede facilitarse a través de la integración de las propuestas de gasto tributario en los procesos presupuestarios normales. En cualquier caso, esta búsqueda de ingresos tributarios que compensen el gasto tiene que evitar la distorsión que se puede derivar de un aumento de la carga tributaria de determinados sectores o grupos tributarios como consecuencia del establecimiento de un incentivo que beneficia a otros sectores o grupos de la población. Los elementos de equidad tributaria deben ser, así pues, considerados en el proceso de toma de decisiones. 17. La reducción gradual de la brecha entre las tasas/tarifas generales y la tarifa especial o la simplificación de las tasas del IVA, pueden reducir la demanda directa e indirecta de los contribuyentes para obtener determinados beneficios o incentivos tributarios. La brecha se puede cerrar a través de una reducción en la tasa/tarifa general, combinada con medidas que amplíen la base tributaria, como a través de un aumento en las tasas/tarifas especiales. En este contexto, el estudio nota con satisfacción que el Gobierno ya está contemplando algunas medidas en esta dirección tanto en el impuesto sobre la renta como en el IVA. 18. La introducción de un proceso sistemático e integral de evaluación de los gastos tributarios es otro paso importante para mejorar la efectividad de este instrumento de política tributaria. En este aspecto se recomienda que todas las nuevas propuestas de gasto tributario estén acompañadas de una evaluación de sus costos y beneficios. Asimismo, la DIAN debe proceder a evaluar los costos y beneficios de los gastos tributarios con mayor impacto a nivel de recaudo. También se propone que la eliminación por ley de un gasto tributario este basada en una evaluación que justifique esta decisión. Finalmente, para aquellos gastos tributarios que vencen en una fecha determinada, la decisión de extender su periodo de vigencia debe estar fundamentada en un estudio que demuestre que ha cumplido con los objetivos perseguidos de una manera efectiva y eficiente. 19. En la práctica, es imposible efectuar una evaluación total de los 201 gastos tributarios actualmente existentes en el sistema tributario colombiano. Una respuesta práctica a este problema pudiera ser la aplicación, en un primer momento, de una evaluación con las características apuntadas a aquellos beneficios o incentivos que tienen un mayor impacto recaudatorio. Posteriormente, y en función de los recursos disponibles, está evaluación puede extenderse a aquellos gastos con un impacto recaudatorio medio, con la posibilidad de pensar en no efectuar esta evaluación a aquellos incentivos con impacto recaudatorio bajo por los limitados recursos con los que se cuenta para realizar esta tarea. 20. En cuanto al contenido de dichas evaluaciones, los tres casos de estudio incluidos en el presente informe pueden servir de referencia para capturar los elementos necesarios que deberían informar el proceso de toma de decisiones políticas. Con base en lo anterior, una decisión de política tributaria que opte por establecer un gasto tributario debería: (1) justificar la medida, (2) aclarar el objetivo perseguido, (3) demostrar que el gasto tributario es en este contexto la mejor forma de intervención pública disponible y (4) evaluar los costos y beneficios derivados de esta decisión en todas sus dimensiones relevantes. 21. Se propone un mayor uso de periodos de vigencia tanto para nuevas propuestas de gasto tributario como para aquellos actualmente existentes, al menos para los que suponen mayor pérdida de recaudo. La falta de plazos de finalización de los gastos tributarios actualmente vigentes es una oportunidad perdida para iniciar un debate político sobre su relevancia e impacto. En consecuencia, resulta deseable que cada nuevo proyecto de ley que establezca un gasto tributario incluya su plazo de vigencia. El Gobierno también podría identificar un conjunto relevante de gastos tributarios e introducir periodos de vigencia a través de cambios en el código tributario. 22. Como un elemento final en el diseño de la estrategia, resulta importante tomar especial cuidado en mejorar el diseño de los requisitos necesarios para acceder a un beneficio. De este modo se pueden cerrar posibles vías de evasión y evitar, por medio de requisitos establecidos de una manera rigurosa, que puedan acceder a estos beneficios aquellos contribuyentes que no deberían. Además facilitaría el control posterior de los beneficios por parte de la administración tributaria. Se sugiere iniciar este proceso con el régimen especial de entidades y fundaciones sin ánimo de lucro en el impuesto sobre la renta. Cuadro RE.1 Recomendaciones de política pública en el corto y mediano plazo Tema Introducir una mayor transparencia en el proceso del establecimiento de gastos tributarios a través de su integración en el proceso presupuestario general. Introducir reglas fiscales que requieran que una propuesta de gasto tributario vaya acompañada de aumentos correlativos en los ingresos o recortes en el gasto. Reducir gradualmente la brecha entre las tarifas generales y especiales en el impuesto sobre la renta y reducir asimismo la proliferación de tasas en el IVA. Implementar un proceso de evaluación sistemática e integral de los gastos tributarios. Plazo de vigencia. Revisar requisitos para acceder a determinados beneficios de forma que se facilite su control y a la vez se cierren posibles vías de evasión o elusión tributaria. Corto plazo (1 año) -Estudiar experiencias de otros países. Mediano plazo (2-3 años) -Incorporación gradual de los gastos tributarios en el proceso presupuestario general. -Estudiar experiencias de otros países. -Implementar reglas fiscales. -Reducir la tarifa general del impuesto sobre la renta de sociedades. -Aumentar las tarifas especiales, especialmente en el régimen de zonas francas -Reducir el número de tasas especiales en IVA. -Incluir un requisito de evaluación en cada nuevo proyecto de ley que establezca un gasto tributario. -Hacer evaluaciones para aquellos gastos tributarios con mayor impacto recaudatorio. -Incluirlo en cada nuevo proyecto de ley que establezca un gasto tributario. Revisarlos para el Régimen Tributario Especial. -Posteriormente, y en función de los recursos disponibles, esta evaluación puede extenderse a aquellos gastos con impacto recaudatorio medio. -Introducirlos para un conjunto relevante de gastos tributarios a través de cambios en el código tributario. -Revisarlos para otros gastos tributarios.