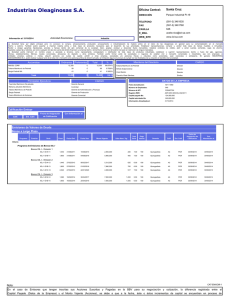

Industrias Oleaginosas SA - bolsa boliviana de valores sa

Anuncio