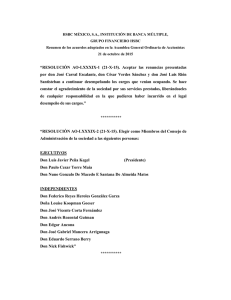

Contrato Único de Personas Morales

Anuncio