EE.UU. no cayó al precipicio pero la incertidumbre en torno al tema

Anuncio

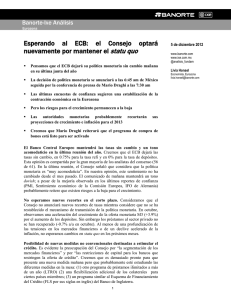

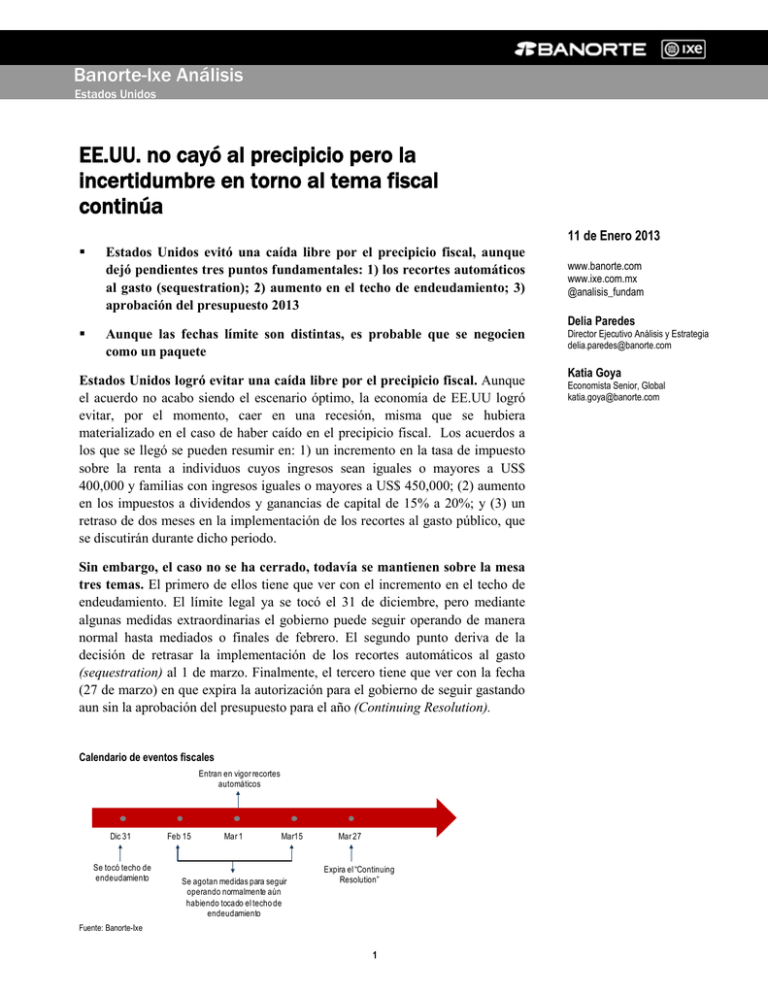

Banorte-Ixe Análisis Estados Unidos EE.UU. no cayó al precipicio pero la incertidumbre en torno al tema fiscal continúa 11 de Enero 2013 Estados Unidos evitó una caída libre por el precipicio fiscal, aunque dejó pendientes tres puntos fundamentales: 1) los recortes automáticos al gasto (sequestration); 2) aumento en el techo de endeudamiento; 3) aprobación del presupuesto 2013 www.banorte.com www.ixe.com.mx @analisis_fundam Aunque las fechas límite son distintas, es probable que se negocien como un paquete Director Ejecutivo Análisis y Estrategia [email protected] Estados Unidos logró evitar una caída libre por el precipicio fiscal. Aunque el acuerdo no acabo siendo el escenario óptimo, la economía de EE.UU logró evitar, por el momento, caer en una recesión, misma que se hubiera materializado en el caso de haber caído en el precipicio fiscal. Los acuerdos a los que se llegó se pueden resumir en: 1) un incremento en la tasa de impuesto sobre la renta a individuos cuyos ingresos sean iguales o mayores a US$ 400,000 y familias con ingresos iguales o mayores a US$ 450,000; (2) aumento en los impuestos a dividendos y ganancias de capital de 15% a 20%; y (3) un retraso de dos meses en la implementación de los recortes al gasto público, que se discutirán durante dicho periodo. Sin embargo, el caso no se ha cerrado, todavía se mantienen sobre la mesa tres temas. El primero de ellos tiene que ver con el incremento en el techo de endeudamiento. El límite legal ya se tocó el 31 de diciembre, pero mediante algunas medidas extraordinarias el gobierno puede seguir operando de manera normal hasta mediados o finales de febrero. El segundo punto deriva de la decisión de retrasar la implementación de los recortes automáticos al gasto (sequestration) al 1 de marzo. Finalmente, el tercero tiene que ver con la fecha (27 de marzo) en que expira la autorización para el gobierno de seguir gastando aun sin la aprobación del presupuesto para el año (Continuing Resolution). Calendario de eventos fiscales Entran en vigor recortes automáticos Dic 31 Se tocó techo de endeudamiento Feb 15 Mar 1 Mar15 Se agotan medidas para seguir operando normalmente aún habiendo tocado el techo de endeudamiento Mar 27 Expira el “Continuing Resolution” Fuente: Banorte-Ixe 1 Delia Paredes Katia Goya Economista Senior, Global [email protected] Los recortes automáticos al gasto son por alrededor de 100mmd y, a falta de un acuerdo, entran en vigor el 1 de marzo. No obstante, existe la posibilidad de que a lo largo de las negociaciones en las próximas semanas se decida retrasar estos recortes una vez más. Cabe recordar que, originalmente estas reducciones se concibieron como parte del acuerdo para incrementar el techo de endeudamiento a mediados del 2011. La idea era que dado que se trata de recortes muy costos habría un incentivo para llegar a un acuerdo y reducir los déficits. Esperamos una discusión difícil ya que probablemente, los Republicanos buscarán negociar con el techo de endeudamiento, un plan de recortes al gasto más agresivo. Uno de los temas de debate seguramente serán los deflactores utilizados para calcular los incrementos anuales en los pagos de seguridad social. De no llegarse a un acuerdo en el tema de los recortes automáticos, en el escenario actual, se reduciría el gasto en cerca de 0.6% del PIB en un año, con los recortes divididos de igual manera entre gasto en defensa y gasto en no defensa (con un impacto muy limitado en los programas de seguridad social y Medicaid). El techo de endeudamiento por 16.4mmd se tocó el 31 de diciembre. Sin embargo, el gobierno ha utilizado una serie de medidas extraordinarias que le permiten seguir operando. Dichas medidas dan margen hasta finales de febrero, según el propio Tesoro Norteamericano, aunque hay analistas que estiman que el plazo se podría extender hasta mediados de marzo. Por su parte, otro factor importante dentro del tema del techo de endeudamiento es el monto en el cual podría ser incrementado. En agosto del 2011, se autorizó un incremento en el techo de endeudamiento por 1.2 millones de millones de dólares. Esta ampliación vino luego de fuertes discusiones entre el gobierno y el Congreso, que le valieron la reducción de la calificación crediticia por parte de S&P de AAA a AA+ (el 5 de agosto del 2011). Cabe destacar que, hasta esa fecha las discusiones sobre el techo de endeudamiento habían sido un proceso relativamente automático. En este contexto, ahora, el presidente Obama ha dicho que no desea volver a los debates periódicos sobre el techo de endeudamiento, y que buscaría una extensión que diera margen por al menos dos años, lo que significa un monto de cerca de 2 billones de dólares (trillones en inglés). Por su parte, el líder de los Republicanos en la Cámara de Representantes, John Boehner, ha destacado que cualquier incremento en el techo de endeudamiento debería igualarse con un recorte en gastos por la misma cantidad (medida para un periodo de los próximos 10 años). Consideramos que, la negociación será compleja y lo más probable es que se incremente el techo de endeudamiento pero para un periodo de sólo un año. El aumento podría ser por alrededor de 1.0 billón de dólares (trillón en inglés) y el acuerdo se tomaría muy cercano a la fecha límite. En este contexto, no podemos descartar volatilidad en los mercados durante el periodo de negociaciones como fue el caso durante el 2011. No obstante, la turbulencia podría resultar más acotada ya que el mercado descuenta que finalmente se llegará a algún arreglo. 2 Techo de Endeudamiento y Déficit Fiscal en EU Déficit fiscal (% del PIB) 16 14 12 10 Techo de endeudamiento (billones de dólares) 12 8 10 6 8 4 6 2 4 0 2 -2 0 1981 1986 1991 1996 2001 2006 2011 -4 Fuente: Bloomberg Indice S&P 500 EE.UU. Bono a 10 años 1500 4.5 1450 4.0 1400 Ago 2011 3.5 1350 1300 Ago 2011 3.0 1250 2.5 1200 1150 2.0 1100 1.5 1050 1000 Ene-10 Jun-10 Nov-10 Abr-11 Sep-11 Feb-12 Jul-12 1.0 Ene-10 Dic-12 Fuente: Bloomberg Jun-10 Nov-10 Abr-11 Fuente:Bloomberg El último tema tiene que ver con el presupuesto 2013. El 27 de marzo, expira lo que se conoce como Continuing Resolution aprobado en septiembre del 2012, y mediante la cual el gobierno puede seguir operando aunque el presupuesto del 2013 no haya sido aprobado. Si ahora no se llega a un acuerdo antes del 27 de marzo, algunas de las operaciones no esenciales del gobierno cesarán, una situación que no se había visto desde noviembre de 1995. Adicionalmente existe el riesgo de que Moody’s recorte la calificación de la deuda soberana de EE.UU. A principios del año, la calificadora destacó que se tiene que hacer más tras los acuerdos para evitar el precipicio fiscal si se quiere mantener la calificación de la deuda soberana (actualmente en Aaa con perspectiva negativa desde agosto del 2011). Moody’s destacó que el acuerdo para evitar el precipicio fiscal da mayor certidumbre sobre el déficit de mediano plazo y la trayectoria de la deuda del gobierno federal pero que no marca las bases para una mejoría significativa en las razones de deuda del gobierno en el mediano plazo. Explicó que la falta de medidas para reducir el déficit puede afectar la calificación negativamente y dijo que esperarán al resultado de todo el 3 Sep-11 Feb-12 Jul-12 Dic-12 proceso en los próximos meses antes de tomar una decisión sobre la calificación. En nuestra opinión, el gobierno y el Congreso llegarán a acuerdos en el último minuto. Pensamos que, a pesar de lo difícil de cada una de las negociaciones, al final del día se sortearán los escollos. En el caso del techo de endeudamiento, muy probablemente veamos un incremento de corto plazo. También esperamos que finalmente se llegue a un arreglo en cuanto al tema de los recortes al gasto y el presupuesto del 2013. No obstante, no podemos descartar volatilidad en los mercados durante el proceso. 4 Certificación de los Analistas. Nosotros, Gabriel Casillas Olvera, Delia María Paredes Mier, Jorge Alejandro Quintana, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Carlos Hermosillo Bernal, Víctor Hugo Cortes, Marisol Huerta Mondragón, Raquel Moscoso Armendáriz, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís, Maria de Lourdes Camacho y Astianax Cuanalo, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte Ixe, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte. 5