Plan de Acción Comercial Exterior de la Comunitat Valenciana

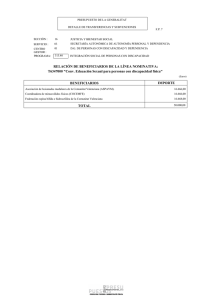

Anuncio