EL TIPO DE INTERÉS: ESE FRÁGIL ESLABÓN ENTRE EL

Anuncio

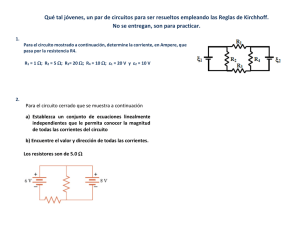

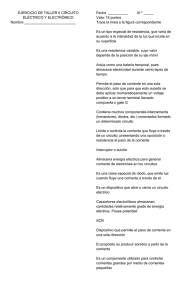

EL TIPO DE INTERÉS: ESE FRÁGIL ESLABÓN ENTRE EL CIRCUITO ECONÓMICO REAL Y FINANCIERO. ÓSCAR DE JUAN ASENJO Universidad de Castilla – La Mancha Facultad de Ciencias Económicas y Empresariales de Albacete. Departamento de Economía y Empresa. Área de Teoría Económica. VII Jornadas de Economía Crítica. Albacete 3-5 febrero 2000. RESUMEN Aclarar la relación entre el circuito económico real y el circuito económico financiero, tal fue la preocupación prioritaria de J.M. Keynes y la que dio unidad a toda su obra científica. En el esquema de la “Teoría general de la ocupación, el interés y el dinero”, el tipo de interés figura como el nexo de unión entre ambos circuitos. Para explicar esta variable Keynes introdujo el mercado monetario donde interactúan una oferta exógena de dinero y la preferencia por la liquidez. Desde nuestro punto de vista no vemos inconveniente en aceptar que el interés se determina en los mercados financieros con tal que se destaquen dos hechos: (a) la demanda de crédito se orienta tanto a la inversión productiva como a la especulativa; (b) la oferta de crédito (y de dinero) es endógena. La ligera pendiente positiva que parece exhibir se explicaría por el riesgo inherente a todos los fenómenos financieros, no por la preferencia por la liquidez. Aclarada a este punto y siguiendo lógica de la teoría clásica – sraffiana de los precios nos hacemos una segunda pregunta: ¿Existe un tipo de interés a largo plazo que actúe como centro de gravedad del tipo de interés determinado en los mercados financieros? Responderemos negativamente, para señalar a renglón seguido que sí existen unos límites al tipo de interés determinados por el sector real de la economía. De nuestro análisis deriva una orientación concreta (y heterodoxa) para la política monetaria. Los grandes bancos centrales tienen cierta capacidad para controlar el tipo de interés a corto plazo; convendrían que ejercieran este poder para mantenerlo lo más bajo y lo más estable posible. Al poner un “ancla” al tipo de interés se eliminaría una de las causas de la inversión especulativa, origen de la fragilidad financiera del capitalismo. Palabras claves: tipos de interés, economía monetaria, inestabilidad financiera, postkeynesianismo. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 1. 2 INTRODUCCIÓN. Aclarar la relación entre el circuito económico real y el circuito económico financiero, tal fue la preocupación prioritaria de J.M. Keynes y la que dio unidad a toda su obra científica. El título de su obra maestra (1936) no puede ser más significativo: Teoría general de la ocupación, el interés y el dinero. La primera palabra (ocupación) alude al circuito real de la economía, donde se producen bienes y se genera empleo. La última palabra (dinero) nos introduce en el circuito financiero encargado de asegurar la financiación de la actividad económica y la provisión de liquidez. En este esquema el tipo de interés ocupa un lugar de privilegio: es el nexo o gozne que une ambos circuitos. Los discípulos directos de Keynes (los postkeynesianos) asumieron el reto de desarrollar este programa de investigación. Al hacerlo introdujeron algunas novedades decisivas como es la hipótesis del dinero endógeno. Kaldor fue el primero en indicarlo en su oposición al monetarismo desde el famoso “Radcliffe Committee” (1959). En Estados Unidos, un grupo de economistas postkeynesianos continuó la batalla contra el monetarismo y la síntesis neoclásica – keynesiana poniendo de relieve la inestabilidad financiera del capitalismo. Entre ellos destacaremos a Minsky (1975), Davidson (1978) y Nell (1998). Desde finales de los ochenta, Moore (1988) y Wray (1990, 1998) han estudiado exhaustivamente el funcionamiento de una economía con dinero endógeno. La hipótesis del dinero endógeno no es patrimonio del paradigma postkeynesiano. Se puede decir que es la idea subyacente en todos los enfoques económicos que analizan la economía como un circuito. Los economistas postkyenesianos, en su mayoría de procedencia anglosajona, hubieron de hacer serios esfuerzos por romper con la concepción exógena del dinero, aceptada por Keynes. Por el contrario, la mayoría de los economistas continentales trabajaron habitualmente con esa hipótesis. Entre las figuras señeras del pasado cabe destacar a Marx (1969-1983) y Schumpeter (1912). Entre las aportaciones más recientes de lo que podría denominarse “escuela francoitaliana del circuito” mencionaremos a Graziani (1987) y Parguez & Secareccia (1988) (en el libro editado por Deleplace y Nell, 1996, se recogen otros ensayos). Nuestro estudio parte de esta visión de la economía como circuito donde el dinero tiene carácter endógeno (sección 2). A continuación (sección 3) pasaremos a analizar el papel que cumple en este esquema tipo de interés. El tema es complejo, y prueba de ello son las diferencias existentes entre los economistas europeos y anglosajones mencionados. Incluso entre dos autores tan próximos en el espacio y en sus hipótesis teóricas como son Moore y Wray, surge una brecha al analizar el tipo de interés: el primero lo considera una variable exógena; el segundo, endógena. Wray (1990, p. XIX) reconoce que los estudios postkeynesianos sobre el tipo de interés todavía son incipientes: “... more research must be done on the determination of interest rates in a model with liquidity preference and edogenous money –particularly in the area of the relation between interest rates and rates of profits”. Nuestro artículo afronta este reto desde la perspectiva de los precios de producción de Sraffa (1960), que no deja de ser la perspectiva original de la economía política OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 3 clásica - marxista. En ella se distingue entre los precios de mercado y los precios de producción. Los primeros determinan el equilibrio a corto plazo y dependen, entre otras cosas, de la interacción entre la oferta y la demanda. Los segundos dependen, básicamente, del coste de producción y actúan como centros de gravedad de los precios de mercado; determinan, por así decirlo, el equilibrio de largo plazo. Con referencia al tipo de interés las preguntas pertinentes serían: (a) ¿En qué tipo de mercado se determina el interés? ¿Es un fenómeno real o monetario? (b) ¿Existe algún elemento que actúe como centro de gravedad del tipo de interés o que defina, al menos, el marco en el que fluctuarán los tipos del mercado? Las preguntas anteriores (que se responderán en las secciones 4 y 5) no son baladíes. Importan mucho en la configuración de la política monetaria, otro de los aspectos a los que nos referiremos en la sección 6, antes de las conclusiones generales de la sección 7. 2. EL CIRCUITO ECONÓMICO – FINANCIERO Y EL DINERO ENDÓGENO 2.1. Una aproximación gráfica al “circuito”. Figura 1 La figura 1 representa los flujos económicos reales y financieros en forma de circuito. Ésta no es la única representación posible, pero tiene la ventaja de adecuarse perfectamente a las categorías de los modernos sistemas de contabilidad nacional.1 Aquí, con el propósito de aligerar la exposición, nos referiremos a una economía privada y cerrada. O mejor, nos situaremos en un área monetaria amplia, como sería el caso de la Unión Europea o de los Estados Unidos. El lector también puede referir el análisis a la economía mundial bajo la hipótesis de que una buena coordinación de las políticas económicas consigue mantener los tipos de cambio estables. En el año de referencia, el valor de la producción neta asciende a Y. Si se nos pide justificar dicho nivel de producción y su valoración habremos de decantarnos por alguna teoría del output y del valor. Siguiendo a Keynes, Kalecki y los postkeynesianos entendemos que el nivel de producción en un momento dado no se ajusta a la capacidad productiva potencial sino de la demanda esperada. Más concretamente, el nivel de producción es un múltiplo de la demanda autónoma esperada, cuyo componente principal es la inversión de modernización. Por la misma lógica, podemos afirmar que el crecimiento de la producción a lo largo del tiempo dependerá de la tasa de crecimiento esperada de la demanda autónoma, así como de las innovaciones tecnológicas asociadas a la inversión de modernización2. La demanda esperada se calcula con relación a los precios de equilibrio a largo plazo que identificaremos con los precios de producción sraffianos (pi). Esta teoría de los precios es compatible con la teoría de los precios administrados, la cual tiene la ventaja de describir el procedimiento por el que los empresarios fijan precios: cargando un margen de beneficio a los costes primarios (que básicamente coinciden con los costes laborales unitarios). Otra ventaja de trabajar con los precios administrados es que, por simple agregación, obtenemos el nivel general de precios (P) que, al multiplicarlo por el número de “cestas” producidas 1 En De Juan (1991) utilizo un esquema similar para introducir todos los datos de las cuentas económicas de la Nación, incluyendo las operaciones del sector público y las operaciones con el resto del mundo. 2 El tema lo desarrollo ampliamente en De Juan (1999). OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 4 (y) nos da el valor nominal del PIN (Y=P·y). Bajo esta perspectiva, las tensiones inflacionistas provendrán fundamentalmente del lado de los costes. Aclaradas estas premisas teóricas entraremos en la descripción del circuito económico-financiero. Las empresas han decidido producir bienes de consumo (Bc) y bienes de capital (Bk) por valor de Y. Para facilitar la exposición, supondremos que tan pronto como acaba el proceso productivo, los bienes pasan de las empresas productoras a las empresas comerciales. Estas últimas adquieren los bienes a los precios de producción y los pagan recurriendo a créditos comerciales otorgados por el sistema financiero. Por definición, el valor de los bienes finales coincide con el valor añadido y el valor de las rentas generadas. Una parte de estas rentas pertenece a los trabajadores: son los salarios pactados en el contrato laboral (W=wL). El resto constituye el excedente de explotación o beneficios en sentido amplio (B=rKpk, siendo r el tipo de beneficio, K la maquinaria y pk el precio de las máquinas). La renta disponible (que al no haber impuestos ni transferencias coincide con la renta global, Yd=Y) se distribuye entre el consumo (C) y el ahorro (S). Si atendemos al destino de los bienes o demanda agregada, observaremos que una parte de los mismos es adquirida por las familias consumidoras (C) y el resto por las empresas inversoras (I). Estas empresas tendrán necesidad de financiación pues hemos imputado todos los beneficios a las familias propietarias de las empresas. Para cubrir esta necesidad, las empresas emiten pasivos financieros de renta variable (acciones) y/o de renta fija (obligaciones), pasivos que son adquiridos por las familias ahorradoras. También podrían ser financiados por la banca mediante créditos a largo plazo. Todas estas posibilidades vienen reflejadas con la flecha discontinua F(lp) que indica los flujos financieros a largo plazo. Una vez que todos los bienes han sido vendidos, las empresas pueden devolver los créditos a corto plazo concedidos por los bancos al inicio del proceso (en la figura están representados por la flecha discontinua F(cp) ). El circuito económico real se completa con la venta de los bienes. El circuito financiero con la “destrucción” del dinero – crédito que había sido necesario crear al inicio del proceso de circulación3. Sólo quedan, de un año para otro, el capital fijo instalado y unos activos financieros a largo plazo (acciones y obligaciones) que se negocian continuamente en los mercados de valores. Entra en escena un circuito financiero con autonomía relativa del circuito real Aunque el excedente de donde surge el beneficio se crea en el circuito real, la revalorización de los activos en la bolsa de valores puede dar unas rentabilidades muy superiores que la actividad empresarial. De ser así, los fondos se desviarían de la inversión productiva a la inversión especulativa. Estas burbujas especulativas no pueden ser permanentes. Ahora bien, mientras se forman y en el momento de estallar pueden causar serios perjuicios a la actividad productiva. Minsky (1975) y Kindleberger (1978) han ilustrado la fragilidad financiera del capitalismo con abundantes ejemplos históricos. 3 El saldo medio de efectivo y depósitos en manos del público será, lógicamente, positivo. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 5 2.2 El dinero endógeno. A pesar de su simplicidad, la figura 1 es capaz de captar los rasgos esenciales de una economía crediticia moderna donde los agentes con necesidad de financiación tienen recurso a una amplia gama de créditos. En esta sección repasaremos estos rasgos con un poco más de profundidad para dejar claro el significado del “dinero endógeno”. La producción requiere tiempo. Este hecho ya implica la necesidad de recurrir a créditos a corto plazo para pagar el coste del capital circulante donde incluimos las materias primas y mano de obra. Por otra parte, la “realización”, “circulación” o “venta” de los bienes requiere que se adelante el pago de salarios y beneficios, o que las familias tengan acceso a créditos para el consumo. La cantidad de crédito concedida por el sistema financiero y la cantidad de dinero legal en circulación está relacionada, por tanto, con el valor de la producción. Esta relación puede configurarse de diferentes maneras. Aquí, nos limitaremos a señalar dos casos extremos: uno donde se aprecia la máxima expansión crediticia; otro donde el crédito se reduce al mínimo. (a) En el ejemplo ilustrado en la figura 1, la cantidad de crédito coincidía con el valor de la producción. El “capital productivo” entregaba los bienes producidos al “capital comercial”, el cual pagaba con los créditos concedidos por el “capital financiero”. Los créditos a corto plazo eran cancelados al final del proceso económico, una vez se habían vendido todos los bienes. (b) La hipótesis anterior presenta claras ventajas desde el punto de vista didáctico. Pero, como subraya Nell (1998, apéndice al cap. 5), no tiene en cuenta el interés de las empresas en economizar medios financieros. Una posible vía para conseguirlo consistiría en demandar créditos sólo por el importe del capital circulante que en nuestro modelo macroeconómico se identifica con los salarios.4 Cuando las familias de trabajadores realizan el gasto en consumo estos créditos pueden cancelarse. En ese momento las empresas productoras de bienes de consumo realizan las compras de maquinaria. Seguidamente, las empresas productoras de bienes de capital se van comprando la maquinaria unas a otras. El proceso de producción y circulación llega a feliz término con una cantidad de dinero mucho menor, compensada por una mayor velocidad de dinero. En los ejemplos anteriores nos hemos referido a los créditos concedidos por la banca a las empresas productoras. Evidentemente, la banca concede también créditos para actividades especulativas o para el consumo. Lo que importa resaltar es que todos estos créditos bancarios se transforman ipso facto en depósitos. La equivalencia sería perfecta si las familias y empresas no desean guardar nada en efectivo, sino que todos sus cobros y pagos los gestionan a través de su cuenta bancaria. Estos depósitos forman parte de la definición estricta de dinero (M1) en la medida que tienen gran liquidez y se utilizan como medios de pagos (cheques). Las empresas con necesidad de financiación a corto plazo, pueden emitir sus propios medios de pago en forma de letras de cambio y pagarés. Uno y otro (añadidos a los depósitos bancarios de todo tipo) forman parte de las definiciones de dinero en sentido amplio (Ms). 4 Los empresarios pedirían crédito para pagar a los trabajadores empleados en la producción del PIN (Bk+Bc), y a los trabajadores empleados en la producción de bienes intermedios que entran (directa o indirectamente) en los bienes finales. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 6 En las economías modernas los pasivos del Banco Central (BC) gozan del privilegio de ser considerados “dinero legal”, lo que quiere decir que todos deben aceptarlos como medio de pago por su valor nominal. Llamaremos Mo al dinero legal, billetes en circulación o base monetaria. Otra prerrogativa de dicha institución es que puede obligar a la banca a mantener, en concepto de reservas legales y en forma de dinero legal, un porcentaje de sus depósitos. Con esta práctica controla la cantidad de dinero que puede crear la banca prestando el dinero legal una y otra vez. Los comentarios anteriores estaban destinados a recordar un hecho de todos conocido: el proceso de creación de dinero en las economías modernas. Adviértase, sin embargo, que la conclusión extraída por los economistas postkeynesianos (en particular, Moore, 1988; Wray, 1990) rompe con la sabiduría monetaria convencional, tanto la de inspiración monetarista como la keynesiana. El dinero es endógeno, concluyen, y los intentos de controlarlo a través de la política monetaria son estériles. La cantidad de dinero que hay en una economía no depende de la voluntad del banco emisor, sino de las necesidades de circulación, medidas éstas por la demanda de créditos por parte de las empresas (y los especuladores). Los bancos están lógicamente interesados en atender esa demanda; en eso consiste el negocio bancario, en prestar los depósitos tantas veces como puedan y a un interés superior al pagado por los depósitos. Cuando los bancos agotan sus posibilidades de conceder créditos (y todavía quedan clientes potenciales solventes) acudirán al BC solicitando reservas de dinero legal. La cantidad solicitada será menor que el crédito que a ellos les han pedido, en la proporción que nos indica el multiplicador bancario. Éste, cuando todo el dinero se deposita en los bancos, coincidirá con el inverso del coeficiente de reservas. Podemos escribir, por tanto, Mo=b·Ms. A diferencia de las presentaciones habituales en los textos de economía monetaria, la variable independiente no es el dinero legal emitido por el BC, sino el crédito concedido por la banca. Los bancos centrales suelen atender las solicitudes de liquidez procedentes de la banca conscientes que lo que está en juego es la reproducción del circuito económicofinanciero. En caso de no hacerlo algunos empresarios verán frustrados sus planes de producción o inversión. Ahora bien, si estos planes son prometedores, la mayoría de ellos tratará de financiarlos emitiendo letras de cambio o pagarés de empresa. La cantidad de dinero legal o de dinero en sentido estricto (depósitos a la vista y efectivo en manos del público) se mantendría constante, si bien su velocidad de circulación habría aumentado. La cantidad de dinero en sentido amplio, aumentaría paralelamente a la producción, a pesar de la resistencia del banco central a emitir más billetes. 3. EL TIPO DE INTERÉS, NEXO CLAVE ENTRE EL CIRCUITO REAL Y EL FINANCIERO. El sistema crediticio ocupa una posición central del circuito económico del capitalismo. Los créditos se conceden a un precio denominado “tipo de interés”. En las próximas secciones veremos que en la determinación del tipo de interés influyen tanto las variables reales como las financieras. En esta sección pondremos de relieve la incidencia del tipo de interés sobre esas mismas variables reales y financieras. Al hacerlo quedará patente, que el interés es el nexo clave entre el circuito económico real y el financiero. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 7 3.1. Interés, distribución y precios. El tipo de interés es, antes de nada, una variable distributiva. La contabilidad nacional lo considera una “renta de la propiedad” integrada en el excedente bruto de explotación o beneficios en sentido amplio.5 Una parte de este excedente se destina a la amortización y fondos de provisión para contingencias especiales, otra parte se destina al pago de los impuestos sobre beneficios, otra al pago de los alquileres y demás rentas reales y otra al pago de intereses financieros; el remanente será el beneficio empresarial propiamente dicho. Cambios en el tipo de interés afectan a la distribución de la renta entre capitalistas y rentistas; entre los accionistas a quien pertenece el capital de la empresa y los obligacionistas y demás prestamistas. Este cambio incidirá, en mayor o menor cuantía, en el nivel y composición de la demanda agregada. Incidirá también en los precios relativos y en el nivel general de precios, aunque aquí hay relaciones complejas que requerirían un estudio más documentado. Si el aumento del tipo de interés se tradujera automáticamente en una reducción proporcional del beneficio empresarial, los precios no se alterarían. Si los empresarios consideran al interés como un componente más de los costes primarios sobre los que se cargará el mark-up, todo movimiento del interés repercutirá en el precio relativo. De ahí se seguiría un aumento del nivel general de precios. Se seguiría también (en opinión de Brockway, 1999) la futilidad de toda política monetaria que trata de yugular la inflación encareciendo el coste del dinero. 3.2 Interés y valoración de los activos financieros. En el circuito económico –según vimos en la sección 2− se producen y consumen bienes, se crea y destruye dinero. Lo que queda y se acumula de un año para otro son los bienes de capital y las acciones y obligaciones que han servido para financiarlos. Con relación a los activos reales producidos (digamos las máquinas de una empresa) cabe distinguir entre un precio de oferta y otro de demanda. Imaginemos que la empresa que estamos analizando se compone de una unidad de capital. El precio de oferta de la empresa coincide el coste de “reproducirla” o, lo que es lo mismo, con el precio de producción de la maquinaria (pk) . En ese precio se incluye el coste estricto de producción mas un tipo de beneficio (r*), que es uniforme entre las empresas representativas de todos los sectores. El precio de demanda nos indica el máximo precio que está dispuesto a pagar quien desee adquirir la empresa a través de la compra de sus acciones en la bolsa de valores. Guarda relación con los beneficios esperados durante la vida de la empresa, convenientemente descontados por el tipo de interés. Imaginemos que el beneficio esperado es el mismo año tras año (B) y que la empresa dura eternamente pues cada año se repara y repone la parte de la maquinaria desgastada. Así las cosas, el valor de demanda de la empresa o valor actual neto esperado (VAE) de las acciones que la representan, sería: B r ⋅ pk p kd = = i i 5 Esta representación está de acuerdo con la concepción clásica. No lo está con la neoclásica y de ahí las presiones por cambiar este capítulo de la contabilidad nacional. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 8 Si el tipo de interés que se utiliza en el descuento coincide con la tasa de beneficio que genera la empresa, y ésta con la tasa de beneficio normal de la economía que va asociada a los precios de producción, si i=r=r* se registrará también la coincidencia entre el VAE o precio de demanda de la empresa y el precio de oferta (pkd = pk). En equilibrio, todos los activos reales y financieros han de dar el mismo rendimiento sobre el coste actual de la inversión (habida cuenta de los riesgos específicos). El arbitraje moverá recursos de unos activos a otros. A consecuencia de la presión de estas demandas se alterarán los precios de los activos hasta que la tasa de rendimiento se iguale. Aquellas empresas que, por la razón que sea, pueden esperar una tasa de beneficio superior a la normal, tendrán una valoración superior a lo que sería el coste de reproducir los bienes de capital que la configuran. Los propietarios experimentarán súbitas ganancias de capital. Para los nuevos accionistas, en cambio, el cociente “beneficios / valor de compra de la acción” será similar al que obtendrían en subscribiendo acciones de cualquier otra empresa o comprando obligaciones. Cambios en el tipo de interés también inciden en el VAE. Cuando el interés se reduce a la mitad (digamos que pasa del 0,06 al 0,03), el VAE de estos activos perpetuos se dobla. Si el interés pasara del 0,03 al 0.06, la valoración de empresa en bolsa se reduciría a la mitad. El ejemplo deja patente, la enorme repercusión de los tipos de interés sobre la valoración de los activos reales y financieros. Estos cambios – amplios y bruscos− necesariamente han de incidir en el circuito económico real. A nuestro entender lo más negativo es que originan un clima de inestabilidad que repercutirá negativamente en la inversión productiva. ¿Quién se animará a realizar inversiones productivas que prometen un 8% de beneficios a largo plazo, si en la bolsa pueden conseguirse en menos tiempo plusvalías cuantiosas asociadas al descenso de los tipos de interés? Y cuando se espera una subida sostenida de los tipos, ¿quién se animará a realizar inversiones productivas a sabiendas que las acciones correspondientes a los nuevos bienes de capital van a cotizar a la baja? Por supuesto, que habrá inversores suficientemente audaces. Pero no deja de ser una temeridad el crear trabas adicionales a la inversión productiva, fuente de la riqueza, el empleo y el crecimiento económico. 3.3 Tipos de interés, consumo e inversión. Nuestra teoría del output descansa –como enunciamos en la sección 2− en el principio keynesiano de la demanda efectiva, a tenor del cual el nivel de producción de equilibrio en un momento dado es un múltiplo de la demanda autónoma esperada. Más concretamente, estamos utilizando un modelo multiplicador – acelerador que considera que la mayor parte del consumo y la inversión guardan relación con la renta (con la renta disponible en el caso del consumo y con el crecimiento esperado de la demanda y de la renta en el caso de la inversión). Pese a su simplicidad, ninguna otra hipótesis explica mejor el consumo y la inversión agregadas. ¿Y qué lugar ocupa el tipo de interés en la explicación del consumo y la inversión agregada? Desde luego un lugar más modesto que el atribuido por la teoría neoclásica y keynesiana6. El tipo de interés influye ciertamente en el consumo de 6 A decir verdad, en la explicación de la inversión Keynes daba más importancia a las cambiantes expectativas empresariales que al tipo de interés. Fue Hikcs, en la presentación del modelo IS-LM, quien “fijó” la función en el espacio “interés – nivel de inversión”. No nos convence tampoco (ni los datos OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 9 bienes duraderos, que muchas familias adquieren a crédito. Ahora bien, en el momento de conceder los créditos al consumo los bancos miran atentamente el nivel y la seguridad de la renta del prestatario. La influencia del tipo de interés sobre la inversión es todavía más imprecisa. En los periodos de auge la inversión crece y crece a pesar de que los tipos se disparen. En las recesiones profundas tipos de intereses reales negativos no son capaces de animar al inversor. A nuestro entender, cambios en el tipo de interés sobre sus niveles tradicionales no afectan tanto a las decisiones de inversión cuanto al ritmo de ejecución de estas decisiones. Una caída del tipo de interés posiblemente acelerará el ritmo de ejecución. Una subida, lo retardará. 4. EL INTERÉS: ¿FENÓMENO REAL O FENÓMENO FINANCIERO? DETERMINANTES DEL TIPO DE INTERÉS. Tras aceptar que el tipo de interés es un precio (el precio del dinero-crédito) nos corresponde ahora indagar cómo se determina. En la teoría de los precios (sobre todo la de origen clásico) se distingue entre precios de mercado y precios de producción. Los primeros se determinan por interacción de la oferta y la demanda y aseguran el vaciamiento del mercado en cuestión. Los segundos marcan el centro de gravedad en torno al cual se supone giran los precios de mercado. Con referencia a los bienes reproducibles los precios de producción son los que aseguran una tasa de beneficio uniforme (r*) en todos los sectores. En esta sección analizaremos el interés como precio de mercado. En la siguiente indagaremos si existe algún centro de gravedad que marque el equilibrio a largo plazo del tipo de interés. 4.1 El interés como un fenómeno real (neoclásicos) o monetario (Keynes). ¿En qué mercado se determina el tipo de interés? Dependiendo de la respuesta tendremos diferentes caracterizaciones del tipo de interés que incidirán en múltiples campos de la teoría económica. Repasaremos brevemente las hipótesis neoclásica y keynesiana, para acabar dando nuestra propia versión, dentro de una línea postkeynesiana. En la economía neoclásica el interés es claramente un fenómeno real. Se determina en el mercado de capitales por interacción entre la demanda de capitales (identificada con la inversión) y la oferta de capitales (identificada con el ahorro procedente de la renta corriente). El análisis se interpreta primero en “clave real” y luego en “clave financiera”. Para entender mejor la primera parte podemos imaginar una economía donde sólo se produce trigo. La demanda de capital consistiría en la demanda de semilla. Se supone que la productividad marginal del capital es decreciente y el empresario demandará trigo hasta el punto que el rendimiento esperado coincida con el “interés” que ha de pagar para que alguna familia abnegada le preste trigo. Ésta reclamará un interés tanto mayor cuando mayor sea el ahorro que se le pida. avalan) la hipótesis de inversión conocida como “q de Tobin”. La “q” no es otra cosa que el cociente entre el valor de demanda de la empresa (medido por las cotizaciones bursátiles) y el valor de oferta o coste de reproducir la empresa. La teoría concluye que si este cociente fuera mayor que la unidad, el empresario tendría buenos motivos para invertir. Lo que no tiene en cuenta esta teoría es que al aumentar la capacidad productiva tal vez aparecerían problemas de demanda efectiva que reducirían los beneficios. A nuestro entender una “q” muy por encima de la unidad sólo indica al empresario que si desea invertir la manera más barata de captar fondos será la emisión de acciones para colocarlas en la bolsa. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 10 Economistas como Robertson realizaron una lectura financiera del mercado de capitales, para llegar a las mismas conclusiones fundamentales. La demanda de capital se identifica con la demanda de financiación para inversiones productivas. La oferta de capital, con el ahorro procedente de la renta corriente. Detrás de una y otra función operaban fuerzas reales: la productividad y el sacrificio implícito en la “abstinencia”. El equilibrio de ambas funciones se conseguía a un tipo de interés coincidente con el tipo de beneficio atribuible a la productividad marginal del capital. En esta lectura neoclásica, el tipo de interés es la variable clave para asegurar el equilibrio macroeconómico de pleno empleo. Variaciones en los tipos aseguran que todo el ahorro (el correspondiente a la renta de pleno empleo) se transforma en inversión. Keynes (1936, caps. 14 y 15) comprendió que para justificar la posibilidad de equilibrio con desempleo, por problemas de la demanda efectiva, debía empezar por liquidar el mercado neoclásico de capitales. La estrategia elegida consistió en demostrar que el ahorro y la inversión variaban conjuntamente por lo que no podían determinar ningún tipo de interés de equilibrio. El quimérico mercado de capitales es sustituido por un mercado de dinero donde se determina el interés. El dinero se considera ahora como un stock, cuya oferta depende de la voluntad del banco emisor. La demanda de dinero depende básicamente de la preferencia por la liquidez. El interés sería el “premio” que se ha de dar a los ahorradores para que renuncien a mantener su riqueza financiera en forma líquida. El tipo de interés aparece, por tanto, un fenómeno financiero, monetario para ser más precisos. En equilibrio, coincidirá con el tipo de beneficio, tal y como decían los economistas neoclásicos. Pero es el primero quien determina al segundo. Una vez fijado el tipo de interés, los empresarios llevarán la inversión hasta que el rendimiento real de la misma (eficiencia marginal del capital, supuestamente decreciente) coincida con el interés monetario. Para acabar esta breve exposición histórica recordaremos que J. Hicks (1937), en la presentación del modelo IS-LM, entendió que el modelo keynesiano implicaba un equilibrio conjunto del sector real y monetario. El tipo de interés dependía del nivel de renta, tanto como de la preferencia por la liquidez. La síntesis neoclásica – keynesiana que monopolizó la Macroeconomía de 1945 a 1975, se basó en esta hipótesis. 4.2 El interés como un fenómeno financiero (visión postkeynesiana). En nuestra visión postkyenesiana el interés se representa como una variable financiera, desprovista de un ancla real firme. Nos acercamos más a la hipótesis keynesiana pero con importantes salvedades. Para empezar no vemos ningún inconveniente de hablar de un mercado financiero donde se determina el tipo de interés por la interacción de una demanda y oferta de “flujos” financieros. Keynes rehuyó esta presentación por temor a desembocar en la conclusión neoclásica de que el tipo de interés se ajustaría hasta que la inversión absorbiera el ahorro de pleno empleo. Para nosotros, la inversión productiva muestra escasa dependencia del tipo de interés; ni siquiera a un interés nulo tenemos garantizada una inversión tal que nos lleve al pleno empleo. Por otra parte, la demanda y oferta de financiación no responde sólo a la inversión productiva y al ahorro procedente de la renta corriente. También los consumidores y especuladores demandan créditos. También los BC emiten dinero que la banca multiplicará para conceder créditos. Si ampliamos el mercado financiero para incluir estas fuentes de demanda y oferta, no hay garantía de que el interés de mercado OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 11 sea el que iguala el ahorro y la inversión; mucho menos que se trate del ahorro y la inversión correspondientes al pleno empleo. El segundo elemento objetable de la teoría monetaria de Keynes es la consideración del dinero como una variable exógena que en el gráfico dinero-interés suele ser representado por una línea vertical. Tras argumentar convincentemente que el dinero es endógeno, Moore (1988, caps. 10 y 11) concluye que la variable exógena es el tipo de interés y que la oferta de dinero sería una línea horizontal que parte de una posición ligeramente superior al tipo de referencia del BC.. El BC determina el tipo de interés a corto plazo en sus préstamos a la banca y en su política de mercado abierto. La banca determinará sus tipos aplicando un mark up al interés de referencia Wray (1990, cap. 6), otro de los adalides de la hipótesis del dinero endógeno, se desmarca de Moore en este punto. A su la oferta de dinero-crédito tendrá una pendiente ligeramente positiva, reflejando la preferencia de la liquidez por parte del público. Cuanto mayor sea la renuncia de liquidez que se nos pida, mayor interés exigiremos. Nuestra visión de cómo opera el mercado financiero donde se determina el tipo de interés, se resume en la figura 2. En ordenadas tenemos el tipo de interés nominal. Por el momento supondremos la tasa de inflación es constante, por lo que la relación entre intereses nominales y reales es una cuestión de escala. En abscisas tenemos el cociente entre financiación solicitada y valor del capital (neto de deudas) que actúa, en última instancia, como garantía de los créditos. Este cociente es, por así decirlo, una medida del riesgo implícito en los mercados financieros. En principio, la banca podría emitir tanto crédito como le sea demandado al interés de referencia determinado por el BC (mejor dicho, a un interés ligeramente superior para hacer rentable la actividad bancaria). Pero mayor cantidad de crédito (para un valor neto del capital) supone más riesgo a la banca ; de ahí que exija un interés mayor. Y lo que se dice de la banca, puede extenderse a todos los agentes con capacidad de financiación, ya actúen como particulares, ya lo hagan como instituciones.7 En conclusión: basta con introducir el factor riesgo, para explicar por qué la oferta de crédito tiene pendiente positiva. El recurso de Keynes a la hipótesis de preferencia por la liquidez nos parece innecesario y desmedido. Opinamos, con Garegnani (1978) que fue un error cargar el peso de toda una Teoría General sobre una variable psicológica de definición imprecisa. 8 Figura 2 Según hemos visto, la demanda de crédito deriva tanto de los empresarios que desean realizar inversiones productivas, como de los especuladores que “invierten” en los mercados financieros y de los consumidores que desean adquirir bienes de consumo duradero. Todas esas demandas dependen negativamente del tipo de interés, aunque no es éste su primer y principal determinante. La función de demanda de crédito puede ser representada, por tanto, por una línea de pendiente negativa y muy inclinada. Esta función será bastante inestable. Cualquier cambio en las expectativas empresariales sobre los mercados de bienes o los mercados financieros, originará desplazamientos de la curva Fd. En épocas de auge económico y/o euforia financiera, esa curva se 7 Como los bancos no pueden aplicar una discriminación de precios perfecta, tratarán de evitar los clientes menos solventes racionando el crédito. El racionamiento afecta incluso a los clientes solventes que no pueden demandar cantidades desorbitadas de crédito al interés vigente, pues los bancos intuyen que el riesgo se dispararía. 8 Wray (1990) lanza un salvavidas a la hipótesis de la preferencia por la liquidez relacionándola con el riesgo financiero. Nosotros preferimos llamar a las cosas por su nombre propio. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 12 desplazará a la derecha provocando una elevación del tipo de interés como corresponde a una situación de mayor riesgo. Cuando empiecen a quebrar las primeras empresas, el riesgo se hará más evidente y los tipos de interés pueden volverse prohibitivos. 4.3 Intereses nominales y reales. En la exposición anterior habíamos supuesto que la tasa de inflación se mantenía constante en el periodo objeto de análisis. Nuestras dos ecuaciones (Fd – Fs) determinaban el interés nominal (i). El interés real (ι) se calcula ex post, descontando la tasa de inflación que ha padecido la economía en el periodo analizado( P̂ ).9 ι = i − Pˆ e El planteamiento anterior (que se explica con detalle en Moore, 1988, cap. 11) contrasta con la visión neoclásica cuyo máximo exponente fue Irving Fischer (1930). i = ι + Pˆ e En la interpretación de Fisher, suscrita luego por el monetarismo, el tipo de interés nominal tiene dos componentes. El núcleo duro y estable sería el interés real que, según hemos visto, venía determinado por las fuerzas reales de la economía y coincidía con la productividad marginal del capital. El segundo componente es más voluble, se trata de la inflación esperada, que evolucionará al compás del ritmo de crecimiento de la cantidad de dinero. En nuestra aproximación keynesiana, la inflación es, fundamentalmente, una inflación de costes. Al surgir tensiones inflacionistas, las curvas Fd y Fs se desplazarán hacia arriba y para el mismo nivel de riesgo financiero (F/K’) corresponderá un tipo de interés nominal más elevado. 5. EL “MARCO REAL” DEL TIPO DE INTERÉS. La consideración del interés como un fenómeno financiero no implica que esté exento del influjo de las fuerzas reales. Aunque estas no lleguen a crear un centro de gravedad ni actúen a modo de ancla, sí definen al menos el marco y las coordenadas donde los intereses del mercado han de moverse.10 La figura 3 nos ayudará a identificar estas coordenadas. Figura 3 (a) Existe un límite superior al tipo interés (iM) determinado por el tipo de beneficio (r*). (b) Existe un interés mínimo (im), el necesario para compensar a los agentes por el sacrificio que supone la renuncia al consumo presente y la liquidez. 9 Esta fórmula no es exacta. Podemos aplicarla sólo cuando la tasa de inflación es reducida, digamos, de un solo dígito. 10 Para no tener que distinguir continuamente entre interés nominal y real, volveremos a suponer que la tasa de inflación o es nula o se mantiene constante. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 13 (c) Los bancos, actúan como intermediarios financieros captando depósitos a un interés pasivo (ip) y concediendo créditos a un interés activo (ia); la amplitud de esta horquilla viene determinada por la competencia en el sector financiero. (d) El banco central fija un interés de referencia (ibc) que influye en el interés a corto plazo y, con menor fuerza, en toda la estructura temporal del tipo de interés. Influye, por decirlo con otras palabras, en la posición donde se ubica la horquilla bancaria. 5.1 El tipo de beneficio como límite superior del tipo de interés. Para simplificar al máximo el razonamiento nos volveremos a situar en el modelo ricardiano más simple: trigo para producir trigo. Imaginemos que con una siembra de 50 Tm de trigo se producen 105 Tm, de las cuales los trabajadores se llevan 50 y los propietarios 5. La tasa de beneficio (sobre el capital invertido al inicio del periodo) sería del 10% ([5/50]·100). En sus Principios de Economía Política Ricardo (1823) intuyó (intuición que sería demostrada por Sraffa en 1960) que el análisis anterior era generalizable para una economía capitalista con muchos bienes y muchas empresas compitiendo por la producción de esos bienes. Para el caso que nos ocupa, bastaría realizar un par de precisiones: (1) Las empresas que gozan de poder monopolista pueden obtener una tasa de beneficio superior a la normal. Pero si el salario real se mantiene constante, el exceso de estos empresarios, se consigue a costa del beneficio de los demás. (2) El tipo de beneficio debe ajustarse al riesgo específico de cada rama. Hay sectores, como la agricultura, donde las condiciones de oferta cambian cada temporada lo que obliga a referir el “beneficio normal” a un ciclo temporal superior al año. En el negocio bancario el riesgo sistémico es importante y de ahí que los beneficios sean más volubles. Los razonamientos anteriores pretendían llevarnos a una conclusión: el tipo de interés real no puede subir por encima del tipo de beneficio determinado por la tecnología y el salario real. De hacerlo se paralizaría la inversión productiva que es la fuente principal de la demanda de créditos y conditio sine qua non para la reproducción del sistema económico. Para ser más exactos diremos que, el límite superior se sitúa algún punto por debajo del tipo de beneficio a fin de compensar el mayor riesgo y la menor liquidez de las inversiones reales. “The risk and trouble of investment”, que diría Adam Smith. En el corto plazo, el interés determinado en los mercados financieros puede ser superior al tipo de beneficio. Ello se debe a que existen otros demandantes de crédito que no tienen una limitación tan fuerte y precisa como el empresario inversor. Los consumidores, por ejemplo, pueden encapricharse por un bien de moda y aceptar intereses desorbitados. Los especuladores, por su parte, pueden aceptar intereses superiores al rendimiento de las inversiones productivas, si con el dinero que reciben en préstamo compran activos reales o financieros de los que esperan una fuerte revalorización. Aunque en este ensayo no nos ocupamos de las administraciones públicas, es evidente que también ellas pueden verse forzadas a endeudarse a altos tipos a fin de atender el servicio de la deuda heredada o los nuevos gastos que reclaman los votantes. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 14 Insistimos en que la tasa de beneficio (con los matices indicados) determina el límite superior al tipo de interés, sólo eso. No es el centro de gravedad del interés real como opinan los economistas neoclásicos. Tampoco se sigue la igualdad a largo plazo entre las tasas de beneficio y de interés como sostenían los neoclásicos, Keynes y hasta el propio Sraffa11. 5.2 El límite inferior al tipo de interés. Para Keynes, según acabamos de ver, el tipo de interés era el premio que había de dar a los individuos para compensar su preferencia por la liquidez. Los neoclásicos, por su parte, consideran que el interés es una compensación al sacrificio que entraña la abstinencia o renuncia al consumo presente. Entendemos que ambas interpretaciones no son necesariamente incompatibles y que contribuyen a determinar el límite inferior al tipo de interés. Los individuos deciden, en primer lugar, la porción de la renta que desean ahorrar. Esta propensión ha mostrado ser muy estable. En contra de lo que predica la economía neoclásica tiene poco que ver con los tipos de interés, bastante volátiles, por cierto. En cualquier caso, resulta evidente que el tipo de interés real ha de ser positivo y superior a cierto umbral para que las familias acepten ahorrar una porción significativa de su renta. Desde el punto de vista financiero las empresas no están constreñidas por el ahorro de las familias. Siempre pueden pedir créditos a los bancos, créditos que el sistema financiero puede y desea conceder. Pero llegado el momento de realizar las inversiones productivas los empresarios se encontrarían que no hay excedente susceptible de ser invertido. Un tipo de interés real anormalmente bajo no puede prolongarse por tiempo indefinido. Y si alguien demuestra lo contrario, acabará percatándose que está describiendo unas economías diferentes de nuestro sistema capitalista, donde la inversión y el crecimiento siguen siendo notas distintivas. Una vez determinado el volumen de ahorro y las inversiones reales, los individuos han de decidir cómo reparten su riqueza financiera. En una cartera bien estructurada, habrá acciones, obligaciones a largo plazo, obligaciones a corto plazo, depósitos a largo plazo, depósitos a la vista y dinero en efectivo. Si la liquidez se valora positivamente la estructura temporal de tipos o curva de rendimientos tendrá una pendiente ligeramente positiva. Por una obligación de la empresa X a 5 años exigiremos un interés mayor que por una obligación de la misma empresa a 1 año. El factor riesgo también está presente en esta curva de tipos y dentro de los riesgos hay que incluir el riesgo inflacionista. 5.3 La tasa de crecimiento como criterio de referencia. Nell (1998), ha puesto de manifiesto una idea sugestiva sobre la que habremos de trabajar en el futuro. El tipo de interés no puede alejarse demasiado de la tasa de crecimiento (g), so pena de generar inestabilidad macroeconómica. La razón estriba en que el stock del capital en cada momento (el cual depende de g) es la garantía real de la 11 Las justificaciones son diferentes. Keynes desemboca en esa conclusión por partir de una curva de inversión con fuertes resonancias neoclásicas: la eficiencia marginal del capital. En el caso de Sraffa, se trata de una decisión oportunista. Para determinar los precios necesita tomar como dato una de las dos variables distributivas: el salario real o la tasa de beneficio. Empieza escogiendo la primera variable, y luego descubre las ventajas de aproximar el beneficio por el tipo de interés que es un “número puro”. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 15 financiación. A partir de esta idea descubre dos tipos de regímenes que se han dado en la historia reciente del capitalismo occidental. Desde la II Guerra Mundial hasta 1980, el tipo de interés fue ostensiblemente menor que la tasa de crecimiento. Ello generó tensiones inflacionistas. En esa fecha, más o menos, los tipos de interés se dispararon y han estado sistemáticamente por encima de la tasa de crecimiento. El problema de inflación se transfiguró en un problema de especulación que hace más frágil al sistema financiero. 5.4 La horquilla bancaria. La banca es la institución clave de los sistemas financieros modernos. Son los intermediarios financieros por excelencia que relacionan a los agentes con capacidad y necesidad de financiación. De los primeros obtienen unos depósitos a cambio de un interés pasivo (ip). A los segundos conceden créditos cargando un interés activo (ia). Si un banco tuviera un poder monopolista absoluto, situaría los intereses pasivos al nivel mínimo (im) y los intereses activos al nivel máximo (iM). La competencia entre los propios bancos, y la competencia de los bancos con otros agentes financieros (fondos de inversión, planes de pensiones, compañías de seguros, etc.) les fuerza a reducir esa horquilla. Se reducirá, presumiblemente, hasta el punto en que el banco obtenga una tasa de beneficio similar a la que obtienen las empresas representativas del resto de sectores. Como dijimos, esta tasa de beneficio se entiende ajustada al riesgo. En el negocio bancario el riesgo sistémico es importante y de ahí que la verificación de la ley no pueda hacerse año tras año. Hemos dado algún criterio sobre el tamaño de la horquilla bancaria. Pero, ¿dónde se situará? ¿Por qué a veces se localiza en la parte superior de la barra indicada en la Figura 1 (en las cercanías de iM) y otras en la parte inferior (cerca de im)? La respuesta habría que buscarla en la situación coyuntural y, sobre todo, en la política monetaria del banco central. Como veremos a continuación, el BC fija un interés de referencia que ejerce un influjo notable en la posición del tipo de interés vigente en los mercados financieros. 6. LA POLÍTICA MONETARIA Y EL TIPO DE INTERÉS. 6.1 Un tipo de interés relativamente bajo y estable, como propuesta. Todo BC debe velar por la estabilidad financiera. Para ello dictará unas reglas y controles que aseguren la solvencia de las instituciones financieras y la liquidez adecuada de los mercados. Hasta aquí, todos los economistas estarán de acuerdo. En la interpretación del término “liquidez” ya empezarían a ponerse de manifiesto las divergencias. En nuestra opinión, “liquidez adecuada” significa que los agentes financieros que lo deseen puedan acceder al crédito a unos intereses relativamente bajos y estables. No concretamos un nivel de tipos ni pedimos la fijación absoluta; ya hemos dicho que el nivel óptimo puede estar condicionada por la tasa de crecimiento de la economía Sólo sugerimos que el BC haga lo que está en sus manos para que los tipos de interés sean lo más bajos y estables posibles. En la medida que el tipo de interés tiene mucho de fenómeno psicológico o convencional (al igual que ocurre con la inflación) es importante que el banco central contribuya a formar las expectativas de los agentes económicos en el sentido más saludable para la economía real. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 16 Hay varias razones para esta sugerencia. La primera consiste en facilitar la inversión productiva. Bastantes problemas, incertidumbres y riesgos deben afrontar los empresarios inversores para que, en el último momento se encuentren con un tipo de interés prohibitivo (un interés que se acerca en exceso o incluso rebasa la tasa de beneficio que la economía real es capaz de generar). Por otra parte, hay que tener presente que, para minimizar el riesgo y los costes financieros, las empresas dilatan sus planes de inversión en el tiempo. Una elevación brusca del interés puede hacer imposible la última fase de un proyecto, lo que implicaría la inutilidad de los anteriores. La segunda razón para recomendar la política de intereses bajos y estables, es limitar al máximo las causas de inestabilidad financiera. Somos conscientes que este tipo de inestabilidad es una enfermedad endémica del capitalismo, y seguirá manifestándose de una u otra manera. Pero algunas de sus causas, como es el caso de la volatilidad del tipo de interés, sí podrían y deberían mantenerse bajo control. El incremento o decremento del tipo de interés en un punto porcentual, significa pérdidas o ganancias de capital billionarias. Estas fluctuaciones repercuten necesariamente en el circuito real. El efecto más nocivo, posiblemente, sea de naturaleza financiera. Consiste éste en el desvío de fondos de la inversión productiva a la inversión especulativa, donde los rendimientos parecen más fáciles. 6.2 Comparación con los estilos tradicionales de política monetaria. Nuestra propuesta se asemeja al mensaje final de la Teoría General (Keynes, 1936, cap. 24), que tanto influyó en la política monetaria desde la postguerra hasta los años setenta. No puede ser idéntico pues parte de una concepción endógena del dinero, descansa en teorías diferentes del beneficio y el interés, la inversión y la inflación. Las diferencias se ponen de manifiesto incluso en la ejecución de la política monetaria. Para nosotros no se trata tanto de controlar la cantidad de dinero para regular (vía interés) la inversión y la inflación; se trata de marcar un tipo de interés que sirva de referencia a los mercados financieros. Sus efectos socioeconómicos también difieren. En el esquema keynesiano bajos tipos de interés implicaban una capitalización acelerada de la economía hasta que la eficiencia marginal del capital se hiciera tan baja como el tipo de interés. Un efecto previsible sería la “eutanasia del rentista”. Otro el estancamiento de la economía (por falta de incentivos para ahorrar e invertir). No vamos a entrar a discutir la deseabilidad de este tipo de eutanasia y del crecimiento cero. Lo cierto es que en nuestro modelo no tendrían lugar. Bajos tipos de interés coexisten con tipos de beneficio normales. Las empresas tendrían, por tanto, un fuerte incentivo a la inversión, que podrían financiar recurriendo al sistema crediticio. El excedente susceptible de ser invertido también podría encontrarse con tal que el tipo de interés no cayera por debajo del mínimo indicado en la figura 3. Desde 1970 hasta 1990 (y todavía hoy en algunos países) el monetarismo ha fijado las pautas de la política monetaria. Su mensaje –como todos los de M. Friedman− es simple y contundente. (1) La inflación es un fenómeno monetario; (2) Contrólese la tasa de crecimiento de la cantidad de dinero y se controlará la inflación. El problema es que, cuando el dinero es endógeno, la liquidez de la economía difícilmente será controlable por el BC. La evidencia empírica así lo demuestra. Lo demuestra incluso en la República Federal Alemana, que suele citarse como ejemplo de la eficacia de la política monetarista. De 1974 a 1998 los objetivos monetarios establecidos por el OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 17 Bundesbank se han inclumplido en el cincuenta por cien de los casos (Laubach y Posen, 1998). El éxito de la política inflacionista habrá que buscarlo, pues, en otras causas. En 1990 se ensayó en Gran Bretaña una estrategia diferente de política monetaria, que pronto sería copiada en España y otros países. La Unión Europea lo considera uno de sus pilares (sin renunciar al control de los agregados monetarios). Esta estrategia suele denominarse “objetivo directo de inflación”. Consciente de la importancia de las expectativas sobre la marcha de la economía, el BC anuncia un objetivo de inflación. A continuación prepara una batería de indicadores de inflación. Entre ellos se mencionan los costes laborales unitarios, los precios de las materias primas, la curva de rendimientos, los contratos de futuro sobre tipos de interés... Cuando varios indicadores alertan de tensiones inflacionistas el BC utiliza como freno la elevación del tipo de interés de referencia. El planteamiento anterior no se inspira en una teoría monetaria concreta (a diferencia de las estrategias que hemos resumido con anterioridad). En algunos puntos se aproxima a las prescripciones postkeynesianas. Entre los indicadores de la inflación destacan los del lado de los costes. La variable de control es el tipo de interés de referencia... Pero no se nos deben ocultar las diferencias. Cuando se produzca un brote inflacionista serio, como el que ocurrió a finales de los setenta con las subidas de los precios del petróleo, se pondrán de manifiesto estas diferencias y se podrá valorar la eficacia de este estilo de política. Presumiblemente, las autoridades monetarias habrían de estar dispuestas a elevar el tipo de interés tanto como se eleva la inflación. Desde nuestro punto de vista, esta política tendría efectos tan nocivos como la política monetarista a quien se ha acusado de generar fuertes recesiones para disipar la inflación. 6.2 ¿Puede el banco central controlar los tipos de interés? Nuestra propuesta monetaria consiste en mantener los tipos de interés relativamente bajos y estables. Para defenderla hemos de responder a un par de objeciones. Primera: ¿tiene capacidad un BC para controlar el tipo de interés? Segunda: la política de tipos de intereses bajos, ¿no desencadenará una espiral inflacionista? A través de los créditos a la banca privada y/o de las operaciones de mercado abierto, el BC fija un interés de referencia que marca la pauta del interés en los mercados monetarios. Los tipos de interés a plazo superior (digamos los correspondientes a los créditos comerciales de la banca, los créditos para la inversión, o las obligaciones a medio y largo plazo emitidas por empresas) tienen una autonomía mayor. Autonomía que no independencia. Casi siempre es posible sustituir un crédito a largo plazo por varios de vencimiento más corto. Esta forma especial de arbitraje, mantiene alineados los tipos de interés como se observa en las “curvas de tipos” o “estructura temporal de los tipos de interés”. Si analizamos la curva de tipos descubriremos que en momentos críticos se empina fuertemente. El caso podría interpretarse como una prueba contraria a nuestra hipótesis; parece como si los agentes económicos desconfiaran de la capacidad de que el BC para mantener bajos los tipos de interés. Y así es, en efecto. Pero, ¿qué ocurriría si, ciclo tras ciclo, el BC mantiene más o menos fijos los tipos de interés de sus créditos de regulación monetaria? Presumiblemente su política pasaría a ser creíble. En la OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 18 situación actual, si los agentes esperan un repunte de la inflación dan por supuesto que el BC elevará el tipo de referencia. Anticipando este efecto los tipos suben al momento, mientras que los mercados bursátiles se valora a la baja los títulos antiguos. Un tipo de referencia relativamente bajo y estable, serviría como un ancla a toda la estructura de los tipos de interés. En situaciones de recalentamiento de la economía y otras causas de riesgos financieros, los tipos a medio y largo plazo seguirían mostrando tendencias al alza, aunque no serían tan acusadas y volátiles como ocurre ahora. Otra limitación importante a la capacidad del BC para determinar el tipo de interés proviene del tipo de cambio. Desde los estudios de Mundell en 1962 quedó claro que en una economía abierta con perfecta movilidad de capitales, el tipo de interés es un fenómeno internacional que escapa al control de las autoridades monetaria nacionales. De ahí que nuestro estudio empezara advirtiendo que nos situábamos en un área monetaria muy amplia; o que, de existir varias monedas, la coordinación de las políticas económicas era suficientemente buena como para mantener estable el tipo de cambio. 6.3 Esta política de intereses bajos y estables, ¿no generará inflación? Wicksell (1898/1936) vislumbró la posibilidad de que el tipo de interés se separara del tipo de beneficio. Su conclusión fue más ortodoxa: la separación no llegaría al divorcio permanente. Entendió que cuando el interés determinado en los mercados financieros era inferior al tipo de beneficio, se dispararía la demanda de créditos por los empresarios inversores hasta recuperar el equilibrio de largo plazo, donde ambas tasas coinciden. Y si la autoridad monetaria aceptara crear dinero para evitar la subida del interés, la demanda de bienes superaría con creces la oferta potencial, generándose una escalada inflacionista. Esta conclusión nos parece injustificada en economías con problemas crónicos de demanda efectiva, como es el caso del capitalismo. Consideremos la situación de un empresario de la industria automovilista. Ésta constituyó uno de los motores del crecimiento económico de la posguerra, pero desde 1970 años ha pasado a ser una industria madura, con mercados saturados. ¿Se animará el empresario del automóvil a ampliar la capacidad productiva por el mero hecho de que el tipo de interés se sitúe por debajo del tipo de beneficio? Entendemos que no. La inflación de demanda aparecerá sólo si durante un periodo largo las pretensiones de crecimiento empresarial, para un nivel de consumo dado, superan las posibilidades tecnológicas de la economía, como ocurrió en muchos países durante la década de los sesenta. Estas tensiones inflacionistas se manifestarán, generalmente, vía costes. En unos casos serán los empresarios quienes aumenten el margen de beneficio para financiar más cómodamente los planes de expansión. En otros serán los sindicatos quienes fuercen incrementos del salario real, tan pronto como se produzcan tensiones en el mercado de trabajo. A nuestro entender, el mejor remedio contra estas presiones de demanda y costes es la competencia nacional e internacional. La liberalización plena (y sincera) del movimiento de bienes y personas es una terapia sencilla y eficaz contra la inflación (y contra algunas de las injusticias que padecen los países pobres, dicho sea de paso). La política de rentas también ha dado buenos resultados en momentos puntuales, y debe conservar su puesto en el baúl de los remedios extraordinarios. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 19 7. CONCLUSIONES. Partiendo del análisis del circuito económico (real y financiero) de las economías capitalistas llegamos a comprender el carácter endógeno del dinero. El crédito (y el dinero) se crea a instancias de los inversores, ya se trate de inversiones productivas o especulativas. En estas circunstancias, el Banco Central (BC) tiene cierta capacidad para marcar un tipo de interés que servirá de referencia a toda la estructura de intereses. Nuestra propuesta es que ese poder se utilice para mantener el interés lo más bajo y estable posible. La oferta de crédito es una curva que arranca de las proximidades del tipo de interés fijado por el BC y que adquiere una ligera pendiente positiva a medida que aumenta el riesgo financiero. La demanda de crédito es una curva de pendiente negativa, bastante inelástica, por cierto, lo que significa que el tipo de interés no es el determinante básico de la inversión productiva; como tampoco lo es de la inversión especulativa y del consumo. La demanda de crédito es, por otra parte, una función muy volátil. Sus desplazamientos provocan movimientos en el tipo de interés, los cuales a su vez despiertan ansias especulativas que retroalimentan la inestabilidad financiera del sistema. De ahí nuestro propuesta de que el banco central eche un ancla al interés, fijando el tipo de referencia lo más bajo y estable posible. El tipo de interés así determinado aparece como un fenómeno financiero. Esta conclusión nos aleja tanto de la concepción real apuntada por los neoclásicos, como de la concepción monetaria insinuada por Keynes. En nuestra opinión no existe un tipo de interés de equilibrio que constituya el centro de gravedad de los tipos de interés determinados en los mercados financieros. Sí existe, empero, un “marco real” que delimita sus movimientos. El interés mínimo sería el necesario para conseguir que los agentes económicos decidan ahorrar una porción sustancial de sus rentas y acepten conservar parte de su riqueza financiera en activos poco líquidos. El interés máximo estaría determinado por el tipo de beneficio del sistema económico. Dentro de este marco la oferta de crédito y la curva de tipos se inclinarán más o menos en función de los riesgos inherentes a los fenómenos financieros. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 20 REFERENCIAS BIBLIOGRÁFICAS BROCKWAY, G.P. (1999): “The ‘real interest’ fallacy and the Fed’s COLA”, Journal of Post Keynesian Economics, v. 22, n. 1, fall, pp. 149-159. DAVIDSON, Paul. (1978): Money and the real world, Macmillan, London. DE JUAN, Óscar. (1991): “El circuito económico del capitalismo desde el nuevo enfoque del excedente”. En PUY, P.: Estudios en homenaje al profesor Carlos G. Otero Díaz, Santiago, Universidade de Santiago de Compostela, tomo I, pp.311-334 DE JUAN, Óscar. (1999): “Largas olas de prosperidad y depresión en la dinámica capitalista”, en BRICALL, J.M. y DE JUAN, O.: Economía política del crecimiento, fluctuaciones y crisis, Barcelona, Ariel. DELEPLACE, G. & NELL, E. (eds.) (1996): Money in motion: The circulation and Post-Keynesian approaches, London, Macmillan. FISCHER, Irwing. (1930/61): The theory of interest, New York, Augustus Kelly. GAREGNANI, Pierangelo (1978): “Notes on consumption, investment and effective demand”, Cambridge Journal of Economics, n. 3, pp. 63-82. GRAZIANI, Augusto. (1987): “Keynes’s finance motive”, Economies et Societées, n. 9. HICKS, John. (1937): “Mr. Keynes and the ‘classics’, Econometrica, n.5, pp. 147-159. KEYNES, John.Maynard. (1936): The general theory of employment, interest and money, London, Macmillan. KINDLEBERGER, C.P. (1978/1989): Manias, panics and crashes, New York, Basic Books. (2ª edición revisada en 1989) LAUBACH, t. & POSEN, A. (1997): “Disciplined discretion: monetary targeting in Germany and Switzerland”¸Essays in International Finance, n. 206, diciembre. MARX, Karl. (1969-1983): Theories of surplus value (partes 2 y 3). London, Lawrence and Wishart. MOORE, Basile J. (1988): Horizontalist and verticalist: the macroeconomics of Cambridge, Cambridge University Press. credit money, MINSKY, Hyman. (1975): John Maynard Keynes, New York, Columbia University Press. MUNDELL, Robert A. (1962): “The appropriate use of monetary and fiscal policy under fixed exchange rates”, IMF Staff Papers, March. NELL, Edward J. (1998): The general theory of transformational growth. Cambridge, Cambridge University Press. Keynes after Sraffa. PANICO, Carlo (1988): Interest and profit in the theories of value and distribution, New York, St. Martin’s Press. RADCLIFFE COMMITTEE (1959): The working of the monetary system, London. RICARDO, David. (1817/1978): The principles of political economy and taxation, London, Dent & Sons. SCHUMPETER, Joseph (1912): Theorie der Wirtschaftlichen Entwicklung, Munich, Verlag Dunker & Humbolt. OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 21 SRAFFA, Piero (1960): Production of commodities by means or commodities. Prelude to a critique of economic theory, Cambridge, Cambridge University Press. WICKSELL, Knut (1898 /1936): Interest and prices, New York, Macmillan. WRAY, L. Randall (1990): Money and credit in capitalist economies, Cheltenham, UK, Edward Elgar. WRAY, L. Randall (1998): Understanding modern money. The key to full employment and price stability, Cheltenham, UK, Edward Elgar. FIGURAS F(cp) SF Bk S F(lp) PIN=Y =piyi =Py B I Yd MB MF C W Bc EMPRESAS FAMILIAS ML Figura 1: El circuito económico del capitalismo Comentario: Tenemos tres agentes representativos: empresas no financieras que deciden la producción y la inversión; los bancos y otros agentes financieros que constituyen el sistema financiero (SF) y las familias que reciben las rentas y deciden su distribución entre consumo (C) y ahorro (S). Estos agentes realizan operaciones reales y financieras. (a) Las flechas continuas implican pagos de dinero a cambio de unos bienes y servicios (W = salarios; B = beneficios; C = consumo; I= inversión). (b) las flechas punteadas indican operaciones financieras: el dinero se intercambia por un título financiero (a corto plazo, F(cp), o a largo plazo, F(lp) ) donde se reconoce la obligación de devolver el “principal” más los intereses. Los bienes, servicios laborales y activos financieros se intercambian, respectivamente, en el mercado de bienes (MB), mercado laboral (ML) y mercado financiero (MF). OSCAR DE JUAN: El tipo de interés, ese frágil eslabón entre el circuito económico real y financiero 22 i d F Fs i1 io F1 F/K’ Comentario: En ordenadas tenemos el tipo de interés nominal de un título representativo (digamos, créditos bancarios a 1 año). En abscisas aparece el cociente entre el flujo de financiación concedida en un año y el valor del capital que sirve como garantía (neto de deudas). Los agentes demandan financiación para la inversión productiva, la inversión especulativa y el consumo de bienes duraderos. Esta curva Fd es relativamente vertical y se muestra muy volátil. En una economía crediticia con dinero endógeno la oferta de financiación (Fs) será muy elástica. La ligera pendiente positiva se explica por el mayor riesgo que presienten los prestamistas al aumentar el grado de endeudamiento. El interés mínimo (io) se situará ligeramente por encima del interés de referencia al que presta el banco central a la banca privada. Ambas curvas se han dibujado para una tasa de inflación esperada. Figura 2. Determinación del tipo de interés en el mercado financiero. r* iM ia ibcà im ip Figura 3: El marco real del interés financiero.