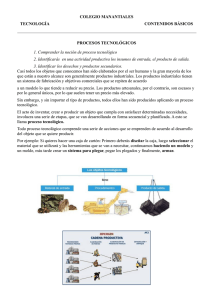

Ciclo Económico y Minería del Cobre en Chile

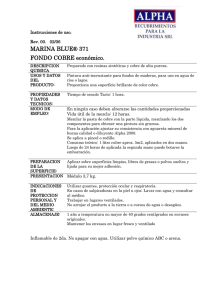

Anuncio