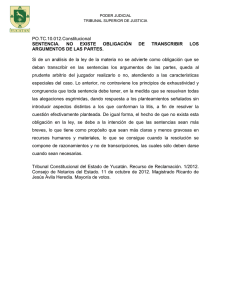

Las sentencias más relevantes pronunciadas por el Tribunal

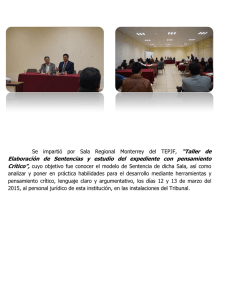

Anuncio