Actividad 6 Francy Suárez ¿Es conveniente un endeudamiento y

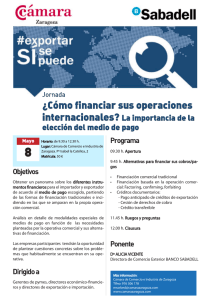

Anuncio

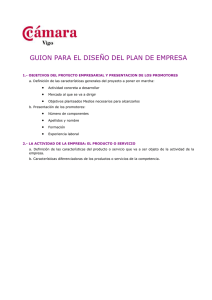

Actividad 6 Francy Suárez ¿Es conveniente un endeudamiento y bajo qué condiciones? El endeudamiento es corrientemente una fuente frecuente de fondos para la financiación empresaria de los activos del ciclo productivo y de los activos de infraestructura, así como para la diversificación y el crecimiento. El endeudamiento, en condiciones de crecimiento de las ventas y tasas de interés razonables puede ser muy provechoso para las compañías, al igual que pernicioso en momentos de dificultad. Desafortunadamente, ante una insuficiencia en la capitalización o los resultados, algunas empresas acuden excesivamente al crédito creando condiciones de riesgo elevadas cuando las ventas no son dinámicas, con lo cual sus niveles de solvencia son bastante frágiles. Adicionalmente, si el crédito se concede a tasas reales de interés razonables, puede ser absorbido por la operación corriente de las empresas, de lo contrario, conduce a destruir sus resultados económicos, ante el doble efecto desfavorable de menores ventas con altos intereses. En efecto, en momentos de menor crecimiento económico se generan dos tipos de problemas: 1. Las menores ventas ocasionan un incremento del riesgo operativo de las empresas y 2. Los altos intereses elevan los niveles de riesgo de crédito. El primer riesgo se origina en la insuficiente absorción de los costos de operación y, el segundo, por la baja generación de utilidades de operación necesarias para soportar los costos financieros y el pago del capital adeudado. Así, existen dos problemas concurrentes frente al fenómeno de la capacidad de pago de las empresas: el primero son los intereses, y el segundo, el pago del capital. Siempre que una empresa tenga pasivos financieros, se generarán un nivel de apalancamiento y de riesgo financiero y de crédito. El riesgo financiero se refiere a la incapacidad de absorber los costos financieros y el riesgo de crédito se presentará ante la eventual incapacidad de pago de sus obligaciones. Entendamos el efecto de la palanca financiera con una sencilla fórmula, frecuentemente utilizada: Rentabilidad del Patrimonio = Rentabilidad del activo x palanca financiera Es claro entender cómo la palanca financiera puede obrar magnificando las pérdidas o las ganancias. En efecto, si la rentabilidad del activo es positiva, la palanca obrará como un fuerte multiplicador (y mientras más grande la palanca, mayor su efecto), incrementando la rentabilidad patrimonial, pero, a la inversa, cuando la rentabilidad del activo es negativa, se amplificarán las pérdidas. De allí que no se pueda afirmar que el endeudamiento sea bueno o malo en símismo, todo depende del período económico por el cual atraviese la empresa. Niveles elevados de endeudamiento significan alto riesgo en épocas de baja dinámica económica, donde es frecuente que se presenten rentabilidades negativas del activo, originadas en las menores ventas. Por su parte, la capacidad de absorber los intereses determina el grado de apalancamiento financiero que tenga la empresa. Este se define como el cambio Actividad 6 Francy Suárez porcentual que experimentan las ganancias por acción (o participación) ante un cambio en las utilidades operativas. Matemáticamente podría calcularse así: AF = UAIT / (UAIT – I) Donde UAITson las Utilidades Antes de Intereses (I) e Impuestos (T) AFse define como el “Grado de Apalancamiento Financiero” Un grado alto de apalancamiento financiero implica altos niveles de riesgo financiero, pero también más altos rendimientos previstos para niveles crecientes de ventas. Como se aprecia, existe una estrecha relación entre las ventas y el endeudamiento. Las ventas permiten absorber los costos y generar las utilidades de operación necesarias para el pago de intereses, y también producen los flujos de caja que permitirán el pago de las obligaciones originadas en el endeudamiento. Justamente, en el flujo de caja se encuentra el segundo elemento decisivo para garantizar la capacidad de pago de una empresa. Hay empresas que pueden tener una rentabilidad del activo positiva y sin embargo no tienen capacidad de pago, porque generan fondos insuficientes en sus operaciones o tienen un exceso de inversión en activos con lenta rotación. ¿Dónde está el límite en la cantidad de deuda que un negocio puede asumir? Larespuesta depende, además de los factores que ya se han señalado, de la capacidad delequipo directivo para gestionar el endeudamiento, conjugando acertadamente elinevitable binomio rentabilidad-riesgo para que las decisiones que se tomen en políticade financiación no sólo mejoren la rentabilidad, sino que sean además viables Existen muchos tipos de financiación para una empresa. Aunque principalmente se pueden dividir en dos grupos. Por un lado están los recursos externos o financiación externa y por otro lado están los recursos internos o auto-financiación. La financiación externa es un tipo de financiamiento para una empresa en la que os obtienen los recursos de un agente externo. Dicha financiación conlleva tener mayores o menores obligaciones de pago. Por ejemplo, no es lo mismo un préstamo bancario, que la inversión de un socio capitalista. Por otro lado tenemos la financiación interna o auto-financiación. Es ni más ni menos que la financiación que obtiene la empresa con sus propios recursos generados mediante la actividad. Por ejemplo, una empresa tiene beneficios durante un ejercicio. Dichos beneficios se destinan a las reservas, en vez de repartirse entre los socios. Como se van a las reservas, la empresa se está auto-financiando. Sin duda, este es el mejor mecanismo de financiación, puesto que el riesgo es mucho menor y dota a la empresa de un balance mucho más saneado. El préstamo bancario El préstamo bancario es el tipo de financiación más utilizado y el más conocido. Vas a un banco y solicitas un préstamo. La pega que tiene este sistema es que va muy ligado a la solvencia financiera que tenga tu empresa y tú mismo como persona. Es Actividad 6 Francy Suárez decir, las garantías que puedas aportar al banco toman mucha importancia. Hace unos cuantos años era mucho más sencillo acceder a la financiación a través de un banco o de una caja. Sin embargo, después de la crisis de 2008 y que hoy en día todavía perdura, los bancos son mucho más restrictivos a la hora de dar financiación. En lo que se fijan los bancos Principalmente los bancos se fijarán en las garantías que puedas aportar. Sobre todo, hoy en día. Es evidente que si tu empresa tiene un balance económico sólido y saneado, será más accesible. Sin embargo y debido a la ingeniería contable que se practica hoy en día, los bancos cada vez se creen menos los balances y más las garantías que puedas aportar. Además de esto, es casi seguro que te pedirán que aportes un plan de empresa. Sea cual sea la razón por la que quieres solicitar financiación. El plan de empresa que aportes debe estar redactado de tal forma que aparezca un plan económico/financiero y otro de proyecto, explicando cómo puede mejorar tu empresa si obtiene recursos y cómo se van a ver reflejados sus números posteriormente. Se trata de hacer una estimación futura de lo que puede pasar en el caso de que la empresa recibiera financiación. Cuanto más elaborado y realista sea, más creíble será. El Leasing El Leasing también se conoce como arrendamiento financiero. Se trata de comprar un activo y pagarlo como si de un alquiler se tratara. La única diferencia es que puedes tomar una opción de compra una vez hayan pasado las cuotas de “alquiler” correspondientes. Además de esto, al tratarse de un arrendamiento financiero, estará sujeto a una serie de intereses y comisiones. La principal ventaja que tiene el leasing es que se trata de un tipo de financiación externa relativamente sencilla de obtener. Se podría plantear como un alquiler de un coche, por ejemplo, que al cabo de 3 o 4 años, acaba siendo tuyo. Con la pega de que la propiedad, durante los pagos, no es tuya por completo. Y que además, has tenido que pagar una serie de intereses y comisiones extras. Además de esto, el leasing tiene una serie de ventajas fiscales en el Impuesto sobre Sociedades o en la declaración de la Renta pudiendo acelerar la amortización del bien arrendado. Renting Parecido al leasing, el renting es un sistema de financiación en el que se alquila un bien, y pasado un tiempo establecido, se puede devolver y cambiar por uno nuevo. A diferencia del leasing, el renting no está regulado por la Ley. Sin embargo, sí que tiene también, beneficios fiscales para la empresa. En el caso del renting, la propiedad del bien no se transmite. Factoring El factoring es un sistema de financiación enfocado principalmente para empresas que tienen que gestionar cobros de facturas. Para una empresa que vende al Actividad 6 Francy Suárez contado, como pudiera ser un bar, tiene poca utilidad. Sin embargo, las Pymes, en muchas ocasiones, han negociado con sus clientes de forma más desfavorable el cobro de las facturas. Por ello, se puede generar una falta de liquidez que conlleve a que no se puedan afrontar otros pagos. Así pues, un recurso que tiene la Pyme es el factoring. Destina las facturas pendientes de cobrar a un tercero, que suele ser una entidad financiera y ésta se encargará del cobro de dichas facturas. Para le empresa que contrata el factoring, una vez ha traspasado la gestión de cobro a un tercero, recibirá el dinero y ya no deberá preocuparse por el cobro de dichas facturas. Pero como todo, tiene que haber un coste. El coste variará según el riesgo que conlleven dichas facturas. A mayor riesgo, mayores intereses y comisiones. Confirming Digamos que el confirming es el opuesto al factoring. Una empresa contrae una deuda con un proveedor y tiene que proceder al pago. Dicho pago deberá ser efectuado a 30 días. Pero, para esa fecha, la empresa cree que no va a disponer de liquidez suficiente. Por lo tanto, acude al confirming. Una entidad financiera soportará el pago de la empresa, a cambio de un interés fijado. En el confirming, los costes serán mayores cuanto menos solvente sea tu empresa ante el banco. Sociedad de Garantía Recíproca El principal objetivo de una SGR es facilitar el acceso al financiamiento de las pequeñas y medianas empresas mediante la aportación de avales. Como hemos dicho más arriba, los bancos generalmente reclaman garantías o avales suficientes para otorgar financiación. Las sociedades de garantía recíproca se encargan de dar dicha garantía a la Pyme. Sociedad de Capital Riesgo La sociedad de capital riesgo, se diferencia de la SGR en que sí que buscará la participación en una Pyme para un beneficio futuro. Las SCR invierten y dotan de recursos a una Pyme porque creen que dicha empresa puede crecer en el futuro y que por lo tanto, podrán obtener un beneficio mediante dividendos o a la hora de vender las participaciones adquiridas. Las SCR son de diferentes tipos. Pero se caracterizan por asumir un gran riesgo a la hora de invertir en pequeñas y medianas empresas. El beneficio es que la rentabilidad es puede ser mucho mayor. Por otro lado, es un recurso muy utilizado por la Pyme a la hora de buscar crecimiento. Sin duda, deberás presentar un plan de empresa mucho más completo, realista y de calidad que el que le presentarías a una entidad financiera. Las SCR tienen menos garantías que un banco, por ello, sus exigencias a la hora de entrar en el capital de la empresa son mayores. También pueden llegar a tomar posiciones de decisión dentro de la empresa. El capital externo dotará de mayor rapidez a la empresa para crecer. Probablemente, menguará su independencia y las decisiones se tendrán que consensuar más. La empresa también contará con un grupo de inversores, probablemente experimentados, y sobre todo, interesados en la evolución del Actividad 6 Francy Suárez proyecto. Por otro lado, si la inversión no es la correcta, o tus nuevos socios no te gustan, vas a tener lidiar con ellos más tiempo del que te gustaría. Crowfunding El crowfunding se ha popularizado con el uso, cada más masivo, de Internet. Se trata de obtener recursos de forma masiva a través de la red. Quizás micro-recursos, pero de forma masiva. Acceder a muchos tipos de personas, y que estas crean en el proyecto. De esta forma, decidirán invertir una parte para que la idea tire hacia delante. Es probable que todos salgan ganando. La dirección de la empresa no se ve afectada, puesto que se tratan de micro-inversiones. Pero por otro lado, el inversor no asume un riesgo demasiado elevado. En el futuro, su pequeña inversión puede estar dándole una rentabilidad de dos y hasta tres dígitos. El crowfunding se ha utilizado para todo tipo de proyectos. Créditos ICO La líneas ICO son préstamos ofrecidos por el Ministerio de Economía, cuyo principal objetivo es poder financiar a los autónomos, pequeñas sociedades y entidades públicas y privadas. La tramitación de estos créditos se realiza a través de las entidades de crédito. El importe máximo que se puede conseguir es de 10 millones de euros. Lo que se puede financiar a través de una línea ICO son todo tipo de gastos que suele tener una pequeña y media empresa, como puedan ser: gastos fijos y variables, nóminas, pago de facturas pendientes, impuestos… Pero también se puede utilizar para iniciar nuevos proyectos empresariales que requieren de una inversión inicial. En una línea ICO también van a pedirte garantías. Las determinará la entidad financiera con la que lo tramites. Aunque, como puedes leer más arriba, puedes acudir a una Sociedad de Garantía Recíproca o una Sociedad de Capital Riesgo. En caso de que no dispusieras de ningún tipo de aval. Capitalización del pago único de la prestación del desempleo Si estás en el paro y quieres iniciar un proyecto empresarial, una buena forma de financiarte sería solicitar el pago único de la prestación del desempleo. Significa que la Seguridad Social te adelantará los pagos pendientes de prestación que te queden y de esta forma, recibirás financiación para empezar tu negocio. Te tienen que quedar pendientes de cobro como mínimo cuatro cuotas de la prestación de desempleo. Si tienes inversión a realizar, deberás de justificarlo. Y si no podrás solicitar la subvención de las cuotas de la Seguridad Social Subvenciones autonómicas y sectoriales En épocas de bonanza económica la Administración Pública ofrece ayudas, o bien por sectores (agricultura, industria, turismo…) o por autonomías. Sin embargo, hoy en día son mucho menos frecuentes que hace unos años. Para conseguir Actividad 6 Francy Suárez información sobre dichas subvenciones, se puede acudir a organizaciones empresariales, cancillerías o cámaras de comercio. Cada Administración Pública pone sus requisitos, condiciones y plazos para recibir estas subvenciones. Suelen ser muy estrictos por lo que hay que hacer y tener todo en regla. Actividad 6 Francy Suárez Fuentes bibliográficas http://www.autorizadored.es/fuentes-de-financiamiento-para-una-pyme/ http://www.planning.com.co/bd/archivos/.pdf