Los ingresos tributarios siguen compensando las debilidades

Anuncio

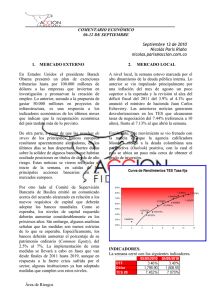

Octubre 5 de 2006 INFORME DE RENTA FIJA Mayo de 2007 Preparado por: Carolina Tovar A. (571) 3538787 Ext 6119 [email protected] Grupo de Investigaciones Económicas al final de este documento [email protected] Los ingresos tributarios siguen compensando las debilidades estructurales de las finanzas públicas Después de conocerse las cifras fiscales correspondientes al cierre de 2006, a primera vista se podría pensar que el continuo dolor de cabeza de las autoridades económicas, las finanzas públicas, pasó relativamente desapercibido el año pasado (Pág 2). Curva de rendimientos de los TES: éste no es un aplanamiento temporal En respuesta principalmente a los ajustes monetarios por parte del Banco de la República, desde hace algunos meses la curva de rendimientos de los TES viene mostrando una forma cada vez más aplanada. El aplanamiento de la curva de rendimientos responde a tres elementos principales: expectativas de presiones inflacionarias para los próximos meses, perspectivas de estabilidad en los precios en el largo plazo y tranquilidad frente al riesgo de no pago por parte del Emisor (Pág 4). Los emisores de deuda corporativa más negociados también pierden liquidez La pérdida de liquidez de la deuda corporativa continúa caracterizando el comportamiento de su mercado secundario. A igual que en el mercado de deuda pública, la incertidumbre de los inversionistas con respecto a las condiciones de las tasas de interés a nivel local y el comportamiento de la inflación ha debilitado el comportamiento de la demanda de títulos de deuda corporativa (Pág 6). Rally de Brasil: ¿percepción de grado de inversión? A diferencia de Colombia, en lo corrido de 2007 el mercado de deuda pública de Brasil ha mostrado una importante valorización. Mientras que a principios de 2007 el Bono Global Brasil 2040 se negociaba a una tasa de 6.05%, a finales de abril su tasa era cercana al 5.5%, uno de sus niveles históricos más bajos (Pág 8). El mercado de renta fija en cifras - Indicadores de desempeño de la deuda pública local y externa (Pg 9). Indicadores de desempeño de la deuda privada local (Pág 10). Noticias – destacados renta fija (Pg 11). 1 Mayo de 2007 Los ingresos tributarios siguen compensando las debilidades estructurales de las finanzas públicas 2006 2005 2004 2003 2002 2001 2000 1999 % del PIB Después de conocerse las cifras fiscales correspondientes al cierre de 2006, a primera vista se podría pensar que el continuo dolor de cabeza de las autoridades económicas, las finanzas públicas, pasó relativamente desapercibido el año pasado. Por segundo año consecutivo los resultados del Sector Público Consolidado (SPC) se acercaron al equilibrio (déficit del SPC en 2006: 0.4% del PIB), lo Balance fiscal – SPC y GNC que llevaría a pensar que el 0 Gobierno ha ido cumpliendo con su -0.4 tarea de ajuste de las finanzas públicas. Sin embargo, en -2 Corficolombiana consideramos que la evolución de las cuentas fiscales -4 del Gobierno Nacional Central -4.1 (GNC) contradice esta percepción. Por el contrario, creemos que -6 hasta el momento la inflexibilidad del gasto público esta siendo SPC GNC compensada por el buen momento -8 por el que atraviesa el recaudo tributario, pero en el largo plazo esta condición será insostenible si Fuente: Ministerio de Hacienda no se adelantan reformas de fondo a la estructura fiscal del país. 2006 2004 2002 2000 1998 1996 1994 1992 1990 % del PIB En 2006 el déficit del GNC se ubicó Ingresos tributarios del GNC (% del PIB) en 4.1% del PIB1, por encima del 18 Crecimiento anual 2006: 23% último nivel estimado por el 2 Gobierno . Si bien este déficit es 16 inferior al del cierre de 2005, su 14 reducción responde principalmente al incremento de los ingresos 12 tributarios, los cuales crecieron a una tasa anual de 23%, en tanto 10 que los gastos totales registraron un crecimiento anual de 16.3%. En 8 este sentido, es evidente que una gran parte de la mejora que hoy en 6 día muestra el balance fiscal del SPC obedece al dinamismo por el Fuente: Ministerio de Hacienda. Cálculos Corficolombiana que atraviesa la economía colombiana y su efecto positivo sobre el recaudo tributario. Pero, ¿qué pasará con las cuentas fiscales cuando las condiciones económicas sean diferentes, es decir cuando la economía colombiana deje de crecer a tasas superiores al 6%? Usualmente el largo plazo no hace parte de las preocupaciones de los agentes de los mercados locales, razón por la cual las inflexibilidades del gasto público y los 1 Déficit fiscal sin costos de reestructuración financiera. En la última actualización del Plan Financiero de 2007 el Gobierno había proyectado un déficit fiscal sin costos de reestructuración financiera de 3.8% del PIB. 2 2 Mayo de 2007 problemas estructurales de las finanzas públicas suelen pasar desapercibidos. Sin embargo, teniendo en cuenta la relevancia que tiene la sostenibilidad de las finanzas públicas sobre la capacidad de pago de la Nación y la confianza de los inversionistas con posiciones estructurales en títulos de deuda pública, queremos recordar algunos puntos clave en materia fiscal para el futuro económico del país: • Un balance fiscal consolidado en el que los problemas del GNC se compensan con el superávit de algunas entidades públicas y el amplio recaudo tributario no elimina las necesidades de financiación de la Nación, pues finalmente el déficit del GNC debe ser financiado con deuda pública interna o externa. • El Gobierno mantiene un alto nivel de gastos inflexibles que limita la labor de ajuste fiscal y que conduce a una tendencia creciente del gasto público. Entre los gastos inflexibles se destacan las transferencias y las pensiones, rubros que al cierre de 2006 representaron más del 8% del PIB en conjunto. • En cuanto a las transferencias, creemos que a pesar de que la Aprobación del Acto Legislativo reduce la posibilidad de que en el futuro éstas ocasionen un desbordamiento del gasto público (no estarán atadas al crecimiento de los ingresos corrientes), más que su monto y la aprobación de su reforma, resulta preocupante el concepto de descentralización que hay detrás de la forma en que esta concebida esta figura. Las transferencias son una asignación del gasto público casi imposible de desmontar, pues además de que se deriva de un mandato constitucional, hoy en día una alta proporción de las obligaciones de los entes territoriales son atendidas por medio de estas asignaciones. Sin embargo, el seguimiento del uso apropiado de estos recursos suele ser bastante cuestionado, sobretodo en aquellas regiones del país que mantienen problemas estructurales de pobreza y atraso económico, lo que termina en problemas de eficiencia y asignación del gasto público. En este contexto, consideramos que el esquema de descentralización como hoy en día se encuentra estructurado, ni permite aliviar las presiones sobre las finanzas públicas, ni conduce a que la totalidad de entes territoriales actúe de manera responsable con los recursos de la Nación ni con sus obligaciones de gasto. Mencionados estos elementos, reiteramos nuestra preocupación con respecto a la evolución de las finanzas públicas en el mediano plazo, especialmente debido a que vemos que en el actual período de expansión económica el Gobierno no ha aprovechado para realizar un ajuste fiscal estructural. Vale la pena preguntarse por qué países como México y Perú sí han logrado apretar el gasto público y mejorar sus condiciones fiscales3, mientras que en Colombia seguimos basándonos en un análisis de los resultados del SPC y en las bondades que se derivan del auge por el que atraviesan los ingresos tributarios. En resumen, considerar que se ha dado un ajuste sobre los gastos de funcionamiento viéndolos como proporción de los ingresos tributarios y detenerse en la evolución de las cuentas del SPC no corresponde a un análisis exacto de las 3 Balance fiscal México y Perú en 2005: -0.75% del PIB y -0.70% del PIB, respectivamente. 3 Mayo de 2007 cuentas fiscales, y por el contrario sí puede conducir a conclusiones erradas. Creemos que sólo una fuerte decisión de apretar los gastos de la Nación podría conducir a un avance en materia fiscal, lo cual resulta poco probable, al menos en el corto plazo, debido al interés de la Nación de mantener un nivel de gasto público muy activo, que considera prioritario y no aplazable. Curva de rendimientos de los TES: éste no es un aplanamiento temporal • En respuesta principalmente a los ajustes monetarios por parte del Banco de la República, desde hace algunos meses la curva de rendimientos de los TES viene mostrando una forma cada vez más aplanada. Así, la diferencia entre las tasas de negociación de las referencias de mayor plazo y las de menor plazo se ha ido estrechando, encontrándose en la actualidad en niveles mínimos históricos. De hecho, mientras que a principios de 2006 la diferencia entre la tasa de cierre del TES julio 2020 y el TES noviembre 2007 era cercana a los 200 pbs, hoy en día ésta se encuentra en niveles cercanos a los 130 pbs. Esto también ha sucedido con el TES julio de 2009, como se puede observar en los siguientes gráficos: Diferencia TES jul 2020 y TES nov 2007 y tasa de interés de intervención BR 250 Diferencia TES jul 2020 y TES jul 2009 y tasa de interés de intervención BR 9 160 9 6 Diferencia 5 abr-07 0 Tasa de intervención (%) 40 ene-07 abr-07 ene-07 oct-06 jul-06 abr-06 5 ene-06 0 7 oct-06 6 Diferencia 50 8 80 jul-06 7 100 abr-06 150 Tasa intervención 120 ene-06 8 Diferencia(pbs) Diferencia (pbs) 200 Tasa de intervención (%) Tasa intervención Fuente: Banco de la República. Cálculos Corficolombiana. • En Corficolombiana consideramos que el aplanamiento de la curva de rendimientos responde a tres elementos principales: expectativas de presiones inflacionarias para los próximos meses, perspectivas de estabilidad en los precios en el largo plazo y tranquilidad frente al riesgo de no pago por parte del Emisor, es decir la Nación. • El primer punto, las presiones inflacionarias de corto plazo, son si duda uno de los principales temores que hoy en día lideran las decisiones de inversión en el mercado de deuda pública. Varios elementos, como el reciente comportamiento de la inflación (inflación de abril: 0.9% vs. esperada: 0.6%4), unido al dinamismo del consumo y la inversión privada, la alta utilización de la capacidad instalada y el crecimiento de los agregados monetarios, apuntan a que la economía colombiana puede seguir mostrando presiones inflacionarias 4 Inflación esperada de acuerdo con la última encuesta realizada por el Citibank. Abril 26 de 2007. 4 Mayo de 2007 en los próximos meses, que conducirán a que el Banco de la República realice mayores ajustes sobre su tasa de interés de intervención. De hecho, de acuerdo con una encuesta realizada recientemente por el Citibank, la mayoría de los analistas del mercado espera que al cierre de 2007 la tasa de interés de intervención del Emisor se ubique en 9%. Estas perspectivas son uno de los principales elementos que han presionado al alza las tasas de interés de negociación de los TES, principalmente las de corto plazo, y hoy explican en gran medida el aplanamiento de la curva de rendimientos de los TES. • Por su parte, consideramos que la credibilidad frente al compromiso del Emisor con respecto al cumplimiento de la meta de inflación de largo plazo, es el principal aspecto que hoy en día permite que las tasas de interés de negociación de las referencias de mayor plazo no hayan registrado el mismo incremento que muestran las de los títulos de menor plazo. Adicionalmente, en el largo plazo los agentes del mercado suelen estimar que el Emisor mantendrá su tasa de interés de intervención en un nivel neutro que permita ejercer un control sobre el nivel de precios, y que a su vez impulse el crecimiento económico del país. • Por último, en Corficolombiana consideramos que parte del aplanamiento de la curva de rendimientos de los TES responde a una reducción en la percepción de riesgo de crédito, es decir que en la actualidad se le atribuye una menor probabilidad de impago a la Nación. Creemos que este factor ha permitido que las presiones sobre las tasas de interés de las referencias de mayor plazo sean inferiores. Es importante mencionar que esto también responde al incremento en la confianza de los agentes con respecto al manejo de las finanzas públicas, y la reducción en la percepción de riesgo país como consecuencia del buen momento por el que atraviesan los fundamentales locales. • Adicional a esta situación, consideramos que el comportamiento de la liquidez del mercado también ha impulsado la baja diferencia entre el título de más largo plazo y las demás referencias del mercado, pues no hay que olvidar que el título más líquido del mercado es el TES julio 2020, por lo que su tasa de negociación responde significativamente al apetito de los inversionistas por activos líquidos, lo que no sucede en el caso del TES septiembre 2014 o en el TES octubre 2015. • Al comparar la curva de rendimientos de los TES con la de otros países, encontramos que la evolución reciente de su forma es similar a la que ha vivido recientemente la deuda pública de México, país que cuenta con una calificación de grado de inversión y que en los últimos años ha logrado importantes avances en el tema fiscal. Así, mientras que la diferencia entre el título de 20 años y de un año de México a principios de 2006 se encontraba en niveles cercanos a los 80 pbs, hoy en día se encuentra en niveles inferiores a los 20 pbs. 5 Mayo de 2007 Curva de rendimientos – México Abril 23 de 2007 Diferencia título de 20 años y un año México 250 7.8 200 150 7.6 17/04/2007 15/02/2007 2035 2032 2029 2026 2023 2020 2017 2014 2011 2008 7.2 18/012/2006 0 17/010/2006 7.3 22/08/2006 50 27/06/2006 7.4 2/05/2006 100 2/01/2006 7.5 1/03/2006 pbs porcentaje 7.7 Fuente: Reuters. Cálculos Corficolombiana • Considerando este último punto, en Corficolombiana creemos que el mercado de deuda pública colombiano debe comenzar a acostumbrarse a tener una curva de rendimientos más aplanada en el mercado de deuda pública. Además de que el cambio de las condiciones monetarias locales seguirá generando presiones sobre las tasas de negociación de las referencias de menor plazo, la reducción en la percepción de riesgo crediticio continuará dando mayor estabilidad al comportamiento de las tasas de negociación de los títulos de mayor plazo, como ha sucedido en México. Los emisores de deuda corporativa más negociados también pierden liquidez La pérdida de liquidez de la deuda corporativa continúa caracterizando el comportamiento de su mercado secundario. A igual que en el mercado de deuda pública, la incertidumbre de los inversionistas con respecto a las condiciones de las tasas de interés a nivel local y el Volumen de negociación – Deuda corporativa comportamiento de la inflación ha debilitado el 2,000,000 comportamiento de la demanda de títulos de deuda 1,500,000 corporativa. • En el primer trimestre del presente año se negociaron 30.7 billones de pesos en el mercado secundario de deuda corporativa a través del MEC, mientras que en el mismo período de 2006 las negociaciones totalizaron 45.4 billones de pesos. 1,000,000 500,000 Tendencia mar-07 ene-07 nov-06 sep-06 jul-06 may-06 mar-06 ene-06 Millones de pesos • Fuente: Bolsa de Valores de Colombia 6 Mayo de 2007 • A pesar de que tanto el mercado de deuda pública como el de deuda corporativa han mostrado una tendencia similar en los volúmenes de negociación, las condiciones de liquidez han sido diferentes. Mientras que la incertidumbre en los agentes del mercado usualmente conduce a un incremento en el apetito de los inversionistas por los TES más líquidos, en el caso de la deuda corporativa esta situación no se ha presentado, pues las referencias que usualmente eran las más transadas en el mercado también han dejado de ser negociadas. • De acuerdo con la composición histórica del Índice de Deuda Corporativa Corficolombiana (IDC), varios de los emisores más transados han pasado a ser parte de una posición estructural en los portafolios de los inversionistas. Entre estos emisores se destaca el comportamiento de los títulos de Bavaria e ISA, los cuales en el primer trimestre del año evidenciaron una caída en sus volúmenes de negociación de 39% y 56%, respectivamente. Emisor Bavaria ISA Monto I trim 06 (mill de pesos) 948,087 1,062,472 Monto I trim 07 (mill de pesos) 580,421 467,838 Variación -39% -56% Fuente: BVC, Corficolombiana 1-may 19-abr 7-abr 26-mar 14-mar 2-mar 18-feb 6-feb En este contexto, creemos que sólo una mayor claridad en cuanto a las condiciones monetarias locales y una decisión del regulador dirigida a aliviar las restricciones a las operaciones preacordadas, podrían volver a impulsar el apetito de los inversionistas por las referencias de deuda corporativa. 25-ene • 13-ene El comportamiento del IDP e IDC – Corficolombiana mercado de deuda corporativa (Base 1 ene 07=100) a lo largo de 2007 y las 103 perspectivas de mayores IDC ajustes en la tasa de interés de 101 intervención del Banco de la República podrían continuar 99 afectando en el corto plazo el apetito de los inversionistas IDP por los bonos corporativos. Si 97 bien el mercado de deuda corporativa ha sido uno de los 95 más estables en materia de rentabilidad durante los primeros meses de 2007, la falta de emisiones nuevas, sumada a la Fuente: Corficolombiana reducción de la liquidez de las referencias más transadas en el mercado, son elementos que actualmente juegan en contra de este mercado. 1-ene • 7 Mayo de 2007 Rally de Brasil: ¿percepción de grado de inversión? • Brasil es uno de los países de América Latina que más ha aprovechado la amplia liquidez a nivel internacional y el buen contexto local para lograr avances en sus fundamentales, especialmente en materia de finanzas públicas, lo cual ha favorecido significativamente la valorización de los títulos de deuda pública de este país. A diferencia de Colombia, en lo corrido de 2007 el mercado de deuda pública de Brasil ha mostrado una importante valorización. Mientras que a principios de 2007 el Bono Global Brasil 2040 se negociaba a una tasa de 6.05%, a finales de abril su tasa era cercana al 5.5%, uno de sus niveles históricos más bajos. • Sin embargo, la duda que surge con respecto al buen momento por el que atraviesa el mercado de deuda pública de Brasil se relaciona con el hecho de que si bien los fundamentales del país apoyan el actual rally, el país aún no cuenta con una calificación de grado de inversión (calificación deuda externa de Brasil: BB, outlook positivo), e incluso se encuentra más lejos de este nivel que Colombia (calificación deuda externa de Colombia: BB+, outlook estable). • En este sentido, creemos que a pesar de que este país no cuenta con esta calificación, es posible que el mercado ya esté descontando una mejora en su calificación en el corto plazo, teniendo en cuenta que las condiciones fiscales del país han mejorado significativamente, a la vez que las perspectivas en materia de tasas de interés y crecimiento económico son positivas. Cabe mencionar que en los últimos 5 años los principales determinantes de la calificación de riesgo de un país han mostrado una mejora sustancial en Brasil, como se resume a continuación: Resumen variables macroeconómicas - Brasil Cierre 2004 Hoy Tasa de interés de 17.75% 12.50% intervención (Selic) Reservas internacionales 52,935 121,217 (mill dólares) Deuda externa neta – 9.7% del PIB 5.6% del PIB Gobierno Federal Fuente: Banco Central de Brasil 8 Mayo de 2007 El mercado de renta fija en cifras • Deuda pública local Títulos de deuda interna (TES) TES julio 2020 TES UVR - Feb 2015 140 800 9.7 Tasa (%) 9.5 600 9.3 400 9.1 8.9 200 8.7 Volumen 30-Abr-07 18-Abr-07 04-Abr-07 23-Mar-07 12-Mar-07 28-Feb-07 16-Feb-07 06-Feb-07 25-Ene-07 15-Ene-07 8.5 02-Ene-07 0 5.5 120 5.5 100 5.2 80 4.9 60 4.6 40 20 4.3 0 4.0 Tasa Volumen 11 Tasa 5.7 5.4 porcentaje 10 9 51 pbs 5.1 62 pbs 4.8 30-Mar-07 8 30-Mar-07 2015 2013 2012 2011 2010 2009 2008 2007 2020 2019 2018 2017 2016 2015 2014 2013 2012 2011 2010 2009 2008 2007 30-Abr-07 4.5 2014 30-Abr-07 Las tasas de negociación de los TES denominados en UVR continúan mostrando una tendencia alcista. El 30 de abril la referencia con vencimiento en febrero de 2015 se ubicó en 5.5%, mientras que un mes atrás se encontraba en 5.03%. Tasas de cierre - TES UVR Curva de rendim ientos TES Porcentaje 5.8 02-Ene-07 10-Ene-07 17-Ene-07 24-Ene-07 31-Ene-07 07-Feb-07 14-Feb-07 21-Feb-07 28-Feb-07 07-Mar-07 14-Mar-07 22-Mar-07 30-Mar-07 11-Abr-07 18-Abr-07 25-Abr-07 9.9 Volumen (miles de millones de pesos) Volumen (miles de millones de pesos) 1000 Tasa (%) 9.94 10.1 La incertidumbre con respecto al contexto monetario local y la evolución de la inflación han afectado de manera generalizada el desempeño de las tasas de negociación de los TES UVR. En el último mes los títulos que más han registrado presiones han sido aquellos con vencimiento en septiembre de 2010. Fuente: Banco de la República, Corficolombiana Índice de Deuda Pública (IDP) IDP - Corficolom biana Canasta IDP 238 Abr-07 Título Participación 24-Jul-20 36.37% 10-Jul-09 20.54% 11-Abr-08 19.32% 22-Sep-10 8.72% UVR 7.75% 09-Nov-07 7.29% 22-Ago-08 236 234 232 El mes pasado siguió aumentando el apetito por las referencias de menor plazo, especialmente por el TES noviembre 2007. Por primera vez en el año esta referencia entró hacer parte de la canasta del IDP, alcanzando una participación de 7.75%. 30-abr 18-abr 6-abr 25-mar 13-mar 1-mar 17-feb 5-feb 230 Mar-07 Título Participación 24-Jul-20 36.55% 11-Abr-08 19.67% 10-Jul-09 15.51% 22-Sep-10 10.36% UVR 22-Ago-08 10.33% 25-Feb-15 7.58% UVR Fuente: Corficolombiana 9 Mayo de 2007 • Deuda pública externa Curvas de rendimientos y riesgo país Curva de rendim ientos - bonos globales Colom bia Bonos globales de referencia- Brasil, Chile, Colom bia y México (may 2) 7 7.0 6.5 Tasa (%) 6 6.0 5 5.5 Brasil México Chile 12600 7200 5400 3240 2520 1440 2033 2031 2029 2026 2024 2022 2020 2018 2016 2014 2012 2010 5.0 2008 Colombia 4 30-mar-07 720 30-abr-07 Días vencimiento EMBI+ Relativo EMBI+ 1.1 220 200 P ercepció n de riesgo superio r a la regió n En abril la percepción de riesgo de los países de América Latina no mostró una tendencia definida. En el caso de Colombia, al finalizar el mes el EMBI+ Col se ubicó en 140 puntos, 17 puntos por debajo del nivel registrado un mes atrás. 1.0 180 0.9 160 140 0.8 120 30-abr-07 16-abr-07 2-abr-07 19-mar-07 5-feb-07 5-mar-07 Perú 22-ene-07 8-ene-07 Brasil 30-abr 16-abr 2-abr 19-mar 5-mar 19-feb 22-ene 8-ene 5-feb Latin 19-feb-07 0.7 100 Col En el último mes la curva de rendimientos de los bonos globales de Colombia mostró un desplazamiento a la baja, con una mayor magnitud en la parte larga de la curva. Al finalizar abril el Bono Global con vencimiento en 2033 cerró a una tasa de 6.46%, frente a 6.69% de un mes atrás. Fuente: Reuters, JPMorgan • Deuda privada local Curvas de rendimientos y montos de colocación Emisiones Colocadas en el Mercado de Capitales Local Tasas de Bonos Corporativos en Segundo Mercado 7,000,000 6.4% IPC + 6.2% 5.8% 5.8% 5.5% 5.4% 5.1% 6,000,000 6.1% 6.0% 5.9% 5.0% 6.6% 6.4% 6.0% 5.7% 6.5% 5.2% 5.6% 5.3% AAA 5,000,000 4,000,000 3,000,000 83% 2,000,000 AA 23 Abril 07 5 6 7 8 AA+ 23 Abril 07 9 10 11 AAA 23 Abril 07 12 13 42% 57% 89% 2004 4 2003 3 60% 67% 2002 2 1999 0 1 2001 4.0% 79% 89% 46% 2000 1,000,000 Abr-07 6.1% 6.3% Millones de pesos 6.2% Otras calificaciones 2006 6.8% 2005 7.0% En el último mes el mercado primario de deuda privada siguió prácticamente cerrado. En abril sólo dos emisores salieron al mercado, Leasing de Occidente y Renting Colombia, con emisiones por 24,316 millones de pesos y 24,350 millones de pesos, respectivamente. Fuente: Corficolombiana 10 Mayo de 2007 Índice de Deuda Corporativa (IDC) 101 A pesar de que la mayoría de los activos locales no ha mostrado un comportamiento positivo a lo largo de 2007, el mercado de deuda corporativa ha mantenido una tendencia estable. En lo corrido del año, el IDC se ha valorizado 1.5%. Canasta IDC Abr-07 Título Participación Fideicomiso Aut Btá - Gdot 11.01% EMI 22.42% Pt Autónomo Fideicomiso 22.42% Comcel 15.67% Pt Autónomo A. Suba 19.97% Fiduciaria Occidente 8.52% Índice 99 97 1-may 19-abr 7-abr 26-mar 2-mar 14-mar 6-feb 18-feb 25-ene 1-ene 13-ene 95 Fuente: Corficolombiana Destacados – Renta Fija Bonos del Tesoro Americano • El amplio número de indicadores mixtos de Estados Unidos que se ha dado a conocer en las últimas semanas ha generado un comportamiento similar en las tasas de negociación de los Bonos del Tesoro Americano. A pesar de que las condiciones inflacionarias de este país aún no juegan a favor de la estabilidad o incluso reducción de la tasa de interés de intervención de la Reserva Federal, el mercado no espera ajustes al Curva de rendim ientos - Bonos del alza en el corto plazo debido al escenario de Tesoro debilitamiento de la actividad económica del país. 4.68 4.56 02-Abr 4.50 10 años 9 años 8 años 7 años 6 años 5 años 4 años 4.44 2 años Renta Fija - Colombia 02-May 4.62 Porcentaje falta de claridad con respecto a las futuras condiciones inflacionarias de Estados Unidos, y el comportamiento mixto de los diferentes indicadores ha generado presiones sobre las tasas de interés de corto plazo, mientras que las tasas de negociación de las referencias de mayor plazo se han mantenido estables, como se evidencia en la curva de rendimientos de los Bonos del Tesoro Americano. 3 años • La • La Agencia Calificadora Fitch Ratings redujo la calificación de Bancolombia como consecuencia de la reciente decisión de la entidad de adquirir el Banagrícola (banco salvadoreño). La calificación individual de Bancolombia pasó de C a C/D. Por su parte, la calificación de la deuda de largo plazo en moneda local pasó de BBB- a BB+. El deterioro en la percepción de riesgo por parte de la agencia calificadora obedece a la preocupación con respecto a la forma en que la entidad financiará la adquisición del Banagrícola, el cual esta valorado en cerca de 900 millones de dólares. 11 Mayo de 2007 INVESTIGACIONES ECONÓMICAS – CORFICOLOMBIANA Andrés Restrepo Gerente de Investigaciones Económicas (571) 3538787 Ext 6119 [email protected] Adriana Bustamante S. Analista Sector Real (571) 3538787 Ext 6118 [email protected] Carlos Ignacio Patiño Analista Macroeconómico (571) 3538787 Ext 6163 [email protected] Jorge Andrés Cortés Analista de Acciones (571) 3538787 Ext 6120 [email protected] Carolina Tovar A. Analista de Renta Fija (571) 3538787 Ext 6119 [email protected] -AdvertenciaLa información contenida en el presente documento del área de Investigaciones Económicas de Corficolombiana se envía solamente a sus clientes bajo la advertencia de que su contenido es informativo e ilustrativo. La presente información no pretende ser una recomendación u opinión acerca de la compra o venta de instrumentos financieros o la confirmación para cualquier transacción. Cualquier comentario o posición utilizada en este mensaje de correo electrónico no refleja la posición de Corficolombiana y sus filiales. -DisclaimerThe information in this e-mail elaborated by the Economic Research Department of Corficolombiana is sent only to its clients under the warning that its contents are provided for informational and illustrative purposes only. This information is not intended as an offer, solicitation, or opinion for the purchase or sale of any financial instrument or as an official confirmation of any transaction. Any comments or statements made here in this e-mail do not reflect those of Corficolombiana and its subsidiaries. 12