Anlisis_de_Estados_Financieros

Anuncio

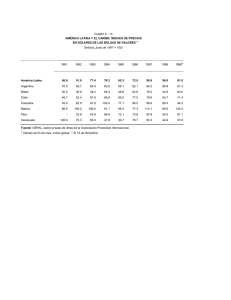

Administración Financiera ANALISIS DE ESTADOS FINANCIEROS CPN. Juan Pablo Jorge Ciencias Económicas Tel. (02954) 456124/433049 [email protected] Estados Financieros Para el directivo financiero, los estados financieros constituyen el lenguaje traductor de las finanzas y la forma de agrupar y resumir una cantidad de datos que luego se utilizan para tomar decisiones. El estado económico o de resultados El balance o estado de situación patrimonial El estado del flujo de efectivo Estructura de Resultados Ventas - CMV =Resultado Bruto (Utilidad Bruta) - Gastos Comerciales - Gastos Administración =EBITDA - Amortizaciones =EBIT (Resultado generado por los activos) - Intereses =Resultado antes de impuestos - Impuestos a las Ganancias =Utilidad neta Estructura de un Balance Activo Corriente Activo Pasivo y PN Caja-Bancos Deudores Stocks Inversiones Corr Inversiones Proveedores Imp./aportes a pag. Deudas Corto Pl. Bienes de Uso Bs.. Intangibles Otros Activos Capital Social Reservas Rdos No asignados Pasivo Corriente Deudas Largo Pl. Utilidades Estructura de un Balance Activo Pasivo y PN Pasivo Corriente Activo Corriente Capital de Trabajo Activo Fijo Fondos de L.P. Estructura de un Balance Activo Pasivo y PN Recursos Espontáneos Activo Corriente Necesidades Operativas de Fondos Recursos Onerosos Activo Fijo Origen y Aplicación de fondos Activo Pasivo y PN Pasivo Corriente Activo Corriente Activo Fijo APLICACIONES ORIGENES ORIGENES APLICACIONES Resultados Negativos Resultados Positivos Fondos de L.P. Origen y Aplicación de fondos Movimiento de fondos del período: Situación Inicio Activo Caja y Bancos Cuentas a Cobrar Inventarios Bienes de Uso (*) Amortiz. Bs. Uso 1,000 100 100 300 500 - Pasivo + PN Proveedores Capital Res. Acumul. 1,000 600 200 200 Aplicaciones: Orígenes: Cuentas a Cobrar Inventarios Total Capital de Trabajo 200 200 400 Proveedores Utilidades 300 100 Bienes de Uso 350 Bancos Largo Plazo Amortizaciones 300 50 Dividendos en efectivo 200 Bancos Corto Plazo Caja 150 50 Situación Final Activo Caja y Bancos Cuentas a Cobrar Inventarios Bienes de Uso (*) (*) Amortiz. Bs. Uso 1,650 50 300 500 800 50 Pasivo + PN Proveedores Bancos Corto Plazo Bancos Largo Plazo Capital Res. Acumul. Utilidades ejer. 1,650 900 150 300 200 100 Ratios financieros Los índices sirven para recopilar grandes cantidades de datos financieros y así, comparar la evolución de las empresas. Hay infinidad de ratios, debemos seleccionar los mas adecuados para cada actividad. Los índices ayudan a plantear las preguntas pertinentes, no las responden por sí solos. Estados financieros se analizan en tres niveles: El análisis vertical y horizontal la batería de índices que nos muestran aspecto de la situación de liquidez, rentabilidad, endeudamiento, actividad y patrimonio de la compañía comparación de los índices de la compañía con los índices promedios de la industria Ratios financieros: Índices de liquidez Índices de endeudamiento Índices de cobertura Índices de actividad Índices de rentabilidad Índices de valor de mercado Indices de liquidez Diagnosticar situación de liquidez a efectos de evaluar la posibilidad de poder hacer frente a los pagos: *Liquidez corriente = Activo Corr. / Pas. Corr. *Prueba ácida = Act. Corr. - Stocks / Pas. Corr. *Absoluta = Disponibilidades / Pas. Corr. Indices de endeudamiento Los índices de endeudamiento muestran el grado de utilización del capital ajeno en relación al capital propio o al activo total Endeudamiento sobre PN = pasivo/ PN Endeudamiento sobe Activo = pasivo/ activo Indices de cobertura Estos ratios indican la solvencia de la empresa: *La cobertura de intereses = EBIT / Intereses, sirve para saber cómo la utilidad operativa cubre los intereses de los pasivos. (cantidad de veces que la empresa cubre sus intereses con su utilidad operativa). *cobertura total de deudas = EBIT / [int. + cap./(1-t)]. Veces que la utilidad operativa paga los intereses más la cuota de capital de deudas. EBIT: Utilidades antes de intereses e impuestos Indices de cobertura Estos ratios indican la solvencia de la empresa: *La cobertura de intereses = EBITDA / Intereses, sirve para saber como los fondos de las operaciones cubren los intereses de los pasivos. (cantidad de veces que la empresa cubre sus intereses) EBITDA: Utilidades antes de depreciaciones y amortizaciones. intereses, impuestos, Indices de actividad Procuran juzgar la eficiencia con que las firmas usan sus activos y pasivos. Rotación de créditos = ventas / promedio cuentas a cobrar Días de cobranza = 365 / rotación créditos Rotación de inventarios = costo mercaderías vendidas/ promedio inventarios Días de venta = 365 / rotación inventarios Indices de actividad Rotación de Ctas. a pagar = compras / promedio cuentas a pagar Días de pago = 365 / rotación cuentas a pagar Comparar: días créditos + días bienes de cambio Con días cuentas a pagar Indices de rentabilidad Rentabilidad del PN. (ROE): ROE = Utilidad Neta / PN Rentabilidad del Activo (ROA): ROA = [Utilidad Neta + Intereses] / Activo DUPONT: ROA (antes impuestos) = BAII Ventas Margen X Ventas Activo Rotación Indices de rentabilidad Rentabilidad del PN. (ROE) desagregada: ROE = BAII Ventas Activo BAImp BN X X X X Ventas Activo PN BAII BAImp Margen También: Rotación Apalancamiento financiero Riesgo financiero ROE = ROA + (ROA - i) X P PN Efecto fiscal Indices de valor de mercado Son ratios de uso habitual en los Mercados (Bolsas), dan un panorama de valoración rápido. Asimismo, se utilizan para comparar una empresa con otra del mismo sector: PER (price earning o precio - beneficio) = Precio Acción / Ganancia por acción Medida rápida de cómo se valoran las acciones en el mercado. Se interpreta como la cantidad de veces que la ganancia por acción cabe en el precio de ésta. (años en que se recuperará la inversión) Indices de valor de mercado Rentabilidad por dividendos = Div. por acción / Precio de la acción (qué porcentaje representa el dividendo del precio que se paga por acción). Valor de libros de la acción = PN / Cant. de acc. en circulación. Valor de mercado añadido = Valor mercado acc. / Valor de libro acc. (comparación entre el valor de cotización con el valor contable de la acción)