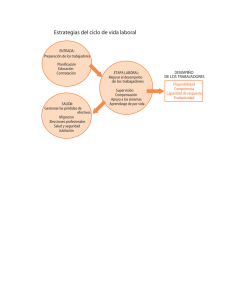

Glosario

Anuncio