Análisis de las modificaciones en los tipos impositivos en el IVA

Anuncio

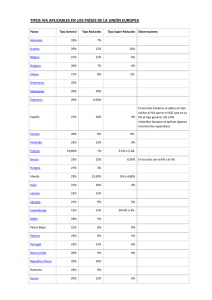

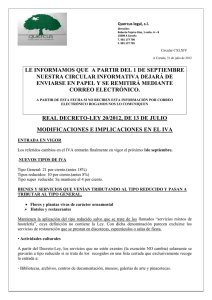

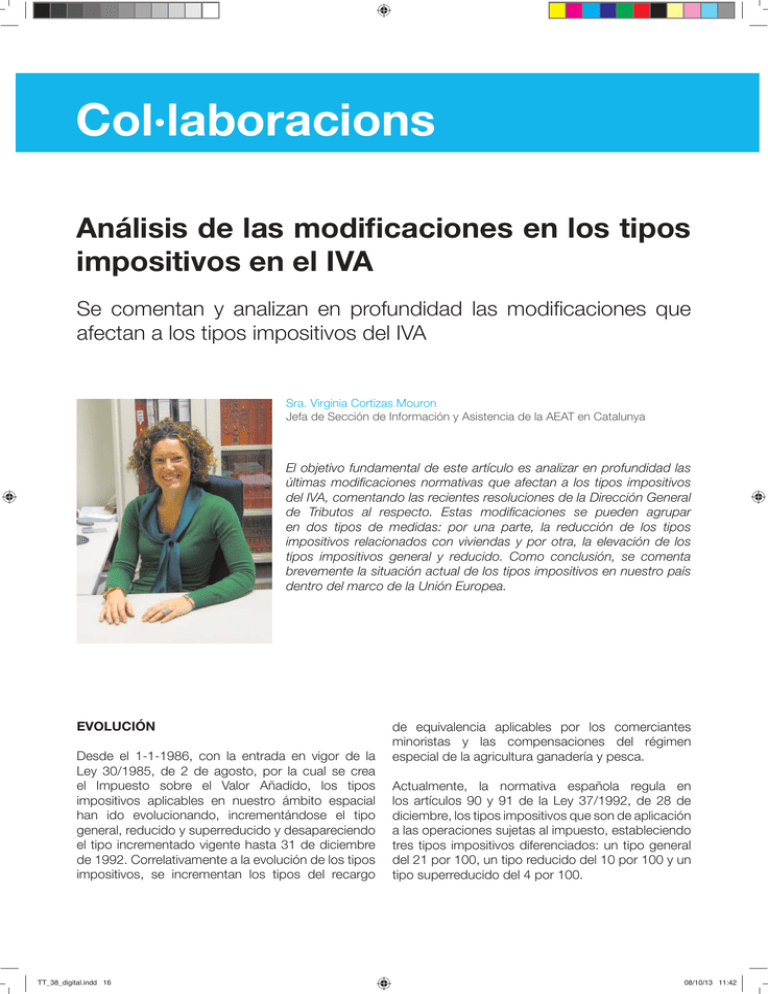

Col·laboracions Análisis de las modificaciones en los tipos impositivos en el IVA Se comentan y analizan en profundidad las modificaciones que afectan a los tipos impositivos del IVA Sra. Virginia Cortizas Mouron Jefa de Sección de Información y Asistencia de la AEAT en Catalunya El objetivo fundamental de este artículo es analizar en profundidad las últimas modificaciones normativas que afectan a los tipos impositivos del IVA, comentando las recientes resoluciones de la Dirección General de Tributos al respecto. Estas modificaciones se pueden agrupar en dos tipos de medidas: por una parte, la reducción de los tipos impositivos relacionados con viviendas y por otra, la elevación de los tipos impositivos general y reducido. Como conclusión, se comenta brevemente la situación actual de los tipos impositivos en nuestro país dentro del marco de la Unión Europea. EVOLUCIÓN Desde el 1-1-1986, con la entrada en vigor de la Ley 30/1985, de 2 de agosto, por la cual se crea el Impuesto sobre el Valor Añadido, los tipos impositivos aplicables en nuestro ámbito espacial han ido evolucionando, incrementándose el tipo general, reducido y superreducido y desapareciendo el tipo incrementado vigente hasta 31 de diciembre de 1992. Correlativamente a la evolución de los tipos impositivos, se incrementan los tipos del recargo TT_38_digital.indd 16 de equivalencia aplicables por los comerciantes minoristas y las compensaciones del régimen especial de la agricultura ganadería y pesca. Actualmente, la normativa española regula en los artículos 90 y 91 de la Ley 37/1992, de 28 de diciembre, los tipos impositivos que son de aplicación a las operaciones sujetas al impuesto, estableciendo tres tipos impositivos diferenciados: un tipo general del 21 por 100, un tipo reducido del 10 por 100 y un tipo superreducido del 4 por 100. 08/10/13 11:42 Evolución de los tipos impositivos desde que se implantó el IVA en España: 1992 1986-1991 1/1/9231/7/92 1/8/9231/12/12 1993-1994 199530/6/2010 1/7/201031/8/2012 Desde 1/9/2012 General 12% 13% 15% 15% 16% 18% 21% Reducido 6% 6% 6% 6% 7% 8% 10% - - - 3% 4% 4% 4% Tipos Superreducido (entre 1986 y 1992 había, adicionalmente, un tipo incrementado que estuvo en el 33% y luego en el 28%). Evolución de los tipos del recargo de equivalencia: 1986-1991 1993-1996 1/1/199731/8/12 Desde 1/9/2012 General 3% 4% 4% 5,2% Reducido 1% 1% 1% 1,4% Superreducido - 0,5% 0,5% 0,5% Bienes objeto del Impuesto sobre las Labores de Tabaco - - 1,75% 1,75% Tipos Evolución de las compensaciones en el régimen especial de la agricultura, ganadería y pesca: Compensaciones 19861997 19981999 1/1/2000- 7/10/2000- 1/1/2006- 1/7/20106/10/2000 31/12/2005 30/6/2010 31/8/2012 Explotaciones agrícolas y forestales 4% Explotaciones ganaderas y pesqueras TT_38_digital.indd 17 4,5% Desde 1/9/2012 8% 9% 10% 12% 7% 7,5% 8,5% 10,5% 5% 08/10/13 11:42 Col·laboracions CAMBIOS EN LOS TIPOS IMPOSITIVOS EN EL PERIODO 2010-2012. Desde el año 2010 se han producido importantes modificaciones en los tipos impositivos, materializados en dos elevaciones en los tipos general y reducido (en el año 2010 y 2012), así como en la reducción del tipo aplicable a determinadas ejecuciones de obra y entregas de viviendas. 1. Incremento de los tipos impositivos durante el año 2010. La Ley 26/2009, de 23 de diciembre, de Presupuestos Generales del Estado para el año 2010, elevó los tipos impositivos general y reducido del Impuesto sobre el Valor Añadido, pasando, con efectos 1 de julio de 2010, del 16 y 7 por ciento al 18 y 8 por ciento, respectivamente, manteniéndose sin alteración el tipo superreducido. Esta medida se adoptó con el objetivo de garantizar la sostenibilidad de las finanzas públicas a medio y largo plazo. Al mismo tiempo, se incorporó un cambio en los porcentajes de compensación aplicables en el régimen especial de la agricultura, ganadería y pesca, elevándose el porcentaje correspondiente a las explotaciones agrícolas o forestales del 9 al 10 por ciento, y el correspondiente a las explotaciones ganaderas o pesqueras del 7,5 al 8,5 por ciento. 2. Reducción del tipo impositivo aplicable a entregas y determinadas obras en viviendas. Obras de renovación y reparación en viviendas. El Real Decreto-ley 6/2010, de 9 de abril, de medidas para el impulso de la recuperación económica y el empleo, modificó, con efectos 14 de abril de 2010, la redacción del artículo 91.Uno.2.15º LIVA (actualmente el artículo 91.Uno.2.10º LIVA). Con esta reforma se amplía el ámbito objetivo de aplicación del tipo reducido, hasta ahora limitado a las obras de albañilería, entre otras, a obras de fontanería, carpintería, electricidad, pintura, escayolistas e instalaciones y montajes. TT_38_digital.indd 18 Este supuesto de tipo reducido tiene su origen en la normativa comunitaria, que permite aplicar tipos reducidos a ciertos servicios locales de gran intensidad de mano de obra, entre ellos, la renovación y reparación de viviendas de particulares. Esta modificación está destinada a recuperar, a corto plazo, la actividad en el sector de la construcción por la vía, fundamentalmente, del impulso fiscal a la actividad de la rehabilitación de viviendas (con esta reforma, además, se amplía el concepto de 08/10/13 11:42 Sra. Virginia Cortizas Mouron Análisis de las recientes modificaciones en los tipos impositivos en el IVA a. El destinatario sea una persona física que destine la vivienda a uso particular, o bien una comunidad de propietarios (por las obras hechas en el edificio compuesto exclusiva o mayoritariamente por viviendas). En la práctica es habitual la contratación de estos servicios a través de entidades aseguradoras, dependiendo la aplicación del tipo reducido de quien sea el destinatario de los mismos. Así, cuando el destinatario sea la entidad aseguradora, se aplicará el tipo general, mientras que, si de acuerdo con los pactos existentes entre las partes (cuando el asegurado contrata directamente con la empresa de reparaciones), el destinatario real es el asegurado, tributarán al tipo reducido (consulta vinculante nº 2011-11). b. La construcción o rehabilitación de la vivienda debe haber finalizado al menos dos años antes del inicio de las obras de renovación o reparación. El cumplimiento de los dos requisitos anteriores debe acreditarse mediante una declaración escrita firmada por el destinatario dirigida al empresario que efectúa las mismas, en la que haga constar, bajo su responsabilidad, dichas circunstancias. rehabilitación estructural a efectos del impuesto, a través de una definición de obras análogas y conexas a las estructurales, que permite reducir los costes fiscales asociados a la actividad de rehabilitación). A partir del 14 de abril de 2010 se permite la aplicación del tipo impositivo reducido (en ese momento el 7 por ciento) a las ejecuciones de obra de renovación y reparación realizadas en edificios o parte de los mismos destinados a viviendas, cuando se cumplan los siguientes requisitos: TT_38_digital.indd 19 c. Quien realice las obras no debe aportar materiales cuyo coste supere el 33 por ciento de la base imponible de la operación (a partir del 1 de septiembre de 2012 este porcentaje se eleva al 40 por ciento), haciéndose constar el cumplimiento de este requisito en la factura que documente la operación. Si bien la LIVA enumera tres requisitos para la aplicación del tipo reducido a este tipo de servicios, es importante resaltar que debe tratarse de “ejecuciones de obra” de renovación y reparación. Con relación a esta cuestión, la Dirección General de Tributos, con referencia a la aplicación del tipo reducido a los servicios de mantenimiento en viviendas, precisa qué debe entenderse por “ejecución de obra”, diferenciando los conceptos 08/10/13 11:42 Col·laboracions “arrendamiento de obra” y “arrendamiento de servicio” recogidos en el Derecho Civil. Así, la ejecución de obra se caracteriza por ser una prestación que persigue un resultado futuro sin tomar en consideración el trabajo que lo crea, en tanto que el arrendamiento de servicios es una prestación de tracto sucesivo, que se instrumenta de forma continuada en el tiempo, atendiendo a la prestación en sí misma y no a la obtención del resultado que la prestación produce, siendo la continuidad y periodicidad las notas esenciales de ese tipo de operaciones (consulta vinculante nº 0693-11). A pesar de que la aplicación del tipo reducido a estas obras se articuló como una medida de carácter temporal (aplicable entre el 14-4-2010 y el 31-12-2012), a partir de 1-1-2013 se podrá continuar aplicando el tipo impositivo reducido del 10% a todas las ejecuciones de obra “de renovación y reparación” de viviendas, ya que el RD-ley 20/2012 vuelve a dar redacción al artículo 91.Uno.2.15º LIVA (el ordinal cambia del 15º al 10º), derogando desde 1-9-2012, la redacción dada por el Real Decreto-ley 6/2010, donde se establecía su aplicación temporal. Aplicación del tipo superreducido a las entregas de viviendas. Con efectos temporales desde el 20 de agosto de 2011 hasta el 31 de diciembre de 2012, se modificó el artículo 91.Uno.1.7º LIVA, reduciendo el tipo impositivo aplicable a la entrega de viviendas, pasando a tributar del 8 al 4 por ciento. Esta medida, inicialmente en vigor hasta el 31 de diciembre de 2011 (Disposición transitoria cuarta del Real decreto-ley 9/2011, de 19 de agosto), prorrogó su vigencia hasta el 31 de diciembre de 2012 (Disposición final quinta del Real decreto-ley 20/2011, de 30 de diciembre), y resultó de aplicación a las entregas de viviendas que cumpliesen los siguientes requisitos: TT_38_digital.indd 20 - Primera entrega de viviendas terminadas o rehabilitadas (la realizada por el promotor), o bien entregas de viviendas usadas con renuncia a la exención. - Edificios o partes de los mismos que fuesen aptos para su utilización como viviendas; se incluyen las plazas de garaje, con un máximo de dos unidades, y anexos en ellos situados que se transmitan conjuntamente. A estos efectos, es indispensable que el inmueble disponga, en el momento de la entrega, de la correspondiente cédula de habitabilidad y, objetivamente considerado, sea susceptible de utilizarse como vivienda (consulta vinculante nº 0177-12). En el supuesto de producirse pagos anticipados durante el período 20-08-2011 y 31-12-2012, tributarán al tipo del 4%, con independencia de que la entrega del inmueble se produzca con posterioridad al 31 de diciembre de 2012, y sin que proceda rectificar el tipo impositivo aplicable a los mismos con ocasión de la entrega (consulta vinculante nº 2296-11). 3. Incremento de los tipos impositivos a partir del 1 de septiembre de 2012. El Real Decreto-ley 20/2012, de 13 de julio, de medidas para garantizar la estabilidad presupuestaria y de fomento de la competitividad, modifica los tipos impositivos del IVA con el doble objetivo de reforzar los ingresos públicos, contribuyendo a la recuperación de la economía y a la reducción del déficit público, y de aproximar los tipos de gravamen a los aplicados en la UE. De esta forma, se procede a la elevación, a partir del 1 de septiembre de 2012, de los tipos impositivos general y reducido del IVA, que pasan del 18 y 8 por ciento al 21 y 10 por ciento, respectivamente. En paralelo a esta medida, se incrementan los tipos del régimen especial de recargo de equivalencia, que pasan del 4 y 1 por ciento al 5,2 y 1,4 por ciento, 08/10/13 11:42 Sra. Virginia Cortizas Mouron Análisis de las recientes modificaciones en los tipos impositivos en el IVA por ese orden, y las compensaciones del régimen especial de la agricultura, ganadería y pesca, que pasan del 10 y 8,5 por ciento al 12 y 10,5 por ciento, respectivamente. Además de la elevación de los tipos impositivos del IVA, algunas de las categorías de bienes y servicios que hasta la fecha venían disfrutando de un tipo impositivo reducido pasan a ser gravadas al tipo impositivo general del Impuesto: flores y plantas ornamentales, servicios mixtos de hostelería, entrada a teatros, circos y demás espectáculos, servicios prestados por artistas personas físicas, servicios funerarios, la asistencia sanitaria, servicios relacionados con el deporte, servicios de peluquería, servicios de televisión digital y la adquisición de obras de arte. Por último, la mención a los objetos que por sus características sólo puedan ser utilizados como material escolar, desaparece de la nueva redacción dada al artículo 91.dos.1.2º LIVA, pasando a tributar al tipo general el denominado “material escolar”, que hasta ese momento estaba gravado al 4 por ciento. Antes del transcurso de un mes desde la publicación del RD-ley 20/2012, la Dirección General de Tributos dictó la Resolución de 2 de agosto de 2012, sobre el tipo impositivo aplicable a determinadas entregas de bienes y prestaciones de servicios en el Impuesto sobre el Valor Añadido, estableciendo los criterios interpretativos en relación con la modificación de tipos impositivos, aclarando conceptos y delimitando las operaciones de entregas de bienes y prestaciones de servicios afectadas por tales cambios. Dentro de las precisiones que realiza la DGT destacar las siguientes: - Material escolar: pasan a tributar al 21 por ciento el material didáctico de uso escolar y el material escolar, manteniéndose el tipo general para el material de oficina. Se mantiene la aplicación del tipo del 4 por ciento a álbumes, partituras, mapas y cuadernos de dibujo, libros, periódicos y revistas. En la aplicación del tipo superreducido a los libros electrónicos, será de aplicación el 4 por ciento a los libros que se suministren en cualquier medio de soporte físico: dicho suministro podrá realizarse, a estos efectos, a través de CD-ROM, memorias USB o cualquier otro soporte físico para su descarga a equipos de hardware. Sin embargo, tributará al tipo general la comercialización del libro electrónico cuando se realice mediante la descarga de archivos desde una página web, ya que nos encontraríamos ante operaciones que constituirían una prestación de servicios por vía electrónica y no una entrega de bienes. - Los servicios prestados por artistas personas físicas, la asistencia sanitaria y los servicios relacionados con el deporte tributarán al tipo general, siempre y cuando no sean de aplicación las exenciones reguladas en el artículo 20 de la LIVA. - Servicios mixtos de hostelería: quizá el aspecto más novedoso de los criterios contenidos en esta Resolución es el que hace referencia a la aplicación del tipo del 21 por ciento los servicios mixtos de hostelería, espectáculos, discotecas, salas de fiestas, barbacoas y análogos (se mantiene la tributación al tipo del 10 por ciento de los servicios de hostelería, TT_38_digital.indd 21 08/10/13 11:42 Col·laboracions acampamento, balneario y de restaurante). Se consideran “servicios mixtos de hostelería” aquéllos en los que existe un servicio de hostelería conjuntamente con una prestación de servicio recreativo, salvo cuando el servicio recreativo es accesorio al principal de hostelería. Se incluyen como servicio mixto, los prestados por: salas de bailes, salas de fiestas, discotecas y establecimientos de hostelería y restauración en los que, conjuntamente con el suministro de alimentos o bebidas, se ofrecen servicios recreativos de cualquier naturaleza, tales como espectáculos, actuaciones musicales, discoteca, salas de fiesta, salas de baile y karaoke. • servicios de hostelería en bares o cafeterías donde estén instaladas máquinas recreativas o de azar, así como juegos de billar, futbolín, dardos, máquinas de juegos infantiles, etc., A estos efectos es indiferente la forma de documentar las operaciones, la obligatoriedad del servicio y la forma de acceso al local o pago de las consumiciones. En particular, tributarán al tipo general del 21 por ciento, entre otros, los servicios de: En esta misma Resolución, se precisa que el tipo impositivo aplicable ante la variación de tipos es el vigente en la fecha del devengo, analizando algunos supuestos especiales: • discotecas, clubs, cena espectáculo, sala de fiestas, sala de baile, sauna, piscina, balneario, utilización de pistas o campos deportivos, etc., prestados por los hoteles a sus clientes, cuando no tengan carácter accesorio o complementario del servicio de hostelería y se facturen de forma independiente al mismo, • discoteca, cena espectáculo, salas de fiestas, tablaos-flamencos, karaoke, salas de baile y barbacoa, • hostelería prestados por cafés-teatro, cafésconcierto, pubs y cafeterías simultáneamente con actuaciones musicales y similares. No obstante, señala la DGT, tributarán al 10%, los suministros de comidas y bebidas para consumir en el acto efectuadas en los días y horas en los que no se presten simultáneamente servicios musicales o de espectáculo. Por el contrario, tributarán al tipo reducido del 10 por ciento, entre otros: TT_38_digital.indd 22 • servicios de bar y restaurante en salas de bingo, casino y salas de apuestas, • servicio de hostelería o restauración conjuntamente con el servicio accesorio de actuación musical, baile, etc., contratado en la celebración de bodas, bautizos y otros eventos similares. - Expedición de la factura en fecha distinta al devengo: la expedición de las facturas debe realizarse en el momento del devengo de la operación o en una fecha posterior, pero en ningún caso puede emitirse una factura con anterioridad a la fecha de devengo del Impuesto. El tipo impositivo aplicable es el vigente en la fecha de devengo, con independencia de la fecha de expedición de la factura. Al respecto resaltar que, desde el 1 de enero de 2013, cuando el destinatario de la operación es un empresario o profesional, la factura deberá expedirse antes del día 16 del mes siguiente a aquél en que se haya producido el devengo de la operación (Real Decreto 1619/2012, de 30 de noviembre, por el que se aprueba el Reglamento por el que se regulan las obligaciones de facturación). En el supuesto de expedición de la factura en una fecha posterior al devengo, deberán hacerse constar ambas fechas en la factura que documente la operación, tanto en el caso de facturas completas u ordinarias como de facturas simplificadas. - En el caso de pagos anticipados realizados con anterioridad a 1 de septiembre de 2012: el tipo impositivo correspondiente a los pagos a cuenta, 08/10/13 11:42 Col·laboracions anteriores a la realización de la operación será el vigente en el momento en que los pagos se realicen efectivamente, y no deberá ser objeto de rectificación aunque la operación tenga lugar con posterioridad al 31 de agosto de 2012. Es importante resaltar que, en el supuesto de expedición de certificaciones de obra, sólo si se procede al pago total o parcial del importe correspondiente a la parte de obra ejecutada, que se documenta en la certificación de obra, se devengará el Impuesto en proporción a la cantidad satisfecha, por el importe efectivamente cobrado. El mero endoso, descuento o pignoración de la certificación de obra no puede considerarse como pago anticipado, y no determina el devengo de la operación. soportar el tipo que esté vigente en el momento de realizarse las operaciones, con independencia de que el tipo impositivo determinado al formularse la correspondiente oferta fuera inferior. - Supuestos de modificación de base imponible y rectificación de cuotas (artículos 80 y 89 LIVA): debe efectuarse la rectificación mediante la expedición de una factura rectificativa, aplicando el tipo impositivo vigente en el momento del devengo. Incidencia de la elevación de los tipos impositivos en la cuantía de la cuota devengada anual por unidad en el régimen simplificado. Además, no se entenderá cobrada la certificación de obra con la emisión de un pagaré sino únicamente en el momento de su pago por el deudor. Recientemente la DGT, en resolución vinculante nº 0288-12, señaló que en el caso de expedirse un documento o factura antes del devengo de la operación (antes de la recepción total o parcial de la obra o del cobro, cuando sea anterior a la citada recepción), éstos no tendrán la consideración de facturas a efectos del IVA y no deben registrarse en los libros registro ni consignarse en la autoliquidación del impuesto. - Operaciones de tracto sucesivo o continuado en el tiempo (arrendamientos, suministros...): el tipo impositivo aplicable será el vigente en el momento de la exigibilidad del pago del precio (devengo). De esta forma, se aplicarán los nuevos tipos impositivos a las contraprestaciones exigibles contractualmente con posterioridad al 31 de agosto de 2012, aún cuando se trate de servicios o suministros que se correspondan con períodos de consumo anteriores a esa fecha. - Contratos con las Administraciones públicas: cuando se produce una elevación de los tipos impositivos, la Administración está obligada a TT_38_digital.indd 24 08/10/13 11:42 Sra. Virginia Cortizas Mouron Análisis de las recientes modificaciones en los tipos impositivos en el IVA La Orden HAP/2259/2012, de 22 de octubre, por la que se modifican los módulos del régimen simplificado del IVA aprobados por la Orden EHA/3257/2011, de 21 de noviembre, incorporó la revisión de los módulos en el régimen simplificado a fin de actualizar su importe en paralelo a la subida de tipos impositivos aprobada por el Real Decreto-ley 20/2012. Esta subida se articuló, para los módulos no monetarios, a través de la aprobación de una tabla única que incorporaba el aumento de tipos distribuido a lo largo de todo el año, y que resultaba de aplicación, exclusivamente, en la regularización anual efectuada en el cuarto trimestre. Como consecuencia de este incremento, se estableció la posibilidad de efectuar una renuncia extraordinaria que implicaba tributar en régimen general en el cuarto trimestre y efectuar la regularización anual utilizando los módulos vigentes a 1-1-2012. La Orden HAP/2549/2012, de 28 de noviembre, por la que se desarrollan para el año 2013 el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido, vuelve a incrementar la cuantía de los módulos en el régimen simplificado del IVA, adaptando los módulos a los nuevos tipos impositivos del Impuesto en vigor desde el pasado 1 de septiembre, tomando en consideración que tales tipos resultarán de aplicación durante la totalidad del ejercicio 2013. El incremento, por categorías de actividades, y con referencia a las cuantías vigentes a 1-1-2012, fue el siguiente: - No experimenta variación: industria del pan y bollería. - Incremento del 16,67 por ciento: fabricación de artículos metálicos, industria de la madera, impresión de texto e imagen, comercio menor material construcción, accesorios de vehículos y maquinaria, reparaciones, recogida y entrega de fotografía, transporte de mercancías, mensajería y mudanzas, TT_38_digital.indd 25 enseñanza, tintorerías, salones e institutos de belleza y fotocopiadoras. - Incremento del 25 por ciento: industria de productos alimenticios, construcción, comercio menor productos alimenticios, servicios de alimentación, servicios de hospedaje, transporte viajeros y autotaxi. - Incremento del 123 por ciento: escuelas y servicios de perfeccionamiento del deporte y peluquerías. - Incremento del 3 por ciento: comisiones por venta lotería, publicidad exterior, tarjetas de transporte, telefónicas y similares. El mayor incremento porcentual en las actividades de peluquería de señora y caballero y servicios de perfeccionamiento del deporte se justifica por tratarse de las dos actividades en régimen simplificado cuyo tipo impositivo pasó del 8 al 21 por ciento. Condena a España en relación con la aplicación de tipos reducidos a ciertos bienes relativos a la sanidad. Con vistas a futuros cambios en los tipos impositivos vigentes en la actualidad, cabe resaltar, dentro del marco comunitario, la reciente sentencia del Tribunal de Justicia de la UE de 17 de enero de 2013, en la que se condena a España por el incumplimiento en la aplicación de un tipo reducido del IVA a determinados bienes relacionados con la sanidad: sustancias medicinales para la obtención de medicamentos; productos sanitarios, material, equipos, instrumental así como aparatos para suplir deficiencias físicas de animales; y aparatos utilizados para suplir las deficiencias del hombre no destinados al uso personal y exclusivo de discapacitados (TJUE 17-1-13, asunto C-360/11). Nuestra normativa interna prevé, actualmente, un tipo reducido del 10 por ciento y superreducido del 4 por ciento para las entregas, adquisiciones intracomunitarias o importaciones de estos bienes (artículo 91.uno.1.5º y 6º y artículo 91.dos.1.3º LIVA). 08/10/13 11:42 Col·laboracions La Sentencia se dicta como consecuencia del recurso interpuesto por la Comisión Europea, al considerar que la aplicación del sistema de tipos reducidos de IVA previstos en nuestra normativa supone un incumplimiento de las obligaciones contenidas en el anexo III de la Directiva 2006/112/CE, y establece criterios que obligan a España a modificar la LIVA para adaptarse a los mismos, aplicando el tipo general del impuesto a los bienes objeto del recurso. No obstante, mantendrán la aplicación de los tipos vigentes actualmente las sustancias medicinales susceptibles de utilización directa por el consumidor final para el cuidado de la salud, la prevención y el tratamiento de enfermedades con fines médicos o veterinarios, así como, los aparatos y complementos esencial o principalmente utilizados para suplir las deficiencias del hombre que se destinan al uso personal y exclusivo de los discapacitados. Los tipos impositivos dentro del marco de la Unión Europea. Las últimas modificaciones en los tipos impositivos, tanto la elevación de los mismos como la aplicación de tipos reducidos a determinadas operaciones relacionadas con la vivienda, se encuadran dentro los criterios de actuación fijados en las directivas comunitarias. La Directiva 2006/112/CE, de 28 de noviembre, constituye la norma básica de armonización del IVA desde el 1-1-2007, y se configura como el texto refundido de la Sexta Directiva (Directiva 77/388/CEE). Con el establecimiento de este tipo mínimo se pretende evitar que la creciente divergencia existente entre los tipos normales del IVA aplicados por los Estados miembros provoque desequilibrios estructurales en la Unión Europea y un falseamiento de la competencia en algunos sectores de actividad. Los diferentes tipos de IVA aplicados en los Estados miembros pueden llevar, en la práctica, a la deslocalización de las actividades, condicionando la actividad económica desarrollada por los sujetos pasivos: éstos buscarán localizar sus operaciones en aquellos estados con un IVA inferior, abaratando el precio de los bienes y servicios objeto de su actividad. La tendencia actual en la UE es aumentar el tipo general del IVA. La Comisión Europea ha venido manteniendo en distintos informes la necesidad de que España eleve los tipos de gravamen y amplíe la base del tributo, a fin de buscar el alineamiento de nuestro país con la del resto de socios europeos. Si bien España fue el país que más incrementó el IVA en 2012, está todavía por debajo del tipo medio general de la UE (21,13 % en 2012). Actualmente los países con el IVA más alto son: Hungría (27 %), Suecia y Dinamarca (25 %), mientras que Chipre y Luxemburgo aplican en tipo más bajo (15 %). Finalmente, es importante resaltar que las reformas en los tipos del impuesto se configuran no sólo como un medio de política fiscal, si no como uno de los instrumentos de política económica utilizados para la obtención de ingresos públicos y la consecución de los objetivos de déficit público. En esta norma se establece que los Estados miembros aplicarán un tipo impositivo normal de IVA, no inferior al 15 por ciento (hasta 31-12-2015), y podrán aplicar uno o dos tipos reducidos, no inferiores al 5 por ciento, a las entregas de bienes y a las prestaciones de servicios de las categorías que figuran en el anexo III de la Directiva (Título VIII de la Directiva 2006/112/CE). Excepcionalmente, uno de estos tipos puede ser inferior al límite si así lo negoció cada Estado en el momento de adherirse a la UE o posteriormente, como es el caso de España. TT_38_digital.indd 26 08/10/13 11:42