Intereses implícitos de valores de renta fija

Anuncio

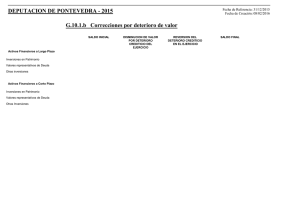

Newsletter “Actualidad Contable. Novedades y práctica sobre el PGC 2007 y las NIIF” 69.- Intereses implícitos de valores de renta fija Autores: Rafael Bautista, Horacio Molina y Marta de Vicente. Profesores de ETEA El 31 de marzo de 2011, una sociedad adquiere bonos de un importe nominal de 190.000 €, con un interés nominal del 6%, pagadero lo días 31 de diciembre de cada año. Los bonos se amortizan a su vencimiento, previsto para el día 31 de diciembre de 2016. El precio pagado por la adquisición en el mercado secundario asciende a 200.000 euros, debido a que, en la actualidad, las nuevas emisiones de bonos con similar riesgo crediticio, se están poniendo en circulación a un tipo nominal inferior al 5%. Adicionalmente al precio pagado, la sociedad ha hecho frente a unos gastos por corretajes por importe de 1.000 euros. A 31 de diciembre de 2011 y 2012, el valor razonable de los bonos asciende a 203.000 euros y 192.000 euros, respectivamente. Plantear la contabilización a 31 de diciembre de 2011 y 2012, en los siguientes casos: a) b) c) La sociedad lo adquiere con la intención de mantenerlo hasta vencimiento. La sociedad lo adquiere con la intención de venderlo en el corto plazo. La sociedad lo clasifica como disponible para la venta. SOLUCIÓN: a) La sociedad lo adquiere con la intención de mantenerlo hasta vencimiento. De acuerdo con la NV 9ª del PGC’07, la compañía podrá clasificar en esta categoría, activos financieros: - con fecha de vencimiento y cobros determinados; - que se negocien en un mercado activo; - y siempre que tenga la intención y capacidad de mantenerlos hasta el vencimiento. La misma norma indica que, en su reconocimiento inicial, las inversiones financieras mantenidas hasta el vencimiento se valorarán por su valor razonable, que, salvo evidencia en contrario, será el precio de la transacción, que equivaldrá al valor razonable de la contraprestación entregada más los costes de transacción que les sean directamente atribuibles. De acuerdo con lo anterior, el cuadro de amortización contable de la operación, así como su contabilización a final de cada período, sería el siguiente: Newsletter “Actualidad Contable. Novedades y práctica sobre el PGC 2007 y las NIIF” Fecha Flujos de efectivo del bono 01/01/2011 31/12/2011 31/12/2012 31/12/2013 31/12/2014 31/12/2015 31/12/2016 Interés efectivo -201.000 11.400 11.400 11.400 11.400 11.400 201.400 4,8643% Nominal pendiente Devengo interés efectivo 190.000 190.000 190.000 190.000 190.000 190.000 0 9.777 9.698 9.616 9.529 9.438 9.342 Coste amortizado Diferencia 201.000 199.377 197.676 195.891 194.020 192.058 0 1.623 1.702 1.784 1.871 1.962 2.058 01/01/2011. En el momento de la adquisición (coincidente con el último cobro de intereses): Db. (251) Valores representativos de deuda a l/p Cr. (572) Bancos, c/c 201.000 (201.000) 31/12/2011. Al cobro de intereses (suponiendo una retención en origen del 19%): Db. (572) Bancos, c/c Db. (473) H.P., retenciones y pagos a cuenta Cr. (761) Ingresos de valores representativos de deuda Cr. (251) Valores representativos de deuda a l/p 9.234 2.166 (9.777) (1.623) 31/12/2012. Al cobro de intereses (suponiendo una retención en origen del 19%): Db. (572) Bancos, c/c Db. (473) H.P., retenciones y pagos a cuenta Cr. (761) Ingresos de valores representativos de deuda Cr. (251) Valores representativos de deuda a l/p 9.234 2.166 (9.698) (1.702) b) La sociedad lo adquiere con la intención de venderlo en el corto plazo. Según la NV 9ª del PGC’07, las inversiones mantenidas para negociar se valorarán por su valor razonable, que, salvo evidencia en contrario, será el precio de la transacción, que equivaldrá al valor razonable de la contraprestación entregada. Los costes de transacción que le sean directamente atribuibles, se reconocerán en la cuenta de pérdidas y ganancias del ejercicio. Posteriormente a su reconocimiento inicial, los activos financieros mantenidos para negociar se valorarán por su valor razonable, sin deducir los costes de transacción en que se pudiera incurrir en su enajenación, imputando cualquier cambio de valor en la cuenta de pérdidas y ganancias del ejercicio. Newsletter “Actualidad Contable. Novedades y práctica sobre el PGC 2007 y las NIIF” Fecha Flujos de efectivo del bono 01/01/2011 31/12/2011 31/12/2012 31/12/2013 31/12/2014 31/12/2015 31/12/2016 Interés efectivo -200.000 11.400 11.400 11.400 11.400 11.400 201.400 4,9643% Nominal pendiente 190.000 190.000 190.000 190.000 190.000 190.000 0 Devengo interés efectivo Diferencia 9.929 9.855 9.779 9.698 9.614 9.525 Coste amortizado 200.000 198.529 196.984 195.363 193.661 191.875 0 1.471 1.545 1.621 1.702 1.786 1.875 01/01/2011. En el momento de la adquisición: Db. (541) Valores representativos de deuda a c/p Db. (669) Otros gastos financieros Cr. (572) Bancos, c/c 200.000 1.000 (201.000) El coste implícito derivado de la adquisición del activo por encima de su valor nominal, se irá imputando con criterio financiero a lo largo de la vida del bono, re duciendo la rentabilidad nominal del mismo: 31/12/2011. Por el cobro de intereses (suponiendo una retención en origen del 19%): Db. (572) Bancos, c/c Db. (473) H.P., retenciones y pagos a cuenta Cr. (761) Ingresos de valores representativos de ID Cr. (541) Valores representativos de deuda a c/p 9.234 2.166 (9.929) (1.471) A cierre de ejercicio, compararemos el valor en libros del activo con su razonable. Escenarios de bajadas de tipos en el mercado, podrían justificar incrementos del valor razonable de bonos a interés fijo, como es el caso que nos ocupa: 31/12/2011. Por la actualización del valor razonable hasta 203.000 euros: Db. (541) Valores representativos de deuda a c/p Cr. (7630) Beneficios de cartera de negociación 4.471 (4.471) 31/12/2012. Por el cobro de intereses (suponiendo una retención en origen del 19%): Db. (572) Bancos, c/c Db. (473) H.P., retenciones y pagos a cuenta Cr. (761) Ingresos de valores representativos de ID Cr. (541) Valores representativos de deuda a c/p 9.234 2.166 (9.855) (1.545) Newsletter “Actualidad Contable. Novedades y práctica sobre el PGC 2007 y las NIIF” 31/12/2012. Por la actualización del valor razonable hasta 192.000 euros: Db. (6988) Pérdidas por deterioro de valores de deuda a c/p Cr. (541) Valores representativos de deuda a c/p 9.455 (9.455) c) La sociedad lo clasifica como disponible para la venta. De acuerdo con la NV 9ª del PGC’07, en el reconocimiento inicial de activos financieros clasificados disponibles para la venta, se incluirán los costes de transacción que le sean directame nte atribuibles a la adquisición. Posteriormente a su reconocimiento inicial, los activos financieros disponibles para la venta se valorarán por su valor razonable, sin deducir los costes de transacción en que se pudiera incurrir en su enajenación, imputando cualquier cambio de valor directamente en el patrimonio neto, hasta que el activo cause baja o se deteriore, momento en el que la plusvalía o minusvalía reconocida en patrimonio se imputará a la cuenta de pérdidas y ganancias. 01/01/2011. En el momento de la adquisición: Db. (541) Valores representativos de deuda a c/p Cr. (572) Bancos, c/c 201.000 (201.000) 31/12/2011. Por el cobro de intereses: Db. (572) Bancos, c/c Db. (473) H.P., retenciones y pagos a cuenta Cr. (761) Ingresos de valores representativos de deuda Cr. (541) Valores representativos de deuda a c/p 9.234 2.166 (9.777) (1.623) 31/12/2011. Por la actualización del valor razonable hasta 203.000 e uros: Db. (541) Valores representativos de deuda a c/p Cr. (900) Beneficios en activos financieros disponibles para la venta 3.623 (3.623) Según la NIIF 91, los activos clasificados como medidos a valor razonable, de acuerdo con el “modelo de negocio” de la compañía, deberán reflejar sus cambios de valoración directamente en el resultado del ejercicio en que se pongan de manifiesto. Únicamente podrá ser excepción al criterio anterior, el caso de instrumentos de patrimonio que no sean mantenidos para negociar. 1 Esta NIIF será de aplicación en los períodos anuales que comiencen a partir del 1 de enero de 2013 (actualmente se discute el retraso en su aplicación hasta el 1 de enero de 2015), aunque se permite su aplicación anticipada desde su publicación en noviembre de 2009. Newsletter “Actualidad Contable. Novedades y práctica sobre el PGC 2007 y las NIIF” 31/12/2012. Por el cobro de intereses: Db. (572) Bancos, c/c Db. (473) H.P., retenciones y pagos a cuenta Cr. (761) Ingresos de valores representativos de deuda Cr. (541) Valores representativos de deuda a c/p 9.234 2.166 (9.698) (1.702) 31/12/2012. Por la actualización del valor razonable hasta 192.000 euros: Db. (800) Pérdidas en activos financieros disponibles para la venta Cr. (541) Valores representativos de deuda a c/p 9.298 (9.298)