argentina: una cronica anunciada por mundell y fleming

Anuncio

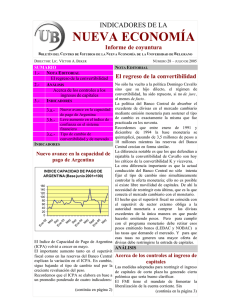

ARGENTINA: UNA CRONICA ANUNCIADA POR MUNDELL Y FLEMING Juan M. Cayo* Agosto, 2002 “Lo que ocurre del año 2000 hacia atrás nada tiene que ver con la crisis que sufre actualmente Argentina” Roque Fernández (Lima, 29.05.2002). Este documento presenta una exposición esquemática de la evolución de la economía argentina durante la década pasada. En particular, se pasa una rápida revista de los hechos estilizados durante las etapas de estabilización y reformas que acompañó la instauración del esquema monetario/cambiario de la convertibilidad, seguida por la crisis post-Tequila, su posterior recuperación y la génesis del colapso del régimen de convertibilidad a fines del 2001. Se muestra cómo el modelo de Mundell-Fleming puede ser una herramienta útil para explicar el comportamiento de las principales variables y la lógica detrás de las distintas etapas de crecimiento y crisis de la economía argentina. Se concluye que - tal como muestra el modelo de MundellFleming – la conjunción de desequilibrios de diversa índole (fiscal, endeudamiento, comercial, cambiario, laboral, etc.) y la imposibilidad de ajustes nominales ante shocks externos impuesta por la convertibilidad, desembocaron en la colapso no sólo del régimen monetario y cambiario vigente, sino también de la propia economía argentina. Finalmente, se discute las predicciones del modelo Mundell-Fleming en la etapa post-convertibilidad. I. Introducción II. Breve exposición del modelo de Mundell-Fleming para una pequeña economía abierta con tipo de cambio fijo III. Argentina: hechos estilizados IV. Una explicación del boom y la crisis argentina en base al modelo de Mundell-Fleming V. • El periodo de boom 1991-1994 • El primer campanazo de alerta: Argentina post-Tequila • El fin de la convertibilidad: Argentina 1999-2001 Argentina post-devaluación: ¿ya no funciona el modelo de MundellFleming? VI. Reflexiones finales VII. Referencias bibliográficas * Facultad de Economía de la Universidad San Martín de Porres. Este es un artículo que sirve también como un homenaje al profesor Robert Mundell quien fuera galardonado con el Premio Nobel de Economía en el año 1999. 1 I. INTRODUCCION A inicios de los años 90’s, el gobierno argentino inició una serie de importantes reformas económicas, incluyendo el régimen de la política monetaria y cambiaria, política fiscal, reformas estructurales y reforma comercial. La piedra angular de este nuevo periodo fue la reforma monetaria y cambiaria enmarcada en la llamada “Ley de Convertibilidad” que fijó el peso al dólar a un tipo de cambio de 1:1 y que en gran medida restringió las posibilidades de financiamiento del déficit fiscal mediante emisión monetaria del Banco Central. Bajo el esquema de convertibilidad, cualquier ciudadano tenía el derecho de convertir tantos pesos por dólares como quisiera y viceversa a la tasa establecida. Para darle credibilidad al régimen, el gobierno estableció que cada peso en circulación tenía que estar respaldado por un dólar de las reservas internacionales del Banco Central. Este esquema corresponde a lo que en teoría monetaria se denomina un “currency board”. La política fiscal también se ordenó y las cuentas del presupuesto público se equilibraron. Paralelamente, se inició un agresivo proceso de privatización de las empresas públicas. Se desmantelaron las barreras existentes al intercambio comercial y al flujo de capitales y el sector financiero argentino se abrió a la inversión extranjera. Estas reformas de mercado tuvieron un gran impacto sobre la performance de la economía argentina: el nivel de precios que venía creciendo a tasas del 3000% fue rápidamente estabilizado mediante la “Ley de Convertibilidad”. El crecimiento económico rebotó de manera importante luego de años de recesión, registrando tasas superiores al 7% por año en promedio entre 1990 y 1993. La inversión privada y las exportaciones también se recuperaron dramáticamente. Muchos dudaban acerca de las posibilidades de supervivencia del régimen de currency board, especialmente puesto bajo tensión durante el llamado “Efecto Tequila” que se inició con la devaluación del peso mexicano en diciembre de 1994. Luego del duro ajuste económico y la consecuente recesión sufrida durante 1995, la economía argentina recuperó su dinamismo hacia fines de 1995 hasta que el régimen fue nuevamente puesto a prueba a partir de la crisis brasileña de inicios de 1999. Con la mayor parte de las economías asiáticas en profunda crisis durante los años 1997-1998, Argentina se convirtió en la estrella de las economías emergentes. Fue capaz de emitir grandes cantidades de deuda soberana de mediano y largo plazo en los mercados internacionales a spreads relativamente modestos frente a los US Treasuries. La comunidad financiera internacional aplaudía a los policymakers argentinos, incluyendo el Fondo Monetario Internacional que citaba a Argentina como un modelo a seguir por los demás países en desarrollo en cuanto su estabilización y su proceso de reformas. En la reunión anual del FMI y el Banco Mundial de octubre de 1999, el Presidente Menem pronunciaba un discurso triunfante ante la mirada complaciente del Presidente Clinton, Michel Camdessus y demás funcionarios de la burocracia multilateral. Dos años después, el experimento argentino acabó en una profunda crisis que aún no tiene visos de solución. La economía ha ingresado a su cuarto año consecutivo de recesión, el desempleo sobrepasa el 21%, el sistema bancario se encuentra prácticamente en bancarrota, la industria paralizada y los 2 temores de rebrote hiperinflacionario y estallido social son inminentes. Argentina pasó de ser la niña mimada de los mercados internacionales a convertirse en un paria del sistema internacional al que nadie quiere volver a prestarle dinero y que, además, se ha convertido en verdadero dolor de cabeza para los organismos internacionales que ven en Argentina un elemento que está erosionando su ya mellado prestigio como “superintendentes” de la economía global1. ¿Qué pasó en Argentina que generó una precipitación tan rápida de una economía supuestamente confiable y pujante? ¿Es razonable afirmar - como Roque Fernández en la cita inicial - que los problemas en Argentina se inician a partir del año 2001 y que las políticas de los años anteriores no tienen nada que ver con el colapso actual?2 Este documento intenta presentar los hechos estilizados más saltantes de la historia económica reciente de la Argentina y utiliza una herramienta básica, de amplia difusión en la mayoría de facultades de economía a nivel de pregrado del mundo: el modelo de Mundell-Fleming. Tal como se muestra, el modelo de Mundell-Fleming constituye una herramienta valiosa para explicar de manera sencilla los principales acontecimientos de la economía argentina, desde su etapa de crecimiento 1990-1994, la crisis post-Tequila, y el colapso final de la convertibilidad a fines del año 2001. Luego de una breve exposición del modelo básico, se pasa revista de los principales hechos estilizados de la economía argentina y luego se aplica el modelo de Mundell-Fleming para graficar distintos episodios de su historia reciente. Finalmente, se esbozan algunas ideas respecto de las dificultades que enfrentan las autoridades argentinas en la etapa post-convertibilidad y se discute la validez del modelo Mundell-Fleming en esta nueva etapa signada por la aparición de nuevos fenómenos como el “efecto hoja de balance”. Este documento sólo pretende ser un ejercicio académico que muestra que la teoría y los modelos que nos enseñaron (y siguen enseñando) en la universidad son de mucha utilidad al momento de explicar fenómenos de la realidad económica. Ergo, no se tiene que apelar necesariamente a complicados modelos analíticos para capturar los rasgos esenciales de los fenómenos económicos, sino que éstos pueden ser razonablemente explicados a través de nuestra viejo pero útil modelo de Mundell-Fleming. En palabras de Stanley Fischer: “La base de una buena recomendación de política económica tiene que ser macroeconomía simple, como los modelos IS-LM para una economía abierta por los cuales Robert Mundell recibió el Premio Nobel. También necesitas modelos más sofisticados de los que se aprenden en cursos avanzados para prevenirte de las limitaciones de los modelos básicos. Pero sin ese marco conceptual básico, yo tengo dificultades para entender lo que está sucediendo.” (Fischer, 1999) 1 / Como señala Michael Mussa (Mussa, 2002), el caso argentino es muy diferente al de la mayoría de casos en que el FMI ha prestado apoyo financiero. El FMI ha venido apoyando a Argentina a lo largo de toda la década de los 90’, a través de programas de ajuste y reformas bajo continuo escrutinio del Fondo, a diferencia de los casos de México en 1995, Indonesia, Corea y Thailandia en la crisis asiática o Brasil en 1999, en los que estos países entraron a programas con el Fondo sólo cuando ya se había producido la crisis. 2 / El Dr. Roque Fernández fue Presidente del Banco Central Argentino y Ministro de Economía durante buena parte de los años 90’. 3 II. BREVE EXPOSICION DEL MODELO DE MUNDELL-FLEMING PARA UNA PEQUEÑA ECONOMÍA ABIERTA CON TIPO DE CAMBIO FIJO En lo que sigue se presenta una exposición resumida del modelo desarrollado por Robert Mundell y Marcus Fleming3 para abordar el tema de las políticas macroeconómicas ante un entorno de distintos grados de movilidad de capitales. Estos autores observaron la importancia de la creciente movilidad de capitales en el mercado internacional que se produjo en los años 60’s y las implicancias que ello tenía sobre la política económica doméstica, especialmente en pequeñas economías abiertas. En esos años, las economías industrializadas se regían por el acuerdo de Bretton Woods y operaban con tipos de cambio fijos. Los flujos comerciales empezaban a ser sobrepasados por los flujos financieros internacionales gracias al paulatino desmantelamiento de los controles de capitales, los avances en la tecnología y las comunicaciones, y la aparición de nuevos instrumentos financieros. Estos economistas identificaron un aspecto particularmente crucial: los flujos de capitales son mucho más veloces que los flujos de mercancías. En síntesis, el modelo de Mundell-Fleming se basa en el modelo IS-LM keynesiano de determinación del ingreso nacional, pero al cual se le incluye el flujo internacional de capitales, lo que introduce implicancias importantes acerca de la efectividad de las políticas de demanda, bajo supuestos alternativos de régimen cambiario y grado de movilidad de capitales. La balanza neta de la cuenta de capitales KA puede representarse por: KA = k (i – δ – i*) Lo que significa que el diferencial entre las tasas de interés doméstica (i) ajustada por el riesgo país (δ) y la tasa de interés internacional (i*) es determinante para definir el sentido del flujo de capitales. Cuando (i – δ – i*) > 0, se genera un diferencial entre el rendimiento de las inversiones en el resto del mundo y el país, por lo que los inversionistas extranjeros adquieren activos domésticos, produciendo un influjo de capitales que hace positiva la KA. Por el contrario, cuando el diferencial (i – δ – i*) < 0, los residentes domésticos adquieren activos externos y se produce una salida de capitales que vuelve negativa la KA. El factor k mide el grado de movilidad de capitales, es decir, la velocidad con la que los inversionistas pueden arbitrar los diferenciales en tasas de interés. El caso de control estricto de capitales corresponde a k = 0; distintos grados de apertura se representan por k > 0; siendo k = ∞ el escenario de perfecta movilidad de capitales. La curva BP representa el equilibrio en la balanza de pagos que incluye a la balanza comercial TB y la balanza de capitales KA4. La balanza comercial TB depende negativamente del ingreso y positivamente del tipo de cambio real. Mientras que la KA depende – como se ha señalado anteriormente – positivamente del diferencial de intereses (i – δ – i*). 3 / El trabajo pionero de Mundell se tituló “Capital Mobility and Sabilization Under Fixed and Flexible Exchange Rates”, Canadian Journal of Economics and Political Science (1963) y su libro posterior International Economics (1968). El trabajo de Fleming fue publicado por en el IMF Staff Papers (1962) y se tituló “Domestic Financial Policies Under Fixed and Under Floating Exchange Rates”. 4 / Por simplicidad vamos a asumir que la balanza de servicios es cero. 4 BP = TB + KA = 0 = X0 – M0 – mY + k(i – δ – i*) = 0 donde X0 y M0 son los componentes exógenos del comercio internacional y m es la propensión marginal a importar. Resolviendo esta expresión para i, y asumiendo que la tasa de interés internacional i* está dada, tenemos: i = - (1/k) [X0 – M0] + (m/k)Y + (i* + δ) (1) Nótese que un incremento en el ingreso Y está asociado a un incremento en el diferencial de tasas de interés a fin de mantener la KA en cero. Esto sucede porque al aumentar Y se incrementa la demanda por importaciones M, por tanto, la tasa de interés doméstica i deberá incrementarse para atraer los capitales que financien el déficit comercial. Esto implica que la curva BP tiene pendiente positiva. Además, la pendiente de la BP es inversa al grado de movilidad de capitales k. De manera que cuando k=0 y existe un estricto control de capitales, la BP es perfectamente vertical, pues ningún cambio en la tasa de interés doméstica será suficiente para atraer capitales. Cuando k=∝, la BP es perfectamente horizontal. La pendiente de la BP también está influenciada por la propensión marginal a importar, m. GRAFICO 1 La curva BP representa todas las combinaciones de ingreso Y y tasa de interés i que permiten equilibrar la balanza de pagos. Un mayor ingreso Y estará asociado a mayor demanda por importaciones, por lo que será necesario atraer más capitales vía un incremento en la tasa de interés. A la derecha de la BP la balanza de pagos se encuentra en déficit y a la izquierda de la BP se registra un superávit en la balanza de pagos. BP i BP superavit Es necesario mayor i para atraer K BP déficit mayor Y implica mayores Ms Y Además, la posición de la BP dependerá del nivel de las tasas de interés en el resto del mundo (i*) y del nivel de riesgo país (δ). Un incremento en las tasas de interés foráneas desplaza la BP hacia la izquierda, pues será necesario mayores niveles de rentabilidad interna para atraer las inversiones del resto del mundo. Similar desplazamiento a la izquierda se produce en la curva BP cuando se incrementa la percepción de riesgo país (δ), pues la economía deberá incrementar los intereses domésticos para lograr el mismo equilibrio en la balanza de pagos. Las otras ecuaciones del modelo son las curvas IS y LM: IS : LM : Y = [A0 – b(i) + X0 – M0]/(s + m) M/P = L (i, Y) (2) (3) 5 La curva IS describe el equilibrio entre el ingreso, Y, y la tasa de interés, i, a fin de lograr el equilibrio en el mercado de bienes, donde el mercado se define como oferta de bienes igual a demanda de bienes. Esta curva tiene pendiente negativa en la medida que incrementos en la tasa de interés doméstica afecta el costo de endeudamiento de las empresas para llevar a cabo sus inversiones, así como el gasto privado en bienes durables. La curva IS es contingente a un nivel dado de gasto exógeno representado por el intercepto que incorpora los componentes exógenos del gasto público, el consumo y la inversión, así como a los componentes exógenos del comercio internacional. El multiplicador [1/(s + m)] es menor que el correspondiente a una economía cerrada (1/s), debido a que parte del gasto doméstico se destina a importaciones del resto del mundo. Es importante mencionar que la IS se desplaza a la derecha no sólo cuando hay un incremento en la demanda por bienes domésticos proveniente de residentes domésticos (A0), sino también cuando hay un incremento en la demanda por bienes domésticos por parte del resto del mundo. Esto último puede provenir de un cambio en los gustos en el resto del mundo o de una devaluación de la moneda doméstica que hace ganar competitividad en precios relativos a los bienes domésticos. Por su parte, la curva LM describe la relación entre el ingreso, Y, y la tasa de interés, i, que son congruentes con el equilibrio en el mercado monetario, donde equilibrio se define como oferta de saldos reales (M/P) igual a la demanda real de dinero. La curva tiene pendiente positiva porque i y Y tienen efectos opuestos sobre la demanda real de dinero. Al igual que la IS, la curva LM es contingente a un nivel dado de oferta monetaria. Es importante señalar una característica fundamental de todo régimen de tipo de cambio fijo: la endogenización de la política monetaria. En efecto, cuando la economía se rige por un régimen de tipo de cambio fijo, el Banco Central se compromete a defender la estabilidad cambiaria y con ello, pierde control sobre su autonomía monetaria. Cualquier presión devaluatoria provoca una reacción del Banco Central que se ve obligado a intervenir en el mercado cambiario a través de la venta de moneda extranjera, provocando una pérdida de reservas internacionales y una reducción en la masa monetaria doméstica. Por el contrario, cualquier presión revaluatoria tendría que ser aliviada mediante una intervención en el sentido contrario, es decir, comprando los dólares en el mercado y aumentando la masa monetaria doméstica. Por supuesto, que el Banco Central siempre puede esterilizar tales intervenciones a través de la colocación o adquisición de bonos del Tesoro, pero al final, el hecho es que la autoridad monetaria sacrifica su control sobre la política monetaria en pro de la estabilidad cambiaria. • Efectos de una expansión fiscal bajo un régimen de tipo de cambio fijo Consideremos el caso de una expansión fiscal bajo alternativos grados de movilidad de capitales. Empecemos por el caso de cero movilidad de capitales, como se muestra en el Gráfico 2. Un incremento en el gasto público trasladará a la derecha la curva IS, pasando la economía del punto E al punto G. En G, existe equilibrio tanto en el mercado de bienes como en el mercado monetario, pero la BP se encuentra en déficit, debido a que el mayor ingreso asociado a la expansión de la demanda interna, genera un déficit comercial. Como no existe 6 movilidad de capitales, KA = 0 y la BP equivale a la balanza comercial TB. Cuando la BP está en déficit, se genera una presión alcista en el tipo de cambio que tiene que ser combatida por el Banco Central a través de una intervención en el mercado cambiario, perdiendo reservas internacionales y reduciendo la cantidad de dinero en circulación. Esta intervención en defensa del tipo de cambio fijo desplaza la LM a la izquierda, con lo cual la economía arriba a un punto de equilibrio como L. Los efectos finales de la expansión del gasto público G han sido reducir el stock de reservas internacionales del Banco Central y elevar la tasa de interés, sin ningún efecto sobre el nivel de actividad económica. Consideremos ahora el caso de una expansión fiscal bajo una limitada movilidad de capitales, como se muestra en el Gráfico 3. Un incremento en el gasto público trasladará a la derecha la curva IS, pasando la economía del punto E al punto G. Como en el caso anterior, en G existe equilibrio tanto en el mercado de bienes como en el mercado monetario, pero la BP se encuentra en déficit; la expansión de la demanda interna genera un déficit comercial y el incremento en la tasa de interés produce el ingreso de capitales. Como la movilidad de capitales es limitada, el superávit en la balanza de capitales KA no compensa el déficit en la balanza comercial TB, por lo que la BP está en déficit. Ello genera una presión alcista en el tipo de cambio que provoca la intervención del Banco Central a través de la venta de moneda extranjera y la reducción de la masa monetaria doméstica. La LM se desplaza a la izquierda, con lo cual la economía arriba a un punto de equilibrio como L. Hay que anotar que la economía arribará a L de manera más rápida que cuando no existe movilidad de capitales, pues el influjo de capitales compensa en parte el déficit comercial y por tanto, el desequilibrio externo es menor (y también los ajustes necesarios). Los efectos finales de la expansión del gasto público G han sido reducir el stock de reservas internacionales del Banco Central y elevar la tasa de interés, pero esta vez, acompañado de un limitado efecto positivo sobre la actividad económica. Finalmente veamos el caso de una expansión fiscal ante un alto grado de movilidad de capitales, como se muestra en el Gráfico 4. Un incremento en el gasto público trasladará a la derecha la curva IS, pasando la economía del punto E al punto G. A diferencia de los casos anteriores, ahora la economía en G presenta un superávit en la BP. Aún cuando la expansión de la demanda interna genera un déficit comercial (TB < 0), el incremento en la tasa de interés produce un gran influjo de capitales, con lo cual la balanza de capitales KA produce un abultado superávit que compensa el déficit en la balanza comercial TB, por lo que la BP resulta positiva. Ello genera una presión revaluatoria en el tipo de cambio que obliga al Banco Central a intervenir a través de la compra de moneda extranjera, incrementando su stock de reservas internacionales y expandiendo la masa monetaria doméstica. La LM se desplaza a la derecha, con lo cual la economía arriba a un punto de equilibrio como L. En consecuencia, la expansión fiscal logra un efecto positivo sobre la actividad económica y el Banco Central incrementa sus tenencias de activos extranjeros. 7 POLITICA FISCAL BAJO DISTINTOS GRADOS DE MOVILIDAD DE CAPITALES A) CERO MOVILIDAD DE CAPITALES GRAFICO 2 Una ∆G trasladará a la derecha la curva IS, pasando la economía del punto E al punto G. En G la BP se encuentra en déficit, generando una presión devaluatoria. Ello obliga a una intervención del banco central reduciendo sus reservas y la base monetaria. La economía arriba a un equilibrio L. Al final ∆G reduce el stock de reservas y elevar la tasa de interés, sin ningún efecto sobre el nivel de actividad económica. LM' BP i LM L G E IS' IS Y B) ALGUN GRADO DE MOVILIDAD DE CAPITALES GRAFICO 3 Una ∆G trasladará a la derecha la curva IS, pasando la economía del punto E al punto G. En G, la TB se encuentra en déficit y la KA en superávit. En neto la BP está en déficit, lo que genera una presión devaluatoria que obliga a una intervención del banco central. La economía llega a L. Al final ∆G reduce el stock de reservas, eleva la tasa de interés y genera un impacto positivo pero limitado sobre Y. BP i LM' LM L G E IS' IS Y C) ALTO GRADO DE MOVILIDAD DE CAPITALES GRAFICO 4 Una ∆G trasladará a la derecha la curva IS. En G, la TB se encuentra en déficit y la KA en superávit. En neto la BP está en superávit, lo que genera una presión revaluatoria que obliga a una intervención del banco central, que incrementa sus RIN y expande la masa monetaria trasladando la LM a la derecha. Al final ∆G incrementa el stock de RIN y genera un fuerte impacto positivo sobre Y. LM i LM' G BP E L IS' IS Y 8 • Efectos de una expansión monetaria bajo un régimen de tipo de cambio fijo Independientemente del grado de movilidad de capitales, una expansión monetaria genera un incremento en la demanda interna y una reducción en las tasas de interés domésticas. La curva LM se desplaza a la derecha y la economía llega a un equilibrio como M en los gráficos 5, 6 y 7. Cuando no existe ningún grado de movilidad de capitales (Gráfico 5), en M la economía tiene una BP (equivalente a la TB) en déficit. Las presiones devaluatorias sobre el tipo de cambio obligan al Banco Central a intervenir, perdiendo parte de sus reservas internacionales y absorbiendo progresivamente la masa monetaria que inicialmente había expandido. ¿Cuándo termina este proceso? Cuando el Banco Central retira la totalidad de la masa monetaria que había expandido originalmente y la economía regresa a su equilibrio inicial. Cuando existe algún grado de movilidad de capitales (Gráfico 6), la expansión monetaria y la reducción de las tasas internas de interés, generan una ligera salida de capitales, por lo que en el punto M tanto la TB como la KA se encuentran en déficit. Por ello, el déficit en la BP es mayor en este caso que sin movilidad de capitales y por tanto, la intervención del Banco Central tiene que ser más agresiva y se ve forzado a perder reservas rápido que en el caso anterior. Finalmente, cuando existe un alto grado de movilidad de capitales, la reducción en la tasa de interés doméstica produce una gran salida de capitales fuera del país, con lo que las presiones devaluatorias son más pronunciadas (Gráfico 7). En consecuencia, la intervención del Banco Central es mayor y el ritmo de absorción de la masa monetaria que antes se había expandido es más acelerado. En cualquiera de los tres casos, el efecto final de la expansión monetaria es nulo respecto del nivel de actividad económica. La única consecuencia duradera de la expansión monetaria será la pérdida de reservas internacionales del Banco Central. La velocidad del ajuste será directamente proporcional al grado de apertura en la cuenta de capitales de la economía, pues las presiones sobre el tipo de cambio son mayores cuanto mayor sea la sensibilidad del flujo de capitales a cambios en las tasas de interés domésticas. Ergo, cuanto más abierta sea la cuenta de capitales, mayor será la efectividad de la política monetaria. 9 POLITICA MONETARIA BAJO DISTINTOS GRADOS DE MOVILIDAD DE CAPITALES A) CERO MOVILIDAD DE CAPITALES GRAFICO 5 Una ∆M trasladará a la derecha la curva LM, pasando la economía del punto E al punto M. En M la BP se encuentra en déficit, generando una presión alcista del tc. Ello obliga a una intervención del banco central reduciendo sus reservas y la base monetaria. La economía regresa al un equilibrio E. Al final ∆M reduce el stock de reservas sin ningún efecto sobre el nivel de actividad económica. LM BP i LM' E M IS Y B) ALGUN GRADO DE MOVILIDAD DE CAPITALES GRAFICO 6 Una ∆M trasladará a la derecha la curva LM, pasando la economía del punto E al punto M. En M la TB se encuentra en déficit y la KA también generando una mayor presión alcista del tc. Ello obliga a una intervención del banco central reduciendo sus reservas y la base monetaria. La economía regresa al un equilibrio E. Al final ∆M reduce el stock de reservas sin ningún efecto sobre Y. BP i LM LM' E M IS Y C) ALTO GRADO DE MOVILIDAD DE CAPITALES GRAFICO 7 Con alta movilidad de capitales, el grado de salida de capitales es mayor y la velocidad a la que el Banco Central se ve obligado a perder reservas internacionales es más acelerada. Al final ∆M reduce el stock de RIN sin impacto alguno sobre el nivel de actividad económica. LM i LM' BP E M IS Y 10 III. • ARGENTINA: HECHOS ESTILIZADOS Política cambiaria-monetaria-precios En abril de 1991, el Ministro de Economía, Domingo Cavallo puso en ejecución un programa radical de ajuste y reformas para acabar con una década de volatilidad que terminó por desencadenar una profunda recesión y un proceso de hiperinflación. La Ley de Convertibilidad establecía una fijación del peso al dólar a un tipo de cambio 1:1 y se disponía que cada peso de la base monetaria en circulación tuviera que ser respaldado por un dólar de las reservas del Banco Central, lo que en teoría monetaria se denomina un “currency board”. De esta manera, se establecía que la única manera de incrementar la masa monetaria en Argentina era como reflejo de un incremento en el stock de las reservas internacionales y viceversa, cualquier caída en las reservas se veía reflejada en una contracción en la base monetaria. Se cerraba la posibilidad de financiamiento monetario del déficit fiscal y se ponía en ejecución un ambicioso programa de reformas de mercado. A pesar de que el Banco Central disponía de las reservas suficientes para comprar toda la base monetaria en circulación, éstas eran insuficientes para equiparar al total de depósitos a la vista y cuentas de ahorro del sistema financiero argentino (M2). En principio, el currency board asumía un ajuste automático si los agentes empezaban a retirar sus depósitos en pesos para convertirlos en dólares ante una eventual pérdida de confianza. Al perder reservas el Banco Central (y reducir la base monetaria), la tasa de interés en pesos debería incrementarse hasta el punto en que disuadiera a los agentes de seguir convirtiéndose a dólares y más bien, recomponer sus portafolios incrementando sus depósitos en pesos. De esta manera, en teoría al menos, el Banco Central nunca se quedaría sin dólares. Más aún, las altas tasas de interés domésticas (en pesos) debilitarían la demanda doméstica, causando que la inflación de salarios y precios cayera hasta que el peso recobrara su competitividad, eliminando la causa original de la especulación contra el peso. Existe múltiple evidencia de que la fijación del tipo de cambio generó un proceso de desalineamiento del tipo de cambio real. Diversos autores señalan que Argentina registró un tipo de cambio sobrevaluado. Allan Meltzer (2002) señala que “la apreciación del dólar en los mercados internacionales y la depreciación del real brasileño hicieron de la Argentina un lugar poco atractivo para invertir y muy costoso para comprar.” De acuerdo a Barry Eichengreen (2001), el tipo de cambio real argentino se apreció en un 15% entre enero de 1997 y mediados del 2001. También para Paul Krugman (2002) resultaba obvio que Argentina sufría una sobrevaluación del tipo de cambio real hacia finales del año 2001. Para Krugman la evidencia no era compleja: el hecho de que Argentina estuviera sufriendo una prolongada recesión a la vez que una pequeña deflación eran evidencia de que la economía estaba “tratando” de alcanzar una devaluación a través de la deflación.5 5 / En otras palabras, si consideramos que el Tipo de Cambio Real (TCR) es igual al ratio de precios transables vs. no transables, un incremento en el TCR puede venir por dos vías: un incremento en el 11 Martin Feldstein (2002) también afirma que un tipo de cambio sobrevaluado y una excesiva deuda externa fueron las dos principales causas de la crisis argentina. Afirma que debido a la fijación del tipo de cambio (a un nivel real muy alto), Argentina exportaba muy poco e importaba demasiado. Perry y Servén (Perry-Servén, 2002) calculan que el tipo de cambio real (TCR) se apreció significativamente entre 1990 y 2001. Sin embargo, durante el periodo 1990-1996, el TCR no se desalineó del tipo de cambio real de equilibrio (TCRE) debido a las ganancias de productividad que se produjeron en la etapa inicial de las reformas económicas y luego, debido al ajuste económico post-Tequila que alineó el TCR a costa del ajuste real de la economía. Es recién a partir de 1996 que el TCR se empieza a desalinear sostenidamente del TCRE, alcanzando una sobrevaluación que superó el 40% en el 2001. Las expectativas de depreciación del peso causaron que las tasas domésticas sobre préstamos en pesos fueron sustancialmente mayores a las tasas sobre préstamos en dólares. Esta es otra señal inequívoca de que el mercado consideraba que el peso estaba demasiado caro y que el tipo de cambio tendría que devaluarse. Hecho estilizado N° 1: El régimen de convertibilidad generó un desalineamiento en el tipo de cambio real en Argentina. En el periodo postTequila el TCR se alineó a través del ajuste de la economía y luego inició un proceso continuo de apreciación real a partir de 1996. • Política fiscal y endeudamiento Para Michael Mussa (op.cit.), la causa fundamental de la crisis argentina fue la incapacidad de las autoridades argentinas de seguir una política fiscal responsable. Mussa señala que esta irresponsabilidad fiscal sigue una larga tradición en la economía argentina. Las autoridades argentinas tienen una gran predisposición a gastar significativamente más recursos que los que recaudan. Cuando el gobierno puede financiar sus déficits mediante el endeudamiento externo e interno, proceden a emitir papeles soberanos. Cuando los mercados están cerrados, proceden al financiamiento del Banco Central. Esto sucedió con el Plan Austral de Alfonsín que terminó con la hiperinflación de 1990. El resultado económico del gobierno central (como porcentaje del PBI) registró un pequeño superávit en 1993 y de ahí en adelante hasta el 2001, mostró moderados déficits. Sin embargo, la mayor parte de los problemas presupuestales argentinos provinieron de la indisciplina fiscal de las provincias. El sistema argentino es uno en el cual las provincias tienen todos los incentivos para gastar los recursos, pero la responsabilidad de recaudar los impuestos es del gobierno central. Entonces, mientras el gobierno central sufre para mantener la recaudación y la disciplina, las provincias gastan los recursos con gran libertad. Esta distorsión se traduce precio de los bienes transables (vía una devaluación) o vía una reducción en los precios de los bienes no transables (vía una deflación interna). 12 en la comparación entre las cifras presupuestales del gobierno central y las del gobierno consolidado que incluye a las provincias. Sin embargo, es importante tener en cuenta que las cifras del gobierno central esconden la verdadera magnitud del exceso de gasto, pues debido a un artificio contable parte del endeudamiento fue subestimado. Durante los años 1993-1998, el gobierno argentino recibió importantes sumas de dinero proveniente del proceso de privatización de sus empresas estatales. Estos ingresos no recurrentes fueron considerados plenamente en el presupuesto y no como fuente de financiamiento. De manera que de acuerdo a las normas de contabilidad estándar, el déficit fiscal argentino habría sido mayor al que las cifras oficiales registran.6 Luego de años de crecimiento volátil durante los años 80’s, la hiperinflación de 1990 había licuado la deuda soberana en moneda doméstica, mientras que el índice de PBI real caía 10% por debajo del nivel que tenía en 1987. Así a finales de 1990, la deuda externa argentina alcanzaba US$ 80 billones. El valor nominal de esta deuda se redujo en US$ 10 billones con la reestructuración lograda en 1993 (Plan Brady). Esto dejó la deuda externa argentina en un nivel de 29,2% del PBI en 1993. Luego de la aplicación del Plan de Convertibilidad en 1991, la economía argentina logró un rápido crecimiento, totalizando un incremento acumulado en el PBI real del 28% entre 1990 y 1993. Entre mediados de 1993 y mediados de 1998, la economía argentina volvió a registrar importantes tasas de crecimiento (a pesar del periodo de recesión postTequila) con una variación acumulada del PBI real de casi 24% en ese quinquenio. Sin dudas, el récord de crecimiento experimentado por Argentina en estos ocho años era el más alto alcanzado en la historia reciente de ese país. Uno esperaría que, en consecuencia, el ratio deuda/PBI hubiera empezado a decrecer o al menos se hubiera estancado. Sin embargo, sucedió lo contrario: el ratio de deuda pública a PBI en Argentina creció de 29,2% a 41,4% entre 1993 y 1998. Más aún, entre los años 1998 y 2000, el PBI real se contrajo 4%. El nivel de precios también se redujo, resultando que el PBI nominal cayera 4,9% en ese periodo. A pesar de ello, el ratio deuda pública/PBI saltó de 41% en 1998 a 50% en el año 2000, totalizando US$ 146,800 millones a fines del año 2000 (Mussa, op. cit.). Perry y Servén (Perry-Servén, 2001) afirman que la deuda externa total de la economía argentina se incrementó de 27,7% a 58,3% del PBI entre 1993 y el 2001. Cerca de un tercio de este incremento refleja el mayor endeudamiento público, mientras que 2/3 es explicado por el agresivo endeudamiento del sector privado. De hecho, los autores señalan que la deuda externa privada creció de 5,6% a 25,5% del PBI en ese periodo. Sin embargo, también señalan que en ese periodo, el gobierno se endeudó internamente con el sector privado a un ritmo creciente, haciendo que la deuda interna crezca en más de 10% del PBI. Esto implicaría que el sector privado se estaba endeudando en el exterior como reflejo del 6 / La práctica generalmente aceptada para calcular el déficit fiscal establece que aquellos ingresos no recurrentes (p.e. privatización) deben ir “bajo la línea”, es decir, deben considerarse parte del financiamiento del déficit y no “sobre la línea”, es decir, como parte de los ingresos corrientes del fisco. 13 endeudamiento público interno. Como el gobierno presionaba el mercado de capitales doméstico, el sector privado era forzado a acudir al mercado internacional para satisfacer sus necesidades de financiamiento.7 El creciente pago de intereses explica buena parte del deterioro de las cuentas fiscales argentinas. El pago de intereses creció de US$ 2,5 billones en 1991 a US$ 9,5 billones en el año 2000, esto es, de 1,2% a 3,4% del PBI. Este incremento en el pago de los intereses de su deuda externa también afectó negativamente su balanza en cuenta corriente. En 1998, el déficit de la cuenta corriente de la balanza de pagos alcanzó un pico de US$ 14,6 billones o 4,9% del PBI, más de la mitad del cual puede ser explicado por el pago de intereses. (Weisbrot, 2002) Finalmente, Eichengreen (op.cit.) también señala que el gasto público como porcentaje del PBI creció rápidamente a partir de 1997, principalmente como resultado del mayor gasto de las provincias. Hecho estilizado N° 2: El déficit fiscal vino aumentando sostenidamente a partir de 1993, a pesar de los esfuerzos de ajuste del gobierno central debido al gasto de las provincias. Este déficit fiscal aunado a la imposibilidad de financiamiento del Banco Central generó un proceso acelerado de sobre-endeudamiento en los mercados internacionales. • Mercado laboral De acuerdo a Ricardo Caballero (2000), Argentina presenta un mercado e instituciones laborales de estilo europeo. Un mercado laboral rígido conlleva costos laborales – no sólo salariales – que son muy lentos en adaptarse a la volatilidad del sector real. La evidencia muestra que mientras el índice de precios del productor (IPP) vino cayendo sostenidamente y se volvió negativo a partir de mediados de 1997, el índice de inflación salarial acompañó al IPP en su tendencia decreciente pero se vuelve “horizontal” al nivel del cero, lo cual representa claramente que la rigidez nominal en salarios se convirtió en una rigidez ante un proceso deflacionario. Los costos de tales rigideces son harto conocidos en teoría económica: los shocks externos se amplifican forzando a la economía a mayores ajustes vía producción y empleo. También Feldstein (op.cit.) señala que con el peso fijado uno a uno contra el dólar, la convertibilidad sólo podía tener éxito en la medida que los incrementos en productividad fueran mayores a los incrementos salariales. Sin embargo, las presiones de los fuertes sindicatos de trabajadores obstaculizaron las reducciones de costos que la industria argentina requería para defender su competitividad internacional. El autor también señala que la competitividad argentina se deterioró con el fortalecimiento del dólar frente a las demás monedas duras, especialmente frente al yen después de 1995, frente a las monedas asiáticas después de las crisis de 1997-98 y frente a las monedas europeas a partir de 1999. Pero el mayor deterioro vino a consecuencia de la devaluación del real en enero de 1999. Con el fin de mantener el peso fijo al dólar a pesar de la pérdida de competitividad, las autoridades argentinas ajustaron la economía y la 7 / Esto es lo que denomina un “crowding out financiero”. 14 llevaron a una severa recesión. No obstante que la tasa de desempleo alcanzó el 15%, los salarios nominales no bajaron y la esperada ganancia de competitividad no llegó. La fijación del tipo de cambio hizo imposible que Argentina recuperara competitividad vía una devaluación y la resistencia de los sindicatos a reducir sus salarios inhibieron una caída de costos de producción que habría causado el mismo efecto de una devaluación sin apartarse de la convertibilidad. Hecho estilizado N° 3: La inflexibilidad del mercado laboral no hizo posible la reducción de costos de producción que habría posibilitado la ganancia en competitividad que el esquema de convertibilidad requería, especialmente a partir de 1997 en adelante. • Flujos de capitales y shocks externos La economía argentina fue una importante receptora del gran flujo de capitales que vino a América Latina en la década de los 90’s. El flujo de capitales a Argentina creció sostenidamente desde niveles nulos en 1990 hasta niveles promedio de US$ 900 millones mensuales a mediados de 1993. Cuando se produjo el Efecto Tequila a mediados de 1994, el flujo de capitales se redujo a niveles promedio de US$ 600 millones por mes. Una vez que la economía argentina se ajustó e inició su proceso de recuperación, los capitales regresaron de manera creciente hasta alcanzar un pico de US$ 3,000 millones como promedio mensual (promedio móvil de 12 meses) a mediados de 1998. (Perry-Servén, op.cit.) A partir del segundo semestre de 1998, con el impacto de la crisis rusa sobre los mercados financieros, Argentina empezó a sufrir una reducción significativa en los flujos de capitales que se estabilizaron a fines de 1999 en niveles promedio de US$ 1,800 millones mensuales. Es durante los años 2000 y 2001 en que el flujo de capitales se retraen de manera más significativa hasta alcanzar los niveles actuales de US$ 500 millones mensuales. La cuenta de capitales de la balanza de pagos alcanzó un superávit de 10% del PBI en el cuarto trimestre de 1997 (pre-crisis rusa), luego cayó hasta niveles de 2% del PBI en el tercer trimestre de 1999 para recuperarse transitoriamente y luego volver a desplomarse a los niveles actuales de 1,5% del PBI. En consecuencia, se puede identificar claramente la incidencia de shocks externos asociados con el flujo de capitales a la Argentina. Luego de una primera etapa de crecimiento de los flujos de capitales entre 1991 y 1994, sobrevino el primer shock negativo a fines de 1994: el Efecto Tequila. Luego viene otra etapa de recuperación del crecimiento acompañada de un retorno creciente de los flujos de capitales hasta que sobreviene el segundo shock importante: la crisis rusa a mediados de 1998 y que fue seguida de un tercer shock en enero de 1999: la devaluación del real brasileño. A partir de diciembre del 2000, los flujos se empiezan a contraer de manera significativa sin la incidencia de ningún shock externo identificable. Como señalan Perry y Servén, mientras que a partir de 1999 el flujo de capitales hacia la mayor parte de América Latina se recuperó, ello no sucedió en el caso de Argentina (y Venezuela) en donde los flujos de capitales siguieron cayendo – especialmente en el 2001. Los autores concluyen que la mayor 15 parte del deterioro de los flujos de capitales a la Argentina a fines de la década pasada reflejan factores específicos de la economía argentina antes que factores globales. (Perry-Servén, op.cit.) Para Hausmann y Velasco (2002), Argentina sufrió de una racha de mala suerte. Los términos de intercambio se impactaron negativamente después de la crisis asiática en el segundo semestre de 1997. Los mercados financieros se secaron después del default ruso en agosto de 1998. Brasil abandonó su política de bandas cambiarias y depreció el real en enero de 1999. El euro se desplomó en 20% durante el año 2000, afectando aún más la competitividad argentina pues Europa es su principal socio comercial, y finalmente, la economía global entró en recesión en el 2001, no sólo por la debacle de las industrias de alta tecnología sino por los ataques del 11 de setiembre. Hecho estilizado N° 4: Los flujos de capitales a la Argentina reflejan la incidencia de shocks externos durante buena parte de la década de los 90’s (Efecto Tequila, crisis rusa y devaluación del real). Sólo a partir del año 2000, los capitales externos se retraen de manera considerable debido fundamentalmente a factores idiosincráticos que ahuyentan los capitales externos y afectan a Argentina más que al resto de países de la región. 16 IV. UNA EXPLICACION DEL BOOM Y LA CRISIS ARGENTINA EN BASE AL MODELO DE MUNDELL-FLEMING • El periodo de boom 1991-1994 Esta etapa inicial de la Convertibilidad fue una etapa marcada por el rápido crecimiento de la economía argentina. Como se mencionó anteriormente, este periodo se caracterizó por un creciente flujo de capitales a América Latina y Argentina en particular. Fue además, una etapa de expansión de la política fiscal y de la política monetaria que respondía a la acumulación de reservas internacionales derivada del influjo de capitales. El proceso de reformas estructurales permitió una importante ganancia de productividad en las diferentes actividades, lo cual permitió mantener un tipo de cambio relativamente alineado al TCRE. En términos del modelo de Mundell-Fleming, este periodo de expansión fiscal y monetaria, flujo de capitales y reducción del riesgo país, puede caracterizarse por desplazamientos a la derecha en las tres curvas (Gráfico 8). La BP se desplaza tanto por la reducción en el riesgo país (δ) como por la reducción en las tasas de interés en el resto del mundo. Por su parte, la IS se desplaza a la derecha por el incremento en el gasto público y las exportaciones (que no se vieron afectadas por desalineamientos del TCR). Finalmente, la LM se desplaza por la expansión de la base monetaria que refleja la ganancia de reservas del Banco Central ante el influjo de capitales. Como consecuencia de esta conjunción positiva de todas las variables, la economía argentina creció a una tasa anual del 8% entre la segunda mitad de 1990 y la segunda mitad de 1994. GRAFICO 8 El periodo 1991-1994 se caracterizó por la conjunción de una política fiscal expansiva e exportaciones que crecieron (IS se desplaza a la derecha), un gran flujo de capitales gracias a reducciones en el riesgo país (BP se desplaza a la derecha) que permitió una ganancia de reservas y produjo una ampliación de la cantidad de dinero (LM se desplaza a la derecha). Todas estas variables permitieron una expansión importante del producto en • LM i LM' BP G BP E L IS' IS Y El primer campanazo de alerta: Argentina post-Tequila Cuando sobrevino la devaluación del peso mexicano a mediados de 1994, se produjo un rápido contagio en toda América Latina. Todas las economías de la región sufrieron una abrupta reducción en los flujos de capitales y un incremento en la percepción de riesgo país (o mejor dicho, riesgo-región). La economía argentina y el régimen de convertibilidad se vio sujeto a una presión muy intensa. Se registró una abrupta salida de capitales y una reducción importante en el stock de reservas internacionales del Banco 17 Central. La debilidad del sistema bancario argentino casi acaba con el régimen cambiario argentino durante el “Efecto Tequila”. Entre diciembre de 1994 y marzo de 1995, los precios de las acciones y los bonos en Argentina se desplomaron, el sistema bancario perdió el 17% de sus depósitos y el Banco Central perdió más de un tercio de sus reservas internacionales (US$ 5,5 billones). La masa monetaria se contrajo y las tasas de interés saltaron hasta niveles de 70% para la tasa interbancaria y las líneas de crédito del exterior desaparecieron. En esas circunstancias, el Banco Central que tenía su rol de prestamista de última instancia restringido por la Ley de Convertibilidad, se vio obligado a mitigar los efectos nocivos de la corrida bancaria a través de una reducción en sus requerimientos de encaje y además, procedió a proveer de líneas de crédito vía redescuentos y swaps, participando directamente en la reestructuración y salvataje de bancos en problemas. Para fines de abril de ese año, el Banco Central había proporcionado liquidez a los bancos por US$ 5 billones, más de un tercio a través de crédito directo. Este apartamiento de la disciplina estricta impuesta por la Ley de Convertibilidad fue fundamental para evitar un colapso a gran escala del sistema bancario argentino (Mishkin-Savastano, 2000). A pesar de los esfuerzos de los organismos multilaterales y la asistencia financiera, el desempleo alcanzó 18% a mediados de 1995 y el PBI real se contrajo en 7,6% entre el cuarto trimestre de 1994 y el primer trimestre de 1996. El gráfico N° 9 muestra el comportamiento de las curvas dentro del modelo de Mundell-Fleming. GRAFICO 9 El periodo post-Tequila se caracterizó por la abrupta salida de capitales y la elevación del riesgo país. Esto implica un traslado de la BP hacia la izquierda. La caída en las reservas se reflejó en una reducción significativa de la base monetaria, lo que corresponde a un desplazamiento de la LM a la izquierda. El efecto final es una caída en la actividad económica, altas tasas de interés y menores reservas internacionales en el Banco Central. • LM' i LM BP' G BP E IS Y El fin de la convertibilidad: Argentina 1999-2001 La recuperación post-Tequila empezó a mediados de 1996 con el retorno de los capitales, tanto públicos como privados. Sin embargo, la economía argentina ingresó en una espiral déficit fiscal-endeudamiento que se volvió insostenible. Por su parte, la creciente sobrevaluación del tipo de cambio unida a la inflexibilidad del mercado labora hacía perder competitividad a la industria argentina, lo que llevó a que tuviera cada vez mayores dificultades para aumentar sus exportaciones y equilibrar su cuenta corriente. 18 El gasto fiscal movía la IS a la derecha, pero la caída en las exportaciones por el peso sobrevaluado compensaba este efecto haciendo que la economía no creciera a pesar del impuso fiscal. Cuando el riesgo país de Argentina empezó a crecer (es decir, cuando los inversionistas empezaron a observar una dinámica insostenible del endeudamiento público), la BP se fue desplazando hacia la izquierda. Argentina tenía que pagar cada vez más altas tasas de interés para convencer al resto del mundo de seguir prestándole recursoso. Los déficit comerciales y la fuga de capitales a partir de 1999 generaron una contracción de la liquidez que se refleja como un movimiento de la LM a la izquierda. Entre 1999 y 2001 la base monetaria argentina se redujo en 34%. Las reservas internacionales cayeron casi 40% en los primeros siete meses del 2001 y sólo en junio en casi 25%. Ya durante el año 2000, los inversionistas extranjeros estaban previendo que Argentina estaba en un sendero de sobre-endeudamiento que no era sostenible y que, por tanto, tendría que abandonar la convertibilidad. La Ley de Convertibilidad les permitía convertir sus tenencias de pesos a dólares y sacarlos del país. Y eso fue lo que hicieron. El resultado fue una hemorragia de dólares del Banco Central que sólo hizo más inminente el colapso de la convertibilidad. Todo ello generó pasar de un punto como E en 1998 a un punto como A y luego como B (producto de la fuga de capitales) a fines del año 2001, con un desempleo superior al 21%, un tercio de la industria quebrada, altísimas tasas de interés, un déficit fiscal que pasó de US$ 100 millones en 1991 a US$ 2,100 millones en el 2001. GRAFICO 10 El periodo previo al fin de la Convertibilidad se caracterizó por la fuga masiva de capitales y la elevación del riesgo país (traslado de la BP hacia la izquierda). La caída en las reservas y la reducción de la base monetaria, desplazó la LM a la izquierda. La IS prácticamente no se movía pues las menores exportaciones compensaban el impulso fiscal. El efecto final fue una recesión aguda y socialmente insostenible. LM'' LM' i LM BP' BP B A E IS' IS Y En un intento desesperado por mantener la convertibilidad, el Presidente De la Rúa y su Ministro de Economía, José Luis Machinea (y luego su sucesor por pocos días, Roberto López-Murphy) intentaron realizar recortes presupuestales en medio de la profunda recesión, lo cual careció del apoyo político necesario y terminó por socavar aún más la estabilidad política del gobierno. En estas circunstancias críticas, el FMI acudió en ayuda de la convertibilidad en agosto del 2001 mediante un desembolso de US$ 1,2 billones, seguido de US$ 8 billones adicionales en setiembre para apoyar al 19 sistema argentino. Sin embargo, el préstamo del FMI fue sólo un paliativo de corto plazo que poco ayudó a sostener un régimen inviable.8 El Ministro Cavallo jugó su última carta para defender la convertibilidad al reestructurar US$ 45 billones de deuda interna con los bancos y los fondos de pensiones tenedores de deuda soberana, quienes tuvieron que aceptar una tasa del 7% anual frente a la amenaza de perder todo el capital invertido. En una carta firmada por el Ministro Cavallo el 3 de Diciembre del 2001, Argentina le proponía a los inversionistas internacionales una reestructuración similar lo cual acabó por desbordar las expectativas de un inminente default. (Eichengreen, op.cit.) Cuando era obvio que Argentina no podría repagar sus deuda, el sistema bancario argentino soportó una gran corrida de depósitos que, a su vez, significó una reducción abrupta en las reservas internacionales. A fin de detener la hemorragia de depósitos que amenazaba con colapsar el sistema financiero argentino, las autoridades impusieron severas restricciones al retiro de los depósitos, esquema llamado “corralito” en diciembre del 2001. Las circunstancias políticas y económicas se deterioraron rápidamente después de la imposición del “corralito”, pues con el sistema financiero paralizado la economía desembocó en una severa parálisis y la frustración social desembocó en el colapso del régimen económico del Presidente De la Rúa quien renunció el 20 de diciembre del 2001. Tres días después Argentina se declaraba en default. El 02 de enero del 2002, el nuevo presidente interino Eduardo Duhalde decretó el fin definitivo de la convertibilidad y la libre flotación del peso. 8 / El propio Mussa reconoce que esta ayuda financiera en el verano del 2001 fue un grave error del FMI, pues “era absolutamente claro que los esfuerzos del gobierno argentino para evitar el default y mantener el tipo de cambio fijo no tenían ninguna chance razonable de éxito.” (Mussa, op.cit.) 20 V. ARGENTINA POST-DEVALUACION: ¿YA NO FUNCIONA EL MODELO DE MUNDELL Y FLEMING? Si bien el modelo de Mundell-Fleming constituye una herramienta útil para explicar la evolución de las principales variables económicas y la lógica detrás de los periodos de boom y crisis de una pequeña economía abierta bajo un régimen de tipo de cambio fijo y alta movilidad de capitales como Argentina, ¿qué podemos decir de lo que predice el modelo de Mundell-Fleming para la economía argentina en la etapa post-convertibilidad? El periodo que ha seguido al fin de la convertibilidad ha estado marcado por la depresión económica y el caos social. La devaluación del peso durante el año 2002, significó pasar de un tipo de cambio 1:1 a un tipo de cambio 3:1, es decir, el peso perdió dos tercios de su valor en un periodo de unas pocas semanas. Por su parte, la interrupción del flujo de pagos de la economía que se impuso por el “corralito” ha llevado a una parálisis general de la economía. Además, las autoridades argentinas han procedido a una arbitraria pesificación asimétrica de los depósitos y créditos en dólares del sistema financiero. Mientras que los depósitos en dólares se pesificaron a un tipo de cambio de 1,4 pesos por dólar, los créditos se convirtieron a un tipo de cambio de paridad 1:1. Esta conversión asimétrica se calcula que le ha significado una pérdida de US$ 8 billones al sistema bancario y, por tanto, su virtual bancarrota. Ello, además ha significado que, en la práctica, la liquidez nominal del sistema financiero se incrementara abruptamente en casi un 30% ya que el 70% de los depósitos del sistema bancario estaban denominados en dólares a inicios del 2001, según refieren Perry y Servén (op.cit.). En términos de políticas de demanda y variables relevantes al modelo, el periodo post-convertibilidad en la economía argentina se puede describir por: (i) política monetaria expansiva, derivada de la pesificación de los depósitos y las necesidades de cubrir las demandas fiscales; (ii) política fiscal muy neutral, debido a que la crisis de endeudamiento y las restricciones impuestas por el resto del mundo (y el FMI) ante la caída en la recaudación fiscal hacen imposible que las autoridades argentinas puedan expandir el gasto público; (iii) mantenimiento de la libertad en los movimientos de capitales; (iv) flotación del tipo de cambio. El modelo de Mundell-Fleming supone que una devaluación es expansiva pues mejora la competitividad de la economía y expande las exportaciones. De esta manera, una devaluación dentro de un régimen de tipo de cambio fijo tiene un efecto similar al de un incremento en el gasto público con tipo de cambio fijo, esto es, desplaza la IS hacia la derecha y se genera un incremento en la actividad económica. Una vez que la economía adopta un régimen de flotación cambiaria, el modelo de Mundell-Fleming predice que mientras mayor sea el grado de movilidad de capitales, mayor será la efectividad de la política monetaria (y menor la efectividad de la política fiscal). El gráfico N° 11 muestra la estática comparativa derivada de una política monetaria activa. Una expansión de la masa monetaria como la derivada de la pesificación de los depósitos desplaza la curva LM hacia la derecha, haciendo que la economía pase de su equilibrio inicial E a un punto como A con una reducción en las tasas de interés domésticas. En A, la BP está en déficit por la fuga de capitales derivada del 21 diferencial de tasas de interés, produciéndose presiones devaluatorias que el Banco Central valida pues ya no defiende ningún tipo de cambio nominal. Al depreciarse la moneda, las exportaciones ganan en competitividad lo cual desplaza la IS y también desplaza la BP cuya ubicación depende también del nivel de exportaciones. El equilibrio final se logra en un punto como B en el que la BP está en equilibrio pero con superávit en la balanza comercial (TB) y déficit en la balanza de capitales (KA). La depreciación del tipo de cambio ha logrado incrementar las exportaciones y el nivel de actividad económica. Es importante anotar que mientras mayor sea el grado de movilidad de capitales – y por tanto, mayor la fuga de capitales ante la reducción en las tasas de interés domésticas – mayor será la depreciación de la moneda y mayor la efectividad de la política monetaria. GRAFICO 11 Una ∆M desplaza la curva LM hacia la derecha, haciendo que la economía pase un equilibrio inicial E a un punto como A con una reducción en las tasas de interés domésticas. En A, la BP está en déficit por la fuga de capitales. La depreciación del tipo de cambio impulsa las exportaciones lo cual desplaza la IS y también desplaza la BP. El equilibrio final se logra en un punto como B en el que la BP está en equilibrio y la actividad económica se ha reactivado gracias al impulso de las exportaciones. LM i LM' BP BP' B E efecto de la depreciación A IS' IS Y Sin embargo, la situación actual de la crisis argentina parece contradecir la predicción del modelo de Mundell-Fleming, en particular, el peso argentino ha perdido 2/3 partes de su valor y la economía lejos de haberse dinamizado, se mantiene en una profunda depresión, el desempleo abierto supera el 21% y la mayor parte de la industria y el sistema financiero se encuentra virtualmente quebrado. ¿Qué ha pasado? A partir de las crisis de fines de los 90’s, apareció una serie de trabajos que parecen contradecir uno de los supuestos claves del modelo de MundellFleming: que una devaluación del tipo de cambio tiene efectos expansivos. Estos trabajos prestan especial atención a los efectos microeconómicos de una devaluación, en particular, a los cambios en las restricciones financieras que enfrentan las firmas durante las crisis financieras, en lo que se ha dado en llamar el “efecto hoja de balance” o “balance sheet effect”. El supuesto clave en esta literatura es que el costo del crédito es inversamente proporcional al valor de la empresa. El segundo elemento clave en esta literatura estriba en el componente de moneda extranjera en la estructura de pasivos de las empresas. Una devaluación, por tanto, deteriora el valor patrimonial de las empresas al inflar el valor en “pesos” de la deuda (de ahí el término “efecto hoja de balance”), afectando el costo del financiamiento y las posibilidades de inversión. Krugman (1999) y Aghion, Bachetta y Benerjee (2001) muestran que bajo ciertas condiciones puede existir una relación negativa entre las inversiones de las empresas y la devaluación, lo cual genera equilibrios 22 múltiples y pueden aparecer crisis derivadas de expectativas (self-fulfilling prophecies). De esta manera, la pregunta clave es: ¿la devaluación es contractiva como afirma la literatura del “balance sheet effect” o es expansiva como sostienen los modelos macroeconómicos tradicionales, incluyendo Mundell-Fleming? En general, cuando ocurre una devaluación se producen dos efectos contrapuestos. Un efecto contractivo que depende del tamaño del descalce cambiario de los pasivos de las empresas (y en menor medida de las personas) y un efecto expansivo que proviene de las ganancias de competitividad del sector exportador. El determinar cuál efecto predomina es finalmente un asunto empírico. (Bleakley-Cowan, 2002) Resulta claro que acelerar el ajuste cambiario requerido para terminar con el doloroso proceso de ajuste y deflación que sufría la economía argentina, requería de una gran devaluación nominal. Sin embargo, se tenía conocimiento que ello pondría en peligro de bancarrota a buena parte de las firmas del sector no transable con deudas denominadas en dólares y deterioraría significativamente los portafolios de los bancos. Como bien señalan Perry y Servén, lo abrupto del “balance sheet effect” precipitaría una ola incontrolable de bancarrotas, generando la insolvencia del sector bancario y una mayor corrida de depósitos. Para los autores, el temor a estos efectos inhibieron a las autoridades de decretar el fin de la convertibilidad mucho antes. “La simple devaluación en una economía con tan severos descalces en las hojas de balance tanto en el sector público como en el privado hubieran llevado con toda seguridad a una inmediata quiebra del sistema bancario y una crisis financiera”. (Perry-Servén, op.cit.) Los efectos negativos de una devaluación en el contexto de un gran descalce de pasivos haría deseable lo que muchos analistas han venido pregonando: una pesificación de las deudas (domésticas y foráneas) como requisito previo a la devaluación y la flotación cambiaria. La pesificación de todos los contratos domésticos hubiera limitado los efectos negativos de la devaluación sobre las hojas de balance, particularmente en el caso del sector no transable y del gobierno, a la vez que se protegía al sistema bancario. Sin embargo, esta opción no estaba libre de riesgos, pues una pesificación compulsiva podría ser vista como una confiscación, una alteración del régimen de propiedad y podría desembocar en mayores corridas bancarias. En esas circunstancias, sería necesario imponer restricciones a los retiros bancarios y sería más complicado restaurar la confianza tanto en el peso como depósito de valor como en las autoridades políticas. La forma desordenada como finalmente se hizo este proceso de pesificación, con asimetrías y arbitrariedades que atentan contra la estabilidad financiera, unido al mantenimiento de un congelamiento de depósitos por tanto tiempo en un ambiente de creciente incertidumbre y deterioro general de la situación económica y social, hacen que esta política de pesificación no sólo haya sido incapaz de reducir los efectos nocivos de la devaluación, sino que ha contribuido a su magnificación. 23 VI. REFLEXIONES FINALES Como señalan Mishkin y Savastano (op.cit.) existen dos condiciones necesarias para el éxito de un régimen de tipo de cambio fijo como el argentino: un sistema bancario sólido y una política fiscal sostenible. La sola adopción del “currency board” no asegura que estas dos condiciones sean alcanzadas, al menos no de manera automática. Otra conclusión es que los regímenes de tipo de cambio fijos carecen de los mecanismos contracíclicos para actuar frente a los shocks, y por tanto, amplifican la volatilidad del sector real. Las dos recesiones que sufrió Argentina en menos de cinco años – post México y post Brasil – ilustran gráficamente las consecuencias sobre la volatilidad del producto que un régimen de tipo de cambio fijo puede acarrear. La segunda mitad de los 90’s representa la erosión continua de las bases de un régimen de convertibilidad que le había traído grandes beneficios a la economía argentina. En primer lugar, los déficit fiscales empezaron a crecer por encima de lo que el propio dinamismo económico podía soportar, señal clara de una política fiscal insostenible. El gasto público, especialmente el gasto de las provincias crecía a tasas mayores a las de la recaudación tributaria. Como estos déficits no podían ser financiados con dinero del Banco Central debido al corsé que le imponía la “Ley de Convertibilidad”, las autoridades argentinas empezaron a endeudarse de manera creciente en el mercado internacional. Sin embargo, cuando la deuda pública empezó a crecer de manera alarmante a fines de los 90’s, aparecieron dudas respecto de la sostenibilidad de las cuentas fiscales y del perfil de endeudamiento argentino. Esto encareció progresivamente el crédito para la Argentina, hecho que se reflejó en cada vez mayores pagos de intereses, presiones adicionales sobre el déficit fiscal y menores posibilidades de crecimiento. La depreciación del dólar en los mercados internacionales y la devaluación del real brasileño afectaron sensiblemente la competitividad de las exportaciones argentinas, lo que unido a las altas tasas de interés y la inflexibilidad del mercado laboral reducían aún más las posibilidades de crecimiento económico. Argentina defendió el régimen de la convertibilidad mucho más allá de lo que era aconsejable. Aún cuando desde fines de 1999, resultaba claro que la convertibilidad era incompatible con la sostenibilidad fiscal y el crecimiento económico, las autoridades argentinas confiaban en que si la convertibilidad había sacado a Argentina de la crisis a inicios de los 90’s podría hacerlo de nuevo a inicios de la década siguiente. Para el ministro Cavallo, la convertibilidad había dejado de ser un instrumento para la estabilidad y el desarrollo y se había convertido en un fin en sí mismo. Como expone Paul Krugman: “Recordemos lo que el currency board supuestamente iba a conseguir. Provee r estabilidad y crear un entorno en el que los mercados libre florecieran. Ahora veamos en qué se ha convertido Argentina hoy: carece de estabilidad y el riesgo de default es inminente. Y es ciertamente una cruel ironía que los controles de capitales, límites a los retiros bancarios y la regulación impuesta a los créditos sean impuestos en nombre del 24 currency board. Domingo Cavallo ha perdido de vista el hecho de que el currency board es un medio para lograr un fin y no un fin en sí mismo.” (Krugman, op.cit) ¿Cuáles fueron los errores cometidos por las autoridades argentinas y que desembocaron en la crisis actual? Consideramos que existieron dos errores fundamentales y que son muy anteriores al descalabro final de fines del año pasado. El primero, fue no arreglar las cuentas fiscales cuando pudieron hacerlo, es decir, después de la crisis de 1995 durante los años de crecimiento económico del 1996-1998. Si en esos años de recuperación económica y crecimiento de los ingresos tributarios, las autoridades hubieran adoptado una posición contracíclica en el gasto público, el déficit fiscal y el sendero de endeudamiento no hubiera desembocado en la vorágine descontrolada de los años 1999-2001. El segundo, fue no abandonar la convertibilidad allá por 1996-1997. Si se hubiera abandonado la convertibilidad después del trago amargo del postTequila, se hubiera evitado la pérdida de competitividad, la bancarrota internacional del país y los efectos adversos de la devaluación sobre el patrimonio de las familias y las empresas argentinas no serían tan severos como hoy. Felstein (op.cit.) señala tres razones por las cuales las autoridades argentinas se aferraron a la convertibilidad y no la abandonaron antes: (i) la larga historia inflacionaria hacía temer que una devaluación despertaría al fantasma de la inflación; (ii) los efectos adversos que tendría una devaluación sobre el valor real de las deudas denominadas en dólares de familias y empresas; (iii) la esperanza de que el entorno internacional se volviera más favorable, en particular, que el dólar se debilitara frente a las demás monedas fuertes. Perry y Servén (op.cit.) identifican tres grandes fuentes de vulnerabilidad en el sector financiero ante el abandono de la convertibilidad: (i) el nexo existente entre la capacidad de pago y el ajuste necesario en el tipo de cambio; (ii) la exposición del sistema financiero (bancos y fondos de pensiones) al riesgo de default del gobierno; (iii) la insuficiente realización de los “colchones” de liquidez que no inmunizaban al sistema de pagos frente a una corrida de depósitos.9 La vinculación entre regímenes de tipo de cambio fijos o semi-fijos (pegged) y las crisis financieras son ahora bien conocidas. Como señala Stanley Fischer: “en cada una de las grandes crisis financieras internacionales desde 1994 – México en 1994, Thailandia, Indonesia y Corea del Sur en 1997, Rusia y Brasil en 1998, y Argentina y Turquía en el 2000 – ha estado de alguna manera involucrado un régimen de tipo de cambio fijo o semi-fijo (pegged).” (Fischer, 2001). 9 / Perry y Servén (op.cit.) señalan que la lección de la economía argentina es muy clara: en ausencia de un prestamista de última instancia creíble, el sistema de pagos es vulnerable y puede colapsar ante una corrida bancaria, no importando cuán altos sean los requerimientos de liquidez. Además, en julio del 2001, las autoridades relajaron los requerimientos de liquidez de los bancos, permitiendo a éstos mantener parte de sus encajes en la forma de deuda pública. 25 Las políticas contractivas que siguió Argentina durante los últimos años eran exactamente lo que el sistema de “currency board” requería para mantenerse a flote. Estas medidas pueden haber sido duras y muy costosas, “pero eran inherentes al enfoque del currency board” (Feldstein, op.cit.). A pesar de los esfuerzos de las autoridades, los recortes presupuestales ejecutados en las vísperas del final, poco efecto tuvieron para equilibrar las cuentas fiscales, pues la economía ya había entrado en un proceso de endogenización del déficit fiscal en el que los recortes implicaban menor demanda agregada, menor actividad económica y menor recaudación tributaria. De esta manera, los recortes presupuestales generaban que los ingresos tributarios se redujeran en relación al creciente peso del servicio de la deuda externa, erosionando el apoyo político de las medidas de austeridad ante la evidencia de que eran muy dolorosas pero inefectivas para cerrar la brecha fiscal. El fin de la convertibilidad fue como una crónica anunciada con bastante antelación. La mayor parte de los analistas económicos preveían que la convertibilidad tendría que abandonarse, pero reconocían que los costos de hacerlo serían importantes. Finalmente, el proceso de abandono de la convertibilidad estuvo marcado por la inestabilidad, el caos político y la arbitrariedad por parte de las autoridades. La manera en que se abandonó la convertibilidad tiene tanto que ver con la crisis actual como el propio hecho de abandonar un régimen insostenible. Los efectos nocivos de la devaluación del peso se magnificaron a través de las políticas adoptadas en los últimos meses. 26 VII. REFERENCIAS BIBLIOGRAFICAS Aghion, P., Bacchetta, P., Banerjee, A. (2001). “Currency Crises and Monetary Policy in an Economy with Credit Constraints.” European Economic Review 45(7). Bleakley, H., Cowan, K. (2002). “Corporate Devaluations: Much Ado About Nothing?”. Mimeo, MIT. Dollar Debt and Caballero, R. (2002). “Macroeconomic Volatility in Latin America: A View and Three Case Studies.” NBER Working Paper 7782. Eichengreen, B. (2001). “Crisis Prevention and Management: Any New Lessons from Argentina and Turkey?” Mimeo, World Bank. Feldstein, M. (2002). “Lessons from Argentina.” Mimeo. University of Berkeley. Fischer, Minneapolis. S. (1999). Region Interview. Federal Reserve Bank of Fischer, S. (2001). “The International Financial System: Crises and Reform”. Lionel Robbins Lecture. Hausmann, R., Velasco, A. (2002). “The Argentine Collapse: Hard Money’s Soft Underbelly”. Mimeo, Kennedy School of Government, Harvard University. Krugman, P. (1999). “Balance Sheets, the Transfer Problem, and Financial Crises.” International Tax and Public Finance 6(4) Krugman, P. (2002). “Argentina’s Money Monomania.” Mimeo. Princeton University. Meltzer, A. (2002). “Argentina and the IMF.” Testimony before the Committee on Financial Structure, U.S. House of Representatives. Mishkin, F., Savastano, M.(2000). “Monetary Policy Strategies for Latin Amercia.” Mimeo, IMF. Mussa, M. (2002). “Argentina and the Fund: From Triumph to Tragedy.” Mimeo, Institute for International Economics. Perry, G., Servén, L. (2002). “The Anatomy of a Multiple Crisis: Why was Argentina Special and What Can We Learn From It?” Draft, World Bank. Weisbrot, M.(2002). Testimony before the Subcommittee on International Monetary Policy and Trade Committee on Financial Services. U.S. House of Representatives. 27