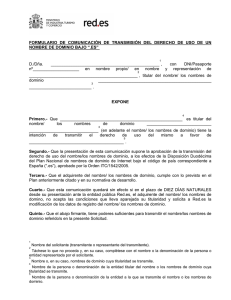

Guía práctica para la transmisión de empresas y negocios

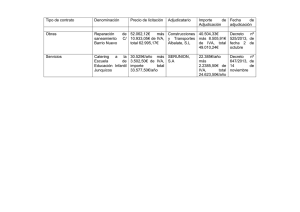

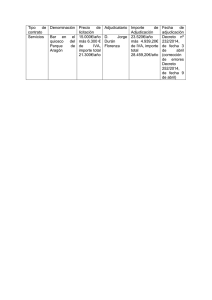

Anuncio