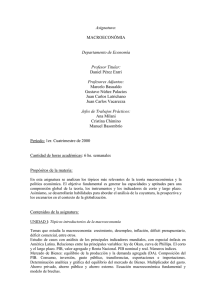

apuntes de macroeconomia 2008 uah

Anuncio