to get the file

Anuncio

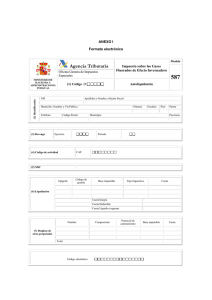

DERECHO FINANCIERO II Autores: Elvira Mª Consuelo Martínez Giménez, Mª del Mar de la Peña Amorós, Marta Marcos Cardona y Francisco Javier Plazas Andreu LECCIÓN 7 IMPUESTO SOBRE EL PATRIMONIO I. NORMATIVA APLICABLE. El I.P. se encuentra regulado en la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio (en adelante LIP), careciendo de desarrollo reglamentario. Suspendido mediante la Ley 4/2008, de 23 de diciembre y ahora restablecido por el Real Decreto-Ley 13/2011, de 16 de septiembre. II. NATURALEZA, CARACTERES Y ÁMBITO DE APLICACIÓN. El artículo 1 de la LIP define el Impuesto como un tributo directo y de naturaleza personal, que grava el patrimonio neto de las personas físicas. El tributo es directo tanto en sentido jurídico no se prevé la repercusión de la cuota tributaria-, como en sentido económico, -el patrimonio y la renta constituyen los principales índices directos de capacidad económica-. Su naturaleza personal es patente porque la persona -en este caso, persona física- constituye el eje sobre el que gravita el gravamen. Aparece en un primer plano la persona que realiza el hecho imponible como titular de un patrimonio y, posteriormente, se identifican y valoran los distintos componentes del mismo referidos siempre a su titular, calculándose una única cuota tributaria por el conjunto de los bienes y derechos de contenido económico. Es también un tributo objetivo (las circunstancias personales y familiares del contribuyente no se tienen en cuenta para cuantificar la cuota tributaria); periódico (se devenga cada año); y progresivo (se establece un mínimo exento y una tarifa progresiva). Además, el Impuesto cumple una función de carácter censal y de control del Impuesto sobre la Renta de las Personas Físicas. El objeto del Impuesto es el patrimonio neto de la persona física [conjunto de bienes y derechos de contenido económico de que sea titular, con deducción de las cargas y gravámenes que disminuyan su valor, así como de las deudas y obligaciones personales de las que deba responder (artículo 1 de la LIP)]. Podríamos afirmar, utilizando una expresión contable, que el Impuesto sobre el Patrimonio grava la diferencia entre el activo y el pasivo (neto patrimonial) de la persona física. 3. Es un Impuesto cedido a las Comunidades Autónomas en un doble sentido: Por un lado, se cede la totalidad de la recaudación obtenida, es decir, los ingresos obtenidos financian los Presupuestos de las Comunidades Autónomas respectivas. Por otro, se ha cedido también capacidad normativa en relación con el mínimo exento, la tarifa del Impuesto y las deducciones y bonificaciones autonómicas (elementos que mayor incidencia pueden tener sobre la cuantía de la cuota tributaria). A estos efectos, se establece como punto de conexión la residencia habitual del contribuyente en el territorio de la Comunidad Autónoma, (la misma que para el Impuesto sobre la Renta de las Personas Físicas). III. EL HECHO IMPONIBLE Y EXENCIONES. 1. HECHO IMPONIBLE Y DEVENGO. La Ley establece como hecho imponible la titularidad por el sujeto pasivo del patrimonio neto en el momento del devengo (artículo 3 de la LIP), fijado el 31 de diciembre de cada año, configurándolo así como un tributo periódico o, más concretamente, como anual. Por ello, la fecha del devengo tiene especial trascendencia, ya que (art. 29 de la Ley), el Impuesto afectará al patrimonio del que sea titular el sujeto pasivo en dicha fecha. 1 DERECHO FINANCIERO II Autores: Elvira Mª Consuelo Martínez Giménez, Mª del Mar de la Peña Amorós, Marta Marcos Cardona y Francisco Javier Plazas Andreu Dicho de otro modo, los bienes y derechos y las obligaciones, deudas y cargas, que se toman en cuenta para la cuantificación del impuesto, serán aquellos de los que sea titular o responsable la persona física el 31 de diciembre de cada año, sin que las vicisitudes de los mismos durante el resto del año (con ciertas salvedades) tengan influencia alguna. En definitiva, la Ley pretende gravar el patrimonio como manifestación estática de riqueza de la persona en un momento dado del tiempo. Como consecuencia práctica, debe destacarse la inexistencia de periodos impositivos, lo cual implica que no existan periodos cortos (como en el IRPF o en el IS, ya que, por poner un ejemplo, el fallecimiento de la persona en un día anterior al 31 de diciembre impide la realización del hecho imponible y, por lo tanto, la tributación (sin perjuicio de la tributación que corresponda a sus herederos, nuevos titulares de los bienes en la fecha del devengo). No se incluyen en el hecho imponible determinados derechos, como el derecho al honor o a la intimidad, ya que éstos, son susceptibles de valoración, si han sido vulnerados (a efectos de indemnización), pero en sí mismos no son derechos de contenido económico. Y tampoco se incluye la fuerza de trabajo que poseen las personas, es decir, la energía necesaria para el desarrollo de un trabajo o actividad. 2. ATRIBUCIÓN E IMPUTACIÓN DEL PATRIMONIO. La Ley regula la atribución de derechos y deudas en los casos de compraventa aplazada, distinguiendo según se haya pactado o no una cláusula de reserva de dominio (artículo 8 de la LIP). Cuando no se haya pactado la cláusula, el comprador se convierte en propietario del bien adquirido desde el primer momento y debe ser quien declare el valor correspondiente al bien adquirido, incluyendo entre sus deudas el precio aplazado a la fecha del devengo. El vendedor tendrá un derecho de crédito por el importe pendiente de cobro en dicha fecha. Por el contrario, cuando se haya vendido con reserva de dominio, el vendedor seguirá siendo propietario del bien hasta que se pague el último plazo del precio, aunque la posesión corresponda al comprador. Éste será quien deberá declarar el valor del bien, incluyendo como deudas, las cantidades abonadas por el comprador a la fecha del devengo. El comprador únicamente tendrá un derecho de crédito por las cantidades entregadas al vendedor en la mencionada fecha. La atribución de bienes se completa con dos presunciones “iuris tantum”: 1. Una, por la que forman parte del patrimonio los bienes y derechos que hubieran pertenecido al sujeto pasivo en el momento del anterior devengo, salvo prueba de su transmisión o pérdida patrimonial (artículo 3 de la LIP); 2. Otra, por la que, la falta de acreditación, permite a la Administración Tributaria considerar titular de los bienes o derechos a quien figure como tal en un registro fiscal u otros de carácter público (artículo 7 de la LIP). III. 3. EXENCIONES. El artículo 4 de la LIP establece la exención de diversos bienes y derechos: A. Los bienes del Patrimonio Histórico Español, inscritos en Registro General de Bienes de Interés Cultural o en el Inventario General de Bienes Muebles, así como los integrantes del Patrimonio Histórico de las Comunidades Autónomas, debidamente inscritos según su normativa reguladora. B. Los objetos de arte y antigüedades cuyo valor sea inferior a las cantidades que se establezcan en la Ley del Patrimonio Histórico Español y aquéllos en los que concurran determinadas circunstancias. Según el art. 19,2 de la Ley IP, son objetos de arte las pinturas, esculturas, dibujos, grabados, litografías u otros análogos, siempre que se trate de obras originales. También deben considerarse antigüedades los bienes muebles, útiles u ornamentales, excluidos los objetos de arte, que tengan más de cien años de antigüedad y cuyas características originales 2 DERECHO FINANCIERO II Autores: Elvira Mª Consuelo Martínez Giménez, Mª del Mar de la Peña Amorós, Marta Marcos Cardona y Francisco Javier Plazas Andreu fundamentales no hayan sido alteradas durante los cien últimos años. C. El ajuar doméstico (efectos personales y del hogar, utensilios domésticos y demás bienes muebles de uso particular del sujeto pasivo). No se incluyen objetos de arte, antigüedades, joyas, pieles de carácter suntuario, vehículos, embarcaciones y aeronaves. D. Los derechos de contenido económico que correspondan a primas satisfechas a los planes de previsión asegurados, planes de previsión social empresarial, de las primas satisfechas por el sujeto pasivo a los contratos de seguro colectivo, así como los derivados de las primas satisfechas por los empresarios a los citados contratos de seguro colectivo y los que correspondan a primas satisfechas a los seguros privados que cubran la dependencia. E. Los derechos consolidados de los partícipes en un plan de pensiones. F. Los derechos derivados de la propiedad intelectual o industrial mientras permanezcan en el patrimonio del autor y en el caso de la propiedad industrial no estén afectos a actividades empresariales. G. Los valores cuyos rendimientos estén exentos según la LIRNR. H. Los bienes y derechos afectos al desarrollo de su actividad empresarial o profesional, siempre que ésta se ejerza de forma habitual, personal y directa por el sujeto pasivo y que constituyan su principal fuente de renta. I. La plena propiedad, la nuda propiedad y el derecho de usufructo vitalicio sobre las participaciones en entidades que desarrollen efectivamente actividades empresariales cuando el sujeto pasivo ejerza efectivamente funciones de dirección en dicha entidad por las que perciba una remuneración que suponga más del 50% de la totalidad de sus rendimientos empresariales, profesionales y de trabajo personal y siempre que posea, al menos, el 5% del capital de dicha entidad. J. La vivienda habitual del contribuyente, según la define la normativa aplicable (Ley del IRPF), hasta el importe máximo de 300.000 euros (Real Decreto-Ley 13/2011, de 16 de septiembre). K. Finalmente, las CCAA pueden declarar la exención de los bienes y derechos que integran el patrimonio protegido de las personas con discapacidad (Disposición Adicional Segunda de la Ley 41/2003 de protección patrimonial de las personas con discapacidad). IV. MODALIDADES DE SUJECIÓN. SUJETO PASIVO. Se prevén dos modalidades de sujeción: por obligación personal y por obligación real. Serán sujetos por obligación personal: 1. Las personas físicas que tengan su residencia habitual en España; 2. Quienes trasladen su residencia al extranjero, cuando opten voluntariamente por esta modalidad; 3. Los representantes y funcionarios del Estado español en el extranjero si se dan las circunstancias y condiciones establecidas para ellos en las normas del IRPF. Por obligación real, cualquier otra persona física por los bienes y derechos de que sea titular cuando los mismos estuvieran situados, pudieran ejercitarse o hubieran de cumplirse en territorio español, excepto las que hayan optado por la obligación personal. Si se es sujeto por obligación personal, se tributará por la totalidad del patrimonio neto (patrimonio mundial), mientras que si lo son por obligación real, este deber abarcará únicamente a los bienes situados en España o a los derechos que puedan ejercitarse o hubieran de cumplirse en territorio español. Para la determinación de la residencia habitual se atenderá a los criterios fijados por las normas del IRPF. Por otra parte, el artículo 47 de la LGT señala que “a los efectos de sus relaciones con la Administración tributaria, los obligados tributarios no residentes en España deberán designar un representante con domicilio en territorio español cuando operen en el mismo a través de un establecimiento permanente, cuando lo establezca expresamente la normativa tributaria o cuando, por las características de la operación o actividad realizada o por la cuantía de la renta obtenida, así lo requiera la Administración tributaria. En este sentido, también el artículo 6 de la Ley del IP. V. BASE IMPONIBLE. 3 DERECHO FINANCIERO II Autores: Elvira Mª Consuelo Martínez Giménez, Mª del Mar de la Peña Amorós, Marta Marcos Cardona y Francisco Javier Plazas Andreu Consiste en el valor del patrimonio neto del sujeto pasivo, determinado, cuando se tributa por obligación personal, por la diferencia entre el valor de todos los bienes y derechos de los que sea titular y las cargas, gravámenes, deudas y obligaciones de las que deba responder, valorados según las reglas contenidas en la Ley (articulo 9 de la LIP). En el supuesto de obligación real, la base imponible estará integrada por el valor de los bienes situados en España y los derechos que puedan ejercitarse o deban cumplirse en territorio español, menos las cargas y gravámenes que recaigan exclusivamente sobre esos bienes y derechos y las deudas por capitales invertidos en los citados bienes y derechos (artículo 9.4 de la LIP). V. 1. VALORACIÓN DE LOS BIENES Y DERECHOS. La Ley del Impuesto sobre el Patrimonio contiene un conjunto de reglas de valoración que tratan de fijar el valor de los bienes y derechos más usuales del contribuyente. Dichas reglas son las siguientes: A) Bienes inmuebles. Según el artículo 10 de la Ley, los bienes inmuebles se computarán por el mayor valor de los tres siguientes: valor catastral, valor comprobado por la Administración a efectos de otros impuestos y precio o valor de adquisición. Cuando el inmueble estuviese en construcción, se añadirá al valor del terreno, de acuerdo con la regla anterior, las cantidades que efectivamente se hubieran invertido en la construcción a la fecha del devengo. En los supuestos de inmuebles adquiridos en virtud de contratos de multipropiedad, propiedad a tiempo parcial y otras fórmulas similares, se valorarán, si suponen la titularidad parcial del inmueble, según la regla general; en caso contrario, por el precio de adquisición de los certificados u otros títulos representativos de los derechos. B) Bienes afectos a las actividades económicas. Con carácter general, los bienes y derechos de las personas físicas afectos a las actividades empresariales y profesionales se computarán por el valor que resulte de su contabilidad, por diferencia entre el activo real y el pasivo exigible, siempre que aquélla se ajuste a lo dispuesto en el Código de Comercio. No obstante, dicho valor deberá corregirse mediante la sustitución del valor contable de los inmuebles afectos por el valor que resulte de la regla especial prevista en LIP para dichos bienes, con excepción de los inmuebles que constituyen el activo circulante de las empresas constructoras o promotoras inmobiliarias que mantendrán su valor contable (artículo 11 de la LIP). Cuando no exista contabilidad, la valoración será la resultante de la aplicación de las demás reglas de este Impuesto. C) Depósitos en cuenta corriente o de ahorro, a la vista o a plazo. Los depósitos en cuenta corriente o de ahorro, a la vista o a plazo, así como las cuentas de gestión de tesorería y cuentas financieras o similares se computarán por el mayor valor entre el saldo a la fecha del devengo y el saldo medio del último trimestre del año (articulo 12 de la LIP). Para el cálculo de dicho saldo medio no se considerarán los fondos retirados para la adquisición de bienes que figuren en el patrimonio a la fecha del devengo o para la cancelación o reducción de deudas, así como tampoco se computarán las cantidades ingresadas en las cuentas que respondan a deudas por un préstamo o crédito concedido en el último trimestre del año, sin que pueda computarse tampoco dicha deuda. D) Valores representativos de la cesión de capitales a terceros. Estos valores, denominados también de renta fija (obligaciones, bonos, letras, etc.), se computarán, cuando se negocien en mercados organizados, por el valor de negociación media del último trimestre del año. Para su correcto conocimiento, dichos valores medios se publican anualmente por el propio Ministerio de Economía y Hacienda (artículo 13 de la LIP). Por el contrario, si dichos valores no son objeto de negociación en mercados organizados, se computarán por su valor nominal incluyendo, en su caso, en el importe de las primas de 4 DERECHO FINANCIERO II Autores: Elvira Mª Consuelo Martínez Giménez, Mª del Mar de la Peña Amorós, Marta Marcos Cardona y Francisco Javier Plazas Andreu amortización o reembolso (artículo 14 de la LIP). E) Valores representativos de la participación en fondos propios de cualquier tipo de entidad. Como en el caso anterior, cuando estos valores -denominados de renta variable (acciones, participaciones, etc.)-, coticen en mercados organizados se computarán por su valor de cotización media del último trimestre del año, que también es objeto de publicación anualmente por el Ministerio de Economía y Hacienda (artículo 15.1 de la LIP). Excepcionalmente, en el supuesto de suscripción de nuevas acciones no admitidas todavía a cotización oficial, emitidas por entidades jurídicas que cotizan en mercados organizados, se tomará como valor de estas acciones el de la última negociación de los títulos antiguos dentro del periodo de suscripción (artículo 15.2 de la LIP). Finalmente, en los supuestos de ampliación de capital pendiente de desembolso, la valoración de las acciones se hará según las normas anteriores, como si estuviesen totalmente desembolsadas, incluyendo la cantidad pendiente como deuda del sujeto pasivo (artículo 15.3 de la LIP). En cambio, cuando los valores no coticen en mercados organizados se valorarán por su valor teórico resultante del último balance aprobado, siempre que éste haya sido auditado favorablemente. En caso contrario, deberá tomarse el mayor de los tres valores siguientes: el valor nominal, el valor teórico del último balance aprobado (no auditado o auditado desfavorablemente) y el valor resultante de capitalizar al tipo del 20% el promedio de beneficios de los tres ejercicios sociales cerrados con anterioridad a la fecha del devengo. Entre los beneficios, añade la Ley, hay que incluir tanto los dividendos distribuidos como las asignaciones a reservas, excepto las de regularización o actualización de balances (artículo 16.1 de la LIP). F) Seguros de vida y rentas temporales y vitalicias. Los seguros de vida se computarán por su valor de rescate en el momento del devengo (artículo 17.1 de la LIP). Las rentas temporales o vitalicias, constituidas como consecuencia de la entrega de un capital en dinero, bienes muebles o inmuebles, deberán computarse por su valor de capitalización en la fecha del devengo del impuesto, aplicando las mismas reglas que para la constitución de pensiones se establecen en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, es decir, por un porcentaje aplicado al resultado de capitalizar la renta a la fecha del devengo, al tipo de interés legal del dinero. Dicho porcentaje consistirá, en el supuesto de rentas temporales, en el 2% por cada año que reste por percibir la renta a la fecha del devengo, con el límite máximo del 70%. Y en el supuesto de rentas vitalicias dependerá de la edad del rentista: si tiene menos de 20 años se aplicará el 70% del resultado de la capitalización, y si tiene 20 o más, el 70% del resultado anterior se minorará en el 1% por cada año más que tenga el rentista con el límite mínimo del 10%. G) Joyas, pieles de carácter suntuario, objetos de arte y antigüedades, vehículos, embarcaciones y aeronaves. Según los artículos 18 y 19 de la de la LIP, estos bienes se valorarán por su valor de mercado a la fecha de devengo, aunque se admite que los vehículos puedan valorarse también utilizando las tablas de valoración de vehículos usados aprobadas por el Ministerio de Economía y Hacienda a efectos del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados y del Impuesto sobre Sucesiones y Donaciones vigentes a la fecha del devengo. H) Derechos reales de uso y disfrute. De la remisión efectuada por el artículo 20 de la LIP a la normativa del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados se desprende que el derecho de usufructo se calculará mediante la aplicación de un porcentaje al valor del bien, determinado según las propias reglas de valoración contenidas en la LIP. Dicho porcentaje consistirá, en el supuesto de un usufructo temporal, en el 2% por cada año que reste para que finalice el usufructo a la fecha del devengo, con el límite máximo del 70%. En los usufructos vitalicios dependerá de la edad del usufructuario: si tiene menos de 20 años se aplicará el 70% del valor del bien, y si tiene 20 o más, se aplicará el 70% del resultado anterior se minorará en el 1% por cada año más que tenga el rentista con el límite mínimo del 10%. Por su parte, la valoración de la nuda propiedad consistirá en la diferencia entre el valor del 5 DERECHO FINANCIERO II Autores: Elvira Mª Consuelo Martínez Giménez, Mª del Mar de la Peña Amorós, Marta Marcos Cardona y Francisco Javier Plazas Andreu bien según las reglas del Impuesto sobre el Patrimonio menos la parte de valor correspondiente al usufructo. Finalmente, la valoración de los derechos de uso y habitación consistirá en el 75 por cien del valor que resulte de aplicar las reglas de valoración del usufructo. I) Concesiones administrativas. Las concesiones administrativas se computarán, según la remisión efectuada por el artículo 21 de la LIP al TRLITPAJD, aplicando las siguientes reglas en función de las obligaciones impuestas al concesionario: Si la Administración señalase una cantidad total en concepto de precio o canon que deba satisfacer el concesionario, por el importe de la misma. Si la Administración señalase un canon, precio, participación o beneficio mínimo que deba satisfacer el concesionario periódicamente y la duración de la concesión no fuese superior a un año, por la suma total de las prestaciones periódicas. Cuando no puedan aplicarse estas reglas, se aplicarán las siguientes: Aplicar al valor de los activos fijos afectos a la explotación un porcentaje del 2 % por cada año de duración de la concesión, con el mínimo del 10 % y el máximo el 100%. A falta de esa valoración, se tomará la señalada por la Administración. Y en defecto de las dos reglas anteriores, por el valor declarado por los interesados, sin perjuicio del derecho de la Administración para su comprobación. J) Opciones contractuales. Las opciones contractuales se valorarán por el mayor de dos valores: el precio convenido por la opción y el resultado de aplicar el 5,5% al importe del futuro contrato (remisión del artículo 23 de la LIP al TRLITPAJD). K) Propiedad intelectual e industrial. Los derechos de la propiedad intelectual e industrial se computarán por su valor de adquisición, sin perjuicio de la aplicación preferente de la regla de valoración de los bienes afectos a actividades empresariales y profesionales (articulo 22 de la LIP). Están exentos si permanecen en el patrimonio del autor. L) Demás bienes y derechos de contenido económico. Finalmente, establece la Ley una norma de valoración para aquellos bienes y derechos que no tienen una regla específica, por la cual tales bienes y derechos de contenido económico se valorarán por su precio de mercado a la fecha de devengo. En este supuesto y en cualquier otro cuya valoración sea el precio de mercado (joyas, pieles suntuarias, objetos de arte, etc.), el sujeto pasivo podrá instar la tasación pericial contradictoria prevista en la Ley General Tributaria (artículo 27 de la LIP). V.2. VALORACIÓN DE LAS DEUDAS Y OBLIGACIONES. Se valorarán por su nominal a la fecha del devengo, siempre que estén debidamente justificadas (art. 25.1 de la LIP). No serán deducibles: ni las cantidades avaladas, hasta que el avalista esté obligado a pagar la deuda; ni la hipoteca que garantice el precio aplazado en la adquisición de un bien (puede deducirse el precio aplazado o la deuda garantizada); ni las deudas contraídas para la adquisición de bienes exentos, así como las cargas y gravámenes que recaigan sobre los mismos (si la exención es parcial -ad. ex., una vivienda habitual de más de 300.000 €-, será deducible la parte proporcional de la deuda que se corresponda con el valor no exento (art. 25.3). VI. MÍNIMO EXENTO Y BASE LIQUIDABLE. Según el art. 28 de la Ley, en el supuesto de obligación personal, la base imponible se reducirá, en concepto de mínimo exento, en el importe que haya sido aprobado por la Comunidad Autónoma, para obtener la base liquidable. Si la Comunidad Autónoma no hubiese regulado el mínimo exento, la base imponible se reducirá en 700.000 euros. Dicho mínimo exento será aplicable en el caso de sujetos pasivos no residentes que tributen 6 DERECHO FINANCIERO II Autores: Elvira Mª Consuelo Martínez Giménez, Mª del Mar de la Peña Amorós, Marta Marcos Cardona y Francisco Javier Plazas Andreu por obligación personal de contribuir y a los sujetos pasivos sometidos a obligación real de contribuir. VII. CUOTA ÍNTEGRA Y DEUDA TRIBUTARIA. 1. CUOTA ÍNTEGRA. El art. 39 de la Ley 21/2001 permite a las Comunidades Autónomas aprobar su propia tarifa del IP. Si la Comunidad Autónoma no lo hace, se aplicará a la base liquidable la tarifa estatal contenida en el art. 30 de la LIP. 2. REDUCCIÓN DE LA CUOTA ÍNTEGRA. La cuota íntegra del IP más la suma de las cuotas del IRPF no podrá exceder, para los contribuyentes que tributen por obligación personal, del 60% de la base imponible de este último Impuesto (art. 31.1 de la LIP). Si se supera el límite, se reducirá la cuota íntegra del IP en el importe de dicho exceso. 3. DEDUCCIÓN POR DOBLE IMPOSICIÓN INTERNACIONAL. En el caso de obligación personal de contribuir y sin perjuicio de lo que se disponga en los Tratados o Convenios Internacionales, de la cuota de este Impuesto se deducirá, por razón de bienes que radiquen y derechos que pudieran ejercitarse o hubieran de cumplirse fuera de España, la menor de las dos cantidades siguientes: a) El importe efectivo de lo satisfecho en el extranjero, por razón de gravamen que afecte a los mismos bienes y derechos. b) El resultado de aplicar el tipo medio efectivo [(cuota íntegra/base liquidable) x 100] del Impuesto a la parte de base liquidable gravada en el extranjero. 4. DEDUCCIONES AUTONÓMICAS. Las Comunidades Autónomas de régimen común y las Ciudades con Estatuto de Autonomía, de acuerdo con lo previsto en el art. 32 de la Ley, podrán establecer deducciones en este impuesto, que serán compatibles con las del Estado, a las que no pueden modificar; se aplicarán, en su caso, después de las estatales. 5. GESTIÓN DEL IMPUESTO. La titularidad de las competencias de gestión, liquidación, recaudación, inspección y revisión del impuesto corresponde al Estado, sin perjuicio de lo dispuesto en las respectivas Leyes de cesión a las CCAA. Los sujetos pasivos están obligados a presentar declaración, a practicar autoliquidación y, en su caso, a ingresar la deuda tributaria en el lugar, forma y plazos que se determinen por el Ministerio de Economía y Hacienda. El pago de la deuda tributaria podrá realizarse mediante entrega de bienes integrantes del patrimonio histórico español, inscritos en el Inventario General de Bienes Muebles o en el Registro General de Bienes de Interés Cultural. Están obligados a presentar declaración: Los sujetos pasivos cuya cuota tributaria, una vez aplicadas las deducciones o bonificaciones que procedan, resulte a ingresar. Y Aquellos cuya cuota no resulte a ingresar, pero el valor de sus bienes o derechos, según las normas del impuesto, resulte superior a 2.000.000 euros. 7