Evento Relevante de Calificadoras

Anuncio

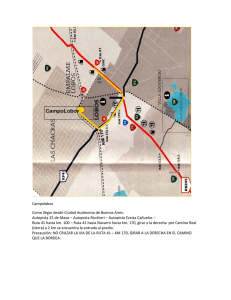

Evento Relevante de Calificadoras FECHA: 03/08/2016 BOLSA MEXICANA DE VALORES, S.A.B. DE C.V., INFORMA: CLAVE DE COTIZACIÓN MYCTA RAZÓN SOCIAL NACIONAL FINANCIERA, S.N.C., INSTITUCION DE BANCA DE DESARROLLO LUGAR Ciudad de México ASUNTO Standard & Poor's sube calificaciones de la emisión deuda de Autopista Monterrey-Cadereyta a 'BBB+' y 'mxAAA' por desempeño más fuerte; la perspectiva se mantiene estable EVENTO RELEVANTE Resumen * El tránsito y los ingresos de la AMC mostraron un incremento de 24.3% y 25.6%, respectivamente, en 2015 lo que estuvo por arriba de nuestras expectativas. * Esperamos que esta tendencia positiva continúe en 2016, como se observó en el incremento de 16% en el tránsito en los primeros cinco meses del año en comparación con el mismo periodo en 2015. Como resultado, proyectamos índices de cobertura de servicio de deuda (DSCR, por sus siglas en inglés) más fuertes, con lo que promediaron 2.29 veces (x) para el resto del plazo de las notas. * Subimos nuestras calificaciones de emisión en escala global a 'BBB+' de 'BBB-' y en escala nacional a 'mxAAA' de 'mxAA' de la deuda senior garantizada de la autopista. * La perspectiva estable refleja nuestras expectativas de que los ingresos de la AMC sigan incrementándose en los próximos 12 a 24 meses, ante la probabilidad de un mayor tránsito y menores niveles de inseguridad, lo que podría traducirse en un DSCR mínimo y promedio de 1.81x y 2.29x, respectivamente, durante el plazo de las notas. Acción de Calificación Ciudad de México, 3 de agosto de 2016.- Standard & Poor's subió sus calificaciones de emisión en escala global a 'BBB+' de 'BBB-' y en escala nacional -CaVal- a 'mxAAA' de 'mxAA' de la deuda senior garantizada de la Autopista Monterrey-Cadereyta (AMC). La deuda está compuesta por notas senior garantizadas a una tasa fija de 5.70%, por 637.8 millones de Unidades de Inversión (UDIs) con vencimiento en diciembre de 2029. La perspectiva se mantiene estable. Fundamento El alza de las calificaciones refleja la tendencia más favorable de nuestra evaluación del desempeño financiero y operativo del proyecto en los próximos 24 meses, lo que debería generar DSCRs más fuertes de lo anteriormente esperado. En 2015, los niveles de tránsito en la autopista de peaje se incrementaron 24.3%. El aumento se debió a los menores niveles de inseguridad en la región y al significativo crecimiento del tránsito en uno de los tramos de la autopista, la Vía Rápida Aeropuerto (VRA), lo que aumentó la generación de flujo de efectivo y los principales índices de cobertura del proyecto. El tránsito en la VRA se incrementó debido al mayor volumen de tránsito en el aeropuerto de Monterrey, y al desarrollo de un parque empresarial adyacente al aeropuerto. En 2016, suponemos un crecimiento del tránsito de 7%, mayor que la proyección de crecimiento del PIB de México, en línea con el desempeño que mostró la autopista de peaje en los primeros meses de este año. Para los siguientes años suponemos un crecimiento del tránsito anual promedio de 3.0%, que coincide con la tasa de crecimiento del PIB. Fase de construcción: No aplica (NA) La carretera ha estado en operación durante más de 20 años. Fase de operaciones: 'bbb+' La AMC tiene una extensión de 30 kilómetros, está ubicada en el Estado de Nuevo León (mxA-/Estable/--) y conecta a las Bolsa Mexicana de Valores S.A.B. de C.V. 1 Evento Relevante de Calificadoras FECHA: 03/08/2016 ciudades de Monterrey y Cadereyta. La Red Estatal de Autopistas (REA, no calificada), una entidad pública descentralizada con más de 20 años de experiencia en la operación de autopistas de peaje y de otra infraestructura pública, es la propietaria y responsable del mantenimiento de la autopista. El perfil crediticio individual (SACP, por sus siglas en inglés para stand-alone credit profile) de la AMC refleja los siguientes factores: * Nuestra opinión del riesgo operativo relativamente bajo del proyecto desde una perspectiva técnica, dadas las fáciles labores a realizar, el sencillo mantenimiento, una posición competitiva razonable y una exposición muy baja al riesgo de mercado, lo que limita la volatilidad de los flujos de efectivo durante el plazo de la deuda de la AMC. * El fuerte desempeño operativo del proyecto, dadas las tasas de tránsito promedio de doble dígito en 2014 y 2015. Además, consideramos que esto se mantendrá así en los próximos dos años, lo que se considera en nuestras expectativas para los DSCRs de 1.81x en 2016 y 1.98x en 2017. * La resistencia del proyecto bajo nuestro escenario base negativo en el que suponemos un ciclo negativo de cinco años. Modelamos el ciclo negativo entre 2016 y 2020 e incorporamos un supuesto de una reducción del tránsito de 3% de la tasa de crecimiento del escenario base durante dos años consecutivos, en 2016 y 2017, seguido por una reducción de 1.5% entre 2018 y 2020. A partir de 2021, el crecimiento del tránsito en este escenario coincidirá con el de nuestro escenario base. Modelamos el costo del ciclo de vida de las operaciones y mantenimiento (O&M) al alza en 10% por encima de nuestro escenario base. Bajo este escenario negativo, los DSCRs mínimo y promedio de AMC son de 1.74x y 1.89x, respectivamente. Contraparte: Sin limitante. Contraparte de operaciones La REA es el operador de la autopista de peaje. No asignamos la evaluación de dependencia de la contraparte (CDA, por sus siglas en inglés) al operador ya que existen otros operadores de autopistas de peaje en México que podrían operar la AMC en caso de que la REA no pudiera hacerlo. Además, el proyecto también se beneficia de una cuenta de reservas para O&M de 12 meses que podría cubrir los costos de reemplazo del operador, en caso de ser necesario. Contrapartes financieras No hay contrapartes financieras que limiten las calificaciones de la deuda de la AMC. MBIA Insurance Corp. (CCC/Negativa/--) garantiza de manera incondicional e irrevocable el principal y los intereses de las notas. Sin embargo, dado que el SACP de la fase de operaciones del proyecto es mayor que las calificaciones de riesgo crediticio de la aseguradora, las calificaciones de deuda de las notas de AMC reflejan el SACP de la fase de operaciones. Supuestos del escenario base En nuestro escenario base, consideramos un crecimiento del tránsito anual de 7% en 2016, de 2.9% en 2017 y de 3% hasta el vencimiento de la deuda. Las tasas de crecimiento de 2017 en adelante están en línea con nuestras estimaciones para el crecimiento del PIB de México, dado que la AMC es una autopista de peaje madura que ya no presenta un periodo de inicio de operaciones (ramp-up). Además, en nuestro escenario base suponemos una inflación de 3.0% para 2016, y de 3.5% de 2017 y, en adelante, lo que impactaría los ingresos futuros, ya que el incremento de la tasa anual de la autopista está vinculado a la inflación. Por otro lado, el escenario base considera que los gastos de O&M están en línea con las proyecciones del ingeniero independiente, excepto para 2016. En 2015, la REA no pudo llevar a cabo obras de mantenimiento importantes y gastos de inversión (capex) en la autopista de peaje, debido al cambio de administración en el Estado de Nuevo León. Sin embargo, esperamos que la REA invierta alrededor de $130 millones de pesos mexicanos (MXN) en 2016, con el uso de los flujos de efectivo de la autopista, sin incurrir en deuda adicional. Las inversiones consistirán en lo siguiente: * * * * Una nueva caseta de cobro en Guadalupe; Construcción de cuatro carriles además de los 10 existentes; Renovación de los sistemas de capacidad de tránsito, y Repavimentación de la autopista. Bolsa Mexicana de Valores S.A.B. de C.V. 2 Evento Relevante de Calificadoras FECHA: 03/08/2016 De los MXN130 millones, la REA utilizará MXN43 millones en las obras de mantenimiento importantes, lo que afectará el flujo de efectivo disponible para el servicio de deuda y del DSCR en 2016. La REA utilizará el resto del monto de la inversión MXN87 millones- para capex y solamente reducirá el efectivo restante para este año, lo que reducirá el prepago de la deuda de AMC. Indicadores clave del escenario base El DSCR mínimo y promedio será de 1.81x y 2.29x, respectivamente Supuestos del escenario negativo Nuestro escenario negativo considera el supuesto de un crecimiento del tránsito para 2016 y 2017 de 3%, debajo de nuestro escenario base (4% para 2016 y una contracción de 0.1% en 2017). Para el periodo 2018-2020, suponemos un crecimiento anual del tránsito de 1.5%, el ritmo para el periodo 2022-2029 coincidirá con los supuestos de nuestro escenario base. El escenario negativo también considera un incremento de 10% en los gastos de O&M durante el periodo de la concesión ante un incremento anual de la inflación de 2%. Indicadores clave del escenario negativo El DSCR mínimo y promedio será de 1.74x y 1.89x, respectivamente. Estructura de la transacción Vinculación con la controladora: Desvinculado Protección estructural: Neutral Otros modificadores Aplicamos un ajuste al alza de un nivel (notch) al SACP de la AMC pues el escenario negativo arroja un DSCR mínimo y promedio de 1.74x y 1.89x, respectivamente, lo que sería mayor que el umbral de 1.0x, lo que resaltaría la resistencia del proyecto ante condiciones adversas. Liquidez Consideramos que la liquidez del proyecto es neutral, debido a que su estructura se beneficia de una cuenta de reservas para el servicio de deuda de 12 meses y otra igual para O&M. Además, las notas senior se benefician de un efectivo restante en el que todo el efectivo excedente se usa para amortizar de manera temprana el balance en circulación de las notas; no hay un flujo de efectivo excedente programado para el emisor hasta que amortice su deuda por completo. Perspectiva La perspectiva estable refleja nuestras expectativas de que los ingresos de la AMC sigan incrementándose de manera estable en los próximos años, lo que le permitiría al proyecto generar DSCRs sólidos. Este escenario nos permite una expectativa de repago total de la deuda en 2022, siete años antes de su vencimiento en 2029. Escenario negativo Podríamos bajar las calificaciones de deuda de la AMC si disminuye el tránsito, si se construyeran rutas alternas o si los gastos de O&M se incrementan inesperadamente, lo que podría reducir los DSCRs a 1.30x o menos. Escenario positivo Dado que la calificación de deuda de la AMC está al mismo nivel que la calificación soberana de México, un alza de la primera es poco probable debido al alto riesgo país y a nuestra opinión de que el proyecto incumpliría si el soberano hiciera lo mismo. Resumen de las calificaciones SACP - Fase de operaciones (deuda senior) * Evaluación del negocio durante la fase de operaciones:6 (1= mejor a 12= peor) * SACP preliminar: 'bbb' * Impacto a la baja sobre el SACP preliminar: +1 nivel (notch) Bolsa Mexicana de Valores S.A.B. de C.V. 3 Evento Relevante de Calificadoras FECHA: 03/08/2016 * * * * * Impacto de la estructura de capital y DSCR promedio sobre el SACP preliminar: Neutral Liquidez: Neutral Evaluación del análisis comparativo: No aplica Limitación de la evaluación de la contraparte: No aplica SACP de la fase de operaciones: 'bbb+' Modificadores (deuda senior) * Vinculación a controladora: Desvinculada * Protección estructural: Neutral * Garantías crediticias totales: MBIA Insurance Corp. * Calificación de emisión de deuda senior: BBB+ Criterio * Metodología: Marco para calificar financiamiento de proyectos, 16 de septiembre de 2014. * Metodología para contraparte de construcción y operaciones de financiamiento de proyectos, 20 de diciembre de 2011. * Metodología para financiamiento de proyectos - fase de operación, 16 de septiembre de 2014. * Metodología: Estructura de la transacción de financiamientos de proyectos, 16 de septiembre de 2014. * Factores Crediticios Clave para el Financiamiento de Proyectos de Carreteras, Puentes y Túneles, 16 de septiembre de 2014. * Metodología y supuestos para la evaluación de riesgo país, 19 de noviembre de 2013. * Metodología y supuestos para el marco de riesgo de contraparte, 25 de junio de 2013. * Uso del listado de Revisión Especial (CreditWatch) y Perspectivas, 14 de septiembre de 2009. * Calificaciones crediticias en escala nacional y regional, 22 de septiembre de 2014. * Tablas de correlación de escalas nacionales y regionales de S&P Global Ratings, 1 de junio de 2016. Artículos Relacionados * Descripción general del Proceso de Calificación Crediticia, 29 de febrero de 2016. * MÉXICO - Definiciones de calificación en Escala CaVal (Nacional), 20 de noviembre de 2014. * S&P confirma calificaciones de 'BBB-' y 'mxAA' de Autopista Monterrey Cadereyta; la perspectiva se mantiene estable, 1 de junio de 2015. Algunos términos utilizados en este reporte, en particular algunos adjetivos usados para expresar nuestra opinión sobre factores de calificación importantes, tienen significados específicos que se les atribuyen en nuestros criterios y, por lo tanto, se deben leer junto con los mismos. Para obtener mayor información vea nuestros Criterios de Calificación en www.standardandpoors.com.mx Información Regulatoria Adicional 1) Información financiera al 31 de diciembre de 2015. 2) La calificación se basa en información proporcionada a Standard & Poor's por el emisor y/o sus agentes y asesores. Tal información puede incluir, entre otras, según las características de la transacción, valor o entidad calificados, la siguiente: términos y condiciones del financiamiento, estructura legal, contratos de construcción y acuerdos de operación, modelo financiero, información prospectiva -por ejemplo, proyecciones financieras-, información de las características del mercado, información legal relacionada, información proveniente de las entrevistas con la dirección e información de otras fuentes externas, por ejemplo, CNBV, Bolsa Mexicana de Valores. La calificación se basa en información proporcionada con anterioridad a la fecha de este comunicado de prensa; consecuentemente, cualquier cambio en tal información o información adicional, podría resultar en una modificación de la calificación citada. Contactos analíticos Bolsa Mexicana de Valores S.A.B. de C.V. 4 Evento Relevante de Calificadoras FECHA: 03/08/2016 Ana Padilla, Ciudad de México, 52 (55) 5081-4485; [email protected] Pablo Lutereau, Buenos Aires, 54 (11) 4891-2125; [email protected] MERCADO EXTERIOR Bolsa Mexicana de Valores S.A.B. de C.V. 5