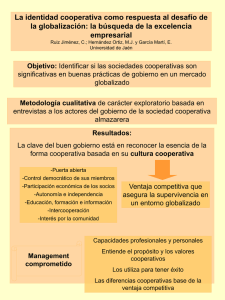

1 INTRODUCCIÓN A nivel mundial todas las empresas ejecutan

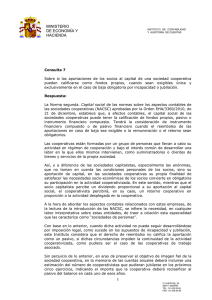

Anuncio