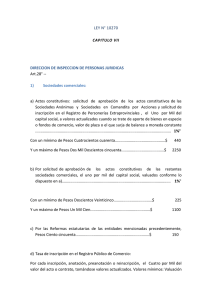

Ley Imp. 2013 N° 14.394 - Ministerio de Economía

Anuncio