una explicación del efecto herding desde el mercado de derivados

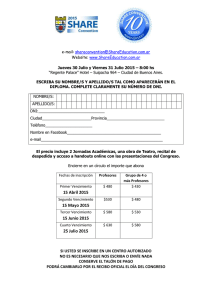

Anuncio