Tributacion 118-2.indd

Anuncio

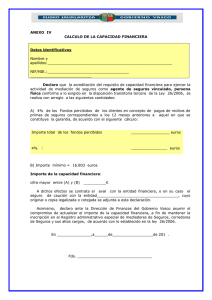

TRIBUTACIÓN CEFGESTIÓN «LIQUIDACIÓN DEL IMPUESTO SOBRE SOCIEDADES 2007 (CASO PRÁCTICO)» M.J. Lillo Díaz Máster en Tributación por el CEF ENUNCIADO La empresa «SIEMPREFRÍO, S.A.», constituida en marzo de 1980, es una sociedad anónima domiciliada en Córdoba, dedicada a la fabricación y venta de cámaras frigoríficas. Asimismo, presta el servicio de transporte de dichos productos, bajo un precio previamente establecido en función de la distancia de la fábrica al punto de destino. Durante el ejercicio 2006, el volumen de operaciones de «SIEMPREFRÍO, S.A.» alcanzó la cantidad de 8.052.193 euros. Tiene su ejercicio social coincidente con el año natural y lleva su contabilidad ajustada al Código de Comercio, habiendo determinado para el ejercicio 2007 un resultado contable anterior a la contabilización del Impuesto sobre Sociedaes (IS) como gasto por importe de 1.701.621 euros. Para efectuar la correcta liquidación del IS para el ejercicio 2007, la empresa le proporciona a su asesor la información correspondiente a las operaciones llevadas a cabo en ese ejercicio y que considera relevante desde el punto de vista fiscal. Dicha información se reproduce a continuación. El 15 de enero de 2007 vendió una máquina prensadora por importe de 205.000 euros, la cual fue adquirida hace 2 años por 135.000 euros. El precio de venta superior al de compra encuentra su razón de ser en la incorporación de distintos componentes en la misma que le han permitido mejorar su productividad. Dicha máquina se ha amortizado a razón de un 12% anual (porcentaje máximo establecido en las tablas de amortización oficialmente aprobadas). En mayo de 2007, realizó la venta de 90 cámaras frigoríficas a una cadena de supermercados de nueva creación, «AHORRAPLUS, S.A.», con la que acordó, dada las dificultades financieras deriva36 TRIBUTACIÓN CEFGESTIÓN das del inicio de la actividad, el pago de los 300.000 euros resultantes de la operación en un plazo de 4 años, a razón de 75.000 euros anuales. El primer pago se produjo tal como se acordó el 30 de mayo de ese mismo año. Los siguientes pagos se efectuarían en esa misma fecha en los años sucesivos. Asimismo se acordó en el contrato que el material sería transportado por «SIEMPREFRÍO, S.A.», por lo que cobraría un importe adicional de 2.000 euros a repartir proporcionalmente entre los 4 años, coincidiendo las fechas de pago con las establecidas para el pago de la mercancía. Contablemente, registró ambas operaciones según el Plan General de Contabilidad (PGC) por el criterio de devengo. Además, ha percibido en el segundo trimestre unos dividendos de la sociedad «SEIS HERMANOS, S.A.» de 12.000 euros de la que es titular del 1% y unos dividendos por importe de 10.000 euros derivados de la titularidad de 100% de la sociedad «CORREOEXPRESS, S.A». La sociedad es acreedora de «FRÍOFRESH, S.A.» y de la Comunidad de Andalucía por diversas deudas pendientes. Por el importe de las respectivas deudas, «SIEMPREFRÍO, S.A.» efectúa las correspondientes provisiones para insolvencias: • «FRÍOFRESH» es deudora de 75.000 euros desde hace 5 meses, si bien dicha deuda está afianzada por otra empresa del sector. Dicha deuda ha sido reclamada judicialmente por «SIEMPREFRÍO, S.A.». • El crédito respecto a la Comunidad de Andalucía asciende a 8.700 euros. Dicha deuda está pendiente desde finales de 2005. Se ha dotado una provisión por depreciación de existencias por importe de 14.900 euros correspondiente a una partida de cámaras frigoríficas fabricadas con características especiales por encargo de una heladería la cual, junto con la reforma del local, pretende sustituir sus cámaras frigoríficas por otras de mayor potencia. Si bien, dicha empresa ha sido declarada en situación de concurso cuando apenas había comenzado la obra de remodelación del local. Ante lo incierto de que la obra llegue a terminarse y la empresa proceda a la compra de los productos encargados, «SIEMPREFRÍO, S.A.» ha decidido dotar la citada provisión por un 50% del valor total de las cámaras frigoríficas ya fabricadas. Asimismo, la sociedad ha dotado por importe de 6.000 euros una provisión para cubrir la responsabilidad, estadísticamente determinada, dados los posibles defectos de fabricación o mal funcionamiento de las cámaras frigoríficas vendidas. El 20 de septiembre se plantea, con parte de las ganancias obtenidas por la venta de la máquina prensadora, suscribir sobre un equipo de soldadura un contrato de arrendamiento financiero, cuyo precio de adquisición al contado para la entidad arrendadora sería de 100.000 euros. Dicho contrato es finalmente formalizado el 1 de octubre. Del contrato se obtiene la siguiente información: 37 TRIBUTACIÓN CEFGESTIÓN • Importe de la financiación: 100.000 euros. • Plazo de amortización: 2 años. • Frecuencia de pago: mensual. • Tipo de interés: 6%. • IVA: 16%. • Comisión de apertura: 0,5%. • Valor residual: 0 euros. • Fecha de contratación: 1 de octubre de 2007. • Modalidad: valor residual igual a una cuota. Como anexo al contrato se acompaña el siguiente cuadro: N.º Liquidación Pendiente Intereses Amortizado Cuota IVA C. bruta 1 01/10/2007 100.000,00 478,78 3.765,19 4.243,97 679,03 4.923,00 2 01/11/2007 96.234,81 459,95 3.784,01 4.243,97 679,03 4.923,00 3 01/12/2007 92.450,80 441,03 3.802,93 4.243,97 679,03 4.923,00 4 01/01/2008 88.647,87 422,02 3.821,95 4.243,97 679,03 4.923,00 5 01/02/2008 84.825,92 402,91 3.841,06 4.243,97 679,03 4.923,00 6 01/03/2008 80.984,87 383,70 3.860,26 4.243,97 679,03 4.923,00 7 01/04/2008 77.124,61 364,40 3.879,56 4.243,97 679,03 4.923,00 8 01/05/2008 73.245,04 345,01 3.898,96 4.243,97 679,03 4.923,00 9 01/06/2008 69.346,08 325,51 3.918,46 4.243,97 679,03 4.923,00 10 01/07/2008 65.427,63 305,92 3.938,05 4.243,97 679,03 4.923,00 11 01/08/2008 61.489,58 286,23 3.957,74 4.243,97 679,03 4.923,00 12 01/09/2008 57.531,84 266,44 3.977,53 4.243,97 679,03 4.923,00 13 01/10/2008 53.554,32 246,55 3.997,41 4.243,97 679,03 4.923,00 14 01/11/2008 49.556,90 226,56 4.017,40 4.243,97 679,03 4.923,00 15 01/12/2008 45.539,50 206,48 4.037,49 4.243,97 679,03 4.923,00 16 01/01/2009 41.502,01 186,29 4.057,68 4.243,97 679,03 4.923,00 17 01/02/2009 37.444,34 166,00 4.077,96 4.243,97 679,03 4.923,00 18 01/03/2009 33.366,37 145,61 4.098,35 4.243,97 679,03 4.923,00 19 01/04/2009 29.268,02 125,12 4.118,85 4.243,97 679,03 4.923,00 20 01/05/2009 25.149,17 104,53 4.139,44 4.243,97 679,03 4.923,00 21 01/06/2009 21.009,73 83,83 4.160,14 4.243,97 679,03 4.923,00 22 01/07/2009 16.849,60 63,03 4.180,94 4.243,97 679,03 4.923,00 …/… 38 TRIBUTACIÓN CEFGESTIÓN …/… 23 01/08/2009 12.668,66 42,12 4.201,84 4.243,97 679,03 4.923,00 24 01/09/2009 8.466,82 21,11 4.222,85 4.243,97 679,03 4.923,00 25 01/10/2009 4.243,97 4.243,97 679,03 4.923,00 Además, la entidad ha contabilizado en su cuenta de gastos de personal 20.000 euros de sanción derivada de una Inspección de Trabajo. El 1 de diciembre de 2007, «SIEMPREFRÍO, S.A.» adquirió el 100% de una sociedad del sector. Como consecuencia de ello, reconoce en el balance un fondo de comercio por importe de 390.000 euros, que procede a amortizar contablemente por décimas partes. Durante 2007 ha realizado los pagos fraccionados por la modalidad del artículo 45.3 del Real Decreto Legislativo 4/2004 del Texto Refundido de la Ley del Impuesto sobre Sociedades (TRLIS), resultando las siguientes cantidades a ingresar en cada uno de los pagos: • 1.er pago fraccionado: 101.688,11. • 2.º pago fraccionado: 155.336. • 3.er pago fraccionado: 124.453,76. Las retenciones a cuenta que le han sido practicadas en 2007 ascienden a 1.051,66 euros, además de la que se puede desprender de la información aportada. SE PIDE: • Determinar los ajustes extracontables necesarios para el cálculo de la liquidación del IS correspondiente al ejercicio 2007. • Determinar el impuesto sobre beneficios devengado como gasto contable y el líquido a ingresar o devolver por el IS a la Hacienda Pública. • Determinar el tratamiento contable al cierre del ejercicio. SOLUCIÓN Consideración previa La sociedad «SIEMPREFRÍO, S.A.» no podrá acogerse a los incentivos fiscales previstos en el TRLIS para las empresas de reducida dimensión dado que el importe neto de la cifra de negocios habida en el ejercicio precedente es superior a 8.000.000 de euros. 39 TRIBUTACIÓN CEFGESTIÓN Amortización de la maquinaria La amortización para que resulte fiscalmente deducible ha de responder a la depreciación efectiva sufrida por los elementos correspondientes al inmovilizado. El artículo 11.1 del TRLIS considera que la depreciación es efectiva cuando sea el resultado de aplicar alguno de los siguientes métodos: • Amortización según tablas de amortización oficialmente aprobadas. • Amortización según porcentaje constante. • Amortización según números dígitos. • Amortización según plan especial, formulado por el sujeto pasivo y aceptado por la Administración Tributaria. • Amortización según justificación, ejercicio a ejercicio. Teniendo en cuenta que el porcentaje utilizado contablemente para calcular la amortización de la maquinaria coincide con el coeficiente máximo de tablas establecido para tales bienes muebles, no procede realizar ajuste extracontable alguno por cuanto la amortización contable y la fiscalmente deducible son coincidentes. Arrendamiento financiero El tratamiento fiscal de los contratos de arrendamiento financiero viene regulado en el artículo 11.3 del TRLIS, si bien, para aquellos que cumplan una serie de requisitos, será aplicable un régimen fiscal más favorable, regulado en el artículo 115 de la citada normativa. Estos requisitos son: • El contrato ha de tener una duración mínima de dos años cuando tenga por objeto bienes muebles. • Esta duración ha de ser de 10 cuando tengan por objeto bienes inmuebles. • Las cuotas de arrendamiento financiero deberán aparecer expresadas en los respectivos contratos diferenciando la parte que corresponda a la recuperación del coste del bien por la entidad arrendadora, excluido el valor de la opción de compra y la carga financiera exigida por ella, todo ello sin perjuicio de la aplicación del gravamen indirecto que corresponda. • El importe anual de la parte de las cuotas de arrendamiento financiero correspondiente a la recuperación del coste del bien deberá permanecer igual o tener carácter creciente a lo largo del período contractual. Se dan, por tanto, las condiciones exigidas en el artículo 115 del TRLIS para la aplicación del régimen especial de determinados contratos de arrendamiento financiero. En nuestro caso, el con40 TRIBUTACIÓN CEFGESTIÓN trato de leasing establecido para la maquinaria tiene una duración de dos años, duración mínima exigida por la norma para la aplicación de este beneficio fiscal. Por tanto, en aplicación de lo dispuesto en el citado artículo, los intereses devengados en 2007 tendrán la consideración de gasto deducible contable y fiscal en la medida en que estén contabilizados, por lo que no se deberá realizar ajuste alguno. Respecto a la parte de la cuota que corresponde a la recuperación del coste del bien, la empresa solo tiene contabilizado como gasto la dotación anual a la amortización en función del coeficiente máximo de tablas, mientras que fiscalmente, según el artículo 115.6 del TRLIS, puede deducirse la parte de las cuotas satisfechas correspondientes a la recuperación del coste del bien, hasta el límite del duplo de aplicar el coeficiente de amortización lineal máximo de tablas al coste del bien. Los excesos serán deducibles en los períodos impositivos sucesivos, respetando igual límite. Al período 2007, le correspondería: • Amortización contable: 100.000 × 12% × 3/12 = 3.000. • Amortización fiscal: 6.000 – Recuperación del coste del bien: 3.765,19 + 3.784,01 + 3.802,93 = 11.352,13. – Límite: 3.000 × 2 = 6.000. Resulta, por tanto, un ajuste extracontable negativo por importe de 3.000 euros para el ejercicio 2007. TABLA 1. Resumen de deducibilidad del leasing. Gasto contable Gasto fiscal deducible Ajuste Intereses 1.379,76 1.379,76 – Amortización 3.000 6.000 –3.000 Recuperación del coste Dicha diferencia existente entre base imponible y el resultado contable antes de impuestos del ejercicio es una diferencia temporal, por cuanto el origen se debe a diferentes criterios temporales de imputación empleados para determinar ambas magnitudes y que, por lo tanto, revierten en períodos subsiguientes. Dotación para la amortización del fondo de comercio Para establecer la posible corrección a efectos de determinar la liquidación del IS, es necesario conocer la regulación establecida sobre este concepto tanto desde el punto contable como fiscal: 41 TRIBUTACIÓN CEFGESTIÓN La Norma de Valoración 5.ª del PGC (RD 1643/1990), relativa a normas particulares sobre inmovilizado inmaterial, en su letra c) establece: «Solo podrán figurar en el activo, cuando su valor se ponga de manifiesto en virtud de una adquisición onerosa. El fondo de comercio deberá amortizarse de modo sistemático, no pudiendo exceder del período durante el cual dicho fondo contribuya a la obtención de ingresos, con el límite máximo de 10 años. Cuando dicho período exceda de 5 años, deberá justificarse en la memoria la ampliación del plazo, siempre con el límite máximo de los 10 años.» Por su parte, la normativa fiscal aparece regulada en el artículo 11.4 del TRLIS, en el que se establece: «Las dotaciones para la amortización del fondo de comercio serán deducibles con el límite anual máximo de la veinteava parte de su importe, siempre que se cumplan los siguientes requisitos: a) Que el fondo de comercio se haya puesto de manifiesto en virtud de una adquisición a título oneroso. b) Que la entidad adquirente no se encuentre, respecto de la persona o entidad transmitente, en alguno de los casos previstos en el artículo 42 del Código de Comercio.» Además se ha de tener en cuenta lo establecido en el Real Decreto Legislativo 1564/1989 del Texto Refundido de la Ley de Sociedades Anónimas (TRLSA), en su artículo 194.2: «El fondo de comercio únicamente podrá figurar en el activo del balance cuando se haya adquirido a título oneroso. Su amortización, que deberá realizarse de modo sistemático, no podrá ser creciente ni exceder del período durante el cual dicho fondo contribuya a la obtención de ingresos para la sociedad, con el límite máximo de veinte años.» Por tanto: • La amortización contable realizada es correcta: 390.000 × 10% × 1/12 = 3.250 euros. • Fiscalmente solo sería deducible el 5%: 390.000 × 5% × 1/12 = 1.625 euros. Ello determina un ajuste positivo al resultado contable, derivado de una diferencia temporal, de 1.625 euros para el ejercicio 2007. Provisión por insolvencias La deducibilidad aplicable a las posibles insolvencias de los deudores que puedan afectar a una empresa aparece regulada en el artículo 12.2 del TRLIS, en el que se establecen las circuns42 TRIBUTACIÓN CEFGESTIÓN tancias que han de darse para poder considerar la dotación efectuada contablemente como deducible en el IS, así como una serie de supuestos que impiden su deducibilidad como tal. Por un lado, la dotación a la provisión por importe de 8.700 euros adeudados por la Comunidad Autónoma no será deducible fiscalmente por tratarse de una entidad de derecho público (art. 12.2.1.º), por lo que para una correcta liquidación del IS será necesario efectuar un ajuste positivo (aumento) en la cuantía de la deuda. Respeto a la deuda de «FRÍOFRESH, S.A.», hay que diferenciar varios aspectos: El artículo 12.2 del TRLIS señala que no serán deducibles: «2.º Los afianzados por entidades de crédito o sociedades de garantía recíproca». En este caso, la deuda está afianzada, si bien, al no serlo por una entidad de crédito, esta circunstancia no impide la deducibilidad de la deuda. No obstante, que no se cumpla ninguno de los hechos para ser considerado como no deducible no implica que lo sea, ya que se debe examinar si cumple alguno de los supuestos enumerados para serlo. Por lo tanto, hay que seguir estudiando el resto de hechos que constituyen la deuda. Serán deducibles las dotaciones para la cobertura del riesgo derivado de las posibles insolvencias de los deudores, cuando haya transcurrido el plazo de seis meses desde el vencimiento de la obligación [art. 12.2 a)]. Dado que la deuda venció hace cinco meses no se cumple el requisito para ser deducible. Si bien, se presentan otras circunstancias que permiten la deducibilidad, una de las cuales se cumple en nuestro supuesto: «d) Que las obligaciones hayan sido reclamadas judicialmente o sean objeto de un litigio judicial o procedimiento arbitral de cuya solución dependa su cobro.» Por ello, la provisión dotada contablemente por «SIEMPREFRÍO, S.A.» sí es fiscalmente deducible, por lo que no procede realizar ajuste alguno. En cuanto a la provisión dotada contablemente por «SIEMPREFRÍO, S.A.» por importe de 14.900 euros no se trata de una provisión por depreciación de existencias propiamente dicha, que trata de cubrir una pérdida de valor de estas con relación a su coste de producción, sino que se trata de una provisión por insolvencias que en principio sería deducible por aplicación del artículo 12.2 b) del TRLIS –deudor declarado en situación de concurso–. Al ser, por tanto, deducible tanto contable como fiscalmente no procedería la realización de ajuste alguno. El hecho de que para reflejar la provisión se haya utilizado el concepto de provisión por depreciación de existencias, en lugar de la correcta denominación como provisión para insolvencias de crédito, no es relevante a efectos fiscales, ya que se ha dotado una provisión, gasto deducible, en cualquier caso. Ello es debido a la no obligatoriedad en la numeración de las cuentas y denominación de las mismas dadas por el Real Decreto 1643/1990 (PGC). Dicho criterio es mantenido por el Tribunal Supremo que en Sentencia de 2 de junio de 1987 redacta: «en materia fiscal, debe tenerse en cuenta que los hechos imponibles hay que entenderlos 43 TRIBUTACIÓN CEFGESTIÓN o calificarlos con arreglo a su verdadera naturaleza jurídica –art. 25 LGT–, y, por consiguiente, si un administrado incluye unos gastos deducibles en una partida o subpartida errónea, ello no debe ser determinante a efectos tributarios, cuando se acredite, …, que las cantidades correspondientes a aquellos gastos, debían figurar bajo otro concepto diferente y en distinta partida contable». Respecto al importe de la provisión deducible se ha de tener en cuenta, especialmente en este caso, uno de los tres requisitos que, con carácter general, debe reunir un gasto para que sea deducible: contabilización, justificación e imputación al período. El requisito de que los gastos no puedan deducirse fiscalmente mientras no se hayan imputado contablemente en la cuenta de pérdidas y ganancias o en una cuenta de reservas si así lo establece una norma legal o reglamentaria, a excepción de lo previsto respecto de los elementos patrimoniales que puedan amortizarse libremente (art. 19.3 del TRLIS), determina que únicamente será deducible la parte de la provisión contabilizada (50% del valor total de las cámaras frigoríficas) y no por el total de las mismas que, en principio, en caso de estar totalmente contabilizado, sería deducible como provisión por insolvencias, al estar el deudor en situación de concurso. Provisión para riesgos y gastos El artículo 13.1 del TRLIS establece que no serán deducibles las dotaciones a provisiones para la cobertura de riesgos previsibles, pérdidas eventuales, gastos o deudas probables. No obstante, el apartado 2 reconoce una serie de supuestos en los que la dotación a la provisión sí resultaría fiscalmente deducible. En este caso (provisión por responsabilidades contabilizada por 6.000 euros), al no existir una responsabilidad cierta y no darse ninguno de los casos mencionados en el citado apartado, no será fiscalmente deducible la provisión para responsabilidades dotada, salvo que se produzca una reclamación por parte de los clientes, ya que en tanto dicha reclamación no se produzca, únicamente existe una certeza estadística. Procede, por tanto, realizar un ajuste positivo por importe de 6.000 euros. Gastos no deducibles Por aplicación del artículo 14.1 c) del TRLIS, en el que se establecen como gastos no deducibles «Las multas y sanciones penales y administrativas, el recargo de apremio y el recargo por presentación fuera de plazo de declaraciones-liquidaciones y autoliquidaciones», corresponderá efectuar un ajuste extracontable positivo por el importe total de la sanción derivada de una Inspección de Trabajo, es decir, 20.000 euros, correspondiéndose este ajuste con una diferencia permanente, puesto que la diferencia producida entre la base imponible y el resultado contable no va a revertir en ejercicios subsiguientes. Por otro lado, habrá que tener en cuenta, a los efectos de la liquidación del IS, la consideración de gasto no deducible del gasto derivado de la contabilización del IS, conforme a la redacción del 44 TRIBUTACIÓN CEFGESTIÓN artículo 14.1 b) del TRLIS, dando como resultado un ajuste extracontable positivo por el importe resultante. Imputación temporal La operación efectuada con la sociedad «AHORRAPLUS, S.A.» se corresponde con una operación a plazos, por la que cabe la aplicación de la norma de imputación temporal establecida en el artículo 19.4 del TRLIS, al corresponderse con una venta en la que el período transcurrido entre la entrega de los bienes adquiridos y el vencimiento del último plazo de pago es superior al año. Ello permite que las rentas se entiendan obtenidas proporcionalmente a medida que se efectúan los correspondientes cobros. Por tanto, puede imputarse fiscalmente un ingreso de 75.000 euros anuales. Dado que, contablemente, la renta según devengo será de 300.000 euros, habrá que efectuar una corrección al resultado contable, ajuste negativo por importe de 225.000 euros. En los años sucesivos, años 2008, 2009 y 2010, corresponderá efectuar una corrección positiva de 75.000 euros. En el caso del transporte (prestación de servicios) no cabe la aplicación del artículo 19.4 del TRLIS, por lo que será de aplicación el principio de devengo, contable y fiscalmente, y por lo tanto no habrá corrección al resultado contable. Deducción por doble imposición de dividendos Para estudiar la posible deducción por doble imposición respecto de los dividendos percibidos por la sociedad se ha de recurrir al artículo 30 del TRLIS, en el cual se establecen dos porcentajes diferenciados de deducción aplicables sobre la cuota íntegra que corresponda a la base imponible derivada de dichos dividendos. Con carácter general se establece una deducción del 50% (art. 30.1). En los casos en los que los beneficios provienen de entidades en las que el porcentaje de participación, directo o indirecto, sea igual o superior al 5%, siempre que dicho porcentaje se hubiera tenido de manera ininterrumpida durante el año anterior al día en que sea exigible el beneficio que se distribuya o, en su defecto, que se mantenga durante el tiempo que sea necesario para completar un año, este porcentaje de deducción asciende al 100%. Por tanto, sobre los dividendos obtenidos de «SEIS HERMANOS, S.L.» procede aplicar una deducción en cuota de: 12.000 × 32,5% 1 × 50% = 1.950 euros. 1 Tipo general de gravamen establecido para los períodos impositivos iniciados a partir de 1 de enero de 2007. 45 TRIBUTACIÓN CEFGESTIÓN Los dividendos obtenidos por la sociedad se ven sometidos a retención, en el porcentaje del 18% 2: 12.000 × 18% = 2.160 euros. El porcentaje de deducción asciende al 100% en los dividendos recibidos por «CORREOEXPRESS, S.L.», ya que proceden de entidades en las que el porcentaje de participación, directo, en este caso, es superior al 5%. 10.000 × 32,5% × 100% = 3.250 euros. Sobre dichos dividendos obtenidos no existe obligación de retener por aplicación del artículo 59 p) del Real Decreto 1777/2004 del Reglamento del IS. Deducción por reinversión de beneficios extraordinarios Según el artículo 42.1 del TRLIS: «Se deducirá de la cuota íntegra el 12% de las rentas positivas obtenidas en la transmisión onerosa de los elementos patrimoniales establecidos…, a condición de reinversión,…». Además, el artículo 42.11 señala: «Los porcentajes de deducción del 12 y 17% establecidos en el apartado 1 de este artículo serán respectivamente, del 14,5 y 19,5%, cualquiera que sea el período impositivo en el que se practique la deducción, para las rentas integradas en la base imponible de los períodos impositivos iniciados dentro del año 2007». «SIEMPREFRÍO, S.A.» vende una máquina perteneciente al inmovilizado material afecto a la actividad económica. El importe obtenido en esta transmisión lo reinvierte, en parte, en la adquisición de una nueva máquina, la cual afectará a su actividad. Teniendo en cuenta que se cumplen los requisitos establecidos en el mencionado artículo, ya que la reinversión se realiza dentro del plazo establecido para ello [art. 42.6 a)], se puede afirmar que dicha sociedad puede beneficiarse de este beneficio fiscal. Si bien únicamente sobre el importe reinvertido, y no sobre el total de la renta obtenida en la transmisión. Precio de transmisión ................................................................................ 205.000 Valor neto contable .................................................................................... (102.600) Precio de adquisición ............................................................ 135.000 Amortización acumulada ...................................................... (32.400) (135.000 × 12% 3 × 2 años) Resultado contable y fiscal ........................................................................ 2 3 102.400 Tipo de retención aplicable con carácter general a partir de 1 de enero de 2007. Recordar que, en caso de que el activo hubiera sido adquirido entre el 1 de enero de 2003 y el 31 de diciembre de 2004, por aplicación de la disposición adicional 7.ª del TRLIS, el coeficiente de amortización lineal máximo de tablas se vería incrementado en un 10%. 46 TRIBUTACIÓN CEFGESTIÓN La renta positiva obtenida de la transmisión de la máquina, a los efectos de integrarla en la base imponible, no podrá beneficiarse de la corrección monetaria que rebaja la renta fiscal establecida en el artículo 15.10 del TRLIS, por no tratarse de un bien inmueble. Dado que del importe obtenido en la venta, 205.000 euros, únicamente, han sido reinvertidos 100.000 euros, la renta fiscal susceptible de deducción sería: 205.000 102.400 100.000 X X= 102.400 × 100.000 205.000 = 49.951,22 euros. Luego procede practicar una deducción en cuota por el siguiente importe: Base para la deducción .................................................. 49.951,22 Importe deducción (49.951,22 × 14,5) .............................. 7.242,93 Deducción que va a operar sobre la cuota íntegra, sin límite de cuota. Impuesto sobre beneficios devengado como gasto contable Resultado contable antes del impuesto sobre beneficios ............................ 1.701.621,00 Diferencias permanentes en base imponible .......................................... 28.700,00 Sanción acta Inspección de Trabajo ................................ 20.000,00 Provisión por insolvencias (Comunidad de Andalucía) .. 8.700,00 Resultado contable ajustado ................................................................... 1.730.321,00 Impuesto devengado bruto ..................................................................... 562.354,33 (1.730.321 × 32,5%) Deducciones en cuota .............................................................................. (12.442,93) Deducción doble imposición dividendos ......................... 5.200,00 (1.950 + 3.250) Deducción por reinversión ............................................... 7.242,93 Impuesto sobre beneficios devengado gasto contable ............................ 47 549.911,40 TRIBUTACIÓN CEFGESTIÓN Liquidación del IS Resultado contable antes del impuesto sobre beneficios ........................ 1.701.621,00 Impuesto sobre beneficios gasto contable .............................................. (549.911,40) Resultado contable ................................................................................. 1.151.709,60 Ajustes extracontables (+/–) ................................................................... Arrendamiento financiero (T) ...................................... (3.000,00) Amortización fondo de comercio (T) ......................... 1.625,00 Provisión por insolvencias (P) .................................... 8.700,00 Provisión por responsabilidades (T) ............................ 6.000,00 Sanción acta inspección (P) ......................................... 20.000,00 358.236,40 Imputación temporal (T) .............................................. (225.000,00) Impuesto sobre beneficios .......................................... 549.911,40 Base imponible ........................................................................................ 1.509.946,00 Cuota íntegra .......................................................................................... 490.732,45 (1.509.946 × 32,5%) Deducción doble imposición dividendos ............................................... (5.200,00) (1.950 + 3.250) Cuota íntegra ajustada positiva .............................................................. 485.532,45 Deducción por reinversión ..................................................................... (7.242,93) Cuota líquida positiva .............................................................................. 478.289,52 Retenciones e ingresos a cuenta ............................................................. (3.211,66) (1.051,66 + 2.160) Cuota del ejercicio a ingresar .................................................................. 475.077,86 Pagos fraccionados .................................................................................. (381.477,87) A ingresar................................................................................................. 48 93.599,99 TRIBUTACIÓN CEFGESTIÓN Tratamiento contable al cierre 549.911,40 2.478,12 Impuesto sobre beneficios (630) Impuesto sobre beneficios anticipado (4740) [(1.625 + 6.000) × 32,5%] a Impuesto sobre beneficios diferido (479) 74.100,00 [(3.000 + 225.000) × 32,5%] a Hacienda Pública, acreedor por Impuesto sobre Sociedades (4752) 93.599,99 a Hacienda Pública, retenciones y pagos a cuenta (473) 384.689,53 (3.211,66 + 381.477,87) ––––––––––––––––––––––– 549.911,40 x ––––––––––––––––––––––– Pérdidas y ganancias (129) a Impuesto sobre beneficios (630) ––––––––––––––––––––––– 549.911,40 x ––––––––––––––––––––––– Cuando la modificación de la legislación tributaria da lugar a una variación en el importe de los impuestos anticipados, créditos e impuestos diferidos, ha de realizarse el ajuste sobre las cuentas en las que se han contabilizado los mismos, computándose, según corresponda, resultados de ingresos o gastos que se deriven de dicho ajuste. Dichos ajustes a posteriori son regulados por la Norma de Valoración 16.ª del Real Decreto 1643/1990 (PGC). En el presente caso, nos encontramos ante una variación del tipo impositivo del IS, puesto que en 2007 el tipo aplicable es del 32,5%, siendo para el 2008 del 30%. El ajuste efectuado a través de la cuenta 4740 (Impuesto sobre beneficios anticipados) se corresponde con ajustes temporales positivos en el ejercicio 2007, es decir, un gasto fiscal en el presente ejercicio que conlleva un pago menor en ejercicios siguientes. La contabilización, por tanto, de la disminución del crédito de los ejercicios siguientes derivada de la disminución del tipo impositivo (del 32,5% pasa al 30%) se contabilizaría de la siguiente forma: 190,62 Ajuste negativo en la imposición sobre beneficios (633) [(1.625 + 6.000) × (32,5% – 30%)] a Impuesto sobre beneficios anticipados (4740) [(1.625 + 6.000) × (32,5% – 30%)] ––––––––––––––––––––––– x ––––––––––––––––––––––– 49 190,62 TRIBUTACIÓN CEFGESTIÓN En el caso de ajustes temporales negativos, en primer lugar, hay que atender al principio de prudencia valorativa. Ello determina que previa la contabilización de posibles ingresos, se tengan en cuenta las cautelas establecidas por la normativa para que la misma refleje la imagen fiel que deben proporcionar las cuentas anuales. Por tanto, no deberían contabilizarse ingresos no producidos en el ejercicio al que se refieren dichas cuentas anuales. Una vez tenido en cuenta lo anteriormente explicado, el asiento a efectuar sería el siguiente: 5.700 Impuesto sobre beneficios diferido (479) [(3.000 + 225.000) × × (32,5% – 30%)] a Ajustes positivos en la imposición sobre beneficios (638) 5.700 [(3.000 + 225.000) × (32,5% – 30%)] ––––––––––––––––––––––– x ––––––––––––––––––––––– Ahora bien, teniendo en cuenta la pérdida de prevalencia del principio de prudencia sobre los demás principios, que establece el nuevo PGC, aprobado por el Real Decreto 1514/2007, no existirían dudas sobre la corrección de la contabilización en el caso de impuestos sobre beneficios diferidos, que como consecuencia del cambio del tipo de gravamen se corresponden con un aumento de los créditos y disminución de las deudas fiscales. Procedería, por tanto, el registro del asiento anterior. 50