Instructivo de Planilla de Calculo de Remuneracion Variable _IMV

Anuncio

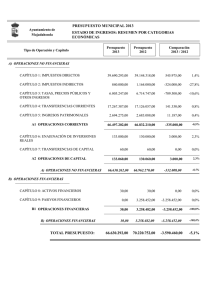

Instructivo del Incentivo Monetario Variable (IMV) Sistema de Remuneración Variable para Personal de Producción FINANCIERA RURAL MÉXICO Marzo de 2010 Sistema de Incentivo Monetario Variable para Personal de Producción IMV - IFR INSTRUCTIVO DEL INCENTIVO MONETARIO VARIABLE (IMV) PLANILLA DE INCENTIVO MONETARIO VARIABLE (IMV) PARA PERSONAL DE CRÉDITO AGROPECUARIO (ANALISTA Y COORDINADOR DE CRÉDITO AGROPECUARIO) A continuación se explica cada una de las líneas numeradas de la plantilla Excel para calcular la remuneración variable de los Analistas y Coordinadores de Crédito Agropecuario: IMV: Incentivo Monetario Variable. Letras Naranjas: Parámetros establecidos por la Gerencia (no deben variar salvo consideraciones especiales y sólo por autorización de la Gerencia). Letras Azules: Cifras que deben ingresarse según los resultados del cierre de mes. Letras Negras: Cifras que se generan solas como efecto de formulas creadas (no deben ser modificadas, salvo por autorización de la Gerencia). 1. Principales elementos de la Sucursal en la que trabaja el Analista de Crédito Agropecuario. 2. Ponderación de la Sucursal: Factor de ponderación que se reconoce a la sucursal. 3. Ponderación para Crédito Nuevo: Factor de ponderación que se reconoce a los créditos nuevos (1). Este factor operará como multiplicador en la fórmula para calcular el IMV por colocación (fila 37 de la plantilla). 4. Ponderación para Renovación: Factor de ponderación que se reconoce a los renovaciones (0.70). Este factor operará como multiplicador en la fórmula para calcular el IMV por colocación (fila 37 de la plantilla). 5. Ponderación Mora > 30 días: Factor utilizado para ponderar diferencialmente el impacto que sobre el IMV tienen la mora menor o igual a 30 días y mayor a 30 días (0.70). 6. Nº de Analista requeridos según mercado potencial: Representa la cantidad óptima de Analistas con que debe contar cada Coordinador de Analistas de Crédito. 7. Nº de Analistas en producción: Se registra la cantidad de Analistas en producción del Coordinador al cierre de mes. 8. Principales elementos considerados para calcular el incentivo del Analista y Coordinador de Crédito Agropecuario. 9. Factor por categoría: Representa cuánto se quiere pagar de “IMV por colocación” cuando el Analista o Coordinador de Crédito alcanza el monto de colocación esperado. Para cada categoría se asigna un porcentaje que multiplicará, en la fórmula IMV por colocación, la producción de nuevos y renovaciones. Los factores sugeridos son los siguientes: Sistema de Incentivo Monetario Variable para Personal de Producción IMV - IFR o Nuevo: 0.70 (Si alcanza el monto esperado el IMV Colocación será 70% de la remuneración fija) o Junior: 0.70 (Si alcanza el monto esperado el IMV Colocación será 70% de la remuneración fija y el bono fijo por categoría) o Senior: 0.90 (Si alcanza el monto esperado el IMV Colocación será 90% de la remuneración fija y el bono fijo por categoría) o Master: 1.00 (Si alcanza el monto esperado el IMV Colocación será 100% de la remuneración fija y el bono fijo por categoría) o Coordinador: 1.00 (Si alcanza el monto esperado el IMV Colocación será 100% de la remuneración fija) 10. Monto Promedio esperado para créditos nuevos: Desembolso promedio por crédito estimado para la modalidad de crédito nuevo. 11. Monto Promedio esperado para Renovaciones1: Desembolso promedio por crédito estimado para Renovaciones. 12. N° esperado de Créditos Nuevos: Cantidad de créditos nuevos óptima que se espera desembolse el Analista en un mes, según su categoría. 13. N° esperado de Renovaciones: Cantidad de renovaciones desembolse el Analista en un mes, según su categoría. óptima que se espera 14. N° esperado de Créditos: Corresponde a la suma de las líneas 12 y 13. 15. Monto de colocación esperado simple: Representa el volumen (en Pesos Mexicanos) que se espera coloque cada categoría de Analista de Crédito. La colocación esperada total para el mes se establece por la sumatoria de todos los créditos nuevos y renovaciones esperados según los respectivos promedios para cada modalidad. En concordancia con las líneas explicadas arriba, resultaría de la siguiente operación: Monto esperado = líneas (10x12) + (11x13). 16. Monto de colocación esperado ponderado: Representa el volumen (en Pesos Mexicanos) que se espera coloque cada categoría de Analista de Crédito, según ponderaciones definidas para créditos nuevos y renovaciones (líneas 3 y 4). La colocación esperada ponderada total para el mes se establece por la sumatoria de todos los créditos nuevos y renovaciones esperados según los respectivos promedios para cada modalidad aplicándoles la ponderación estipulada. En concordancia con las líneas explicadas arriba, resultaría de la siguiente operación: Monto esperado = líneas (10x12x3) + (11x13x4). 17. N° de créditos Nuevos para cálculo acceso al IMV: Cantidad mínima de créditos nuevos que debe desembolsar un Analista en un mes, según categoría. 18. N° de Renovaciones para cálculo acceso al IMV: Cantidad mínima renovaciones que debe desembolsar un Analista en un mes, según categoría. de 19. N° de créditos mínimo a colocar para acceder al IMV. Corresponde a la suma de las líneas 17 y 18. Por debajo de esta colocación no se tiene acceso al IMV. Sin 1 Renovaciones: Para efectos del Sistema de Incentivos serán considerados como renovaciones todos los créditos que sean otorgados a clientes actuales en segundas o más operaciones. 3 Sistema de Incentivo Monetario Variable para Personal de Producción IMV - IFR embargo, el Analista de Crédito puede acceder al IMV consuelo si coloca el 80% o más del número mínimo de créditos del mes y mantiene una morosidad mayor a 30 días por debajo del 50% de la mora máxima permitida para este rango (parámetro establecido en la fila 31). 20. N° de créditos del mes: Se registra el número de créditos colocados en el mes por cada Analista. 21. Créditos nuevos ($) Simple: Se registra el monto de los créditos nuevos colocados en el mes por cada Analista. 22. Renovaciones ($) Simple: Se registra el monto de las renovaciones colocados en el mes por cada Analista de Crédito. 23. Colocación del mes ($) Simple: Representa el monto colocado en el mes por cada Analista de Crédito. Es la suma de las dos líneas anteriores. 24. Colocación del mes ($) Ponderada: Representa el monto ponderado colocado en el mes por cada Analista de Crédito. Es la suma de las líneas 21 y 22, aplicándole a cada una, según modalidad, los parámetros de ponderación para crédito nuevo y renovación de líneas 3 y 4. 25. % Logrado Colocación esperada ponderada: Resultado de dividir la colocación del mes ponderada (línea 24) entre el monto de colocación esperado ponderado (línea 16). 26. Saldo cartera al día ($): Representa el saldo de la cartera del Analista de Crédito que al cierre de mes se encuentra al día. Se obtiene por suma/resta de las tres líneas siguientes. 27. Saldo cartera mora 1 a 30 días ($): Se registra el saldo de la cartera del Analista de Crédito que al cierre de mes se encuentre con mora en el rango entre 1 y 30 días. 28. Saldo cartera mora > 30 días ($): Se registra el saldo de la cartera del Analista de Crédito que al cierre de mes se encuentre con mora mayor de 30 días. 29. Saldo cartera total ($): Se registra el saldo total de la cartera del Analista de Crédito, incluyendo los créditos al día y los morosos. 30. Morosidad Máxima 1 a 30 días: Índice por encima del cual, al incentivo por colocación (línea 37) se le descuenta el 100% de la ponderación estipulada para este rango de morosidad. Ponderación estipulada: (1- línea 5). 31. Morosidad Máxima > 30 días: Índice por encima del cual, al incentivo por colocación (línea 37) se le descuenta el 100% de la ponderación estipulada para este rango de morosidad (ponderación estipulada: línea 5). 32. Mora 1 a 30 días (%): Representa el índice de mora entre 1 y 30 días. Está calculado como el saldo de cartera en mora 1 a 30 días / saldo cartera total. 33. Mora > a 30 días (%): Representa el índice de mora mayor a 30 días. Está calculado como el saldo de cartera en mora > 30 días / saldo cartera total. 4 Sistema de Incentivo Monetario Variable para Personal de Producción IMV - IFR 34. Consuelo $ (por Crédito): Factor establecido para incentivar a quienes sin llegar al número de créditos mínimo para acceder al IMV, alcanzaron el 80% o más de dicho mínimo. Este factor multiplicado por la cantidad total de créditos desembolsados constituye el IMV Consuelo, siempre que la mora mayor a 30 días no supere el 50% del máximo permitido. 35. Cálculo Remuneración 36. IMV consuelo ($): Incentivo al que puede acceder el Analista que no alcanza el número mínimo de créditos en el mes para acceder al IMV de Colocación, pero coloca el 60% o más de dicho número, con un porcentaje de cartera morosa superior a 30 días menor o igual al 50% de la Morosidad Máxima > 30 días permitida para el IMV por colocación. El monto del IMV consuelo se calcula multiplicando el factor consuelo por la cantidad de créditos producidos en el mes. 37. IMV por colocación ($): Representa el monto del incentivo monetario que corresponde al monto colocado en el mes. Si el Analista de Crédito no llegó a la cantidad mínima de créditos en el mes es cero. Si alcanza dicho mínimo tiene acceso al IMV por colocación, que se calcula de la siguiente forma: Factor por categoría x (Sueldo fijo + Bono Fijo) x % logrado de colocación esperada ponderada Para los Coordinadores de Crédito el IMV por colocación contemplará un elemento más. A la fórmula utilizada para Analistas de Crédito se le incluirá una ponderación: No. de Analistas en Producción / No. de Analistas requeridos (fila 7 entre fila 6). En consecuencia, la fórmula del IMV por colocación para Coordinadores de Crédito es la siguiente: Factor por categoría x Sueldo fijo x % logrado de colocación esperada ponderada x Ponderación (Analistas en Producción entre Analistas requeridos) 38. Deducción por mora 1 a 30 días ($): Representa el monto que se le resta al IMV por colocación según el nivel de mora de 1 a 30 días al cierre de mes. Se calcula aplicando los porcentajes establecidos por rangos en la Tabla de Mora, según la ponderación dada a este rango de morosidad. 39. Deducción por mora > 30 días ($): Ídem anterior pero para la mora > a 30 días. 40. Total de IMV (S): Representa el incentivo variable alcanzado por el Analista en el mes cerrado y se calcula sumando/restando las 4 líneas anteriores. Esta cifra nunca puede ser inferior a cero. 41. Bono Fijo Categoría ($): Es la cifra fija a pagar por el mes cerrado según la categoría alcanzada por el Analista al cierre de mes. Como se explica más abajo en “Categorización”, al cierre de cada mes hay que determinar (según el número de créditos en cartera al día y con mora <= a 30 días y la mora > a 30 días) en qué categoría se ubica el Analista de Crédito. Con el bono fijo por categoría se busca que sea transparente y práctico el ascenso y descenso de categoría. Las cifras sugeridas en las plantillas son las siguientes: 5 Sistema de Incentivo Monetario Variable para Personal de Producción IMV - IFR o Analista Nuevo: $ 0.00 o Analista Junior: $ 2,000.00 o Analista Senior: $ 3,000.00 o Analista Master: $ 5,000.00 Nota: Se pueden abrir diferentes categorías a medida que se requiera. 42. Sueldo Básico ($): Factor que permite equiparar entre Analistas, independientemente de la categoría y del sueldo real, el monto sobre el cual se calculará el IMV por colocación. Las cifras sugeridas en las plantillas son las siguientes: o Analista Nuevo a la categoría Master: $ 5,000.00 o Coordinador de Analistas: $ 10,000.00 43. Total remuneración calculada ($): Representa la remuneración total alcanzada por el Analista sin considerar el sueldo actual que devenga. Esto es, considerando únicamente el IMV total, el Bono fijo por categoría y el Sueldo básico, que como se explicó arriba, es un parámetro establecido por la Gerencia. Esta remuneración posteriormente tendrá que ser comparada con el sueldo actual del Analista y con el saldo acumulado pendiente que pueda existir por exceso o defecto de meses anteriores. La remuneración calculada no incluye viáticos y otros gastos que deben ser fijados en función de los costos de traslados correspondientes a la zona asignada. 44. Sueldo actual: Se registra el sueldo mensual que devenga el Analista de Crédito. Esta línea y las dos siguientes se determinan solamente para aquellas personas cuya remuneración haya sido pactada antes de la entrada en vigencia de este esquema de remuneración. 45. Saldo acumulado pendiente: Corresponde al total alcanzado en la línea 52, que recoge el total pendiente para los anteriores 3 meses al cierre que se calcula. Saldo pendiente es el saldo negativo que resulta de restar el Total de remuneración calculada menos el Sueldo actual. Un saldo pendiente equivale a decir que el Ejecutivo cobró un sueldo superior al que debió haber ganado, por lo que esta suma excedente es una “deuda” que tiene con la entidad, la cual deberá “pagar” con saldos positivos alcanzados en meses posteriores. 46. Remuneración merecida (exceso/defecto): Corresponde a la suma/resta de las tres líneas anteriores. Si el saldo es positivo, constituirá la suma que debe pagarse al Analista. Si es negativo, no se paga nada al Analista y se pasa la cantidad a la línea saldo pendiente (50 a 52). 47. CATEGORIZACIÓN: La categorización de los Analistas de Crédito debe realizarse al cierre de cada mes según los parámetros sugeridos en las dos líneas siguientes. La categorización conllevará un bono fijo establecido como parámetro en la plantilla. 48. Número de créditos en cartera (al día y mora <= 30 días): Cifras sugeridas en la plantilla: o Analista Nuevo: 0.00 o Analista Junior: 150 6 Sistema de Incentivo Monetario Variable para Personal de Producción IMV - IFR o Analista Senior: 250 o Analista Master: 350 49. Mora > 30 días máxima: Cifras sugeridas en la plantilla: o Analista Nuevo: 1.00% o Analista Junior: 1.5% o Analista Senior: 2.00% o Analista Master: 2.50% Nota: Cuando a un Analista se le asigna cartera de otro Analista (cartera heredada), sólo se deben computar las renovaciones a los efectos de la categorización por saldo de cartera. 50. Saldo pendiente Mes 1: Se anotan el saldo de la línea 46 “Remuneración merecida” si este es negativo. El propósito es que quede registrado el saldo “adeudado” por el Analista, de manera que pueda ser descontado en el futuro cuando el excedente sea positivo. 51. Ídem 52. Ídem 53. Total: Sumatoria de las tres líneas anteriores. Genera el resultado del total de saldos pendientes “adeudados” por el Analista para los últimos tres meses. Nota: Si el Analista alcanza saldos negativos por un periodo superior a los tres meses, a efectos de mantener el balance actualizado, tendría que sub-totalizarse en el mes 1 y seguir el registro. 7 Sistema de Incentivo Monetario Variable para Personal de Producción IMV - IFR Anexo 1 (Master: modelo básico de plantilla) ESQUEMA DE INCENTIVO MONETARIO VARIABLE (IMV) PARA ASESORES DE CREDITO Y COORDINADOR DE CRÉDITO 1 Principales elementos PLANILLA MATRIZ 2 Ponderación de la Sucursal 1 3 Ponderación para Crédito Nuevo 1 4 Ponderación para Renovación 0,7 5 Ponderación Mora > 30 días 0,7 6 Nº Asesor requeridos s/mercado potencial 10 7 Nº de Asesor en producción 8 Asesores de Crédito: Principales elementos 9 Factor por categoría para IMV por colocación 10 Nuevo Junior Senior Master TOTAL Coordinador 0,7 0,8 0,9 1 8.000,00 10.000,00 15.000,00 15.000,00 12.000,00 16.000,00 20.000,00 25.000,00 10 15 20 15 0 5 15 35 0 10 20 35 50 0 15 Monto de Colocación Esperado Simple 80.000,00 230.000,00 600.000,00 1.100.000,00 2.010.000,00 2.010.000 16 Monto de Colocación Esperado Ponderado 80.000,00 206.000,00 510.000,00 837.500,00 1.633.500,00 1.633.500 17 Nº de créditos Nuevos p/cálculo acceso al IMV 8 12 16 12 48 48 18 N° de Renovaciones para cálculo acceso al IMV 0 4 12 28 44 44 19 N° de créditos mínimo a colocar para acceder al IMV 8 16 28 40 92 92 20 N° de créditos del mes 6 29 61 65 161 161 10,00 150.000,00 300.000,00 225.000,00 675.010,00 675.010 0,00 80.000,00 300.000,00 875.000,00 1.255.000,00 1.255.000 23 Colocación del mes ($) Simple 10,00 230.000,00 600.000,00 1.100.000,00 1.930.010,00 1.930.010 24 Colocación del mes ($) Ponderada 10,00 206.000,00 510.000,00 837.500,00 1.553.510,00 1.553.510 10 Monto Promedio Esperado Créditos Nuevos 11 Monto Promedio Esperado Renovaciones 12 N° Esperado Créditos Nuevos 13 N° Esperado Renovaciones 14 N° Esperado de Créditos 21 Créditos nuevos ($) Simple 22 Renovaciones ($) Simple 25 % Logrado Colocación Esperada Ponderada 1 0 0,01% 100,00% 100,00% 100,00% 95,10% 95,10% 120.000,00 169.811,00 226.600,00 295.000,00 811.411,00 811.411 27 Saldo cartera mora 1 a 30 días ($) 0,00 10.000,00 23.000,00 45.000,00 78.000,00 78.000 28 Saldo cartera mora > 30 días ($) 0,00 189,00 400,00 60.000,00 60.589,00 60.589 120.000,00 180.000,00 250.000,00 400.000,00 950.000,00 950.000 26 Saldo cartera al día ($) 29 Saldo cartera total ($) 30 Morosidad Máxima 1 a 30 días 4,0% 4,5% 5,0% 5,5% 31 Morosidad Máxima > 30 días 1,5% 2,0% 2,5% 3,0% 32 Mora 1 a 30 días (%) 0,00% 5,56% 9,20% 11,25% 8,21% 8,21% 33 Mora > a 30 días ( % ) 0,00% 0,11% 0,16% 15,00% 6,38% 6,38% 34 Consuelo $ (por crédito) 20,00 25,00 30,00 40,00 35 5,5% 3,0% 20,00 Cálculo Remuneración 36 IMV consuelo ($) 0,00 0,00 0,00 0,00 0,00 0,00 37 IMV por colocación ($) 0,00 5.600,00 7.200,00 10.000,00 22.800,00 9.510,32 38 Deducción por mora 1 a 30 días ($) 0,00 -1.680,00 -2.160,00 -3.000,00 -6.840,00 -2.853,09 39 Deducción por mora > 30 días ($) 0,00 0,00 0,00 -7.000,00 -7.000,00 -6.657,22 40 Total de IMV ($) 0,00 3.920,00 5.040,00 0,00 8.960,00 0,00 41 Bono Fijo Categoría ($) 0,00 2.000,00 3.000,00 5.000,00 10.000,00 0,00 42 Sueldo Básico ($) 5.000,00 5.000,00 5.000,00 5.000,00 20.000,00 10.000,00 5.000,00 10.920,00 13.040,00 10.000,00 38.960,00 10.000,00 44 Sueldo actual 0,00 0,00 0,00 0,00 0,00 2.170,00 45 Saldo acumulado pendiente 0,00 0,00 0,00 0,00 0,00 0,00 5.000,00 10.920,00 13.040,00 10.000,00 38.960,00 7.830,00 0 0 0 0 0 2,02% 4,10% 0,52% 1,05% 43 Total remuneración calculada ($) 46 Remuneración merecida (exceso - defecto) 47 Categorización 48 Número de créditos en cartera 49 Mora > 30 días máxima 50 51 52 53 Saldo pendiente Mes 1 Saldo pendiente Mes 2 Saldo pendiente Mes 3 Total 0 150 250 350 1,0% 1,5% 2,0% 2,5% 0 0 0 0 Azul: cifras que deben ingresarse según los resultados del cierre de mes Naranja: Parámetros establecidos por la Gerencia (no deben variar salvo consideraciones especiales y sólo por autorización de la Gerencia) Negras: Cifras que se generan solas por efecto de formulas creadas (no deben ser modificadas, salvo por autorización de la Gerencia) 54 Remuneración/Monto colocado Simple 55 Remuneración/Saldo cartera fin de mes 50000,00% 4,17% 4,75% 6,07% 8 2,17% 5,22% 0,91% 2,50% Sistema de Incentivo Monetario Variable para Personal de Producción IMV - IFR Anexo 2 (Tabla de Mora) Tabla de descuento en el IMV por la Morosidad Rangos de mora >30 días (ponderación 70%) De <= 0,51% 1,01% 1,51% 2,01% 2,51% 3,01% 3,51% 4,01% 4,51% 5,01% 5,51% > Hasta 0,50% 1,00% 1,50% 2,00% 2,50% 3,00% 3,50% 4,00% 4,50% 5,00% 5,50% 6,00% 6,00% Nuevo 0,00% -33,00% -66,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% Junior 0,00% -25,00% -50,00% -75,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% Senior 0,00% -20,00% -40,00% -60,00% -80,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% Master 0,00% -16,00% -32,00% -48,00% -64,00% -80,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% Supervisor 0,00% -16,00% -32,00% -48,00% -64,00% -80,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% Jefe de Crédito 0,00% -16,00% -32,00% -48,00% -64,00% -80,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% -100,00% Rangos de mora 1 a 30 días (ponderación 30%) De <= 0,51% 1,01% 1,51% 2,01% 2,51% 3,01% 3,51% 4,01% 4,51% 5,01% 5,51% > Hasta 0,50% 1,00% 1,50% 2,00% 2,50% 3,00% 3,50% 4,00% 4,50% 5,00% 5,50% 6,00% 6,50% Nuevo 0,00% -12,50% -25,00% -37,50% -50,00% -62,50% -75,00% -87,50% -100,00% -100,00% -100,00% -100,00% -100,00% Junior 0,00% 0,00% -12,50% -25,00% -37,50% -50,00% -62,50% -75,00% -87,50% -100,00% -100,00% -100,00% -100,00% Senior 0,00% 0,00% 0,00% -12,50% -25,00% -37,50% -50,00% -62,50% -75,00% -87,50% -100,00% -100,00% -100,00% Master 0,00% 0,00% 0,00% 0,00% -12,50% -25,00% -37,50% -50,00% -62,50% -75,00% -87,50% -100,00% -100,00% Supervisor 0,00% 0,00% 0,00% 0,00% -12,50% -25,00% -37,50% -50,00% -62,50% -75,00% -87,50% -100,00% -100,00% Jefe de Crédito 0,00% 0,00% 0,00% 0,00% -12,50% -25,00% -37,50% -50,00% -62,50% -75,00% -87,50% -100,00% -100,00% 9