Cláusulas más relevantes del Contrato

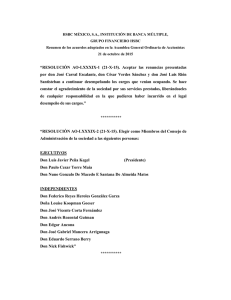

Anuncio