Junio 2015 Comentario: Grecia nuevamente se convirtió en el

Anuncio

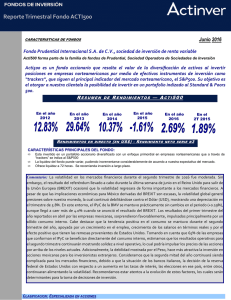

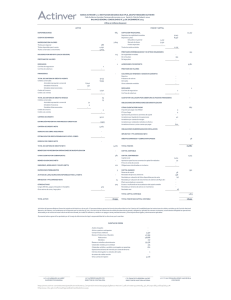

Reporte Trimestral Fondo ACTI500 Septiembre 2016 CARACTERISTICAS DE FONDOS Fondo Prudential Internacional S.A. de C.V., sociedad de inversión de renta variable Acti500 forma parte de la familia de fondos de Prudential, Sociedad Operadora de Sociedades de Inversión Acti500 es un fondo accionario que resalta el valor de la diversificación de activos al invertir posiciones en empresas norteamericanas por medio de efectivos instrumentos de inversión como “trackers”, que siguen al principal indicador del mercado norteamericano, el S&P500. Su objetivo es el otorgar a nuestra clientela la posibilidad de invertir en un portafolio indizado al Standard & Poors 500. R ESUMEN DE R ENDIMIENTOS — A CTI5 0 0 En el año 2012 En el año 2013 En el año 2014 En el año 2015 En el año 2016 En el 3T 2015 R ENDIMIENTOS EN DIRECTO ( EN US$) - R ENDIMIENTO NETO SERIE B 3 CARACTERÍSTICAS PRINCIPALES DEL FONDO: • Esta invertido en un portafolio accionario diversificado con un enfoque primordial en empresas norteamericanas que a través de • • “trackers” se indiza al S&P500 La liquidez del fondo puede variar, pudiendo incrementarse considerablemente de acuerdo a nuestra expectativa del mercado. Ofrece liquidez a 72 horas. Se recomienda inversión a largo plazo. Comentario: A pesar de la volatilidad en el trimestre los mercados mundiales cerraron positivos. Septiembre fue un mes que mostró ya lo que la elección de los Estados Unidos puede lograr en los mercados y los resultados en las bolsas fueron mixtos; cabe mencionar que el principal factor de ajuste de los mercados a nivel local ha sido el tipo de cambio. El peso mexicano abrió el año en niveles de P$17.20/US$, cerrando septiembre en niveles de P$19.38/US$. Mientras tanto el IPyC, indicador principal del mercado bursátil mexicano, cerró septiembre con un incremento acumulado en el año en pesos de 9.93%. Esto a pesar de situaciones como el Brexit a mitad de año, incrementos en las tasas de interés locales y la alta volatilidad inyectada a los mercados por la carrera presidencial en los USA. Hacia el final de septiembre el apetito por activos de riesgo se reactivó tras el debate presidencial (donde Hillary Clinton salió con la mejor parte) y el acuerdo al que se llegó en la reunión de la OPEP en Argelia para recortar producción. En octubre comenzará el flujo de reportes del 3T16. En los USA Alcoa iniciará el 11 de octubre. El consenso de Bloomberg anticipa una caída del 1.5% en las utilidades de las empresas que conforman al S&P500 pero podríamos ver sorpresas; en México creemos que los reportes serán similares a los del 2T16, es decir positivos a nivel ventas pero con pérdidas cambiarias en varias empresas. La tendencia operativa será clave a nivel local. El mes de septiembre cerró con los mercados emergentes superando a los desarrollados en desempeño, con un alza de 13.77% contra 4.78% (todo en términos de dólares), de acuerdo a información de Bloomberg. De materializarse una victoria de la Demócrata Clinton podríamos ver nuevos máximos en los mercados, aunque una buena parte del resultado esta descontada hasta el mes de septiembre. Un respiro para el peso mexicano sería esperado también. CLASIFICACION: ESPECIALIZADA EN ACCIONES Trimestral Acti500 Actinver CARTERA DEL FONDO ACTI500 Emisora Clave de Pizarra (SIC) % de inversión iShares S&P 500 Index Fund IVV* 35.96% SPDR S&P 500 ETF Trust Alpha First Trust ETF SPY* FEX* 26.58% 1.23% Vanguard S&P500 ETF VOO* 34.75% Vanguard Total Stock Market ETF First Trust Morningstar Dividend Leaders Index Fund VTI* FDL* 0.43% 1.01% Liquidez 0.04% RENDIMIENTOS HISTÓRICOS DE ACTI500 Período Acti500 B1 Acti500 B2 Acti500 B3 Acti500 D Acti500 FF S&P500 2010 14.01% 15.00% 15.33% NA NA 12.78% 2011 -2.03% -1.27% -0.89% NA NA 0.00% 2012 11.52% 12.37% 12.83% NA NA 13.41% 2013 28.14% 29.11% 29.64% NA NA 26.39% 2014 9.10% 9.93% 10.37% NA NA 11.39% 2015 -2.75% -2.01% -1.61% NA NA -1.61% 2016 4.91% 5.50% 5.82% NA NA 6.08% R?@ABCB?@DEF ?@ ABG?HDE ?@ IFA — KHDB500 G?@ABCB?@DE @?DE ACTI500 ESTRUCTURA DE COMISIONES Y REMUNERACIONES Período Acti500 B1 Acti500 B2 Acti500 B3 Acti500 B4 Acti500 B5 Acti500 E Acti500 FF Acti500 D Últimos 12 meses 2.50% 1.85% 1.50% NA NA NA NA 1.68% Ultimo trimestre 2.50% 1.85% 1.50% NA NA NA NA 1.68% CIEDK A? KACB@BFDGKHBL@ K@IKM DE SUMA IMPORTANCIA AL INVERTIR EN ACTI500 Le recordamos que la mejor manera de seguir el desempeño de nuestro fondo es consultar el rendimiento en Dólares de su inversión. Usted esta adquiriendo acciones en Dólares, que cotizan en la BMV en su equivalente en Pesos. Básicamente, usted adquiere un activo en Dólares. Para obtener un precio diario de su inversión Actinver calcula un “precio diario teórico”, que resulta de la valuación del fondo entre el tipo de cambio de valuación de nuestra valuadora de fondos. Este precio se da a Trimestral Acti500 Actinver ESTRUCTURA DE ACTI500 DATOS GENERALES DE ACTI500 Acciones - 99.96% Liquidez — 0.04% Activos netos del fondo P$ 1,849 millones Ultimo Precio B1 P$ 3.15079 B2 P$ 3.40648 B3 P$ 3.52681 Beta * 0.94 // Inversión mínima Una acción * Mide la Sensibilidad Promedio del Fondo (Acciones + Liquidez) Contra el S&P 500 (datos de los últimos 100 días) // Minimo general en Actinver - con P$20,000.00 usted puede crear un portafolio de inversión con distintos fondos Desempeño trimestral de ACTI500 Período 4T 2014 Acti500 B1 Acti500 B2 Acti500 B3 3T 2015 3.97% 0.08% -0.67% -7.62% 4.17% 0.27% -0.49% -7.44% 4.28% 0.37% -0.39% -7.35% 4T 2015 5.90% 6.10% 6.22% 1T2016 2T2016 3T2016 0.36% 1.60% 2.89% 0.54% 1.79% 3.09% 0.64% 1.89% 3.19% 1T 2015 2T 2015 Acti500 D NA Acti500 FF NA S&P 500 4.39% NA NA NA NA 0.44% -0.23% NA NA -6.94% NA NA 6.45% NA NA NA NA NA NA 0.77% 1.90% 5.10% Rendimientos en directo — Acti500 rendimiento neto — S&P 500 rendimiento bruto FONDO ACTI500 PROMEDIO VAR LIMITE MAXIMO (%) VAR (%) 1.1981 5.14 CALIFICACIÓN N.A. Metodología. El valor en riesgo es la minusvalía que pueden tener los activos netos de una sociedad de inversión, con un nivel de confianza y en un periodo determinado. Actinver utiliza un modelo histórico para el cálculo del VaR con un nivel de confianza del 95% con 252 observaciones y un horizonte de 1 día para las sociedades de inversión en instrumentos de deuda de corto plazo, de mediano plazo, de largo plazo y de renta variable. Los tipos de riesgo a los que se encuentra expuesto Actinver son: Riesgos cuantificables, que son aquellos para los cuales es posible conformar bases estadísticas que permitan medir sus pérdidas potenciales, y dentro de éstos, se encuentran los siguientes: a) Riesgos discrecionales, que son aquellos resultantes de la toma de una posición de riesgo, tales como: 1. Riesgo de crédito, que se define como la pérdida potencial por la falta de pago de un emisor o contraparte en las inversiones que efectúan las sociedades de inversión, incluyendo las garantías reales o personales que les otorguen, así como cualquier otro mecanismo de mitigación utilizado. 2. Riesgo de liquidez, que se define como la pérdida potencial por la venta anticipada o forzosa de activos a descuentos inusuales para hacer frente a sus obligaciones, o bien, por el hecho de que una posición no pueda ser oportunamente enajenada, adquirida o cubierta mediante el establecimiento de una posición contraria equivalente. 3. Riesgo de mercado, que se define como la pérdida potencial ante cambios en los factores de riesgo que inciden sobre la valuación o sobre los resultados esperados en las inversiones o pasivos a cargo de las sociedades de inversión, tales como movimientos de precios, tasas de interés, tipos de cambio, índices de precios, entre otros. b) Riesgos no discrecionales, que son aquellos resultantes de la operación del negocio que inciden en el patrimonio de las sociedades de inversión, pero que no son producto de la toma de una posición de riesgo 1. El riesgo operativo, se define como la pérdida potencial por fallas o deficiencias en los controles internos, por errores en el procesamiento y almacenamiento de las operaciones o en la transmisión de información, así como por resoluciones administrativas y judiciales adversas, fraudes o robos y comprende al: 1.1 El riesgo tecnológico, se define como la pérdida potencial por daños, interrupción, alteración o fallas derivadas del uso o dependencia en el hardware, software, sistemas, aplicaciones, redes y cualquier otro canal de distribución de información. 1.2 El riesgo legal, se define como la pérdida potencial por el incumplimiento de las disposiciones legales y administrativas aplicables, la emisión de resoluciones administrativas y judiciales desfavorables y la aplicación de sanciones. Riesgos no cuantificables, que son aquellos derivados de eventos imprevistos para los cuales no se puede conformar una base estadística que permita medir las pérdidas potenciales.