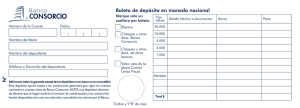

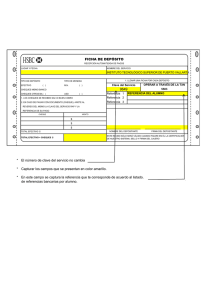

Convenio Cuentas de Depósito Y Otros Servicios

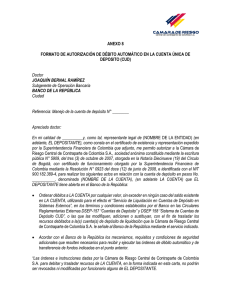

Anuncio