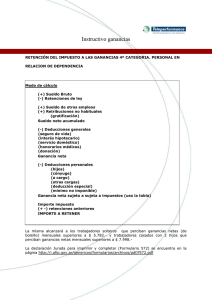

IMPUESTO A LAS GANANCIAS RENTA DE CUARTA CATEGORÍA

Anuncio