CONCLUSIONES CONCLUSIONES Este trabajo pretendió brindar

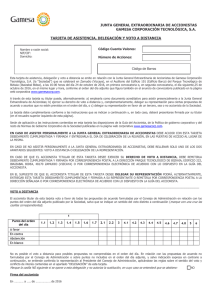

Anuncio

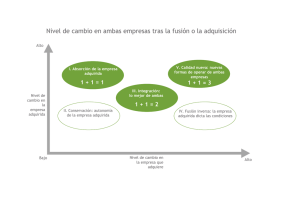

CONCLUSIONES CONCLUSIONES Este trabajo pretendió brindar un amplia descripción del proceso de fusiones y adquisiciones desde una perspectiva internacional; sin embargo, no hay una guía detallada que nos explique exactamente como se va a llevar a cabo dicho proceso ya que son muchos los factores que lo componen y la dinámica de cada transacción es única. Debido a su alcance limitado, hay muchas consideraciones importantes que necesitarían ser tratadas con más tiempo, con un mayor acceso a cierta información confidencial y un estudio que involucrara diversas disciplinas. En base a las observaciones realizadas se concluye que el éxito de una combinación descansa sobre cuatro pilares: el ajuste financiero (precio y condiciones de pago de la operación de crecimiento externo), el ajuste empresarial (obtener sinergias, mejorar la posición estratégica y reforzar las ventajas competitivas), el ajuste organizativo (diseño de las estructuras organizativas, desarrollo de procesos y sistemas operativos) y el ajuste social (gestión y dirección de recursos humanos). Es importante para los compradores, vendedores o fusionantes por igual conseguir el mejor consejo posible para poder realizar una transacción acertada. Esto usualmente consiste en contratar a un equipo interdisciplinario para asistir a los encargados del proyecto interno y al personal técnico. _______________________________________________________________________CONCLUSIONES Los fracasos en estos procesos resultan de una mala planeación, expectativas irreales y un proceso de revisión inadecuado, así como bajos rendimientos a los inversionistas. La clave para lograr negocios exitosos es conocer los valores actuales y futuros de las compañías y sus activos tangibles e intangibles. En la fusión, la empresa fusionante pierde su identidad independiente mientras que en la adquisición, la empresa adquirida puede también ser disuelta en la adquirente o trabajar como una entidad legal independiente. Es indudable que cuando las empresas toman la decisión de fusionarse, lo hacen siempre con un alto grado de optimismo sobre el futuro de la nueva empresa combinada, habiendo hecho planes de mejoras en rentabilidad, distribución de productos, ampliación de mercados, ahorros por sinergias, etc., en fin, todos aquellos elementos que influyeron en la cristalización de la idea inicial, con el objetivo último de incrementar el valor económico del negocio. Dos buenas razones para que las empresas decidan fusionarse es porque no se requiere efectivo y tal vez, en algunos casos puede acompañarse de exención de impuestos por parte de ambas compañías. _______________________________________________________________________CONCLUSIONES La distribución del poder tras la fusión tiene implicaciones importantes en la evolución de la empresa y el futuro cambio de cultura. La adquisición es un indicio para los que la adquieren, de que su organización es exitosa y confía en el futuro. Dos razones por las cuales es preferente una adquisición es porque es una transacción mas rápida y fácil ya que se representa mediante una compra y el comprador respectivo no experimenta la disolución de la propiedad tal como sucede en la fusión En cuanto a los procedimientos contables, el utilizar el método de compra significa que si se paga en exceso al valor en libros por la compañía adquirida que no pueda ser identificado a alguna cuenta de activos intangibles se registra como crédito mercantil. Esto podría significar una desventaja ya que el crédito mercantil debe amortizarse, lo que implica que se tiene que llevar al Estado de Resultados y disminuir el ingreso neto. Bajo el método de unificación de intereses, los balances sólo se combinan y no se crea ningún crédito mercantil, por lo que el ingreso neto no se reduce con gastos periódicos de amortización. Razón que ocasiona que las compañías busquen cumplir sus requisitos para poder aplicarlo y no reducir su ingreso como resultado de una gran adquisición. También ocasiona que los activos y pasivos de la adquirida no se valúen a valor de mercado, por lo que éstos tendrán un menor valor y se aumenten las ganancias. Esto puede _______________________________________________________________________CONCLUSIONES no ser representativo de la nueva situación financiera de la empresa, y tampoco hay un registro en los estados financieros de cuanto pagó la adquirente por los activos. Esto no sucede en el método de compra, porque los activos y pasivos deben valuarse a su valor justo y crear un crédito mercantil. Sin embargo, existe un aspecto a considerar, esto es que el crédito mercantil se amortiza arbitrariamente. Se puede presentar el caso en el que éste se aprecie en valor, más las compañías están obligadas a amortizarlo y la información financiera distorsiona la realidad. Entonces, el método de compra obliga a las compañías a considerar más detenidamente el pagar una cifra muy grande por otra compañía, y el método de unificación de intereses proporciona estados financieros que pueden ser fácilmente comparados de un periodo a otro. Así que, en conclusión afirmamos que las empresas para decidir sobre que combinación de negocios utilizar e incrementar su rentabilidad debe tomar en consideración: En cuanto a tamaño, si la empresa es mayor que la empresa objetivo o potencial debe elegir la adquisición, ya que de lo contrario se trataría de la unión entre desiguales lo que no es aconsejable. _______________________________________________________________________CONCLUSIONES En relación a un proceso más simple y de menor tiempo, se debe elegir la adquisición ya que en comparación es mucho más sencillo sólo integrar a la compañía adquirida y mantener su personalidad jurídica que involucrarse en todo un proceso para integrar ambas compañías. Y si la empresa busca mantener una posición estable en cuanto a sus utilidades, no considera el tiempo o la complejidad de los procesos como una limitante y sus características de tamaño y acuerdos para manejar la entidad resultante cumplen los requisitos necesarios, se debe elegir una fusión utilizando el método de unificación de intereses.