Fuentes de financiación

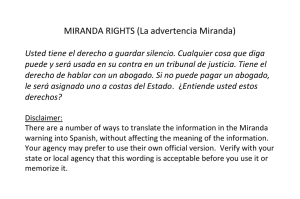

Anuncio