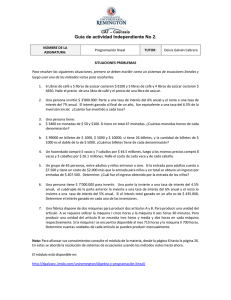

K. Marx - Javier Colomo Ugarte

Anuncio