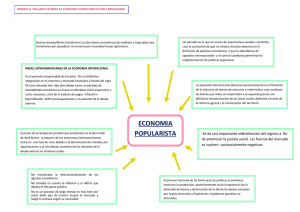

El Plan de Convertibilidad y la economía argentina

Anuncio