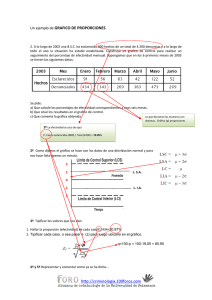

Manual de Análisis Técnico

Anuncio