La Industria Petroquímica - Universidad de Buenos Aires

Anuncio

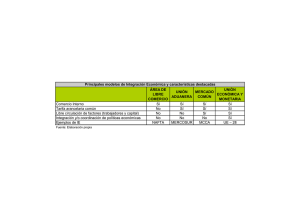

Resumen: Trabajo práctico “La Industria Petroquímica” Estructura Económica Argentina. Curso Ing. Texidó EVOLUCION DEL SECTOR PETROQUÍMICO Desde 1970 a 1980 La década del 70 comenzó con la creación de dos empresas: Petroquímica General Mosconi y Petroquímica Bahía Blanca, como sociedades anónimas con capital estatal mayoritario. En 1970, tanto YPF como la Dirección General de Fabricaciones Militares (DGFM) encontraron espacio para implementar sus planes de desarrollo petroquímico. Los objetivos de ambos organismos estatales eran: liderar la producción de petroquímicos básicos, con una escala mayor a la de las plantas existentes y promover la instalación de polos petroquímicos similares a los existentes en EEUU y en Europa Occidental. Un segundo capítulo fue Petroquímica Bahía Blanca (PBB). Entre los fundamentos del gobierno para aprobar la creación de esta empresa, se explicaba que el polo industrial que se constituiría a su alrededor permitiría sustituir importaciones. Cuando YPF y DGFM llegaron a la conclusión de que era viable la creación de un polo petroquímico, en las cercanías de Bahía Blanca, para aprovechar principalmente el etano contenido en el gas natural que llegaba a esa ciudad por los gasoductos del oeste y del sur, sumaron a la iniciativa a Gas del Estado. En octubre de 1971 constituyeron la llamada Petroquímica Bahía Blanca, que tendría por objeto la producción de olefinas (etileno y propileno). La planta se localizaría en las afueras de Bahía Blanca. A su vez, a fines de 1973 se dictó el Plan Trienal que explicitó el criterio estatal de planificar el tamaño mínimo de las plantas y el año de su puesta en marcha, según el producto a obtener. Otro objetivo era reducir la importación de productos básicos e intermedios, entonces muy significativa. Si se dejan de lado los proyectos ejecutados por PGM y PBB, durante la década del 70 se registraron escasas iniciativas privadas. Las causas eran el espíritu estatista reinante y, sobre todo, la inestabilidad política y económica que sufría el país. Simultáneamente hubo un significativo desarrollo de la industria petroquímica en Brasil. En el año 1979 se promulgó el decreto 814/79. El principal cambio introducido era la desaparición de la participación obligatoria del Estado en la producción de petroquímicos básicos e intermedios. Además establecía diversos beneficios fiscales y desgravaciones impositivas. Sin embargo, los elevados costos de inversión – debido a la fuerte sobrevaluación de la moneda local a principios de la década de los 80 – y la depresión de los precios petroquímicos internacionales, hicieron poco competitivos algunos proyectos de gran escala, con excedentes para exportar. Las autoridades del gobierno militar juzgaron entonces que si la petroquímica no podía competir internacionalmente, no tenía objeto seguir instalando plantas. Así, en 1982, fueron suspendidos créditos a las empresas satélites del Polo de Bahía Blanca, que tenían ya sus plantas en construcción. A pesar de todo, a principios de la década del 80, concluyeron algunos emprendimientos. La petroquímica en tiempos de democracia El hecho más destacado en materia petroquímica, del período 1983-1989, fue sin lugar a dudas la conclusión del Polo de Bahía Blanca al ponerse en marcha, a fines de 1986, las plantas de cloruro de vinilo de Monómeros Vinílicos y de PVC de Indupa , y a principios de 1987, la planta de PEAD (polietileno de alta densidad) de Petropol. Además, se registró la reaparición de una significativa corriente inversora, que permitió concretar distintos proyectos. A partir de 1986, el gobierno decidió el retiro gradual del Estado como accionista en empresas petroquímicas donde actuaba en minoría. Desde 1990 hasta la actualidad • En julio de 1989, el gobierno había acordado con las principales empresas petroquímicas la suspensión del régimen de promoción de precios para sus insumos. La industria petroquímica mundial y también la local, soportaron hacia 1993 una fuerte depresión de precios, resultado de la excesiva capacidad instalada y de la recesión ocurrida el los principales países industrializados. En este contexto, las principales empresas petroquímicas perdieron competitividad en sus exportaciones y debieron reducir sus precios en el orden local para enfrentar la competencia de las Resumen: Trabajo práctico “La Industria Petroquímica” Estructura Económica Argentina. Curso Ing. Texidó importaciones. Esto tuvo como consecuencia resultados económicos negativos y, finalmente, un creciente endeudamiento, estimado en 1000 millones de dólares hacia fines de 1993. Se cerraron plantas y desaparecieron empresas por falta de competitividad ; se fusionaron otras, que aisladas, no resultaban rentables y que así pudieron sobrevivir, se concretaron las privatizaciones pendientes del gobierno anterior y se privatizaron las dos grandes empresas estatales: PGM y PBB. En el período 1989-1998 se produjeron los siguientes cambios : - La producción aumentó 32 % - Las importaciones aumentaron 428 % - Las exportaciones disminuyeron 18 % - El consumo aparente aumentó casi 120 % - El consumo aparente por habitante creció 89 % El proyecto de inversión más importante de la década de los 90´, en el sector petroquímico, fue el MEGA. El mismo ocupa, por su dimensión, el cuarto lugar en el mundo y es el principal de la Argentina por la magnitud del tratamiento del gas natural. El proceso comienza en Loma de la Lata, provincia de Neuquén, y finaliza en Bahía Blanca, provincia de Buenos Aires. Ambas localidades se encuentran unidas por un poliducto de 600 km. El gas natural es utilizado por la industria petroquímica y el remanente, no utilizado, es exportado. En línea con este incremento en la producción y en gran medida como consecuencia de la devaluación ocurrida a fines del año 2001, han disminuido las importaciones petroquímicas (cayeron a 1,4 millones de toneladas en el 2002) y sobre todo han aumentado notablemente las exportaciones (1,8 millones de toneladas en el 2002). En cuanto a las perspectivas para el futuro, los factores que determinarán el desarrollo de la Industria Petroquímica Argentina son: 1. 2. 3. 4. Disponibilidad y precio de materias primas. Crecimiento de la demanda local y regional. Estrategia de empresas internacionales y regionales. Situación de oferta-demanda mundial de cada producto. En particular sobre el punto 2 influirán los siguientes factores: 9 9 9 Recuperación de la actividad económica en el país y en la región. Mejora del poder adquisitivo de la población. Recuperación del crédito interno y externo. PRODUCCIÓN Los llamados productos básicos, verdaderos pilares de la petroquímica, pueden agruparse en tres familias: las olefinas, los aromáticos y los derivados de gas de síntesis) De ellos derivan los productos intermedios y finales. La industria petroquímica permite obtener plásticos, fibras y cauchos sintéticos, solventes, detergentes, herbicidas, insecticidas, pinturas, adhesivos y una gama muy amplia de productos químicos. Más del 90 % de los productos químicos orgánicos consumidos actualmente en el mundo reconocen su origen petroquímico. Todos ellos, en definitiva, se obtienen en etapas sucesivas, a partir de fracciones o cortes derivados del petróleo y/o del gas natural. Ambos, el petróleo y el gas natural, son mezclas de hidrocarburos. El gas natural sólo contiene hidrocarburos livianos : Su principal componente es el metano, el más simple de todos los hidrocarburos, que sólo contiene un átomo de carbono. Los productos de una planta separadora de gas natural son : etano, propano, butanos, gasolina natural y “ gas seco ”, que es prácticamente gas metano y se reinyecta en los Resumen: Trabajo práctico “La Industria Petroquímica” Estructura Económica Argentina. Curso Ing. Texidó gasoductos. Las refinerías de petróleo son más complejas que las plantas separadoras de gas natural, y por lo general están localizadas cerca de los mercados consumidores. En las localidades de San Lorenzo, Campana-Zarate, Lujan de Cuyo, Plaza Huincul, Río Tercero, Bahía Blanca y Ensenada se encuentran hoy en dia los principales centros de producción. Actualmente, las refinerías cuentan con unidades de conversión que maximizan la producción de los derivados más famosos (combustibles livianos y medios) a expensas de los de menor demanda (combustibles pesados). Los productos principales obtenidos son naftas para automotores, combustibles para aviones a reacción (querosén especial), gas oil, fuel oil, gas licuado(LPG), aceites, lubricantes solventes y asfaltos. Más del 90 % de los productos que se obtienen, tanto en las plantas procesadoras de gas natural como en las refinerías de petróleo, se destinan a diversos mercados : domiciliario, comercial, industrial, automotor, transporte, usinas eléctricas. Menos del 10 % de los derivados del gas natural y del petróleo emplean como materias primas petroquímicas. Los principales insumos en términos mundiales son : nafta virgen, gas licuado (propano y butanos), metano y etano. El metano se emplea masivamente en los países que disponen de gas natural para la síntesis del amoníaco, fundamental para la producción de fertilizantes nitrogenados. También se utiliza para la producción de metanol. Tanto en la producción de amoníaco como en la de metanol, hay un proceso común denominado steam-reforming de gas natural. La nafta virgen, que es el insumo más difundido y versátil, es un corte obtenido por destilación primaria del petróleo, de bajo rendimiento como combustibles para automotores, pero excelente como materia prima para la producción de hidrocarburos aromáticos (benceno, tolueno, xilenos) por reforming catalítico, y para la producción de olefinas (etileno, propileno, butilenos, butadieno) CONSUMO En el año 2003 la industria petroquímica ha continuado con la tendencia exhibida el 2002, mostrando un incremento del 16 % en la producción. El motor principal de esta evolución ha sido la reactivación del mercado interno. Entre ellos, la actividad agropecuaria que, en función de las favorables condiciones de los mercados externos y la devaluación, ha incrementado sus compras de agroquímicos. Un caso similar corresponde a las industrias siderúrgicas y metalmecánica, que estimularon la demanda de gases industriales. A ellos se le agregaron, también, mayores demandas por parte de las industrias del plástico, por la mayor producción de diversos tipos de envases derivada de la mayor demanda de artículos de limpieza y bebidas, así como de artículos personales. Asimismo, la construcción ha incrementado sensiblemente sus compras de productos de plástico. Finalmente, la industria automotriz ha experimentado una ligera reacción a partir del tercer trimestre del 2003, lo cual incrementó parcialmente la demanda de auto partes plásticas y de caucho. Las perspectivas a corto y mediano plazo apuntan a una reactivación moderada en el mercado interno, impulsado por las demandas del sector agropecuario y los sectores industriales que utilizan productos químicos como insumos y que se encuentran en vías de expansión, ya sea por las exportaciones o por una mejor situación de la demanda local. En cuanto a las exportaciones, se espera también una moderada expansión, limitada a los sectores básicos y fertilizantes. No obstante, es posible que surjan dificultades en algunas ramas del sector que están próximas al pleno uso de su capacidad instalada, lo cual podría limitar la expansión prevista. En tal sentido, han aparecido signos de posibles inversiones que pueden constituirse en un principio de solución de los cuellos de botella en segmentos claves de la industria. TECNOLOGÍA Y PROCESOS En la Argentina, la Industria Petroquímica ha alcanzado niveles de eficiencia relativamente altos. La mayoría de las plantas operan con costos y escalas en línea con los estándares internacionales. Sin embargo, dado que países pertenecientes al NAFTA, por ejemplo, se Resumen: Trabajo práctico “La Industria Petroquímica” Estructura Económica Argentina. Curso Ing. Texidó encuentran muy bien dotados en materia de disponibilidad y costos de las materias primas, y las plantas estadounidenses se ubican entre las más grandes del mundo, podría esperarse que una integración entre el NAFTA y el MERCOSUR provoque exportaciones desde el primero hacia el segundo. La IPQ estadounidense ha estado tradicionalmente entre las más competitivas del mundo, no sólo por el enorme tamaño del mercado doméstico, la existencia de plantas con tecnología de avanzada y escalas internacionalmente eficientes y la presencia de firmas grandes y altamente integradas, sino también por la disponibilidad de una vasta oferta de materias primas baratas. En la Argentina, las escalas de las plantas son menores, pero son aún competitivas. Durante los años 90, la combinación de bajos precios internacionales, la desregulación del mercado doméstico de hidrocarburos y la apertura a importaciones competitivas con la producción local condujeron, en la primera mitad de la década a una fuga de ganancias para las firmas del sector. Esto obligó a cerrar instalaciones antiguas y despedir personal, implicó la necesidad readoptar medidas tendientes a mejorar la eficiencia productiva. La forma como se combinaron las medidas puramente de supervivencia con otras que buscaban genuinas mejoras de productividad y/o calidad fue particular de cada firma, de acuerdo al grado de compromiso financiero incurrido, la calidad y grado de involucramiento de los cuerpos técnicos, la visión estratégica del management, etc. Así, en un extremo hubo firmas, especialmente en la Argentina, que descuidaron el mantenimiento de las plantas, “canibalizaron” equipos, suprimieron tareas de capacitación de personal, etc. (en general estas plantas ya han sido cerradas). En contraste, en la mayor parte de las firmas la crisis motivó la profundización de las tareas de búsqueda de mayor eficiencia en los procesos, conservación energética, reducción de la producción fuera de especificación, etc. La mayor competencia en el mercado doméstico llevó aun mejor uso de las instalaciones y al reequipamiento. Por ejemplo, en el caso de Dow Chemical se eliminaros productos con bajas ventas y se puso énfasis en incrementar la disciplina operativa y en la incorporación de equipamiento para control de procesos. En la actualidad, en el plano tecnológico, si bien se enfrentan restricciones de diverso tipo, sería deseable que se impulsara a las firmas del sector para incrementar los recursos que destinan a actividades de innovación. Son varias las empresas que se caracterizan por su actitud y desarrollos innovadores. El aliento a la innovación no consiste sólo en contar con inversiones que la hagan posible sino que se trata, fundamentalmente, de incentivar la creatividad a través de un concepto de estímulos y premios, así como de inculcar una cultura cuyos valores sean la puntualidad, el respeto por la ley, la honestidad y la eficiencia. EMPLEO La industria petroquímica se caracteriza por ser típicamente de capital intensivo, de ahí que la expansión de la capacidad productiva del sector no se tradujera en un incremento paralelo de la mano de obra. Esto se ve reflejado analizando la evolución de la ocupación en el sector, que presenta una caída cercana al 15% entre el promedio de 1997 y el segundo trimestre del 2001, pese a tratarse del período en el cual la actividad creció fuertemente y se realizaron las mayores inversiones en ampliación de capacidad. MERCOSUR Dentro del MERCOSUR, Argentina y Brasil cuentan con una industria petroquímica; Paraguay no tiene producción local, y en Uruguay la oferta de petroquímicos es muy acotada, aunque sí existe una industria química de cierta significación, que tiene, como característica general, una alta dependencia de insumos importados. Las industrias petroquímicas Argentina y brasileña surgieron como resultado de una amplia acción del Estado, que incluyó la definición de marcos regulatorios y la implementación de un conjunto de estímulos e incentivos fiscales y crediticios. Este conjunto de políticas sectoriales conoció su auge en el período de la industrialización sustitutiva de importaciones (ISI) y estuvo vigente hasta la década de 1980. En los años noventa, un hecho clave para el sector es el mayor alineamiento de los precios locales relevantes con los vigentes a nivel internacional. Esto ocurre tanto para los productos petroquímicos como para las materias primas que emplea el sector (producto, en Argentina, de la Resumen: Trabajo práctico “La Industria Petroquímica” Estructura Económica Argentina. Curso Ing. Texidó eliminación de los regímenes especiales y de la privatización y desregulación de los mercados de hidrocarburos, y en Brasil de las reformas en las reglas de fijación de precios para las materias primas que provee Petrobrás El nuevo contexto de mayor competencia y menores transferencias hacia la IPQ ha obligado a las firmas a racionalizar sus estructuras, y a elevar la eficiencia de los procesos y la calidad de sus productos. En consecuencia, es evidente que ha mejorado la eficiencia productiva y que los recursos humanos y físicos están mejor utilizados. En el caso argentino, la fuerte expansión del consumo doméstico fue un elemento clave para la continuidad del sector. Además de que el elevado dinamismo de la economía Argentina generó por sí mismo un efecto estimulador sobre el consumo de petroquímicos, factores tales como las grandes inversiones realizadas por las firmas privatizadas, la reactivación de la construcción, la producción agrícola y del sector automotor, la modernización tecno-productiva de un significativo grupo de transformadores plásticos, la introducción de modernas prácticas de comercialización y packaging, etc., contribuyeron a elevar la demanda local de este tipo de bienes. En tanto, el dinamismo de la IPQ brasileña tiene como principales limitantes al bajo nivel de consumo per cápita, así como a la insuficiente actualización tecnológica de la industria transformadora de plásticos. Tanto en Argentina como en Brasil, las exportaciones se han reorientado hacia el MERCOSUR, en sustitución de terceros mercados, esto obedece, entre otros factores, a que la Unión Aduanera permite que los productores de ambos países puedan aprovechar las rentas creadas por el margen de preferencia frente a la oferta de extra-zona. En los países no productores (Paraguay y Uruguay) no se observan tendencias definidas en cuanto al origen de las importaciones petroquímicas por región geográfica, aunque el MERCOSUR es, en ambos casos, el principal proveedor. Diferencias entre la IPQA e IPQB • • • IPQA surgió una década antes que la IPQB, aunque luego esta última creció mucho mas rápidamente, en especial a partir de los ´70. Ausencia en la participación de empresas multinacionales en la construcción de los polos petroquímicos argentinos, en cambio en Brasil se aplicó el modelo tripartito. Temprana coincidencia entre las capacidades instaladas brasileras con las escalas internacionales, propiciadas por el tamaño del mercado de ese país, mayor énfasis en la concepción de polos petroquímicos y por la presencia de multinacionales. Principales políticas de comercio exterior y de integración económica • • Argentina: A partir de 1982 hay un virtual cierre del mercado local para el ingreso de productos petroquímicos. Desde 1988 comienza, en forma gradual, un proceso de liberalización comercial, y en 1991 se procedió a una rápida apertura, iniciándose una real competencia entre los productos importados y los del mercado local. Brasil: Llevó a la práctica un sistema de barreras arancelarias y no-arancelarias para proteger su industria. Hasta 1988 hubo un aislamiento que se modificó con la introducción de la reforma arancelaria que reducía los aranceles de importación de los productos petroquímicos. En 1990, el presidente Collor de Melo decretó la eliminación de la mayoría de los controles administrativos de las importaciones, implementándose así la liberalización comercial y su desregulación. Paralelamente a los cambios ocurridos en cada país, el sector petroquímico empezó a avanzar hacia el proceso de integración regional. Hubo acuerdos sectoriales transitorios hasta la consolidación de la Unión Aduanera.En 1993 el sector petroquímico argentino y brasilero iniciaron una discusión para la realización de una propuesta conjunta sobre el Arancel Externo Común (AEC). Luego de complejas negociaciones se llegó a un acuerdo. No hubo demasiadas diferencias pre y post- MERCOSUR en términos de la protección de la IPQ en los casos de Argentina y Brasil, aunque claramente tendió a elevar el nivel arancelario en Resumen: Trabajo práctico “La Industria Petroquímica” Estructura Económica Argentina. Curso Ing. Texidó Paraguay y Uruguay. En resumen, se observa que el mercado petroquímico en los países productores del MERCOSUR ya estaba expuesto a la competencia entes de la consolidación del AEC. Dentro del MERCOSUR los productos se intercambian con arancel cero. Uno de los efectos más visibles de la reducción de la protección a las importaciones fue el mayor alineamiento de los precios locales con los internacionales. La adopción del AEC en 1995, consolidó al MERCOSUR como Unión Aduanera, lo que significa que los países del área pasaron a tener un comportamiento tarifario idéntico ante terceros países. Impacto del MERCOSUR sobre la estructura y desempleo del sector El patrón geográfico del comercio exterior El primer hecho a destacar es que las empresas argentinas y brasileras consideran a los países socios del MERCOSUR como parte del mercado local, y se está avanzando hacia una situación en la cual el cálculo del market share de cada firma se hará referida a la región del MERCOSUR en su conjunto. En este contexto se observan zonas de influencia, como por ejemplo las empresas localizadas al sur de Brasil ingresan directamente al mercado argentino debido a su proximidad geográfica y viceversa. Por otro lado, las crecientes exportaciones brasileras hacia la Argentina, han introducido un mayor nivel de competencia en el mercado local, aunque las empresas de este país consideran que el principal problema se origina en la oferta de los mercados asiáticos. El redireccionamiento hacia el MERCOSUR permitió que las empresas de la subregión mantuvieran elevados niveles de utilización de la capacidad productiva. Además la proximidad del mercado amplió la posibilidad de diferenciación de productos finales a través de la interacción con los clientes, lo cual mejora las condiciones de exportación. De esta manera el MERCOSUR aparece como una oportunidad, en la medida que se consideren competitivas en términos de costos, tecnología y escalas. En el caso argentino, el MERCOSUR permite invertir en plantas con escalas competitivas internacionalmente, lo que no sería posible si sólo se proyectara al mercado doméstico. En otras palabras, sin la posibilidad del mercado ampliado y en condiciones de economía abierta, hubiera sido muy difícil que la IPQ continuara expandiéndose en la Argentina. Las transformaciones que se produjeron en materia de organización, calidad y procesos no se debieron al MERCOSUR sino a la apertura comercial y desregulación de principios de los ´90. En cambio sí afecto a las estrategias empresariales como fueron la instalación de oficinas comerciales en el país socio o complementación entre filiales de las multinacionales. Perspectivas de la IPQ en el MERCOSUR La principal ventaja es la mayor escala de mercado al cual pueden dirigir sus ventas (ventaja más relevante para Argentina que para Brasil), y la posibilidad de reemplazar la exportación hacia países lejanos. Esto a su vez permite diferenciar productos, estrechar relaciones con los clientes y mejorar las condiciones de ventas. También puede generar efectos positivos en el tamaño de los grupos petroquímicos que se puedan consolidar como líderes en la región. La localización de inversiones estará influenciado por factores como disponibilidad de materias primas, proximidad del mercado y existencia de condiciones favorables para la inversión. COMPETITIVIDAD El análisis de competitividad del sector se ha realizado sobre tres variables claves que lo determinan, de acuerdo con la información que para las mismas suministra el INDEC: 1. La productividad por obrero ocupado, definida como el cociente entre el volumen físico de la producción y la cantidad de personal. Resumen: Trabajo práctico “La Industria Petroquímica” Estructura Económica Argentina. Curso Ing. Texidó 2. El salario real por obrero, asimilable al costo laboral, definido como el cociente entre el salario nominal y el nivel de precios mayoristas del sector. 3. El tipo de cambio real de corto plazo, definido como el cociente entre el tipo de cambio nominal ponderado por el nivel de precios mayoristas del sector, como aproximación a los costos internos. En este primer análisis no se ha tenido en cuenta el efecto de las retenciones y reembolsos sobre costo interno. El índice de competitividad marca, aproximadamente, la capacidad de una industria para expandir sus exportaciones o sustituir importaciones. En el caso de este sector, los resultados han sido coincidentes, ya que aumentaron las ventas externas y se produjo una fuerte contracción de las importaciones en el año 2002. No obstante, debe notarse que esos efectos se produjeron, en primer lugar, por una baja extraordinaria del salario real (costo laboral) y, en segundo lugar, por un tipo de cambio real de corto plazo elevado, producto de lo cual mejoró sensiblemente la rentabilidad de las empresas del sector. En cambio, el factor dinámico a mediano y largo plazo que impulsa genuinamente la competitividad (la productividad) tuvo solo un ligero avance en el año 2002 y en los tres primeros trimestres del 2003, pero manteniéndose por debajo de la correspondiente a 2001. Ello implica que, en la medida que el tipo de cambio nominal se mantenga en los niveles actuales, el tipo de cambio tenderá a un nivel de equilibrio mas bajo debido a la inflación. VALOR AGREGADO - RENTABILIDAD Precio del Petróleo y derivados: Pese al aumento en la cotización de crudo, los subproductos no han evolucionado en forma similar. En efecto, para el mes de octubre de 2003 la nafta súper alcanzaba valores de $1,80 por litro, un 89 % por encima de los valores predevaluación. A su vez, en dólares el precio equivalía a U$S 0,62 por litro, uno de los precios menores en el mundo. El incremento del 89 % con relación a diciembre de 2001 resultaba inferior al del incremento de precios mayoristas y considerablemente menor al del incremento del crudo. En el caso del gas oil, los ajustes han sido mayores, pasando de $0,48 a $ 1.40 entre diciembre de 2001 y octubre de 2003, que representa una aumento del 141% en promedio, muy superior al del índice de precios mayoristas (116%). Ello implico trasladar al público en general los costos del mantenimiento del valor del combustible en términos bajos (cercanos a $0,80/0,90 a para el transporte y el campo), a efectos de contener otros precios de la economía en los cuales el combustible tiene fuerte incidencia La estabilidad y posterior tendencia decreciente en el tipo de cambio acercaron el nivel de los precios del los combustibles a su paridad de importación, que se estimaba en torno a los U$S 0,70 por litro para la nafta súper ya a U$S 0,45 por litro para el gas oil. Mientras el dolas mantenga su paridad en torno a los 2.80, 2,90 y el barril de crudo no supere niveles entre U$S 30 a U$S 35, no es de esperar presiones adicionales para el incremento de los precios actuales. A su vez, el precio en dólares de la nafta súper (0,62$/litro) y de la nafta común (0.58) están por debajo de los precios de paridad, lo cual ha favolrecid0o el incremento de sus exportaciones. Finalmente, el precio del GNC ha aumentado ligeramente en el año 2003, pasando de $ 0.49 a $ 0.53 por m3 entre enero y octubre. No obstante, este aumento no ha compensado la diferencia con el precio de las naftas y del gas oil, lo cual ha continuado la tendencia a la gasificación de los automotores, cuyo parque ha superado el millón de unidades, ocasionando crecientes problemas de abastecimiento. PRECIOS Los precios mayoristas del total del sector se incrementaron, entre noviembre del 2003 y noviembre del 2002 un 1,79%. Sin embargo, observando el comportamiento de los componentes Resumen: Trabajo práctico “La Industria Petroquímica” Estructura Económica Argentina. Curso Ing. Texidó del indicador, se registran diferencias. Mientras que el índice correspondiente a productos básicos disminuyó un 1,4% en el período indicado, el correspondiente a los productos finales creció levemente 1,8%. Esta disparidad en la evolución de los precios se explica por ser los productos básicos bienes exportables, por lo que tiende a reflejar más apropiadamente el efecto del cambio en la paridad cambiaria y la evolución de los precios internacionales del petróleo, los cuales mostraron tendencias decrecientes con posterioridad al conflicto de Irak. A diferencia de ellos, los productos finales, reflejan la situación de la demanda interna, que ha tendido a recomponerse en los últimos meses, permitiendo una leve mejora en los precios relativos del sector, pese a que estos (productos finales contra materias primas), se encuentra aún considerablemente atrasados.Los productos de caucho están impulsados por la posibilidad de exportación, ya concretadas en muchos casos, lo cual tiende a ajustar el precio al valor del dólar. Ello se aprecia en el mayor ritmo de crecimiento de los precios de los neumáticos con relación al resto de los productos de caucho. No obstante, esta tendencia está balanceada por la orientación de las empresas hacia las segundas marcas, de menor precio, lo cual empuja hacia abajo el índice. Los productos plásticos experimentan el mismo fenómeno de los productos finales, en el sentido de la dificultad de trasladar aumentos de costos a precios por la situación deprimida del mercado. A ello se le agrega la valorización operada en las materias primas plásticas, cuyo precio relativo respecto de los productos finales ha crecido en forma importante, afectando la rentabilidad de las firmas productoras de los mismos.